M&Aを成功させるには、まずM&Aとは何か、正しい知識を身につける必要があります。

本記事では、M&Aの基本を理解するために、M&Aの意味や流れ、手法、手数料などをわかりやすく解説します。記事の後半では、関連用語の意味やよくある質問への回答も紹介するため、M&Aを検討する際の疑問や気になる点を解消するのにお役立てください。

M&Aとは?

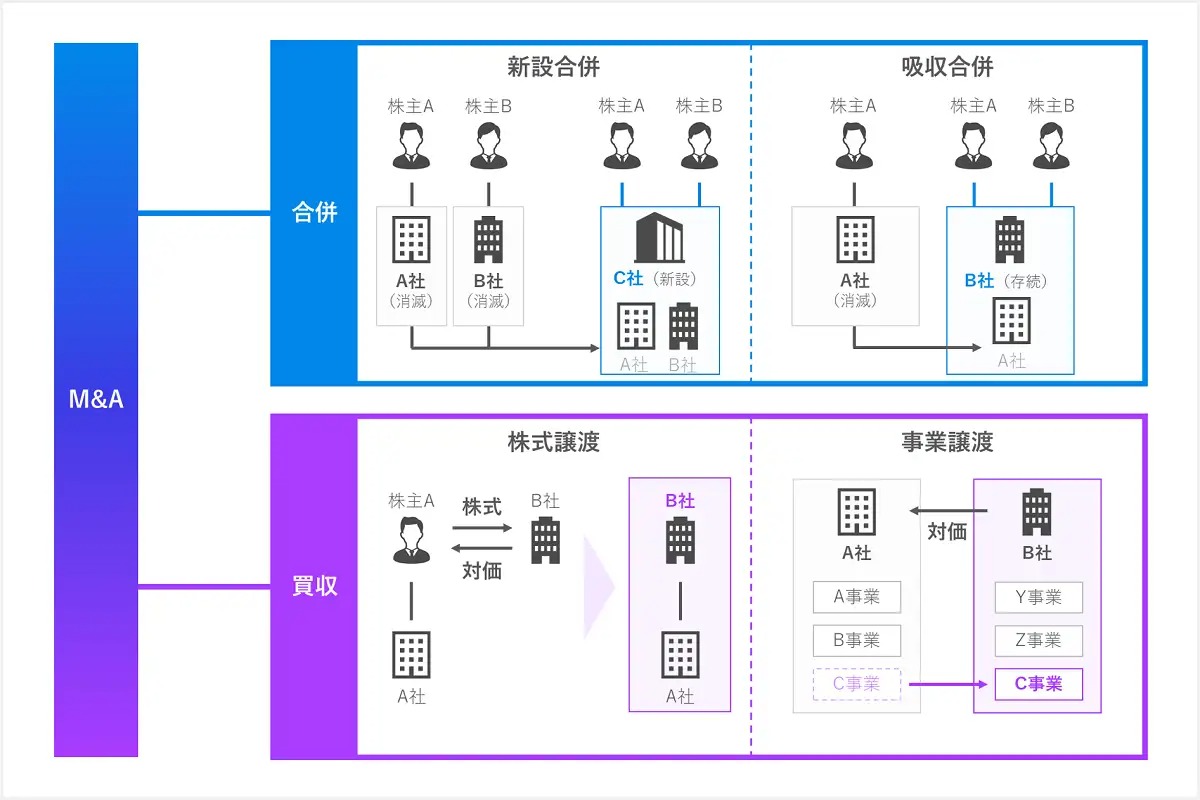

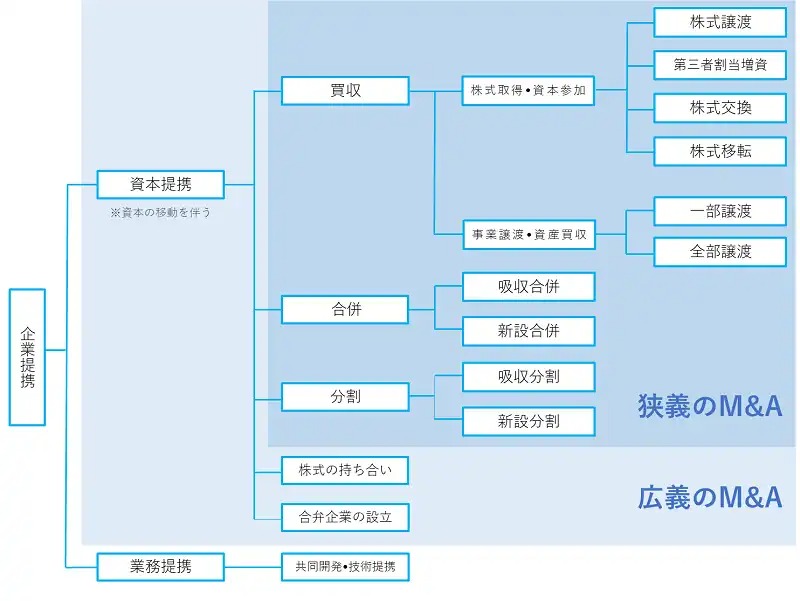

M&A(エムアンドエー)とは「Mergers and Acquisitions」(合併と買収)の略で、資本の移動を伴う企業の合併と買収を指します。読み方はマージャーズ・アンド・アクイジションズです。

狭義的な意味のM&Aでは、吸収合併・新設合併などの企業の「合併」と、株式譲渡、新株引受、第三者割当増資、株式交換などの手段を通じた会社・事業の「買収」を指します。

また、広義的な意味では、事業の多角化などを目的とした資本提携(資本参加、合弁会社設立など)を含む、企業の経営戦略を指す場合もあります。

ひと昔前は「会社の身売り」とも呼ばれネガティブなイメージもあったM&Aでしたが、現在では中小企業の事業承継を促進させるための手段として、積極的に取り組まれています。

自社譲渡に関する資料はこちら|会社の譲渡を検討する前に知るべきM&A5つの基本要件

M&Aの目的

| 対象企業 | M&Aの主な目的 |

| 譲渡企業 | ・事業承継などの後継者問題の解決

・従業員やノウハウの承継

・事業の整理

・創業者利益の獲得 |

| 譲受企業 | ・新規事業への参入

・既存事業の強化

・スケールメリットの獲得 |

M&Aの目的は、さまざまです。

譲渡(売り手)企業と、譲受(買い手)企業で異なりますが、以下ではM&Aの代表的な目的を3つ紹介します。

▷事業承継の手段として活用する

中小企業では経営者の高齢化と後継者不足が深刻化しており、後継者が見つからずに廃業を選択する企業もあります。このような背景の中、近年は事業承継を目的としたM&Aが増えています。

日本の企業のうち99%は中小企業が占めており、廃業する中小企業が増えると地域のインフラや雇用が失われてしまいます。

M&Aによって第三者に事業を譲ることで事業承継が可能になり、地域のインフラや雇用を守ることにつがるだけでなく、技術やノウハウを次世代に継承することが可能です。

▷関連記事:【リストラの可能性は?】譲渡企業の従業員のその後はどうなる

▷資金調達の手段として活用する

譲渡企業の経営者は、M&Aによって会社を売却すれば創業者利益を獲得できるため、リタイア後の資金や新規事業のための資金として活用できます。

また、M&Aの手法は多数あり、複数事業を営んでいる場合には、事業の一部だけを売却することも可能です。利益の少ない事業を売却することで、事業の整理と資金調達が同時にできるだけでなく、人材と資金を中核事業に集中できます。

このように、M&Aは資金調達を目的に行われることもあります。

▷事業強化・拡大の手段として活用する

譲受企業では、既存事業の強化・拡大や、新規事業への参入手段としてM&Aが活用されます。

販路の開拓や新たな技術の取得には時間と費用がかかりますが、M&Aによって自社とシナジーが見込める会社を譲り受けることができれば、顧客や技術・ノウハウの獲得が期待できます。

さらに、会社規模の拡大によってブランド力や認知度が高まり、交渉力の強化も期待できるでしょう。

また、新規事業への参入を検討している場合は、M&Aによって時間とコストの軽減が見込めます。譲渡企業の顧客、販路、技術・ノウハウを引き継げるため、一から事業を立ち上げるよりスピード感を持って事業を軌道に乗せることが可能です。

【動画で解説】 M&Aとは? ~目的・手法・メリット・流れ~

ここでは、M&Aの目的や手法、メリットなどについて動画で簡単に紹介します。ぜひあわせてご覧ください。

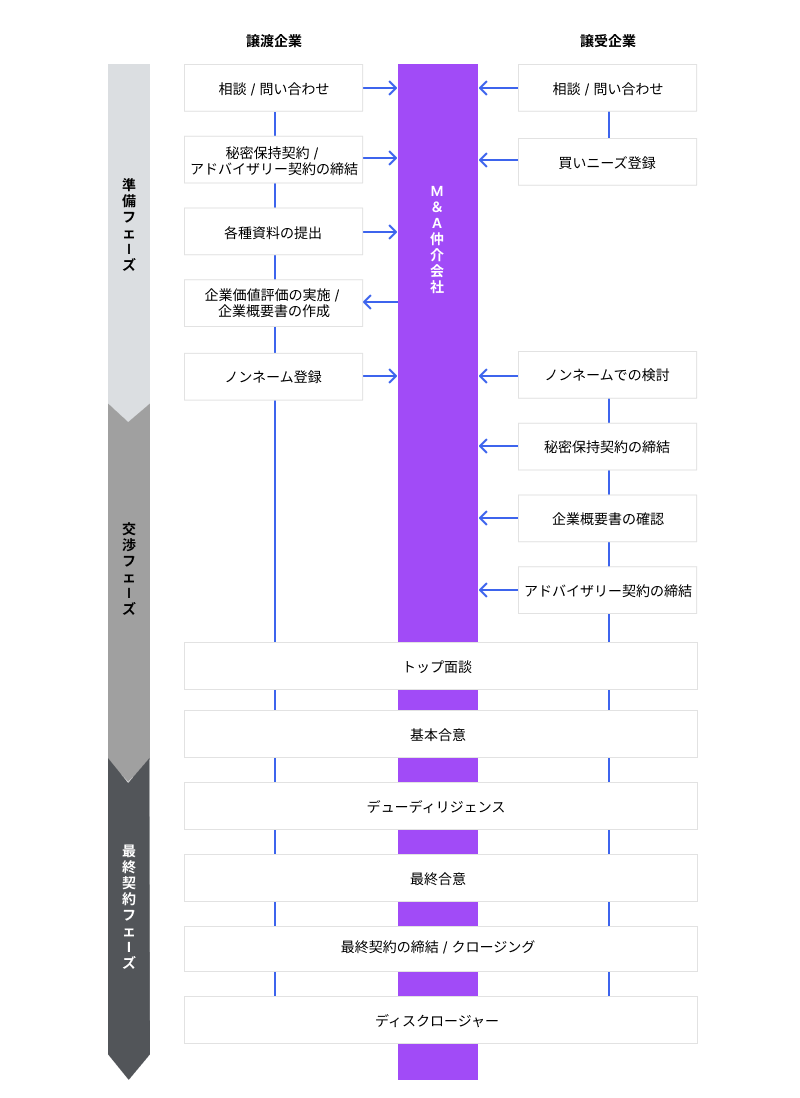

M&Aの流れ・順序

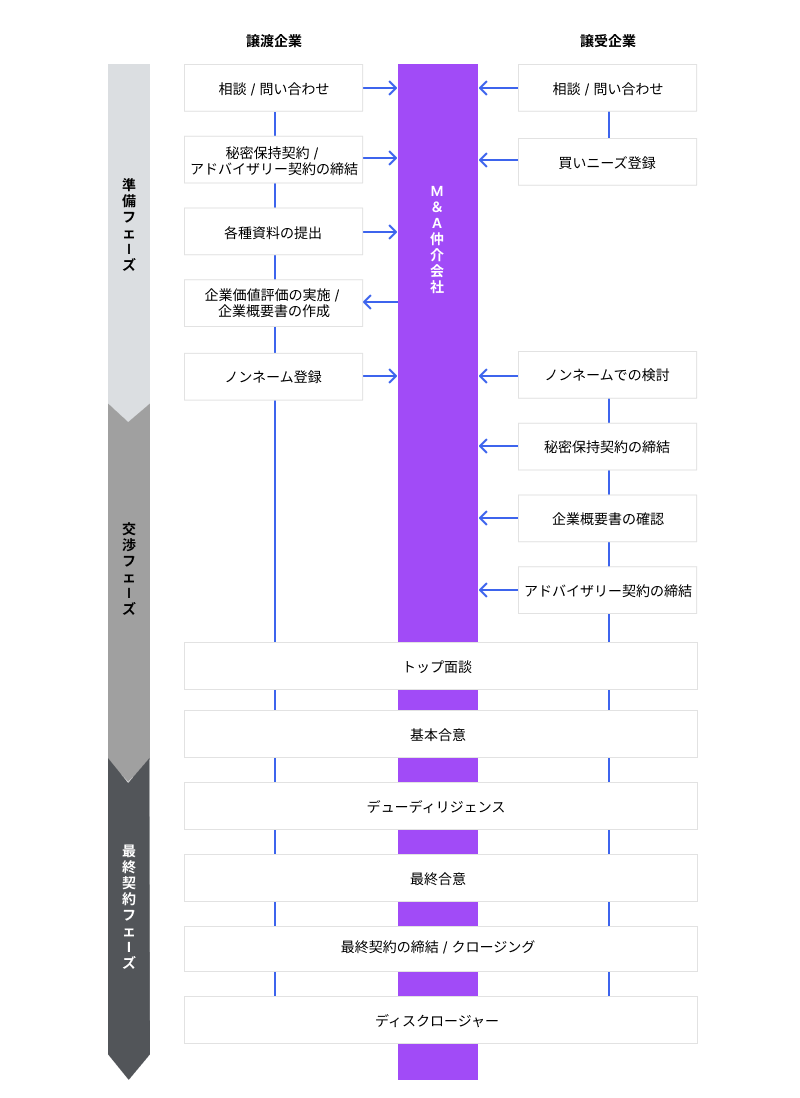

次は、M&Aが実際にどのような手順で進んでいくのか、大まかなM&Aの流れをご紹介します。

M&Aのプロセスは長期間にわたりますが、大きなくくりでまとめると3つのフェーズに分けることができます。

1)準備フェーズ

2)交渉フェーズ

3)最終契約フェーズ

▷準備フェーズ

M&Aの初期的なプロセスが「準備フェーズ」にあたります。準備フェーズでは以下の対応を行います。

・M&Aの相談/検討

・自社の経営状況/純資産/負債などの状況把握

・M&A仲介業者選定/アドバイザリー契約

M&Aの相談/検討

M&Aを行うにあたり、最初に行うことは「M&Aを行うことが自社にとって最も適した選択か」を考えることです。

また、併せて「M&Aを行う目的」や「自社にとって譲れない条件は何か」などの洗い出しを行いましょう。M&Aを進めるとM&Aを行うこと自体が目的となるケースも多くあるため、検討段階で目的を明確にすることが重要です。

自社の経営状況/純資産/負債などの状況把握

M&Aの交渉を行う前に、交渉を行う際の好条件となり得る「自社の独自ノウハウや特許」、反対にトラブルとなり得る「簿外債務」などを含め、正確に自社の経営状況を洗い出すことは重要です。

この洗い出しを行うことで、M&Aの交渉フェーズに移行した際にスムーズに進む確率が高くなります。

M&A仲介業者選定/アドバイザリー契約

M&Aの実施を決定した後は、M&Aの仲介を依頼する業者を選択します。

M&AはM&A仲介会社に依頼することが一般的ですが、FA(ファイナンシャルアドバイザー)や銀行、士業事務所でもM&Aのサポートを受けることが可能です。

それぞれにメリットやデメリットがありますが、初めてM&Aを行う場合はM&Aのプロセスを一貫してサポートしてくれるM&A仲介会社をおすすめします。

▷関連記事:M&A仲介とは?費用やFAとの違い【動画付き】

その後、M&Aアドバイザーに依頼する場合には、M&A仲介会社に仲介業務を依頼する「アドバイザリー契約」を締結します。

M&Aのプロセスは長期にわたるため、実務を滞りなくこなすだけでなく、しっかりと自社に寄り添ってくれる、信頼のおけるアドバイザーを見つけるようにしましょう。

▷交渉フェーズ

準備フェーズが完了した後は、交渉フェーズに移ります。交渉フェーズでは以下のような対応が発生します。

・ノンネームシートや企業概要書などの資料の作成

・M&Aスキームの選択

・トップ面談

・M&A基本合意/デューディリジェンス

ノンネームシートや企業概要書などの資料の作成

ノンネームシートは、企業が特定されない範囲の情報をまとめたものになり、M&Aアドバイザーが譲渡企業の紹介を譲受企業に行う際に使用されます。

またノンネームシートにより譲受を希望した企業に対しては、より詳細な企業概要や財務状況などをまとめた企業概要書が開示されます。

譲受企業はこの企業概要書などを基にM&Aを進めるか否かを判断します。

その他にもM&Aを進めるにあたって、60品目以上の資料が必要です。資料の準備には時間がかかるため、思い立ったタイミングで少しずつ資料をまとめておくとスムーズに準備を進めることができるでしょう。

M&Aスキームの選択

M&Aを進める際にどういったスキームを用いるかを検討するのも交渉フェーズです。

前述したように、M&Aのスキームには株式譲渡以外にも会社分割や合併などさまざまな種類があるため、M&Aの目的に合わせた選択が必要です。

M&Aスキーム次第で得られる効果や財務会計面でも違いが生じるため、最も効果的なスキームを選択できるよう熟慮してください。

トップ面談

M&Aを進めたいパートナー企業が見つかった後は「トップ面談」を行います。

多くの場合、候補先企業が2~3社ほどになったタイミングで実施され、主に譲渡企業と譲受企業の経営ビジョンや譲渡後の運営方針など、お互いの理解を深める場になります。

また、後述するデューディリジェンス時に譲渡企業の不利な情報が明るみになると、譲受企業は不信感を抱く可能性が高いです。

そのため、譲渡企業は自社にとって不利な情報がある場合、トップ面談時に伝えることが重要です。

M&A基本合意/デューディリジェンス

トップ面談後、M&Aを進める相手企業が決定したら「基本合意書」を締結します。基本合意書では、これまでの条件を整理し譲渡価額やスケジュールなどを定めます。

また、基本合意書締結後には「デューディリジェンス」と呼ばれる企業調査を譲受企業が譲渡企業に対して行います。

デューディリジェンスでは、譲受企業が選定した第三者の専門家が法務や税務などの観点から譲渡企業を調査します。

譲渡企業の規模や事業内容によりますが、中小企業であれば現地での実査に1~4日程度、買収監査レポートが完成するまでに約1~2週間程度を要します。

このデューディリジェンスの結果を鑑みて最終的な譲渡対価などが決定されます。

▷関連記事:デューディリジェンス(DD)とは?種類や手順・費用や注意点【解説動画付き】

▷関連記事:法務デューディリジェンス(法務DD)とは?目的や費用、チェックリストを解説

▷関連記事:M&Aにおける人事の課題とは?人事デューディリジェンスや人事PMIを解説

▷関連記事:財務デューディリジェンス(財務DD)とは?目的や流れ、チェックリストを解説

▷関連記事:税務デューディリジェンス(税務DD)とは?目的やリスク、調査範囲について解説

▷関連記事:ビジネスデューディリジェンス(ビジネスDD)とは?目的や進め方について解説

▷最終契約フェーズ

準備~交渉フェーズの後、最終契約フェーズに移ります。最終契約フェーズでは基本合意の段階で合意した事項にデューディリジェンスの結果を反映させ、最終契約の締結を進めます。

その後、クロージングを実施し、M&Aに伴う事後処理を行います。

・M&Aの最終契約締結

・クロージング

・M&Aの事後処理

・PMI

M&Aの最終契約締結

「最終契約」はM&Aに関する最終的な合意内容になり、主に取引金額や表明保証、補償条項や解除条件などが含まれます。

基本合意の内容を基に作成されることが多いため、基本合意時に内容の確認を行うことが重要です。

なお、基本合意には法的拘束力はありませんが、最終契約には法的拘束力があるため、契約内容の確認は十分に行いましょう。

クロージング

「クロージング」は最終契約に基づいた経営権の移転手続きを指します。

このクロージングを行うことでM&Aの手続きは完了、成約となります。クロージングは法的にM&Aを有効にするための手続きになるため、誤りが発生しないよう細心の注意を払う必要があります。

▷関連記事:M&Aがクロージングするまでの手続きや期間とは?クロージング条件のポイントも解説

M&Aの事後処理

クロージングによる経営権の移転手続き後には「M&Aの事後処理」を行います。

新体制発足に伴う臨時株主総会の開催や変更が必要な場合には定款の変更、代表取締役を新任する際には取締役会も実施する必要があるなど、内容はさまざまです。

PMI

最終契約が締結し、周囲へのアナウンスが済み次第、PMI(Post Merger Integration)を行います。

PMIとはM&A後の統合手続きのことで、PMIを短期間で効率よく行えるかどうかがシナジー効果の創出を大きく左右します。

M&Aではこれまで別組織だった企業同士が統合されるため、業務の混乱や社員の離職などが生じやすくなります。こうした事態をできるだけ早く終息させるために、PMIが行われます。

M&Aのメリット・デメリット

譲受企業と譲渡企業の視点からM&Aを実施するメリットとデメリット(リスク)を紹介します。

| 対象企業 | メリット | デメリット(リスク) |

| 譲受企業 | ・新規事業への参入

・既存事業の強化

・事業拡大に伴うコスト削減

・時間の短縮 | ・融合に時間がかかる

・優秀な人材の流出

・シナジーが生まれない

・のれん代 |

| 譲渡企業 | ・事業承継問題の解決

・企業基盤の強化

・個人補償の解除

・創業者利益の実現

・従業員の雇用が守られる | ・最適な買い手が見つかるかといった問題

・M&A成約後の従業員と組織の問題 |

▷譲受企業(買い手)のメリット・デメリット

譲受企業から見たM&Aのメリットとデメリット(リスク)は以下のとおりです。

| 対象企業 | メリット | デメリット(リスク) |

| 譲受企業 | ・新規事業への参入

・既存事業の強化

・事業拡大に伴うコスト削減 | ・融合に時間がかかる

・優秀な人材の流出

・シナジーが生まれない

・のれん代 |

譲受企業がM&Aを行うメリットは、「事業の成長を加速させる」ことができる点です。

M&Aによって実績のある企業を譲り受けることで、新規事業への参入でも、迅速かつ効率的に譲渡企業の資産である人材や資源を引き継ぐことができるため、最終的に事業拡大に伴うコストを削減できます。

また、新規事業の参入や事業拡大までの時間を大幅に短縮できる点もメリットとして挙げられます。

一方で、デメリットとして考えられるリスクは、見込んだ利益を出せないことです。

企業にはそれぞれ異なった風土や文化があるため、複数の企業が1つになるためには、長い時間が必要です。

譲受企業と譲渡企業がお互いの文化を受け入れつつ、多くのすり合わせを行わなければいけません。両社の従業員間にある心理的な障壁がなくなり、相乗効果(シナジー)が生まれるまでには、想定以上の時間を要する可能性があります。

M&A後の譲受企業と譲渡企業のすり合わせがうまく行かなかった場合、シナジーが生まれない可能性があります。

そのため、譲受企業がM&Aを行う際には、「見込んだ収益が出ないリスクをどこまで軽減させるか」がポイントです。

M&Aを成功させるには、優良譲渡企業を選ぶことが重要です。

fundbookではプラットフォームに登録することで、M&Aアドバイザーが厳選した優良譲渡企業の情報を見ることが可能です。

fundbookのサービスはこちら(他社の譲受を希望の方向け)

▷譲渡企業(売り手)のメリット・デメリット

M&Aによる譲渡企業のメリットとデメリット(リスク)は、以下のとおりです。

| 対象企業 | メリット | デメリット(リスク) |

| 譲渡企業 | ・事業承継問題の解決

・企業基盤の強化

・個人補償の解除

・創業者利益の実現

・従業員の雇用が守られる | ・最適な買い手が見つかるかといった問題

・M&A成約後の従業員と組織の問題 |

譲渡企業のメリットは、事業承継問題の解決や企業基盤の強化ができる点です。

先述のとおり、後継者問題に悩む企業が増えています。M&Aを活用することによって、今までの事業を存続させることができます。

また、M&Aは新規事業を立ち上げるための資金を調達する手法としても活用されます。

一方で、譲渡企業のデメリット(リスク)は、良い譲受企業が見つからない可能性があることです。

M&Aの際は、これまでの実績よりも将来性が重要視されることが多いため、自社の事業や業績、市場の動向に注意を払う必要があります。

また、M&Aの手法によっては、従業員は譲受企業との再契約が必要になることもあります。

その際、従業員にとって不利益な契約内容に変更を求められることもあります。 M&A成約後も自社の従業員を守るためには、M&A後の労働条件を確認しておくことが重要です。

自社の譲渡を考えている方は、優良な譲受企業を見つけられるfundbookのサービスを活用してください。

fundbookのサービスはこちら(自社の譲渡を希望の方向け)

M&Aのメリットとデメリットは、こちらの記事でも詳しく解説していますので、参考にしてください。

▷関連記事:M&Aのメリット・デメリット 売り手と買い手の視点と、中小企業の事業承継問題

M&Aの手法と種類

M&Aにおける手法の種類は上記の図のとおりです。一般的な中小企業のM&Aは、狭義的な定義である「企業譲渡」を指し、手法として「株式譲渡」が多く用いられます。

第三者への事業承継を目的としたM&Aにおいても、一般的なのは株式譲渡による企業譲渡です。

M&Aで活用される機会の多い手法は、以下の9つです。

・株式譲渡

・事業譲渡

・会社分割

・株式交換

・合併

・第三者割当増資

・資本業務提携

・資本参加

・合弁会社設立

それぞれ順に解説していきます。

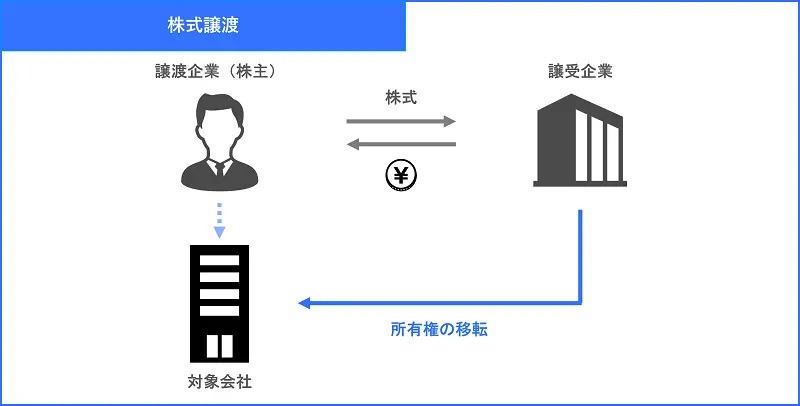

▷株式譲渡

株式譲渡は、中小企業のM&Aで最も活用されているスキームの1つです。売り手のオーナー企業が持つ株式を買い手企業に譲渡することで、M&Aが成立します。

株主の構成は変わるものの、法人格は維持できるため、事業承継などを目的としたM&Aでは頻繁に用いられています。

株式譲渡については、以下の記事で詳しく解説しています。

▷関連記事:株式譲渡とは?株式譲渡のメリット、デメリットについて

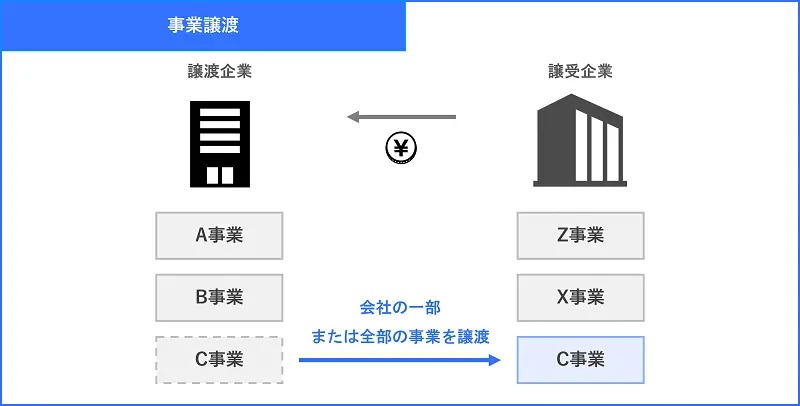

▷事業譲渡

事業譲渡は、売り手企業の一部(もしくは全部)の事業を切り出して買い手に譲渡する手法です。売り手は譲渡したい部分だけを譲渡でき、買い手は譲り受けたい部分だけを譲り受けられるため、どちらにとっても非常に便利な手法と言えます。

ただし、資産や契約などを個別に移動させなければならないため、大変な手間と時間がかかります。

なお、譲渡企業の経営者が一部の事業だけを譲渡したい場合や、譲受企業が赤字の事業や発現する可能性の高い簿外債務を承継したくない場合などに利用されます。

事業譲渡のメリットやデメリットは、こちらの記事でまとめています。

▷関連記事:M&Aの事業譲渡とは?株式譲渡との違いやメリット・デメリットを徹底解説

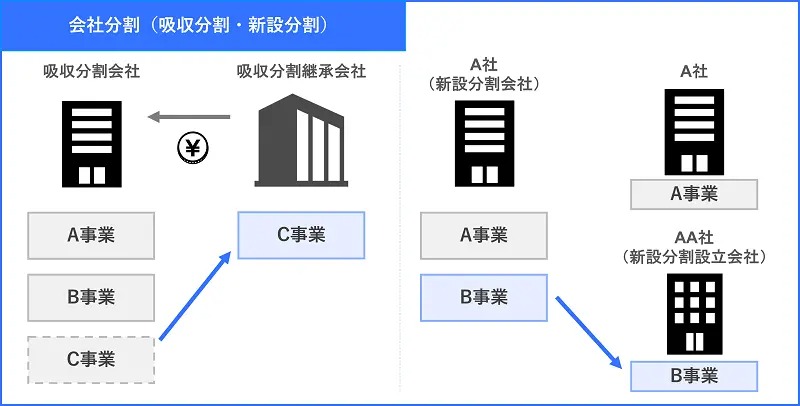

▷会社分割

会社分割とは、譲渡企業の特定の事業を他の会社に承継させる手法です。

会社分割と同時に新しく設立する会社に当該特定事業を切り出す場合を「新設分割」と呼び、切り離された事業が既存の会社に承継される場合を「吸収分割」と呼びます。

吸収分割は事業譲渡と効果が似ていますが、前者は「包括承継」、後者は「個別承継」と言われ、その内容は大きく異なります。

会社分割のメリットや種類は、こちらの記事で詳しくお伝えしています。

▷関連記事:会社分割とは?メリットから意味や種類、類型までを解説

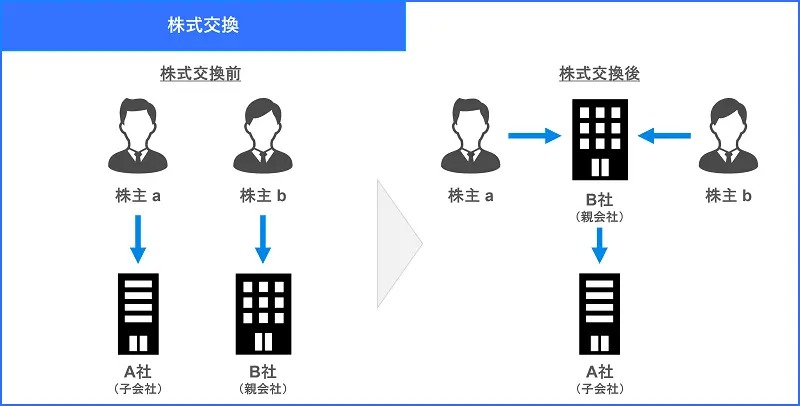

▷株式交換

株式交換は、譲渡企業が譲受企業の100%子会社となる会社法上の組織再編行為を指します。

基本的には譲受企業が上場企業の場合に用いられることが多いです。譲渡企業の株主は保有する株式を譲受企業に譲渡する代わりに、譲受企業の株式を交付されます。

以下の記事では、株式交換のメリットや注意点を解説しています。

▷関連記事:株式交換とは?メリットから株式交換比率、株価の変動と注意点までを徹底解説

▷合併

合併は、複数の会社を1つの会社に統合することです。

合併しようとする会社が全て解散して、合併と同時に新しく設立される会社に解散した会社の資産や権利を承継する「新設合併」と、既存の会社が他会社の資産や権利を承継する「吸収合併」の2つに分けられます。

M&Aの合併については、こちらの記事で意味や手続きを網羅しています。

▷関連記事:M&Aにおける合併とは?意味や手続き、種類の違いを解説

▷第三者割当増資

第三者割当増資とは、譲渡企業が新たに株式を発行し、特定の第三者に株式を割り当てることを指します。

既存の株主は対価を受領せず、譲渡企業が当該第三者から金銭等を受けることにより、財務基盤を強化できます。

第三者割当増資に関しては、こちらの記事でわかりやすく解説しています。

▷関連記事:資金調達の手法、第三者割当増資とは?株式譲渡との違いや注意点の紹介

▷資本業務提携

資本業務提携とは、複数の企業同士が「資本の移動」と「業務の協力」の両方を行う手法です。資本の移動には、通常、第三者割当増資が用いられます。

資本業務提携は、資本の移動を伴うため、企業同士が強固な関係を築くことが可能です。ただし、「提携の解消が難しい」という注意点があります。

なお、M&Aではありませんが、業務提携という手法もあります。業務提携は、複数の企業が資本の移動を伴わずに、業務だけ協力する方法です。

資本の移動を伴わない分、資本業務提携よりも企業間の関係が強固ではないため、「提携の解消がしやすい」という柔軟性があります。資本業務提携や業務提携は、複数の企業がお互いの利益のために協力し合う「アライアンス(alliance)」の一種です。

業務提携は、以下の記事で詳しくまとめています。

▷関連記事:業務提携とは?資本提携・業務委託・M&Aとの違いとメリットやプロセスを解説

▷資本参加

資本参加とは、対象企業の株式を取得して、企業間の関係性を強固にする手法です。

資本提携は企業同士がお互いの株式を取得するのに対して、資本参加は一方の企業のみが株式を取得します。

資本参加では、通常50%未満(場合によっては数%に留まることもあります)の株式の取得となり、対象企業の独自性を保つことができます。

第三者割当増資による資本参加では、資金が対象企業に払い込まれるため、成長資金の調達に活用される手法です。

▷合弁会社設立

合弁会社設立とは、複数の企業が共通の利益のために、共同で会社を設立または取得する手法です。

公正取引委員会の企業結合ガイドラインでは「共同出資会社」という名称になります。

既存の会社を用いて、株式譲渡、第三者割当増資、吸収分割を経て合弁会社化する方法と、共同新設分割を経て新しく合弁会社を設立する方法の2つのパターンが考えられます。

合弁会社設立のメリットとデメリットは、以下の記事で詳しく解説しています。

▷関連記事:合弁会社のメリット・デメリットとは?設立手続きの流れを解説

M&Aで重要な企業価値評価(バリュエーション)の算定方法

企業価値評価(バリュエーション)は、企業が有する資産や事業、人材・技術、将来的な収益性などを総合的かつ客観的に評価し、数値化する過程のことです。つまり、企業全体の価値を評価するプロセスのことを意味します。

企業の価値は何を「ものさし」にするかによって異なります。例えば、株価と事業の将来性をものさしにした場合、価値はまったく異なるため、算出される数値にも違いが生じます。

また、非上場企業は株式が市場に出回っていないため、市場価値もわかりません。

企業価値評価は、このようなあいまいな企業の価値を評価するためのプロセスであり、譲渡企業の価値を知るためには重要な工程です。

企業価値評価の算定方法には以下の3つのアプローチがあります。

・コストアプローチ

・インカムアプローチ

・マーケットアプローチ

▷コストアプローチ

コストアプローチは、企業の資産や負債を基に価値を算定する方法で、中小企業のM&Aでは採用されるケースが多いです。

コストアプローチの代表的な算定方法には「簿価純資産法」や「時価純資産法」などがあります。

算定方法 | 特徴 |

簿価純資産法 | B/Sの資産と負債を基に純資産額を計算して株式価値を算定する方法です。算出が簡単かつ、客観性を保つことができるメリットがあります。 |

時価純資産法 | 現時点の資産や負債を時価に置き換えて純資産を計算して株式価値を算定する方法です。現時点での資産や負債を評価に反映できるメリットがあります。 |

▷インカムアプローチ

インカムアプローチは、企業の将来期待される収益を基に価値を算出する方法で、大企業のM&Aで用いられるケースが多いです。資産や負債とは違い、目に見えない将来性を評価するため、情報の収集に時間がかかる傾向があります。

インカムアプローチの代表的な算定方法には「DCF法」や「配当還元法」などがあります。

算定方法 | 特徴 |

DCF法 | 対象企業のキャッシュフローを基に現在の価値を割り引いて株式価値を算定する方法です。幅広い企業の価値を算定できるメリットがあります。 |

配当還元法 | 将来的な配当金を基に株式価値を計算する方法です。期待配当金や配当金成長率などの数値がわかれば簡単に計算ができるメリットがあります。 |

▷マーケットアプローチ

マーケットアプローチは、類似企業の株式市場やM&A市場での相場と比較して評価する方法で、こちらも大企業のM&Aで用いられるケースが多いです。市場の情報を基にして価値を評価するため、客観性を担保できる点が特徴です。

マーケットアプローチの代表的な算定方法には、「類似企業比較法」や「市場株価法」などがあります。

算定方法 | 特徴 |

類似企業比較法 | 類似の上場企業を選定し、それぞれの財務状況を基に株式価値を算定する方法です。データの取得が容易で、客観性を担保できるメリットがあります。 |

市場株価法 | 株式市場に公開された株価を基に株式価値を算定する方法です。市場原理による客観性を担保できるメリットがあります。 |

M&Aサービスの種類

M&Aの支援サービスを提供する代表的な会社・業種は、以下のとおりです。

・M&A仲介会社(M&A専門コンサルティング会社)

・ファイナンシャルアドバイザー(証券会社のM&A専門部署やM&A専門のアドバイザリー会社)

・銀行(メガバンク/地方銀行)

それぞれの特徴を以下にまとめます。

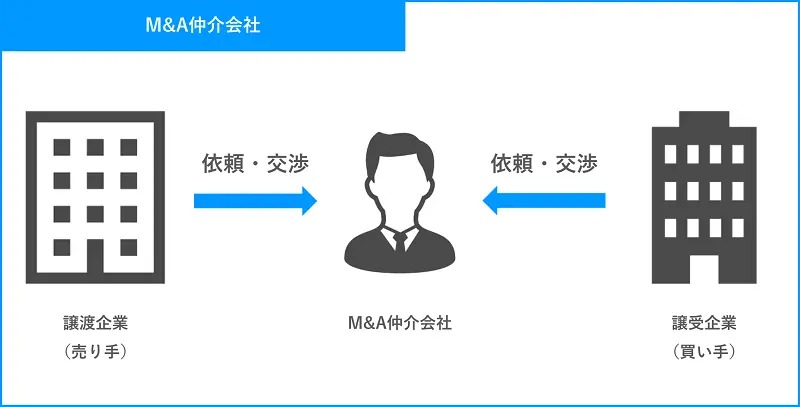

M&A仲介会社(M&A専門コンサルティング会社)

M&Aを支援する代表的なサービスがM&A仲介で、そのサービスを提供するのがM&A仲介会社です。

M&A仲介会社の主な役割は「調整役」です。譲渡企業と譲受企業の間に立ち、譲渡対価はもちろん、付随する諸条件を適切に調整し、M&Aを実現します。

そのため、譲渡企業・譲受企業のいずれにも肩入れすることなく、「客観的」「中立的」な立場で、それぞれの希望条件のバランスを考えて適切に調整を行い、両者にとってwin-winとなるM&Aを目指し、業務を遂行します。

M&Aのプロセスでは、相手とのマッチングだけでなく、契約書の作成やデューディリジェンスをはじめとする高度に専門的な知識が求められることが少なくありません。こうしたプロセスのほぼ全てを、M&A仲介会社はサポートします。

▷関連記事:M&A仲介会社とは?仲介会社選定方法や利用のメリット、業務内容をFAと比較しながら紹介

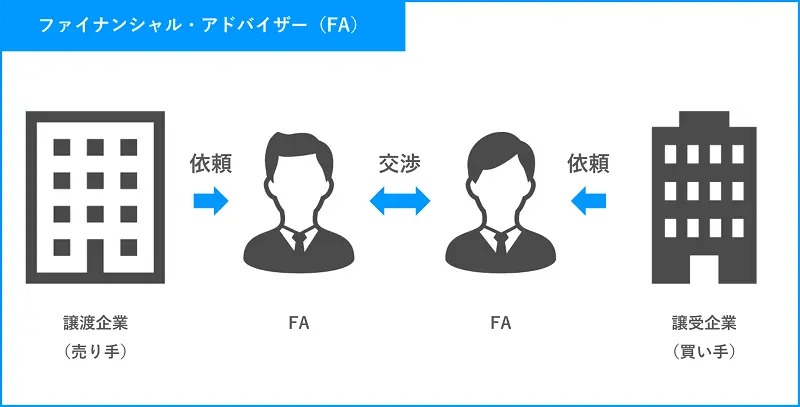

ファイナンシャルアドバイザー(証券会社のM&A専門部署やM&A専門のアドバイザリー会社)

ファイナンシャルアドバイザーはFAとも略され、M&Aを検討している企業にに対して、M&Aの計画立案から成約に至るまでの助言業務を行う者を指します。

M&A仲介会社が中立的立場をとるのに対し、ファイナンシャルアドバイザーは、譲渡企業または譲受企業のいずれかと契約を締結し、自らのクライアント側の利益を最大化することを目的に業務を遂行します。

特に譲渡企業と譲受企業のいずれも外部株主がいる上場企業同士のディールや大型のM&Aの場合には、株主に対する説明責任を果たす観点から、自らの利益の最大化のために業務を行うファイナンシャルアドバイザーを起用するケースが多いです。

▷関連記事:M&Aアドバイザリーとは?業務内容やメリット、手数料や注意点を解説

金融機関(メガバンク・地方銀行)

メガバンクや地方銀行といった金融機関は、財務や会計に関する知識を持ち合わせ、融資先の中小企業であれば、その経営者と日々コミュニケーションを取ることも多く、経営全般に関する身近な相談相手として、結果的にM&Aの相談を受けるケースが多々あります。

また、金融機関によっては、M&A担当部署が設けられていることもあり、M&Aに関する高い専門性を持つ銀行もあります。

金融機関に相談するメリットとしては、上記のとおり、財務や会計、自社の経営状況に明るい点が挙げられます。

ただし、あくまでも本業は融資であり、M&Aに関する専門性や経験値をどこまで有しているかの確認が必要です。

特に地方銀行では、紹介可能な企業がどの程度あるかを確認しておいたほうが良いでしょう。

また、譲受企業にとっては、銀行に対してM&Aアドバイザリーの業務に加えて、買収に係る融資の相談も併せて行うことが可能という点もメリットとなる場合があります。

▷関連記事:M&Aによる譲渡を検討したら、誰に、何を相談するのか?

M&A仲介サービスの費用や手数料

M&AはM&A仲介会社に依頼することが主流となっており、M&A仲介会社の報酬体系(手数料)はおおむねイニシャルコスト・マイルストーンフィー・成功報酬の3パターンです。

| イニシャルコスト | 相談料・着手金・月額報酬など |

| マイルストーンフィー | 段階的指標を定めて発生する中間報酬 |

| 成功報酬 | 取引金額に応じて報酬両立が変わる(レーマン方式)など |

M&Aに不明点がある場合は、相談を無料で行える会社もあるため、早い段階で専門家からのアドバイスを受けながら進めることを検討しましょう。

「fundbook」では完全成功報酬制(※)を採用しており、候補先とのM&A成約に至るまで費用をいただきません。

また、お客様がM&Aの知識を深め、納得して具体的に検討を進めていただきたいという思いから、相談料・着手金・月額報酬も設定しておりません。

なお、M&Aに必要なコストはサービスの利用だけではありません。その要となるのが「会計」と「税務」です。

先述のとおり、M&Aにはさまざまな手法があり、どの手法を選択するかによって、譲渡企業、譲受企業の経営者が必要となる仕訳はそれぞれ変わります。

※着手金、中間金、月額報酬が発生しない報酬体系を「完全成功報酬制」といいます。

※お客様との合意により別途、組織再編手続き等の費用が発生する場合があります。

※お客様との合意により中間報酬が発生する契約形態を選択する場合があります。

M&Aに関する会計

M&Aを行うにあたり、さまざまな会計処理が求められます。

具体的には、「個別会計」「連結会計」「税務会計」の3種類が挙げられます。

▷個別会計

個別会計とは、全ての会社に遵守が求められる仕訳処理のことです。

特に会社法上の大企業や上場企業の場合、公認会計士による会計監査を受けることもあるため、個別会計の遵守が必要不可欠です。

また、監査が通らない場合は取締役の責任問題となり、株主から辞任や損害賠償を請求されることもあります。

なお、個別会計ではM&A後に法人格が存続する場合、譲渡企業・譲受企業の双方が独自に処理を行います。

個別会計には多くの会計基準が設定されていますが、多くの会社で使われているのは、主に「日本基準」「国際財務報告基準(IFRS)」「米国基準」の3つです。

▷連結会計

連結会計とは、親会社と子会社を1つの組織とみなし、その財務状態や経営成績、資金収支状況などを処理する会計処理です。

特に合併などで企業を結合する際は、一般に「パーチェス法」という会計方法が使用されます。

パーチェス法とは、譲受企業と譲渡企業を明確にし、どちらかを譲受企業と認識した上で譲渡側の資産や負債を時価評価する会計処理です。

譲渡企業の純資産と譲渡価額との差額をのれんとして処理します。日本では2008年の会計基準改正前まで「持分プーリング法」という会計処理も使用されていました。

ただし、国際財務報告基準に同調する必要から持分プーリング法は廃止され、現在の会計基準ではパーチェス法のみが規定されています。

また、連結会計においても「日本基準」「国際財務報告基準」「米国基準」といった会計基準が使用されます。

しかし、海外の親会社または子会社との連結会計では原則として会計処理を統一することとなっています。

▷税務会計

税務会計とは、法人であれば法人税法に、個人であれば所得税法に準拠し、税務上の課税所得を算出することを目的に行われる会計処理方法のことです。

上場企業は投資家に向けた会計資料を作成しなければいけないため、企業会計原則に基づいた会計処理を行います。

これに対し、中小企業では会計の目的が納税額の算定であることが多いため、多くの中小企業では税務会計による会計処理が行われています。

なお、税務会計が企業の「法人税」算出を主な目的として行われるのに対し、M&Aを行う際には、法人税以外にもさまざまな税金が発生します。

例えば、株式譲渡や株式交換などの手法でM&Aを行う場合、株式の対価を受け取る個人株主に「所得税」が課税されます。

一方、事業譲渡の場合は譲渡対価を法人が受け取るため、「法人税」が発生します。

このようにM&Aでは、手法によって課税対象や税率が変わり、最終的に経営者が得られる金銭に大きな差が生まれることを理解しておくことが重要です。

なおM&Aの会計については以下の記事でまとめています。

▷関連記事:M&Aと会計。仕訳(会計処理)とのれんの扱い方をわかりやすく解説

M&Aに関する税務

M&Aを行う際、選択する手法や、相手先(承継先)が親族や従業員などの場合と、第三者への場合で課税される税金の種類や費用も大きく異なります。

一般的に課税される税金としては、「相続税」「贈与税」「法人税」「消費税」「登録免許税」「不動産取得税」などがあります。

ここでは株式譲渡の際にかかる税金についてまとめます。

▷株式譲渡にかかる税金

株式譲渡を行った際に発生する税金は、主に「所得税」「住民税」「法人税」の3種類があります。

株式譲渡は株式の売却により、売り手が譲渡所得を得ることになるため、この譲渡所得に対して税金が発生し、個人であれば所得税+住民税、法人であれば法人税を納税する必要があります。

また、2037年までは株式の取引に対して復興特別所得税が課されます。

なお、個人の場合は、株式の譲渡益に対して20.315%(所得税15.315%(うち復興特別所得税0.315%)、住民税5%)の税金が課税されます。

これに対し、法人の場合は、約30%の法人税が課税されます。しかし、事業が赤字である場合や繰越欠損金がある場合などは課税対象となる法人の所得が減るため、その分だけ法人税額が減少します。

▷株式譲渡の税金の算出方法

続いて、株式譲渡の際の税金の算出方法を整理します。

株式譲渡の税金の対象

株式譲渡で税金が発生するのは上記のとおり、譲渡所得に対してです。

譲渡所得は「株式の譲渡価格」から「株式の取得費用や各種手数料などの必要経費」を差し引いた額を指します。

なお相続により株式を取得した場合のように、取得費用が不明な時は、売却価格の5%を概算として取得費とすることも可能です。

上場株式等と一般株式等

株式譲渡の税金については、まず売却した株式が「上場株式等」と「一般株式等」のいずれかに区分を行う必要があります。

上場株式等は、一般的には証券取引所に上場している株式や外国債券、公社債などが該当し、上場していない株式など、上場株式等以外のものは一般株式等となります。

申告分離課税

上場株式等と一般株式等を区分した上で、申告分離課税と呼ばれる納税方式で確定申告を行う必要があります。

申告分離課税とは、給与所得や不動産所得などの総合所得と分離して計算し、所得税の確定申告をすることにより納税する課税方式を指します。

なお、株式譲渡による所得は、土地や建物の譲渡所得などのような申告分離課税の対象となる他の所得とも分離されるので注意しましょう。

所得税・復興特別所得税・住民税の税率

所得税・復興特別所得税・住民税のそれぞれの税率は、上記の上場株式等、一般株式等による違いはなく、一律の税率が適用されます。

・所得税:15%

・復興特別所得税:0.315%

・住民税:5%(合計:20.315%)

株式の売却により発生した所得に対し、上記の20.315%の所得税が発生します。

M&Aや株式譲渡にかかる税金については、以下の記事で詳細を纏めていますのでご参考ください。

▷関連記事:M&Aの税金について-節税や税務・最新の税制変更

▷関連記事:株式譲渡の税金は?課税内容や計算方法、特例

▷関連記事:事業承継にはどれくらいの費用がかかる?

M&A案件の探し方

最適なM&Aの相手は、M&Aを成功させるために欠かせません。相手探しを自社のみで行うことは、情報漏洩のリスクや候補数に限りがあることなどから難しいと言えます。

前述のようにM&Aを行う場合、M&A仲介会社に相談するケースが一般的ですが、M&Aの案件は以下のような方法でも探すことが可能です。

▷銀行・証券会社

M&Aの専門家による支援が受けられますが、上場企業などの大企業を主としているため、中小規模の企業ではサポートが受けられないことがあります。

▷関連記事:M&Aにおける銀行の役割とは?成功させるための特徴と注意点を紹介

▷関連記事:投資銀行とは?M&Aにおける役割から各部門の特徴、業務の流れまで

▷弁護士や会計士などの士業

弁護士や会計士などの士業であれば、専門知識を有しているため、契約書の作成やデューディリジェンスなどでは十分な支援を期待できます。

ただし、相手探しや各プロセスのスケジューリング、成約後のPMIなどを期待することは難しい場合が多いです。

▷関連記事:M&Aにおける弁護士の役割と業務

▷関連記事:M&Aにおける公認会計士の役割と業務

▷関連記事:M&Aにおける税理士の役割と業務

▷マッチングサイト

案件が掲載されたサイトを介したマッチングのみの支援で比較的安価ですが、M&Aの具体的な支援は行っていないことが多いです。

▷関連記事:【2022年版】M&Aマッチングサイトとは?メリットや選定方法など成功のポイント

このように、それぞれにメリットとデメリットがあります。

しかし、譲渡を検討している企業の多くは、M&Aが初めてということが多いため、相談から相手探し、法的手続き、成約までサポートを受けられるM&A仲介会社がおすすめです。

▷M&A相談先の選定傾向

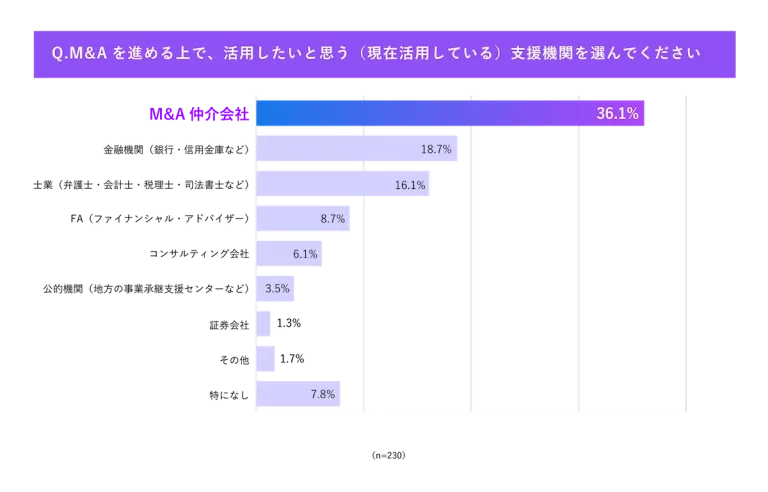

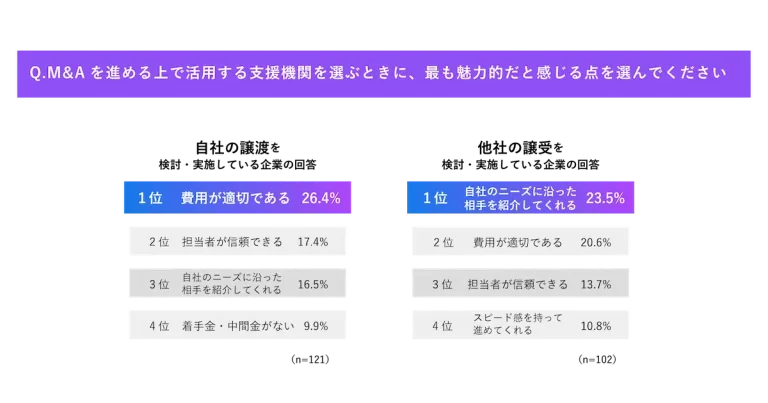

fundbook(当社)が実施した調査では、M&A支援機関のうち、「M&Aを進める上で活用したい(活用している)機関」としてM&A仲介会社が最も多く選ばれていました。

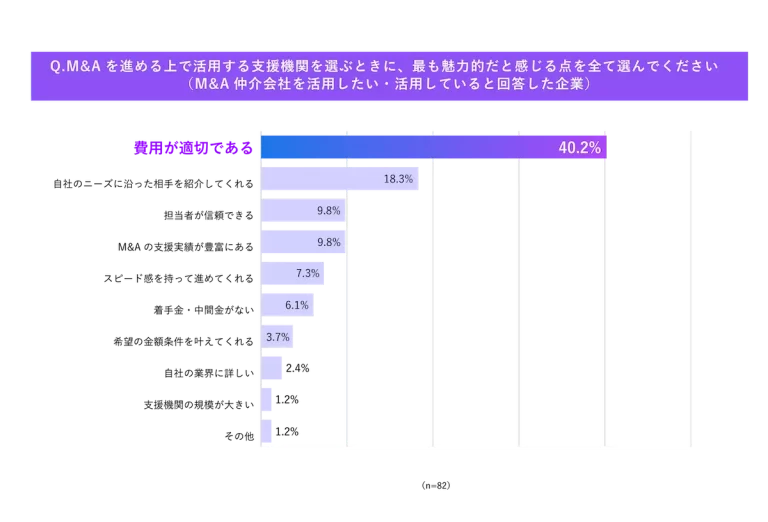

同調査では、活用したい支援機関でM&A仲介会社を選択した人のうち、「M&A支援機関を選定する上で最も魅力的に感じる点」について「費用が適切であること」が最も多く選ばれていたことから、M&A仲介会社は適切な費用のもとでの支援が期待されていることが伺えます。

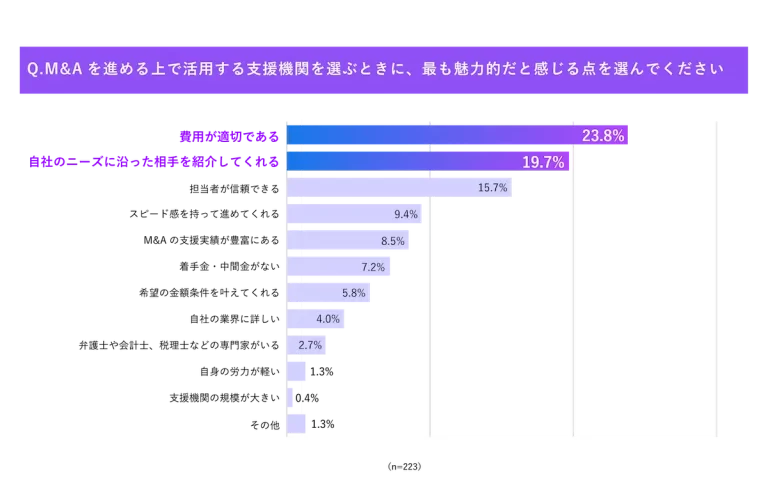

回答者全体の中では、M&A支援機関を選ぶ基準として、主に「適切な費用設定」をはじめ、「ニーズを把握したマッチング」「担当者の信頼性」といった点が挙げられていることから、費用体系や金額設定などの仕組み面だけでなく、担当者の質も充実している支援機関がより選ばれる傾向にあると考えられます。

また、企業が「自社の譲渡」「他社の譲受」どちらを検討しているかにより、M&A支援機関の選定基準は異なることもわかりました。

自社の譲渡を検討している企業は、「適切な費用設定」を特に重視してM&A支援機関を選定していることから、「自社の譲渡」という重要な経営判断を進めるにあたり、その支援を行う機関に対しては自らが支払う費用に見合った質の高い支援を期待していることが読み取れます。

一方、他社の譲受を検討している企業は、「企業のニーズを把握したマッチング」を特に重視してM&A支援機関を選定していることから、成長のために行った投資に見合うシナジー効果の実現を期待していることがわかりました。

M&Aの相談先となる支援機関は多数存在します。M&Aを成功へ導くためには、適切な費用設定のもとで自社のニーズを正しく汲み取ってくれる信頼に値する支援機関を選び、相談しながら進めることが重要です。

▷関連記事:M&A支援機関に必要なのは「適切な費用設計」と「ニーズに沿ったマッチング」 顧客の意向を汲み支援ができるかがM&A成功の鍵 〜『M&A支援機関に求めることに関する調査』を実施〜

また、昨今では、個人による譲り受けや譲り渡しの仲介を手がける業者も存在します。一度、仲介会社に相談し、目的や条件を洗い出し、多くの候補企業から相手探しをすることで、円滑にM&Aを進められるでしょう。

下記で、個人のM&A案件の探し方についてより詳細に説明しています。興味のある方はぜひご参照ください。

▷関連記事:M&Aは個人でもできる?小規模案件の探し方と事業継承の注意点

▷関連記事:マイクロM&A(スモールM&A)の成功ポイントはアドバイザー選びとマッチング

M&A後の従業員の待遇

M&Aで自社の譲渡をご検討されている経営者の方の中には、譲渡後の従業員の待遇や退職金などを気にされている方もいるでしょう。

譲受企業の考え方や方針、M&Aの手法により従業員の待遇に大きく影響を与えるため、M&A後にどのような可能性があるかを事前に知っておくことは、M&Aを円滑に進めるために重要なポイントです。

▷給与面(給与や退職金)の変化

まずは譲渡企業の従業員の給与面にどのような変化が想定されるか、解説します。

給与の変化

M&Aが成立した後、譲渡企業の従業員の給与は、大半が大きく変動することはありません。

株式譲渡によるM&Aの場合は、M&A前に会社と交わした雇用契約が引き継がれるため、基本的な変化はありません。

事業譲渡の場合は、基本的に買い手側の企業に転籍しますが、労働契約承継法によって転籍した社員の処遇は転籍前と同様となるように定められているため、こちらも基本的に変化することはありません。

譲受企業の最も避けたいシナリオの1つに譲渡企業の優秀な社員が流出することが挙げられるため、少なくともM&A成立後の数年間は、譲渡企業の従業員に対してマイナスとなる処遇の変更は行われないケースが一般的です。

退職金の変化

退職金の扱いはM&Aの手法により異なります。

M&Aの中でも利用される頻度の高い「株式譲渡」と「事業譲渡」に絞り、違いをそれぞれ解説します。

・株式譲渡

株式譲渡の場合、譲渡企業の経営権が譲渡企業の株主から譲受企業の株主へ移ります。

ただし、経営権の移行だけで譲渡企業と従業員の雇用関係は継続されるため、退職金も引き継がれることになります。

・事業譲渡

事業譲渡では、事業の一部を譲渡する形になるため、譲渡企業とその従業員の雇用は一旦解消され、譲受企業と新しく雇用契約を結ぶ必要があります。

そのため、退職金も見直される可能性があり、退職金の支払い方法も以下の2パターンに分かれます。

1)事業譲渡をする前に譲渡企業が従業員に対して、その時点での退職金を支払い、その後は譲受企業の退職金規定に従う。

2)譲受企業が退職金を引き継ぎ、従業員が辞めるタイミングで引き継いだ退職金と事業譲渡後の退職金を合わせて支払う。

1)の場合、退職金を支払うための多額の資金が必要になります。

また2)の場合、退職金は負債として売却価格から割引しておくことが一般的です。

▷関連記事:M&A後の退職金、給与、従業員の処遇はどうなる?株式譲渡と事業譲渡の退職金についても解説

▷社風や職場環境の変化

近年では、海外企業が日本企業を買収する事例も増えています。海外企業と日本企業では社風(企業文化)が大きく異なるケースが多く、買収を機に譲渡企業の文化が変化する可能性があります。

具体的には、英語が話せない従業員の評価の引き下げや、解雇や年功序列から能力主義への変更などの変化が考えられます。

M&Aに関する資格

M&Aは成約までの各プロセスで、弁護士や公認会計士、税理士や司法書士などのさまざまな有資格者と連携する必要があります。しかし、 M&A仲介会社のアドバイザーのように、M&Aのプロセス全体を管理・サポートする業務を行うために必要な国家資格はありません。

ただし、M&Aを進めるには、M&Aの知識以外にも法務や財務、税務の幅広い知識が必要です。その様な知識を有しているかをM&A関連資格の有無で判断することは可能です。

M&Aアドバイザーが資格を保持していれば信頼性が高まるため、M&Aの依頼先として判断基準の1つになるでしょう。

以下、M&Aに特化した民間資格を紹介します。

▷M&Aスペシャリスト資格

M&Aスペシャリスト資格は、一般社団法人日本経営管理協会が認定する資格です。

M&Aの中でも特に中小企業の事業承継で重視される事業譲渡や合併に関する認定資格となります。

▷M&Aエキスパート認定資格

M&Aエキスパート認定資格は、一般社団法人M&A仲介協会が認定する資格です。

スキルの習熟度に応じてスタンダード・アドバンス・プロフェッショナルと3つの段階が設定されていることが特徴です。

▷JMAA認定M&Aアドバイザー

JMAA認定M&Aアドバイザーは、一般社団法人日本M&Aアドバイザー協会(JMAA)が認定する資格です。

本資格の保有者はJMAAの正会員であることが特徴で、一定のM&A実務経験を満たし、M&Aスキル養成講座を修習することで資格を得ることが可能です。

▷事業承継士

事業承継士は、一般社団法人事業承継協会が認定する資格です。

特に事業承継に特化した施策となり、事業承継に関する税務、財務、法務などの総合的なサポートが可能です。

また、事業承継士の受験資格には弁護士や公認会計士、行政書士といった資格要件があることが特徴です。

M&Aに関する資格については以下の記事で詳細に解説しています。

▷関連記事:M&Aに関連する資格を解説!相談するときに知っておきたい種類や注意点も

M&Aを成功させるポイント

Q1.交渉を成功させる心構えは?

A.譲渡企業は、「譲り受けてもらえる会社」であることが大切です。

しかしながら、M&Aを始めると、M&A業務に追われて通常業務が疎かになり、業績を落としてしまう企業もあります。M&Aの準備を始めたら、これまで以上に業績を伸ばすことを目指しましょう。

そして、譲受企業に「価値のある会社」であることをアピールしましょう。それがM&Aを成功させる秘訣の1つです。

Q2.銀行や会計士などの各相談窓口とM&Aアドバイザーの違いは?

A.M&Aの相談に乗ってくれるのは、M&Aアドバイザーだけではありません。顧問税理士や弁護士、公認会計士、地元の商工会議所や金融機関もM&Aの相談を受け付けています。

しかし、それらはM&Aの専門家ではありません。M&Aの経験がある場合でも、それぞれの専門分野に特化していて、M&Aの手続き全体には携わっていないことも多いです。

そのため、相談をする際には、経験の有無や何を強みにしているかを確認する方が確実です。M&Aアドバイザーを決める時は、いくつかの相談先と話してM&Aの知識や経験、人柄などを比較検討してから選ぶと良いでしょう。

Q3.事前準備としてできることは?

A.まずは、M&Aを実施する理由や動機、譲れない条件を固めておきましょう。そうすることで、アドバイザーとの折衝や譲受企業とのマッチングをスムーズに行えます。

可能であれば自社の株式を集約しておくこともおすすめです。実際にM&Aを行う際の意思決定がスムーズになり、通常半年から2年ほどかかると言われるM&A実施期間の短縮につながります。

また、株式発行会社の場合は、適切に株式が発行されているか確認しておきましょう。

Q4.赤字や債務超過がある場合はどうすればよいか?

A.赤字や債務超過だからM&Aできない、ということはありません。

重要なのは、そのような状態になっている理由や背景です。ここには、投資状況や市場動向、季節要因なども含まれます。

しっかりと理由や原因を整理しておくことで、「自社であれば改善、立て直しができる」と考える譲受企業が見つかる可能性があります。

Q5.従業員への告知はいつ行うべき?

A.M&Aにおいて、従業員への告知タイミングは非常に重要です。

下手な伝え方をしてしまうと、従業員のモチベーションの低下や退職につながる可能性があります。

というのも、準備フェーズや交渉フェーズでは、方向性がまだ明確になっていません。

また、交渉の相手方との秘密保持義務の関係もあるため、基本的にM&Aの交渉を進めている旨を従業員に対して正しく説明することが難しいからです。

そのため、M&Aを進めている事実を伝えるのは、最終契約後に行うことが一般的です。告知の際は、M&Aの意図と自社に残ってほしい旨を前向きに伝える必要があります。M&Aの意図や従業員が貴重な財産であること、今後どうなるのかについて、真摯に説明しましょう。

Q6.事業承継の手段について決めかねている場合は?

A.会社の状況にもよりますので、専門家に相談しましょう。

事業承継の手段は、親族承継、従業員承継、第三者承継(M&A)の3つです。

後継者がいる場合は親族承継が可能です。その方に経営者としての資質があるか見極めましょう。

従業員承継も同様に、経営者となる資質の有無を問われます。また、今後の経営を長期的に行ってもらうためには、若い年齢であることも重要です。そのうえで会社を任せるに足る能力を持ち、本人に継ぐ意思があり、そのうえ会社を譲り受けられる財力が必要です。ほとんどの場合、現実的な選択肢とは言えないでしょう。

そのため、親族や従業員に後継者がいない、もしくは継がせたくない場合、第三者への承継(M&A)が最も現実的な手段となります。

その他にはIPOという手段もありますが、IPOには厳しい基準があり、この選択肢を取れる会社は限られます。IPO直後に経営者が引退することも難しいでしょう。

もちろん会社の状況によって判断基準は異なりますので、親族・従業員への承継についても選択肢に入れながら、まずはアドバイザーに相談してみるのはいかがでしょうか。

Q7.どのタイミングで相談すれば良い?

A.M&Aを意識したタイミングで、準備を始めることをおすすめします。

M&Aの成約には一定の期間が必要です。自社にM&Aの必要性が生じてから検討をするのでは、適切なタイミングでの譲渡が叶わない可能性もあります。

アドバイザーに相談し、企業価値評価を行っておくことで、自社の現段階の価値を把握できるというメリットもあります。それにより、M&Aを実施する最適なタイミングも明確になるでしょう。

後継者不在によるM&Aを検討している方も、イグジットを検討している方も、初期段階で企業価値評価を行っておくことをおすすめします。

企業価値評価については、以下の記事で詳しく解説しています。

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

Q8.交渉を有利に進めるコツは?

A.何ごとも包み隠さず、可能な限り相手に対して誠実に対応することです。

できるだけ自社を高く評価してもらいたいと思うのは誰でも同じですが、都合の悪いことを見せないように隠して進めても、良い結果は生まれません。

デューディリジェンスで専門家の調査によって見つかった場合、相手との信頼関係は崩れ、M&A自体が流れかねません。

また、M&Aの成約後に問題が発覚した場合、表明保証があるため損害を売り手側が補償しなければなりません。

したがって、相手に誠実に接することが、結果的に交渉を有利に進めることにつながります。

M&Aパートナー選びのポイント

M&Aを実施するためには、自社にとって最適な相手とのマッチングが必要です。それを実現させてくれるのが、M&Aパートナーです。ですから、M&Aを成功させるためには、後悔しないM&Aパートナー選びを行わなければなりません。

M&A会社の種類

M&Aのサポート業務を行う会社には、大きく分けると仲介会社とFA(ファイナンシャル・アドバイザー)の2つがあります。

売り手と買い手の間に立って、双方の利益を調整しながらM&Aの成立を目指す仲介会社に対し、FAは売り手(もしくは買い手)の片方とのみ契約し、利益の最大化を目指します。

仲介会社は中小企業から上場企業まであらゆる規模のM&A支援業務を行うのに対し、FAはその特殊性から基本的に大型案件を担当する場合がほとんどです。

したがって、ほとんどの中堅・中小企業は、仲介会社をパートナーとして選択することになります。

契約方法

仲介会社は、売り手と買い手の双方と契約をし、報酬を受け取ります。これを「一般契約」といいます。

FAは、売り手もしくは買い手のどちらか一方とのみ契約を結び、一方からだけ報酬を受け取ります。これを「専任契約」といいます。

必ず確認しておくべきポイント

M&Aパートナーを選ぶ際に注意すべき点は、パートナーの得意分野です。どのパートナーにもそれぞれ得意不得意があります。

したがって、これまでの実績などを確認し、自社と同じ業種や規模などの実績が豊富なパートナーを選ぶようにしましょう。

また、仲介会社やFAごとに報酬形態はそれぞれ違います。したがって、契約する前にどのような報酬形態になっているのかを確認しておかなければなりません。

▷関連記事:【2024年最新】M&A仲介とは?仲介会社とFAの違いやメリット・選び方【動画付き】

日本のM&A市場~今後の動向~

一昔前までは「身売り」や「敵対的買収」のイメージが強かったM&Aですが、時代の流れとともに変化しています。

帝国データバンクの『全国「後継者不在企業」動向調査(2023年)』によると、調査対象の53.9%が後継者不足と回答しています。この数値は前年比3.3ポイントの低下となり、過去最低になっています。

一方で、帝国データバンクの『全国「社長年齢」分析調査(2023 年)』によれば、経営者の平均年齢は60.5歳と33年連続の上昇となっており、50歳以上の経営者が81%の割合を占めています。

後継者不足は改善が見られますが、経営者の高齢化は大きな問題です。このような背景の中、M&Aを活用した事業承継や事業の譲渡が増えています。

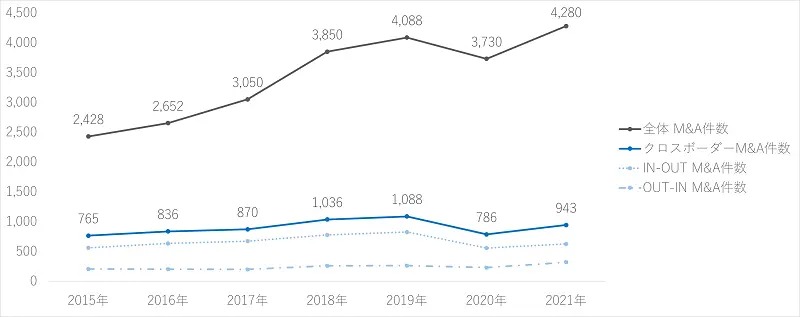

▷M&A件数の推移

中小企業庁によれば、M&A件数は2011年から2019年までの8年間で約2.4倍に増えています※。

さらに、2021年には過去最高の4,280件となっており、未公開の案件も考慮すると、M&Aは活発化していると言えるでしょう。

また、事業承継・引き継ぎ支援センターによるの実施状況は、2013年の33件から2020年には1,379件と約42倍になっており、M&Aは大企業だけでなく、中小企業でも活発に行われていることがわかります。

※出典:中小企業庁「第7節 経済資源の有効活用」

▷M&Aが急増している背景

中小企業が抱える後継者不在の問題の解決や、新しい事業を立ち上げるための資金調達方法として、M&Aは評価されてきています。2025年までに、約127万社が後継者不在になるとされています。

また、経営者が70歳以上の事業体のうち法人の31%、個人事業者の65%が廃業に追い込まれる可能性があり、累計で約22兆円のGDP(国内総生産)と約650万人の雇用が失われると予測されています。

そのような状況の中で、後継者不在の企業による事業承継や市場の縮小による業界再編が盛んになっています。

加えて、M&Aに対するイメージがポジティブに変化したことも急増している背景にはあります。これまではM&Aがネガティブなイメージで捉えられることもありましたが、近年では若い経営者を中心に積極的なM&A戦略がとられるようになりました。

▷クロスボーダーM&A(海外M&A)の現状

クロスボーダーM&Aとは、海外企業とのM&Aのことを言い、譲渡企業または譲受企業のいずれかが外国企業であるケースを指しています。

MARR Onlineの調査では、日本企業による外国企業のM&Aは625件(2021年M&A件数の約15%)、外国企業による日本企業のM&Aは318件(2021年M&A件数の約7%)と一定の比率を占めています。

なお日本企業による外国企業のM&AはIN-OUT、外国企業による日本企業のM&AはOUT-IN、日本企業同士のM&AをIN-INと呼びます。

▷関連記事:海外M&Aとは?目的や手法、メリット・デメリットや最新事例まで徹底解剖

▷廃業と雇用の喪失が大きな課題

上述のとおり、後継者不在が深刻な問題となっていますが、それに伴い、国内の中小企業では事業が黒字でも廃業せざるを得ないケースが増加しています。

親族や従業員への事業承継ができなければ、後は廃業かM&Aという選択肢しかありません。

しかし、廃業をすると従業員の雇用など新たにさまざまな問題が発生します。M&Aは、もはや大企業間だけのものではありません。中小企業がより成長するための戦略であり、後継者問題を解決する1つの事業承継の手法でもあります。

しかし、大企業でさえ、M&Aに慣れた経営者はほとんどおらず、専門のM&Aアドバイザーと一緒に手続きを進めていることがほとんどです。

譲渡企業の経営者は、社外のM&Aアドバイザーを活用すると、社内への情報漏洩リスクの回避や、業務上のさまざまなサポートを受けられるといったメリットを享受できます。

M&Aは、企業価値が高い時に行うほど、有利な条件で成約が可能です。少しでも事業承継や事業拡大を検討しているなら、早い段階からM&Aを視野に入れて、専門のM&Aアドバイザーに相談してみてはいかがでしょうか。

fundbookではプラットフォームによるスピーディなマッチングだけでなく、条件交渉や契約書の作成など、経験豊富なM&Aアドバイザーが成約まで一貫してサポートいたします。無料で経営個別相談や企業価値算定などを行っているので、M&Aをまだ本格的に検討していないという方もお気軽にご相談ください。

fundbookのサービスはこちら(自社の譲渡を希望の方向け)

M&Aの成功事例

2022年は過去最高の4,304件のM&Aが実施され、中には世間を賑わせるようなM&Aも行われました。

ここでは、特に話題となった2022年のM&A事例を一部ご紹介します。

▷M&A事例(1)アパレル大手のTOB

2022年2月17日、アパレル大手のアダストリアは外食中堅のゼットンに対するTOB(株式公開買い付け)を終えたと発表しました。約300万株の応募があり、買い付け予定数の上限(166万8000株)を上回ったため、議決権ベースで保有比率は25%から51%に高まりました。

このTOBの結果、ゼットンはアダストリアの連結子会社となりましたが、ゼットンの上場は維持されることとなりました。

▷M&A事例(2)大手百貨店のM&A

2022年11月、セブン&アイ・ホールディングスは、保有する大手百貨店のそごう・西武の発行済み株式の全部をアメリカの投資運用会社Fortress Investment Group LLCの関連事業体である杉合同会社へ譲渡することを発表しました。

セブン&アイ・ホールディングスは、事業ポートフォリオの見直しと最適な運営に向けたアクションの加速に努めている中で、百貨店事業において、グループの経営資源による事業構造改革では顧客への提供価値、および事業価値の最大化を図ることが困難であると判断し、ベストオーナーの探索を検討していました。

今後、セブン&アイ・ホールディングスはセブン-イレブンを中心としたグローバル成長戦略を進めていくとしています。

▷M&A事例(3)化粧品・健康食品大手の株式譲渡

2022年11月、オリックスが化粧品・健康食品大手のDHC(ディーエイチシー)の株式の過半を取得し、子会社化すると発表しました。その後2023年1月には、他の株主からも株式を取得し、保有割合を91.1%にしたことも報告しております。取得価額は3000億円とされています。

DHCは直営店だけでなくコンビニエンスストアやドラッグストアなどに広範な販路を持つ大手企業です。なお、DHCの代表はM&A後に退任しています。

▷M&A事例(4)大手家電量販店の資本業務提携

2022年4月、ニトリHDがエディオンに資本参加することを発表し、資本業務提携を行いました。ニトリHDはエディオンの株主であるLIXILから発行済み株式の8.6%を102.7億円で取得し、さらに1.4%分を市場外の相対取引または市場買い付けで追加取得します。

本M&Aの狙いは、家具・インテリアのニトリホールディングスと、家電のエディオンの経営資源やノウハウを相互で活用し、両グループの事業拡大を図ることとしています。

▷その他業界(不動産や病院、ガス、ITなど)別のM&A事例

業界ごとのM&A事例をそれぞれまとめていますので、ご参照ください。

2024年|M&A事例

・【2024年版】M&A事例と動向

2023年|M&A事例

・【2023年版】M&A事例と動向

不動産業界のM&A

・不動産M&Aとは?手法からメリット・デメリットや最新事例まで紹介

医療(病院 / クリニック)業界のM&A

・病院・医療法人業界のM&A動向は?譲渡・譲受のメリットや事例13選も紹介

ガス業界のM&A

・LPガス業界のM&A 12事例

建材卸業界のM&A

・建材卸業界のM&A【2024年最新事例】

IT業界のM&A

・IT業界のM&A|事例32選

WEBマーケティング業界のM&A

・WEBマーケティング業界のM&A|【2024年】14事例

上記以外の業界に関しても以下にまとめておりますのでご確認ください。

・業界ごとのM&A事例・動向

fundbookのM&A成約事例(一部)

以下では、株式会社fundbook(当社)のM&A成約事例を一部ご紹介します。

“らしさ”まで受け継ぐ、地域に愛される創業社長のM&A

譲渡企業:株式会社コアー建築工房

譲受企業:三和建設株式会社

1989年、吉瀬融氏が35歳の時に創業した株式会社コアー建築⼯房。

創業1年目から売上1億円を達成し、地域の木材を使用した「⾃然と調和したこだわりの家」を掲げ、⼤阪南部を中⼼に厚い顧客基盤とブランド⼒を持つ注⽂住宅企業へと成長。

そして過去最高利益を記録した2020年6月に、三和建設株式会社とM&Aの成約に至ります。

地域に愛される創業社長のM&Aは、どのように決断されたのか。

吉瀬氏、三和建設株式会社代表の森本尚孝氏、専務取締役の谷直人氏を交えて、お話を伺いました。

・このM&Aの成約事例の詳細はこちら

地方IT企業が異業種M&Aで描く成長戦略

譲渡企業:株式会社トラステック

譲受企業:マルソー株式会社

株式会社トラステック代表取締役の島淳一氏は、1998年に地元の新潟県で同社を設立して以来、生産管理システムの開発や企業からのシステム受託開発事業などを展開してきました。

還暦を迎えた頃から事業承継について考え始めたものの、当初M&Aという手法は有力候補ではなかったと言います。

しかし、会社の将来性を高める「戦略的なM&A」に活路を見出し、県内屈指の物流・運送企業であるマルソー株式会社とめぐり合い、両社は2020年9月にM&Aの成約に至りました。

成約までの経緯や、ITと物流の異業種間によるM&Aで広がる可能性について、トラステックの島氏と役員の皆様、そしてマルソーの代表取締役社長である渡邉雅之氏に伺いました。

・このM&Aの成約事例の詳細はこちら

ファンドと手を組みIPOへ、 上場戦略としてのM&A

譲渡企業:株式会社ビッグツリーテクノロジー&コンサルティ ング

譲受企業:インテグラル株式会社

M&A成約から半年、BTCオーナーの大木塁会長とインテグラルの取締役パートナーで現在BTCの取締役を務める水谷謙作氏のお二人に、上場戦略としてのM&Aについてお話を伺いました。

「起業の経緯」「IT業界の課題」から、「上場のためにM&Aを選んだ理由」を解説しています。

なぜ、買い手候補の中から、譲渡金額に30億円の差があるインテグラル株式会社を選択したのかも丁寧に解説していただきました。

また、「譲渡後の変化」についてもお話を伺いました。この成功事例を見ていただければ、M&Aは上場戦略としても活用できると理解いただけると思います。

・このM&Aの成約事例の詳細はこちら

fundbookが仲介・支援したM&Aの成約事例の一部をご紹介いたしました。 他の事例もご覧になりたい方はこちらをご参照ください。

・fundbookが仲介・支援したM&Aの成約事例はこちら

また、fundbookではご希望の方には、M&Aアドバイザーが初回は無料にてM&Aの相談を承ります。M&Aに興味をお持ちの方は、この機会をご活用ください。

M&A用語集

M&Aを進める際に利用される用語をまとめています。気になる用語の説明をぜひご確認ください。

M&A用語:株式譲渡

買収対象となる企業の株式をオーナー経営者などから取得し、経営権を売り手から買い手へ移動させる手法です。手続きが簡潔なことなどから、中小企業のM&Aでは最も頻繁に用いられています。

▷関連記事:株式譲渡とは?株式譲渡と事業譲渡の違いや2つの注意事項

M&A用語:事業譲渡

買収対象となる企業が行う事業のうち、一部(もしくは全部)を切り離して売り手から買い手へ移動させる手法です。欲しい(売りたい)部分だけを切り取って売買できるため、売り手にも買い手にも都合の良い手法ではあるとは言え、権利義務を個別に引き継がなければならないため、手続きは煩雑になります。

▷関連記事:事業譲渡とは?株式譲渡との違いやメリット・デメリットを徹底解説

M&A用語:会社分割

会社の事業の一部を切り離し、既存(もしくは新設)法人に承継させる手法です。「一部を切り取って他へ移転させる」という点では事業譲渡と同じですが、事業譲渡のように個別ではなく包括的に承継できるため、事業規模がある程度以上になると事業譲渡よりも会社分割が用いられるケースが多くなります。

▷関連記事:会社分割とは?手続きの流れ・吸収分割と新設分割の期間や事業譲渡との違いを解説

M&A用語:合併

複数の会社が1つの会社になることです。M&Aにおいては、いきなり他社を合併するのではなく、まず株式譲渡で完全子会社化をし、その後時期を見て合併へ進むことが多いです。

▷関連記事:M&Aにおける合併とは?意味や手続き、種類の違いを解説

M&A用語:アーンアウト

アーンアウトとはM&A交渉を行う上で必要不可欠な、対価の調整方法の1つです。

企業の買収にかかる買収金は、一括での支払いが一般的ですが、アーンアウトを取り入れることで、M&Aの成立時に支払われる「基本額」と、一定期間後に要件を満たした場合のみに支払われる「アーンアウト額」に分け、分割払いの形になります。

▷関連記事:アーンアウトをM&Aで活用するメリット・デメリットとは?買い手側・売り手側の視点から解説

M&A用語:エスクロー

「エスクロー」とは、物品などの売買において、信頼の置ける中立的な第三者が契約当事者の間に入り、代金決済等取引の安全性を確保するサービスのことです。

商品売買に第三者が介入することで「支払い後に商品が届かない」「商品を渡しても代金が支払われない」というトラブルを防止できます。第三者の役割は、主に金融機関やエスクローを本業とする事業者が担うのが通例です。

▷関連記事:なぜエスクローはM&Aで利用されるのか?仕組みやメリット・デメリットを解説

M&A用語:カーブアウト

カーブアウトとは、会社分割の一種であり、親会社が戦略的に子会社や事業の一部を切り離して、新しく会社を立ち上げることです。

大企業では、全ての事業を並行して成長させることが難しく、カーブアウトすることでそれぞれが成長する事例もあります。新会社は、外部からの融資や技術力を得て事業価値を伸ばし、親会社は軸となる事業に集中して取り組めるためです。

▷関連記事:カーブアウトのメリット・デメリットとは?スピンオフ・スピンアウトとの違いも解説

M&A用語:株式交付

株式交付とはM&Aなどにおいて他社を子会社化するために支払う対価として、自社の株式の交付を認めるという組織再編のスキームです。

▷関連記事:株式交付とは?株式交換・現物出資との違いやM&Aで活用するメリット・デメリットを詳しく解説

M&A用語:株式保有特定会社

株式保有特定会社とは、会社の資産のうち株式等の割合が50%以上ある会社を指します。

株式保有特定会社は通常の会社と比べて株式評価額が高くなり、それに伴い税金も高くなることから対策が必要です。

▷関連記事:株式保有特定会社とは?評価方法や株特外しについても解説

M&A用語:企業価値評価

企業の経済的価値を算定することを指します。

コストアプローチ、マーケットアプローチ、インカムアプローチといった手法が存在し、中小企業のM&Aの際にはコストアプローチが多く使われます。

▷関連記事:M&Aのバリュエーション(企業価値評価)とは?意味・重要性から算定方法まで

M&A用語:基本合意

基本的な事項(M&Aの対象範囲や取引形態、譲渡価額など)に関する合意を指します。

基本合意の段階では一部条項を除き、法的拘束力は持たないのが一般的です。

▷関連記事:M&A契約における「基本合意書」とは?

M&A用語:キャピタルゲイン

キャピタルゲインとは、保有している資産の価格が変動することで得られる売買差益のことを指します。

▷関連記事:キャピタルゲインとは?メリット・デメリットやインカムゲインとの違いを解説

M&A用語:最終合意

譲渡企業、譲受企業の双方の合意のもと、譲渡の内容や譲渡価額を定める契約書になります。

最終合意はM&Aに関する最終的な意思を双方が確認し合ったものとなり、法的な拘束力が発生します。

▷関連記事:M&Aの最終契約書(DA)とは?基本合意との違いや各種項目を弁護士が解説

M&A用語:事業再生ADR

事業再生ADRとは、過剰債務がある企業を債権者との話し合いにより経済的に再生させる方法です。

事業再生の私的整理と法的整理を組み合わせた方法で、商取引の継続や第三者の介入による迅速な手続きが可能など、両者のメリットを取り入れています。

▷関連記事:事業再生ADRとは?メリット・デメリットや手続きの流れ

M&A用語:自社株買い

自社株買いとは、企業が自ら自社の株式を市場から買い戻すことを指します。

▷関連記事:自社株買いの目的とは?メリット・デメリットから株主への影響を解説

M&A用語:ショートリスト

ロングリストをもとに、さらに条件に合った譲受候補先企業を絞り込んだものを指します。

基本的には、ショートリストでリストアップした先が当面の交渉予定先となります。

▷関連記事:M&Aにおけるソーシングの重要性とは?具体的な業務内容も解説

M&A用語:チェンジ・オブ・コントロール(COC)条項

M&Aなどを理由として、経営権の移動が生じた場合、契約内に何らかの制限がかかることや、他方の当事者による契約の解除が可能となる規定を指し、資本拘束条項と呼ぶ場合もあります。

M&A用語:二段階買収

二段階買収とは、株式を利用した会社の買収方法の1つです。

文字通り、買収対象となる会社の全ての株式を一度ではなく二段階に分けて取得する手法です。二段階買収は、複数の株主が存在する上場企業や、非上場企業でも従業員が株式を保有しているなど、一段階目の買収により対象会社の全ての株式を取得することができない場合に用いられることが多いです。

▷関連記事:二段階買収とはどんな手続き?流れや事例、スクイーズアウトの方法を解説

M&A用語:ネームクリア

ノンネームで打診した譲渡対象企業名を、譲受候補企業に開示することを指します。

M&A用語:ノンネーム

譲渡対象企業名を明かさず、企業が特定されない情報(業種や地域など)に絞って概要を要約したものを指します。

▷関連記事:M&Aの一般的な手続きの流れ(プロセス) 検討~クロージングまで

M&A用語:買収監査(デューディリジェンス)

譲受企業が譲渡企業に対して企業の価値や将来性、リスクなどを調査・分析する事前調査を指します。

譲渡企業の経営環境や事業内容などを財務・税務・法務などのさまざまな観点から調査し、M&Aスキームの検討や譲渡価額の見直し、対処方法の取り決めを行うなど、M&Aの最終段階における問題の洗い出し、解決を行うフェーズになります。

▷関連記事:デューディリジェンス(DD)とは?種類や手順・費用や注意点【解説動画付き】

M&A用語:特定事業承継税制

特例事業承継税制とは、2018年度の税制改正によって創設された事業承継税制の特例措置です。

事業承継税制を活用することで、後継者(受贈者・相続人等)が中小企業の非上場株式等を贈与または相続等で引き継いだ時に、本来支払うべき多額の贈与税や相続税の納税猶予が受けられるため、事業承継に伴う後継者の負担が大幅に軽減されます。

▷関連記事:特例事業承継税制とは?他制度との違いや利用の流れ、活用事例をわかりやすく紹介

M&A用語:表明保証

譲渡企業が譲受企業に対し、対象企業に関する法務や財務に関する事項が正確であることを表明し、その内容の保証を行うものを指します。

▷関連記事:表明保証保険とは?M&Aの交渉を破局に導かない方法

M&A用語:負債比率

負債比率は、レバレッジ比率またはギアリング比率とも呼ばれており、自己資本(株主資本)に対する他人資本(負債)の割合を示す数値で、企業の財務上の安全性を計る指標の1つです。

▷関連記事:負債比率とは?健全な会社運用に向けた負債比率の計算方法と目安

M&A用語:ブリッジローン

ブリッジローンは、急な資金調達が必要な場合に活用されることのあるローンを指します。

ブリッジローンは比較的短期間のうちに資金を調達できますが、一般的なローンや融資制度とは異なる側面を持ちます。

▷関連記事:M&A におけるブリッジローンとは?特徴やメリット・デメリット、活用のポイントを解説

M&A用語:プロラタ方式

企業が複数の金融機関から借入を受ける際に、返済額を借入金額に応じ比例的に決定する返済方法を指します。

M&A用語:劣後ローン

他の債権よりも支払い順位が劣る融資を指します。

▷関連記事:M&Aファイナンスとは何か?利用目的や手法、利用手順を詳しく解説

M&A用語:ロックアップ

株式公開前の企業の株主に対し、株式公開後、一定期間内で売却を禁止することを指します。

M&A用語:ロングリスト

M&Aを検討している譲渡企業の譲受候補先企業をリストアップしたものを指します。

▷関連記事:M&Aの一般的な手続きの流れ(プロセス) 検討~クロージングまで

M&A用語:ADR

Alternative Dispute Resolutionの略となり、裁判によらない法的トラブルの解決方法を広く指すものです。

仲裁や調停、あっせんなどさまざまなものが含まれます。

M&A用語:DDS

Debt Debt Swapの略となり、債務を別の条件による債務に変更することを指します。

金融機関の既存の貸付金を劣後ローンや劣後債に変更するケースなどで使用されます。

M&A用語:DIPファイナンス

DIPはDebtor in Possessionの略となり、旧経営陣が残り、再建にあたっている企業を指します。

DIPファイナンスは倒産手続き開始後も旧経営陣が経営を行いつつ、新しい資金を提供する金融手法を指します。

M&A用語:EBITDA

Earnings Before Interest, Taxes, Depreciation and Amortizationの略となり、日本語にすると「金利と税、有形・無形の固定資産の償却費を差し引く前の利益」という意味になります。

利払前、税引前、償却前利益を指し、実態の収益を示す指標として用いられます。

▷関連記事:企業の収益性を測るEBITDAとは?M&AでEBITDAが使われる理由

M&A用語:EBO

EBOとは前述のようにバイアウトの中の1つの手法になり、Employee Buy Outの略称となります。

企業の「従業員」が株式を取得し経営権を得る方法となり、経営者から従業員への社内承継を行う場合などに活用されます。

▷関連記事:EBOとは?各バイアウトとの違いや目的、メリットなど押さえておきたい基礎知識

M&A用語:EPS

Earnings Per Shareの略となり、1株あたりの当期純利益を指します。

EPSは「当期純利益÷発行済株式総数」で算出されます。

M&A用語:EVA

Economic Value Addedの略となり、企業の投下した資本に対して、付加価値がどの程度生み出されたかを把握する指標の1つです。

企業のあげた利益から資本コストを引くことで算出されます。

M&A用語:IRR

Internal Rate of Returnの略となり、投資資金をどの程度の期間で回収できるかを考慮し、投資の効率性を測る指標を指します。

M&A用語:LBO

LBOとはLeveraged Buyoutの略称となり、譲渡企業の資産や今後期待されるキャッシュフローを担保とし、譲受企業が金融機関などから資金調達をして買収する方法を指します。

▷関連記事:LBOとは?仕組みやMBOとの違い、成功・失敗事例など分かりやすい基礎知識

M&A用語:LOI

Letter of Intentの略となり、基本合意書を指します。

▷関連記事:M&Aの進め方をわかりやすく解説

▷関連記事:【M&Aの必要書類と契約書】M&Aの書類作成手続きをプロセスに沿って解説

M&A用語:MBO

MBOとはManagement buy outの略称で、企業の経営陣が投資ファンドや金融機関から資金調達を行い、既存の株主から株式を買取って自社の事業部門を取得し、経営権を得ることを指します。

▷関連記事:MBO(マネジメント・バイアウト)とは?目的やメリット、導入の流れなどをわかりやすく解説

M&A用語:PBR

Price Bookvalue Racioの略となり、株価純資産倍率(株価を1株あたりの純資産で割った値)を指します。

M&A用語:PER

Price Earnings Racioの略となり、株価利益倍率(株価を1株あたり当期純利益で割った値)を指します。

M&A用語:PMI

Post Merger Integrationの略となり、M&A成立後の両社の経営方針や業務ルール、社員の意識を融合し、スムーズにM&Aの目的を実現するためのプロセスを指します。

▷関連記事:M&AにおけるPMIとは?重要性や実施のタイミング、手順を解説

▷関連記事:PMIとは?M&A成立後の統合プロセスについて株式譲渡を例に解説

M&A用語:SPA

Stock Purchase Agreementの略であり、株式譲渡契約書を指します。

▷関連記事:株式譲渡契約書(SPA)の書き方と注意点、印紙税も弁護士が解説

M&A用語:SPC

PCとは「Special Purpose Company」の略で、「特別目的会社」を指します。

M&Aにおいては対象会社を買収する目的で設立されることがあります。

▷関連記事:SPC(特別目的会社)とは?導入目的や手続き、メリット・デメリットを分かりやすく解説

M&A用語:TMK

TMKとは、資産の流動化に関する法律(資産流動化法)に基づいて設立される法人を指し、特定目的会社のローマ字表記であるTokutei Mokuteki Kaisha の頭文字をとった表現です。

▷関連記事:特定目的会社(TMK)とは?設立の手順やメリット・デメリットについて解説

M&A用語:TOB(株式公開買付)

TOBとはTake-Over Bidの略で「株式公開買付」と呼ばれるM&Aの手法の1つです。

買収対象企業の経営権の取得や子会社化を目指して行われ、買収企業が事前に買付期間・買付株数・価額を公告し、買収対象企業の株式を保有する株主に株式の買付を呼びかけます。

なおTOBには友好的TOBと敵対的TOBの2種類に分けることが可能です。

▷関連記事:TOB(株式公開買付)とは?目的からメリット、友好的・敵対的の違いまで分かりやすく解説

▷関連記事:MBOとは?メリットやスキーム、TOBとの違いをわかりやすく解説

M&A用語:TSA

TSAとはTransition Service Agreementの略称となり、M&Aの契約手続きの中で重要な契約の1つで、最終段階で締結する契約です。

▷関連記事:TSAとは?契約についてやTSA開始までの流れを解説

M&Aに関するよくある質問

M&Aに関してよくいただくご質問をまとめていますので、ぜひご参照ください。

Q:一方的に条件を決められてしまうことはないですか?

A:中小企業のM&Aは基本的に双方の意思に基づいて友好的に進められます。fundbookでは、両社が納得して条件を決められるようM&Aの専門家がサポートします。

Q:譲渡後も社名を残すことはできますか?

A:社名存続などの条件は両社の合意の上で決定されますので、譲渡オーナーの意向を反映させることが可能です。

Q:会社を譲渡した後、経営者はどうなりますか?

A:引き継ぎ期間を経て引退される方や新しい事業を立ち上げる方、代表として会社に残り経営を続けられる方などさまざまです。

Q:株が分散しているのですが、M&Aはできますか?

A:可能です。ただし株主の意見を集約し、意思統一する必要があるため、交渉が難しくなる場合があります。

Q:M&Aにはどれくらいの期間が必要ですか?

A:成約まで半年から1年程度かかるのが一般的ですが、業種、地域、希望条件、市場環境などにより期間は変動します。また、M&Aにはさまざまな資料が必要となりますので、スムーズにM&Aを進められるよう事前に準備しておくことが大切です。

Q:M&Aの相談の際に必要な資料はありますか?

A:必要書類はありませんが、過去3期分の決算書があると正確な企業価値評価が可能です。

Q:自社の譲渡価額が知りたいです。譲渡価額はどのように算出されるのですか?

A:複数の評価方法による理論的な企業価値算定と経営者様の意向を考慮した上で決定されます。fundbookでは、企業価値評価を無料で行っていますので気軽にご相談ください。

Q:自社の譲渡価額を高めるためには、どうしたら良いですか?

A:収益性が高く業績が良い状態にある企業に高い譲渡価額が付けられます。半年から1年というM&A成約までの期間を考慮し、最良のタイミングで先手を打つをすることが重要です。

その他のご質問に関しましてはFAQがございますので、そちらもご参照ください。

またM&Aやfundbookについてご不明点がございましたらお気軽にお問い合わせください。

・fundbook 自社譲渡/売却に関するご相談やお問い合わせ

・fundbook 他社譲受/買収に関するご相談やお問い合わせ

まとめ

M&Aに成功すると事業拡大や新規参入などを短期間で達成できるため、多くの企業が事業戦略の一環として積極的にM&Aに取り組んでいます。伸びしろの多い中小企業では、M&Aの効果は特に絶大である一方、残念ながら失敗に終わる企業も少なからずあります。

M&Aには法務や税務などのさまざまな専門知識が必要で、大企業と比べてリソースの限られている中小企業では、独力で取り組むのが非常に難しいからです。

ですから、M&Aを検討する際には、まず専門家に相談してみることをお勧めします。特に中小企業のM&Aに精通している専門家であれば、成功するためには何をすべきかを十分に理解しています。

自社の事業戦略としてM&Aを検討している方は、ぜひ一度ご相談ください。