経営者が他者へ会社の経営権を引き継ぐ手法の1つとして「株式譲渡」があります。株式譲渡は事業そのものではなく、株式のみを移転することで経営権を他者へ譲り渡すことができる比較的シンプルなスキームのM&A手法として、特に中小企業の間で積極的に活用されています。

M&Aには株式譲渡以外にも手法があるため、違いや手続きの流れ、税金などを知っておくと良いでしょう。

本記事では、株式譲渡の基本的な知識や他のM&A手法との違い、売手及び買手企業にとってのメリットやデメリットなどを解説します。

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

安田 亮

https://www.yasuda-cpa-office.com/

目次

株式譲渡とは

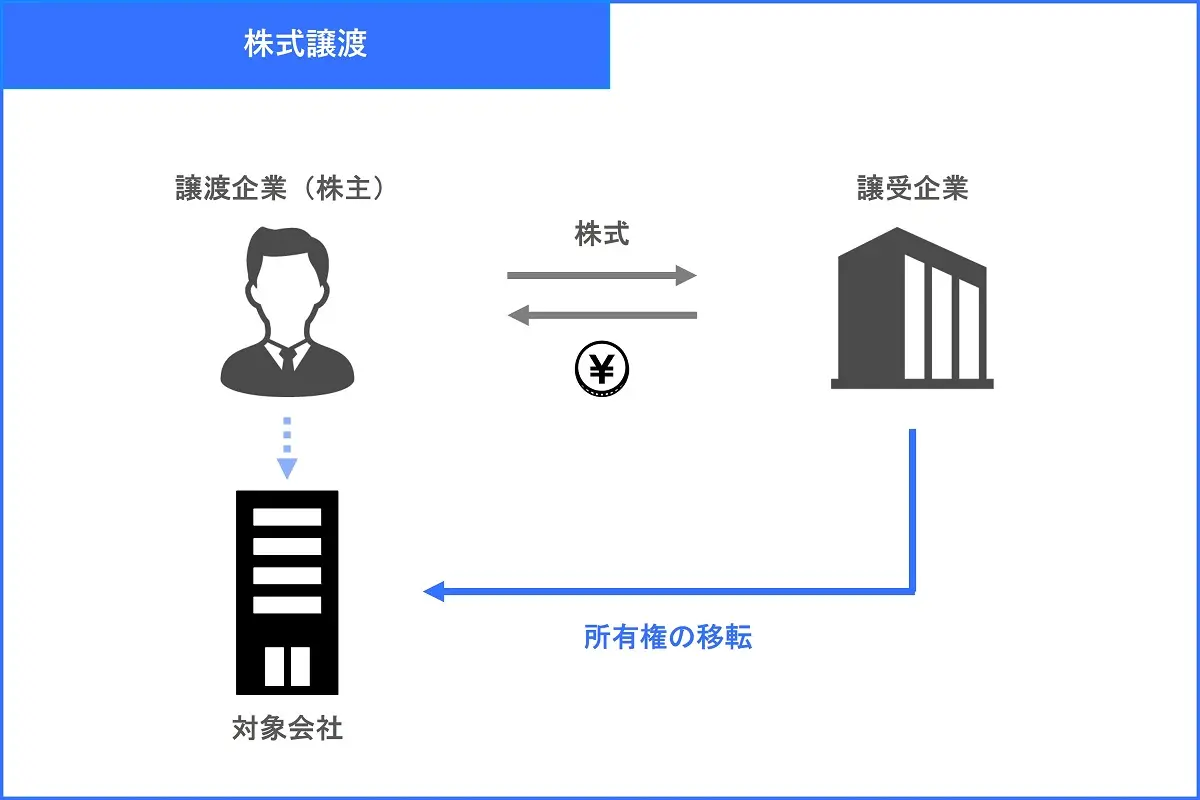

株式譲渡とは、譲渡企業(売り手)の株主が、保有株式を譲受企業(買い手)または個人に譲渡することで、会社の経営権を移転させる方法です。双方で株式譲渡契約を締結し、譲受企業が代金を支払い、譲渡企業が株式を交付します。

この他にも、M&Aの手法には事業譲渡や第三者割当増資、株式交換、合併、分割などがあります。その中でも、株式譲渡は国内の中小企業のM&Aではよく使われる代表的な手法です。

株式譲渡の特徴は、手続きが比較的簡便なことや、株主の変更のみで全ての資産や取引上の契約を引き継げる点です。また、株式譲渡は株主が変わるだけで譲渡企業の法人格は存続するため、独立性を維持しやすいという利点もあります。

例えば、新設合併では複数の会社が1つになるため、社内システムなどを統合したり、新たな登記が必要になったりと、株式譲渡に比べて手続きが複雑になります。

ただし、株式譲渡では譲渡企業の全てを引き継ぐため、想定外の簿外債務や税金の未納などがあった場合、それらも引き継いでしまうことになります。そうした事態を避けるため、譲受企業側は詳細なデューディリジェンスを行う必要があります。

▷関連記事:M&Aの8つの手法と仕組みを徹底解説!企業買収の事例も紹介

▷関連記事:貸借対照表に計上されない「簿外債務」とは

株式譲渡と他のM&A手法との違い

M&Aには株式譲渡以外に、事業譲渡、株式交換、合併という手法があります。

| M&Aの手法 | 概要 |

| 株式譲渡 | 譲渡企業の株主が、保有株式を譲受企業や個人に譲渡して、会社の経営権を移転させる方法 |

| 事業譲渡 | 譲渡企業の特定の事業を切り出して、会社の一部または全部の事業を譲受企業へ譲渡する方法 |

| 株式交換 | 譲渡企業の全ての株式と譲受企業の一部の株式を交換して、会社の経営権を移転させる方法 |

| 合併 | 複数の会社が1つの会社に合体する方法 |

株式譲渡と他のM&A手法の違いを順番に解説します。

株式譲渡と事業譲渡の違い

株式譲渡では、譲渡企業の株式の過半数が譲受企業に譲渡されると、譲渡企業の経営権が譲受企業へ移動し、譲渡企業は譲受企業の子会社となります。

対して、事業譲渡は特定の事業を切り出して、会社の一部または全部の事業を譲受企業へ譲渡するスキームです。この場合、会社の経営権は譲受企業に移動せず、あくまで特定の事業のみの譲渡となります。

事業譲渡は譲受企業が必要とする事業のみを引き継ぐことができ、債権や債務は譲受企業に自動的には引き継がれません。しかし、手続きが煩雑なうえ税負担が大きいという側面があります。

また、株式譲渡の場合、当事者は譲渡企業の株主である譲渡人と譲受企業となり、株主が個人の場合には個人と企業間の取引となります(株主が企業であれば、企業間の取引となります)。

対して、事業譲渡の場合は譲渡企業と譲受企業との企業間の取引となります。

▷関連記事:事業譲渡とは?株式譲渡との違いやメリット・デメリットを徹底解説

▷関連記事:事業譲渡と株式譲渡の違いとは?メリット・デメリットとM&Aの手法として判断するポイントを解説

株式譲渡と株式交換の違い

株式交換とは、譲受企業が譲渡企業の発行済み株式を全て取得して、完全親子会社関係を創設するスキームです。

M&Aを行ううえでは株式の取得が必要となり、譲渡企業が譲受企業の子会社になる点で株式譲渡と株式交換は共通しています。

両者の異なる点の1つは、株式の取得比率です。株式交換では対象会社の株式を100%取得する必要がありますが、株式譲渡では取得比率に制限はありません。一般的には過半数を超えている場合をM&Aと呼びます。

また、株式譲渡では譲受企業が現金を対価に譲渡企業の株式を取得しますが、株式交換で譲受企業が自社の株式の一部を対価として提供する場合、株式譲渡に比べて手続きが複雑になる可能性があります。

なお、現行の会社法では譲受企業の株式だけでなく、社債や新株予約権、現金なども株式交換の対価として認められています。

▷関連記事:株式交換とは?メリットや流れ、株式移転との違いなど押さえておきたい基礎知識

▷関連記事:株式交換と株式移転の違いとは?メリットや事例、手続き【図解付き】

株式譲渡と合併の違い

合併とは複数の会社が1つの会社に合体する会社法上の行為です。独立した企業同士で合併する場合や同じグループ内の企業で行われる場合があります。

合併の場合、合併される側の所有する義務や権利が合併する側に包括的に引き継がれ、強みや経営資源が1つに統合されることが大きなメリットです。

ただし、合併によって合併される側の企業は消滅してしまいます。吸収合併では財産は全て合併する側に移転し、新設合併では消滅した企業の財産は同時に設立される合併会社に承継されるので、手続きが複雑になりやすいという難点があります。

一方、株式譲渡は、株式所有者が変わることで経営権が移転するスキームなので、株式譲渡後も譲渡企業の法人格は存続します。対価や手続きがシンプルなため、中小企業のM&Aでよく利用される手法です。

▷関連記事:合併と買収の違いとは?M&A(合併と買収)の基礎知識

▷関連記事:M&Aにおける合併とは?意味や手続き、種類の違いを解説

譲渡企業側|株式譲渡のメリット

譲渡企業側の株式譲渡のメリットは以下のとおりです。

1. 手続きが比較的少ない

2. 会社や事業を切れ目なく存続できる

3. 株主でもある経営者が金銭を獲得できる

4. 株式譲渡による売却益にかかる税金を抑えられる

上記を順番に解説します。

1. 手続きが比較的少ない

株式譲渡は、M&Aの中でも法的な手続きを比較的少なく行うことができます。譲渡企業と譲受企業が合意した内容に基づき譲渡契約を締結し、譲受企業から株式の対価の支払いが行われ、株式名簿の名義書換を行うことで完了します。譲渡企業が株券発行会社の場合は、株券の交付も必要です。

会社が保有する資産や負債などについては、個別に引き継ぐ手続きが原則不要になります。

2. 会社や事業を切れ目なく存続できる

株式譲渡は、基本的に譲渡企業株式を譲受企業へ移動するだけで手続きが完了します。そのため、原則、譲渡企業の従業員や取引先、顧客へ個別に承諾を得る必要はなく、雇用関係や取引関係を存続できます。

そのうえで、譲受企業の資産や人材、ノウハウなどの様々なリソースを適切に運用できれば、事業をより発展させることができます。

ただし、譲渡企業が取引先と締結した契約の「チェンジオブコントロール条項」には注意が必要です。「チェンジオブコントロール条項」についての詳細は、以下の関連記事をご参照ください。

▷関連記事:「チェンジオブコントロール条項(COC )」とは?目的や注意点

3. 株主でもある経営者が金銭を獲得できる

株式譲渡の譲渡対価は主に現金であり、株主である経営者個人が受け取ります。創業者利得を得られることでハッピーリタイアの実現や、次の事業を行うための投資資金を確保することができます。

また、株主である経営者が自社の株式を譲渡して受け取った金額は、退職金代わりになることもあります。

▷関連記事:M&Aによるハッピーリタイアの実現

4. 株式譲渡による売却益にかかる税金を抑えられる

事業譲渡では譲渡企業側で発生した譲渡益の約30%が法人税となりますが、株式譲渡では譲渡益に対する所得税・住民税率を20.315%に抑えることができます。そのため、創業者利益を最大化しやすいスキームといえます。

譲渡企業側|株式譲渡のデメリット

譲渡企業側の株式譲渡のデメリットは以下のとおりです。

1. 株主全員の同意が必要となる

2. 特定の資産を譲渡対象外にする手続きが必要

3. 不採算事業があると譲渡価額が目減りする

上記を順番に解説します。

1. 株主全員の同意が必要となる

譲渡に反対する株主や所在不明・音信不通の株主がいる場合は、全株式の譲渡が困難となります。

この場合、強制的に少数株主を排除する「スクイーズアウト」という方法もありますが、手続きが煩雑であり、対価も発生するなどの負担が生じるため、少数株主の存在は株式譲渡においてデメリットといえます。

▷関連記事:スクイーズアウトとは?手法やメリット、手続きの流れ

2. 特定の資産を譲渡対象外にする手続きが必要

株式譲渡は会社の経営権を他者へ移転します。そのため、特定の資産を譲渡対象外としたい場合は、譲渡後の資産買い戻しや事前の資産譲渡、会社分割などの手続きが別途必要になります。

3. 不採算事業があると譲渡価額が目減りする

株式譲渡は事業譲渡とは異なり、一部の事業だけを切り離すことができません。そのため、譲渡企業内に不採算事業があると、その分マイナス評価につながり譲渡価額が目減りする可能性があります。

より良い条件で譲渡するには、事業譲渡や会社分割で不採算事業を事前に切り離すことで譲渡価額の減額を防ぐなどの対応をとる必要があります。

譲受企業側|株式譲渡のメリット

譲受企業側の株式譲渡のメリットは以下のとおりです。

1. 譲渡企業の経営権を獲得できる

2. 許認可を引き継ぐことができる

3. 手続きが簡便

4. スピーディーに自社の成長を実現することができる

上記を順番に解説します。

1. 譲渡企業の経営権を獲得できる

多くの場合、中小企業は発行済み株式数が少なく、譲受企業はM&Aを通じて全株式を取得しやすい傾向にあります。

譲受企業は株式の過半数を保有すれば譲渡企業の支配権を持つことができ、全株式を取得できれば譲渡企業の支配権を行使しやすくなります。また、3分の2以上の株式を保有すれば、株主総会の特別決議を成立させることが可能です。

2. 許認可を引き継ぐことができる

株式譲渡では会社を存続したまま引き継げるため、許認可もそのまま引き継ぐことができます。

3. 手続きが簡便

株式譲渡では、自社の債権者などへの保護手続きや公告が原則不要となり、他のM&Aの手法に比べて法律上の手続きが少なく済みます。その他、譲渡企業の従業員と新たに労働契約を結び直す手間も生じません。

4. スピーディーに自社の成長を実現することができる

株式譲渡によって譲渡企業の過半数の株式を獲得することで、実質的に譲渡企業の支配権を有することになります。

この支配権の獲得により、新たな経営者の意思決定をスムーズに行うことができます。

加えて、譲渡企業のブランドやノウハウなどの強みや販売網をそのまま活用できるため、自社だけで事業を拡大するよりもコストと時間を抑えることができ、スピード感のある成長を実現できます。

譲受企業側|株式譲渡のデメリット

譲受企業側の株式譲渡のデメリットは以下のとおりです。

1. 多額の資金が必要になる場合がある

2. 負債なども引き継がれる

3. 全株式の取得が困難な場合がある

4. シナジー効果が出にくい場合がある

上記を順番に解説します。

1. 多額の資金が必要になる場合がある

譲渡企業の純資産が大きい場合や企業の成長性を強く見込んでいる場合などは、株価が高額になり譲受企業は多額の買収資金を準備しなければなりません。

自社の資金で賄うことができない場合は、金融機関などからの借入による資金調達が必要です。

2. 負債なども引き継がれる

株式譲渡では、譲渡企業の負債なども譲受企業に引き継がれてしまいます。当初は露見していなかった簿外債務などが見つかった場合も、原則として譲受企業が引き継ぐものと見なされます。

3. 全株式の取得が困難な場合がある

譲渡企業の株主が分散している場合、全株式の取得が困難な場合があります。これは、株主からの譲渡拒否や、所在不明で株主と連絡が取れないことがあり、全株主と交渉する負担が大きいためです。

全株式の取得を目指す場合は、事前に譲渡企業の株主の人数やそれぞれの持分割合を確認することが必要です。

4. シナジー効果が出にくい場合がある

株式譲渡により譲渡企業は譲受企業の傘下になりますが、会社組織自体は存続します。

そのため、企業文化の違いや新経営陣との関係性によっては、事業上のシナジー効果が望めなくなることがあります。

トップ面談などの際に、企業文化や相性については十分に確認しておきましょう。

事前に確認しておくべき注意点

ここでは、株式譲渡する際に事前に確認しておくべき注意点について解説します。

1 株式に譲渡制限がついているか

株式を譲渡するにあたり、自社の株式に譲渡制限がついているかを確認する必要があります。一般的に、中小企業では株式に譲渡制限がつけられています。

譲渡制限とは、株主が株式を他人に譲渡する際に、発行会社(株主総会または取締役会)の承認を必要とする制限事項です。

2 株券発行の有無

株券を発行しているかどうかによって、株式譲渡の方法や譲渡の要件が異なるため、この点は事前に確認する必要があります。

株式会社は2006年の会社法施行後、原則として株券を発行しないことが定められており、発行する場合は定款にその旨を定めることになりました。あらかじめ登記事項証明書と定款を確認しておきましょう。

株券発行済みの場合

株券発行会社の株式の譲渡は、株券を交付しなければ効力を生じないため、譲渡人と譲受人の合意だけでは株式の権利は移転できません。譲渡人が譲受人に株券を交付してはじめて、株式の権利が移転されます。そのため、株券発行会社である譲渡企業(売り手)の株主が譲受企業(買い手)に株式を譲渡するためには、株式譲渡契約に加えて、株券の交付手続きを行う必要があります。

株券不発行の場合

株券不発行会社の株式譲渡は、譲渡人と譲受人が合意のうえで株式譲渡契約を締結することによって成立します。譲受人は、株主名簿の名義書換を行う必要があります。

3 株主の所在

株主の所在が不明な場合や5年以上通知・催告が届かず5年間配当を受領しない場合、その株主の保有する株式を売却することができます。

ただし、この条件を満たしていなくても、スクイーズアウトを活用して強制的に株式を取得することは可能です。

4 名義株の有無

名義株とは、本来株主ではない人が名前のみ株主名簿に記載されている株式のことです。実際に株式を保有する人がわからない場合、株式譲渡においてトラブルにつながるケースがあります。

想定されるトラブルとしては、例えば、実際の株主ではなく名義のみ貸していた人が亡くなり、その相続人自身が本来の株主だと誤解し会社に対して権利を行使してしまうなどのケースが考えられます。

出資者や名義株となった背景を十分に調査したうえで、株式名簿の名義を書き換えるなどの手続きが必要となります。

株式譲渡承認手続きの流れ(株式譲渡制限会社の場合)

株式に譲渡制限がついている会社の場合、株式譲渡の手続きは定款の定めに従い、譲渡企業(売り手)に承認を得る必要があります。会社の機関構成や承認機関によって承認手続きは異なりますが、一般的に大きく5つの手順に分けられます。

1 株式譲渡承認の請求

譲渡人は、会社に対して株式の数や譲受企業の名称などを明示し、譲渡承認請求書を会社に提出します。

譲受企業(買い手)が譲渡承認請求を行うことも可能ですが、その場合、譲渡人と共同で承認請求をしなければなりません。これは、譲受企業が株式を譲り受けたと偽ることを防ぐためです。

2 株主総会、取締役会での承認

譲渡企業に譲渡承認の請求を行ったら、譲渡企業の承認手続きに移ります。これに対して、承認するか否かの決議を譲渡企業が株主総会または取締役会において行います。これは、取締役会設置会社であるかどうかで分かれます。詳細は以下の関連記事を参照ください。

▷関連記事:M&Aでよく行われる株式譲渡で議事録は必要?株主総会や取締役会のそれぞれの場面ごとに徹底解説

3 決議内容の通知

株主総会または取締役会において、株式譲渡を承認するか否かの決議を行います。

4 株式譲渡契約

一般的には、株式譲渡を承認する旨の通知を受けた後、譲渡人と譲受企業の間で株式譲渡契約を締結します。なお、承認を実行条件とし、承認前に契約を締結することもあります。

5 株主名簿の書き換え

株券不発行会社の場合、譲渡人と譲受企業が共同で、譲渡企業に対して株主名簿を書き換えるよう請求し、譲渡企業はその請求に応えて、株主名簿を書き換えます。(株券発行会社の場合は、株券を提示すれば譲受企業が単独で株主名簿を書き換えることができます)

以上の手続きで株式譲渡は完了です。

▷関連記事:株式譲渡承認請求書とは?株式譲渡の記入例や手続きの流れを完全ガイド

株式譲渡での企業価値算定方法

株式譲渡における企業価値評価の算定方法は、主に以下の3つがあります。

・コスト・アプローチ

・マーケット・アプローチ

・インカム・アプローチ

それぞれ詳しく解説します。

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

コスト・アプローチ

コスト・アプローチは、譲渡企業の貸借対照表における純資産に着目し、それを元に評価する手法です。その中でも、主に下記の2種類があります。

・簿価純資産法

貸借対照表上に記載されている純資産額で評価

・時価純資産法

譲渡企業の有する資産の時価から負債の時価を引いて評価

中堅・中小企業のM&Aでは、時価純資産に将来の収益力として営業権を加味したうえで評価する場合が多く、M&Aの取引前に簡易的に推定価値を譲渡価額の相場目安として用いられることがあります。

マーケット・アプローチ

マーケット・アプローチは、上場企業のうち、譲渡企業の同業他社や類似する企業の市場での株価をもとに企業価値を評価する手法です。

市場株価をもとに企業価値を算定するため、客観性が高く公正な評価とされますが、中堅・中小企業のM&Aにおける企業価値評価においては、類似企業の選定が困難なため採用されるケースは多くありません。

インカム・アプローチ

インカム・アプローチは、譲渡企業の将来的なキャッシュ・フローに基づいて評価する手法です。

代表的な評価方法としてDCF(ディスカウンテッド・キャッシュ・フロー)法があります。DCF法は、譲渡企業に将来期待されるキャッシュ・フローにおいて予想されるリスクを考慮し、現在価値として割り引いて算出する方法です。

しかし、その評価のためには将来の事業計画が必要であり、中小企業では事業計画を作成する会社が少ないため、DCF法が採用されるケースは多くありません。

株式譲渡にかかわる会計処理【譲渡・取得時の仕訳の扱い】

株式譲渡時の個別財務諸表における仕訳では、株式譲渡によって経営権を取得した場合、「子会社株式」という勘定科目に計上します。

連結財務諸表における仕訳では、譲渡企業の資産・負債を時価で引き継ぎ、譲渡企業(売り手)の純資産時価(自社が取得した持分比率相当額)と取得した子会社株式の取得価額との差額をのれんとして計上します。

株式譲渡の場合においては、連結財務諸表でのみ、のれんが認識されますが、のれんに対して税効果を認識できません。

株式譲渡後の個別財務諸表における仕訳では、原則として会計処理は不要です。ただし、譲渡企業の業績が悪化して、1株当たり純資産が取得単価の半分以下になった場合は、評価損を計上して1株当たり純資産相当額まで評価減する必要が生じます。

連結財務諸表における仕訳では、のれんの償却における費用化を毎期行う必要があります。

これらはいずれも譲受企業(買い手)側に必要な処理であり、譲渡側の処理は原則不要です。

株式譲渡にかかわる税務【法人税、所得税や消費税の扱い】

株式を譲渡した場合、その譲渡価額に対して譲渡側には税金がかかります。

<売主が個人の場合>

売主が個人の場合は所得税がかかります。譲渡所得にかかる税率は20.315%(所得税および復興特別所得税15.315% + 住民税5%)(令和6年4月1日現在)です。

譲渡所得及び所得税の計算方法は以下の通りです。

譲渡所得=総収入金額(譲渡価額)-必要経費(取得費+委託手数料など)

所得税=譲渡所得×20.315%(所得税および復興特別所得税15.315% + 住民税5%)

株式譲渡に関する所得は、総収入金額から株式の取得に要した費用や、譲渡の際の費用などを差し引いた金額になります。総収入金額とは、株式の譲渡対価として得られる金額を指し、譲渡側と譲受側で協議のうえ決まります。

また、必要経費として認められるのは、譲渡する株式を取得した際にかかった「取得費」や、仲介会社などに支払う「委託手数料」などです。

取得費は会社を設立した際に出資した資本金や株式を取得するための金銭などを指し、委託手数料は譲渡の際にM&A仲介会社などに依頼した場合の仲介手数料などを指します。

<売主が法人の場合>

一方、売主が法人の場合は法人税がかかります。

売主が法人の場合、売主が個人の場合の譲渡所得と同じ金額に対しておよそ30%の法人税がかかります。

▷関連記事:株式譲渡の税金は?課税内容や計算方法、特例

【Q&A】株式譲渡のよくある質問

ここでは、株式譲渡に関連するよくある質問について回答します。

株の譲渡とはどういう意味ですか?

株の譲渡とは、譲渡企業(売り手)の株主が、譲受企業または個人(買い手)に保有株式を譲渡することで、会社の経営権を移転させる方法です。双方で株式譲渡契約を締結し、譲受企業が代金を支払い、譲渡企業が株式を交付することで成立します。

詳細は記事内「株式譲渡とは」をご参照ください。

株式の譲渡と贈与の違いは何ですか?

株式の譲渡とは、所有する株式を現金などの対価を受け取ることで他者へ譲り渡すことです。一方、株式の贈与とは、所有する株式を対価の受け取りなしに他者へ譲り渡すことであり、株式の無償譲渡と同じ意味となります。

また、「譲渡」と「贈与」では税務にも違いがあります。

上場会社の株式譲渡は誰でもできる?

上場会社の株式は、株式市場で誰でも自由に取引できるため、譲渡制限がありません。

非上場会社の株式の場合は、意図しない第三者が経営に関与するのを避けるため、多くの場合で株式に譲渡制限がかけられています。

詳細は記事内「事前に確認しておくべき注意点」をご参照ください。

まとめ

株式譲渡は、数あるM&A手法の中でも比較的手続きがシンプルな手法であり、株式の売り手・買い手双方にとって時間をかけずに取引が成立できる手法です。

一方、株主全員の同意や多額の資金が必要になるなどのデメリットも存在するため、株式譲渡全体の流れや、事前に確認しておくべき注意点などは、改めて丁寧に把握しておきましょう。

また、株式譲渡には法律知識や税務知識も必要です。手続きや税金について不明な点があれば、専門のM&Aアドバイザーに相談し、M&Aをスムーズに進めましょう。

fundbookでは、豊富な経験と専門知識を有したM&Aのエキスパートにより、M&Aの初歩的な相談から成約までをワンストップでサポートします。M&Aを検討している方は、一度fundbookにご相談ください。

fundbookのサービスはこちら(自社の譲渡を希望の方向け)

fundbookのサービスはこちら(他社の譲受を希望の方向け)