M&Aとは「Mergers and Acquisitions」(合併と買収)の略で、資本の移動を伴う企業の合併と買収を指します。

狭義な意味でのM&Aは上記の通り「合併」と「買収」を指し、広義な意味でのM&Aは資本提携を含む、企業の経営戦略を指す場合もあります。

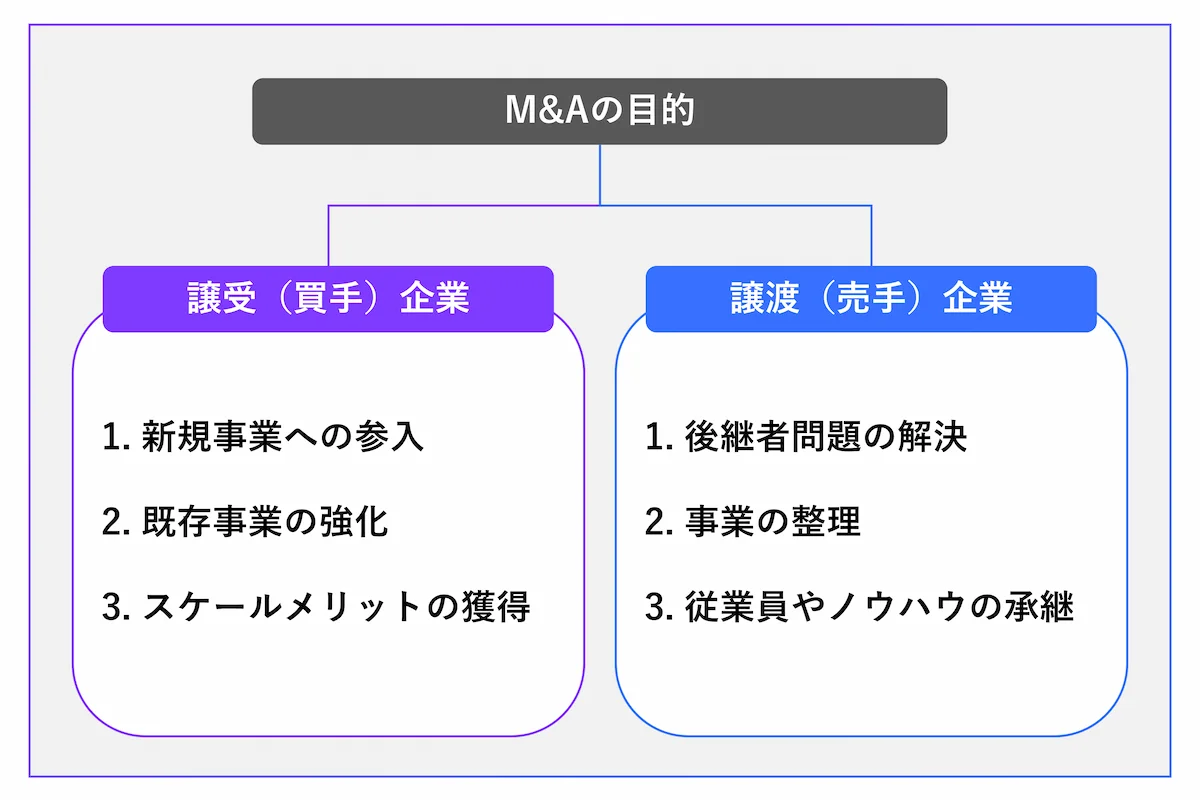

近年では一般的になりつつあるM&Aですが、買手企業・売手企業ともにどのような目的でM&Aを実施するのか、解説していきます。

▷関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

M&Aの目的とは?

企業がM&Aを行う目的は「事業承継」「イグジット」「企業の成長戦略」「個人の人生戦略」など様々な理由が考えられます。

近年、事業承継を目的としたM&Aが活発化しています。その背景には、日本企業の66.4%が後継者不在という社会的な問題があります。

後継者がいない、見つからないという理由から廃業を検討している中小企業の経営者も少なくありません。M&Aによって第三者に事業を承継することで、後継者がいなくても事業を存続させることができます。また、従業員も譲受企業に引き継いでもらうことで、雇用も継続できます。

投資回収(資金回収)を行うためのイグジット(EXIT)を目的とするケースもあります。

イグジットとは、創業者やファンドなどが株式を売却して、利益を得ることです。具体的には、M&Aによるバイアウト(売却)*1やIPO(新規株式公開)*2によりキャッシュを手にします。

その他にも、M&Aは個人の人生戦略を目的として行われることもあります。

昨今では、医療の発達などから人生100年時代を迎えると言われています。また、定年後に必要な資金が増え、老後2,000万円の預金が必要とも言われています。

そのような状況の中で、個人の資産運用として企業や事業を譲り受け、個人資産の増加や老後の安定した生活を求めてM&Aが行われています。また、個人でサービスやWebサイトを運営している場合は、M&Aを行い譲渡対価を得ることで老後の資金に当てることが多いです。

*1 バイアウト:対象企業の株式を買い取ることで、経営権を取得し買収すること

*2 IPO:非上場の企業が証券取引所に上場して、新規に株式を公開すること

▷関連記事:M&Aは個人でもできる?小規模案件の探し方と事業継承の注意点

▷関連記事:中小企業を廃業から救う「事業承継」にM&Aを使うメリット

▷関連記事:バイアウトとは?3つの手法と成功させるためのコツ

M&Aの目的:譲受企業

譲受企業がM&Aを行う主な目的には次のようなものが挙げられます。

・新規事業への参入

・既存事業の強化

・スケールメリットの獲得

それぞれについて解説します。

▷新規事業への参入

M&Aで企業や事業を譲り受ける側にも、大きなメリットがあります。

新規事業への参入を考えている場合には、一から新規事業を立ち上げるよりも、M&Aで譲り受けた方がリスクやコストの軽減が見込めます。

すでに軌道に乗っている事業の技術やノウハウ、販路、それに関わる人材を手に入れることができるためです。

▷既存事業の強化

自社事業とのシナジーが期待できる企業を譲り受けることで、既存事業の強化が期待できます。

自社サービスと関連した事業を得ることにより、生産性の向上や優秀な人材、新たな取引先の獲得も事業強化に役立ちます。

▷スケールメリットの獲得

譲渡企業の資産や従業員などを自社で譲り受け、企業の規模の拡大を図ることができます。

一般的に、企業規模が拡大すると交渉力やブランド力が強化され、スケールメリットが見込めるのです。

例えば、大量仕入れによるコストの引き下げや、知名度向上による広告費の削減や採用力の強化などがあります。

M&Aの目的:譲渡企業

譲渡企業がM&Aを行う主な目的には以下のようなものが挙げられます。

・後継者問題の解決

・事業の整理

・従業員やノウハウの承継

それぞれについて解説します。

▷後継者問題の解決

後継者問題の解決は中小企業におけるM&Aの重要なメリットの一つです。

後継者がいない企業を廃業させるのではなく、M&Aによって事業を承継することで、多くの場合、創業者利益を得てリタイアできるなど、オーナーにとっても良い手段ともいえます。

▷関連記事:中小企業の後継者問題はM&Aで解決できるか

▷事業の整理

M&Aでは企業全体ではなく、一部の事業だけを譲渡することも可能です。

事業を幅広く展開していると、経営資源をうまく配分できていなかったり、業績が伸び悩んでいたりすることがあります。

そのような場合には不採算事業を切り離すことで、必要な中核事業に集中できます。

▷従業員やノウハウの承継

廃業して自社を清算してしまうと、従業員は職を失ってしまいます。

その点、M&Aでは譲受企業もこれまで事業を支えてきた従業員を含めて譲り受けることを検討するため、多くの場合において従業員の雇用は守られます。

また、これまで企業が培ってきたノウハウや技術を残すことができることもメリットの一つです。これは譲渡企業のみでなく、数多くの中小企業が支える日本社会全体にとってのメリットともいえるでしょう。

▷関連記事:M&Aで譲渡された企業の社員はその後どうなる?

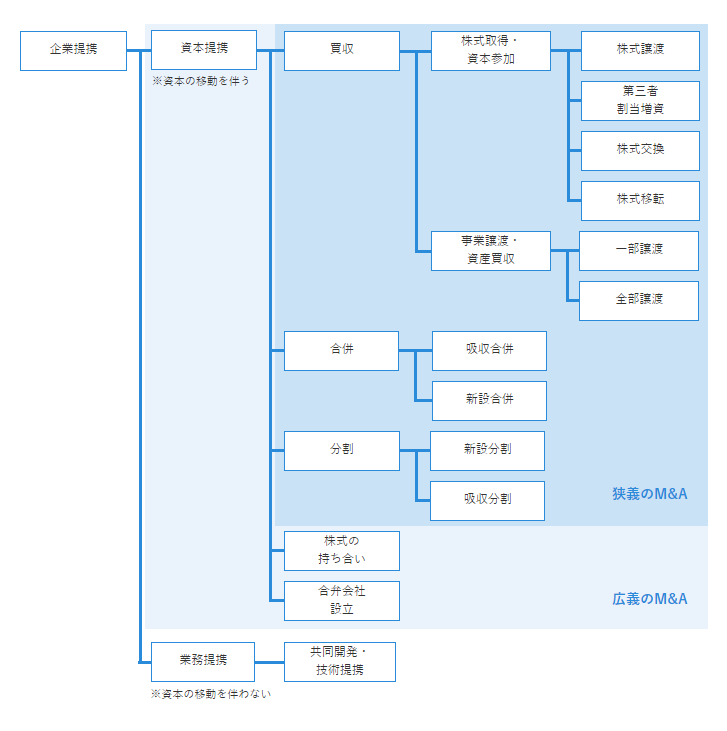

M&Aのスキーム

M&Aのスキームは上図の通りとなります。

中小企業のM&Aは一般的に狭義的な定義である「企業の譲渡」を指し、「株式譲渡」の手法が多く用いられます。

M&Aでは以下の9つのスキームが活用される機会が多くなっています。

1. 株式譲渡

2. 事業譲渡

3. 会社分割

4. 株式交換

5. 合併

6. 第三者割当増資

7. 資本業務提携

8. 資本参加

9. 合弁会社設立

それぞれについて解説します。

▷株式譲渡

企業を譲り渡す側の株主が、譲り受ける側に対して50%超(一般的には100%)の株式を対価と引き換えに譲渡することで承継されます。

なお、対価は原則として現金が用いられます。

▷関連記事:株式譲渡とは?株式譲渡のメリット、デメリットについて

▷事業譲渡

事業譲渡は、企業全体ではなく、特定の事業だけを譲渡する手法です。

譲渡企業の経営者が一部の事業だけを譲渡したい場合や、譲受企業が赤字の事業や発生する可能性の高い簿外債務を承継したくない場合などに利用されます。

▷関連記事:M&Aの事業譲渡とは?株式譲渡との違いやメリット・デメリットを徹底解説

▷会社分割

会社分割は、譲渡企業の特定の事業をほかの企業に承継させる手法です。

会社分割と同時に新しく設立する企業に当該特定事業を切り出す場合を「新設分割」といい、切り離された事業が既存の企業に承継される場合を「吸収分割」といいます。

▷関連記事:会社分割とは?メリットから意味や種類、類型までを解説

▷株式交換

株式交換は、譲渡企業が譲受企業の100%子会社となる会社法上の組織再編行為を指します。

基本的には譲受企業が上場企業の場合に用いられることがあります。譲渡企業の株主は保有する株式を譲受企業へ譲渡する代わりに、譲受企業の株式を交付されます。

▷関連記事:株式交換とは?メリットから株式交換比率、株価の変動と注意点までを徹底解説

▷合併

合併は、複数の企業を1つの企業に統合することです。

合併しようとする企業が全て解散して、合併と同時に新しく設立する企業に解散した企業の資産や権利を承継する「新設合併」と、既存の企業が他の企業の資産や権利を承継する「吸収合併」の2つに分けられます。

▷関連記事:M&Aにおける合併とは?意味や手続き、種類の違いを解説

▷第三者割当増資

第三者割当増資は、譲渡企業が新たに株式を発行し、特定の第三者に株式を割り当てることを指します。

従って既存の株主は対価を受領せず、譲渡企業が当該第三者から金銭等を受け取ることで、財務基盤を強化することができます。

▷関連記事:資金調達の手法、第三者割当増資とは?株式譲渡との違いや注意点の紹介

▷資本業務提携

資本業務提携は、複数の企業同士が「資本の移動」と「業務の協力」の両方を行う手法です。資本の移動には、通常、第三者割当増資が用いられます。

資本業務提携は、資本の移動を伴うため、企業同士が強固な関係を築くことが可能です。ただし、「提携の解消」が難しいという注意点があります。

▷資本参加

資本参加は、対象企業の株式を取得して、企業間の関係性を強固にする手法です。

資本提携は企業がお互いの株式を取得するのに対して、資本参加は一方の企業のみが株式を取得します。

▷合弁会社設立

合弁会社設立は、複数の企業が共通の利益のために、共同で企業を設立または取得する手法です。

公正取引委員会の企業結合ガイドラインでは「共同出資会社」という名称になります。既存の企業を用いて、株式譲渡、第三者割当増資、吸収分割を経て合弁会社化する方法と、共同新設分割を経て新しく合弁会社を設立する方法の2つが考えられます。

▷関連記事:合弁会社のメリット・デメリットとは?設立手続きの流れを解説

M&Aの進め方・事前の確認事項

M&Aは、後継者不在でも事業承継ができるなど多くのメリットがあります。

しかし、いざM&Aを実施するとなると、「まず何をしたらいいのだろう」と、立ち止まってしまう経営者の方々も少なくありません。

そのため、M&Aを実施するまでに、必要な時間や費用、M&Aを進めるうえで必要な情報など、事前に準備しておくべきことがあります。

▷M&Aを行う妥当性の見極め

M&Aのメリットのみに着目して、たったひとつの選択肢としてM&Aを選ぶのは得策ではありません。自社にとって適した選択肢であるかを、他の選択肢と比較、検討する必要があります。常に複数の選択肢を用意し、その中から適した選択をしましょう。

例えば事業承継の場合は、M&Aや親族承継、従業員承継などのメリット、デメリットを把握しましょう。そして、M&Aが最適な選択肢だと判断した場合、M&Aを実施するための行動に移ります。

・関連記事:M&Aのやり方とは?ポイントを押さえて効果的に活用する

▷概算の金額を把握(企業価値評価)

自社の企業価値については、概算を事前に把握しておくことをお勧めします。事前に自社の企業価値を知っておけば、譲受企業との交渉の目安にもなります。

企業価値評価(バリュエーション)の算出方法は上場企業と非公開企業で異なってきます。上場企業の場合は、株価と株式数を掛けることでおおよその金額を出すことが可能です。しかし、非公開企業の株式は証券市場に流通していないため、上場企業と同じ方法では価値を知ることができません。

非公開企業の場合は、将来性とリスクを考慮した「インカムアプローチ」、資産価値に注目する「コストアプローチ」、相場価格から算出する「マーケットアプローチ」といった手法から企業価値評価を行うことが一般的です。

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

▷関連記事:事業譲渡の価額の決定方法

▷従業員への開示は最後に

M&Aにおいて重要なことのひとつに情報漏えい対策があります。

M&Aを検討していることや、交渉を進めていることが従業員に知られると、「自分の会社は大丈夫だろうか」「M&A後の待遇、労働条件はどうなるのだろうか」と不安を与えてしまう可能性があります。また、従業員が不安に感じて、M&A成立前に退職してしまうような事例もあります。

こうした従業員への情報漏えい対策のために、M&Aでは秘密保持契約を結び、M&A実施期間中は情報漏えいに注意しながら、トップ面談、デューディリジェンス、契約を進めていきましょう。

▷関連記事:秘密保持契約書(NDA)-ひな形使用時の注意点 M&Aの情報漏洩対策のために

M&A以外の承継手段

事業承継やイグジットを目的とする場合には、M&A以外の方法もあります。

そのため、自社にとってどの手段が適しているかを検討する必要があります。また、M&A以外の手段を知ることで、M&A自体の利点が見えてくることもあります。

▷親族承継や従業員承継

事業承継を行う場合には、M&A以外の手段として、親族承継や従業員承継があります。親族承継とは、子供や配偶者などの親族に事業を引き継ぐことです。

しかし、職業を自身で選択することが社会的に受け入れられてきていることなどから、親族への承継は減少傾向にあります。また、場合によっては相続税や贈与税など多額の税金を納める必要があることも減少の一因とも考えられます。

一方、従業員承継は自社の役員や従業員に引き継ぐ事業承継のことです。一般的に、役員や従業員への承継は取引先や従業員の理解を得やすいため、承継がスムーズに進められます。ただし、従業員承継にもデメリットがあります。

従業員に承継をするには、オーナーが保有している株式を譲渡することになるため、その対価としてまとまった金銭などが必要です。そのため、多額の資金を準備することが従業員にとって難しいことがあります。

また資金が十分に用意できず、経営者ではない旧オーナーが株式を持ち続ける状態、つまり企業の所有と経営の分離が発生してしまうことがあります。こうした分離が発生した場合、旧オーナーは発言権を有しているため、株式総会などにおいて、引き継いだ経営者が思い通りに意思決定できない可能性が生じます。

このように親族承継や従業員承継は実施が難しいケースも多く、そうした場合にもM&Aは選択肢のひとつと言えます。

▷関連記事:減少する親族承継、多様化する事業承継

▷関連記事:事業承継が問題になっている背景と解決策としてのM&A

▷IPO

IPOは「Initial Public Offering」(新規株式公開)の略で、非上場企業が新規に株式を証券取引所に上場することを指します。

IPOはイグジットの手段としても用いられる手法です。金融市場から広く資金調達ができるうえ、上場することで社会的地位向上や信用の獲得が見込めます。

しかし、IPOには多くの時間とコストを要するうえ、株主が不特定多数になるため、自社の意思決定がスムーズにできなくなることもあります。

▷関連記事:IPOとは?M&Aとの違いやイグジットの手段としてのメリットとデメリット

まとめ

譲渡企業のM&Aの目的は、主に後継者不在の解決や事業承継、経営者利益の獲得です。

一方、譲受企業は事業拡大や新規事業への参入などのためにM&Aを実施します。特に譲渡企業においては、M&Aによって第三者に承継することで、後継者が不在でも事業を存続できます。

M&Aには、経営者自身の視点だけでは気付かない重要な点も多くあります。M&Aの専門家であるM&Aアドバイザーなどに相談しながら進めることをお勧めします。