バイアウトとは?

バイアウト(Buy Out)とは、企業の株式を買い取ることで経営権を取得することを指します。 企業買収のなかでも頻出するこの手法は、「誰が買収するのか」によって複数のパターンに分かれ、それぞれに特徴や目的があります。この記事では、バイアウトの基本的な意味から種類、M&Aにおける活用事例まで、わかりやすく解説します。

▷関連記事:M&Aの手法8種類を解説!特徴とメリット・デメリットや事例も紹介

企業価値100億円の企業の条件とは

・企業価値10億円と100億円の算出ロジックの違い

・業種ごとのEBITDA倍率の参考例

・企業価値100億円に到達するための条件

自社の成長を加速させたい方は是非ご一読ください!

目次

バイアウトとM&Aの違いとは?

バイアウトとM&Aはどちらも企業の経営権に関わる手法ですが、目的や買い手の属性に明確な違いがあります。

バイアウトは、経営者や従業員といった社内の人物が自社の株式を取得し、経営権を握ることで企業の再建や成長を図る手法です。経営陣が主導して行う「MBO(マネジメント・バイアウト)」などが代表例です。

一方、M&A(Mergers and Acquisitions:合併と買収)は、外部の企業が別の企業を買収または合併することを指し、事業の拡大や収益性の向上、新市場への参入などが主な目的です。

つまり、経営権の取得という点では共通していますが、バイアウトは“内部の人間”が主導し、M&Aは“外部の企業”が主体となる点が大きな違いです。

企業の株式などを他社が買収するバイアウト

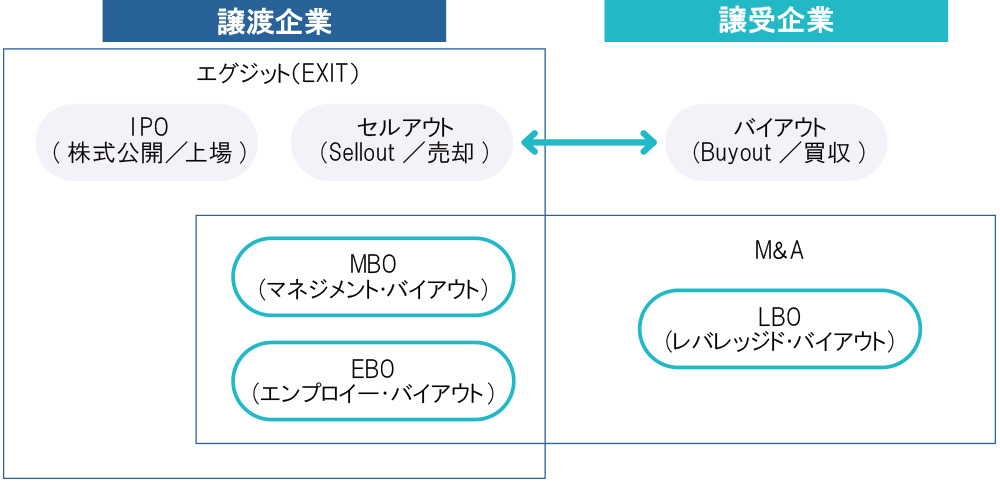

バイアウトは、イグジット(EXIT)の手法の1つであるとされることもあります。しかし、実際には、バイアウトとイグジットは同一ではありません。

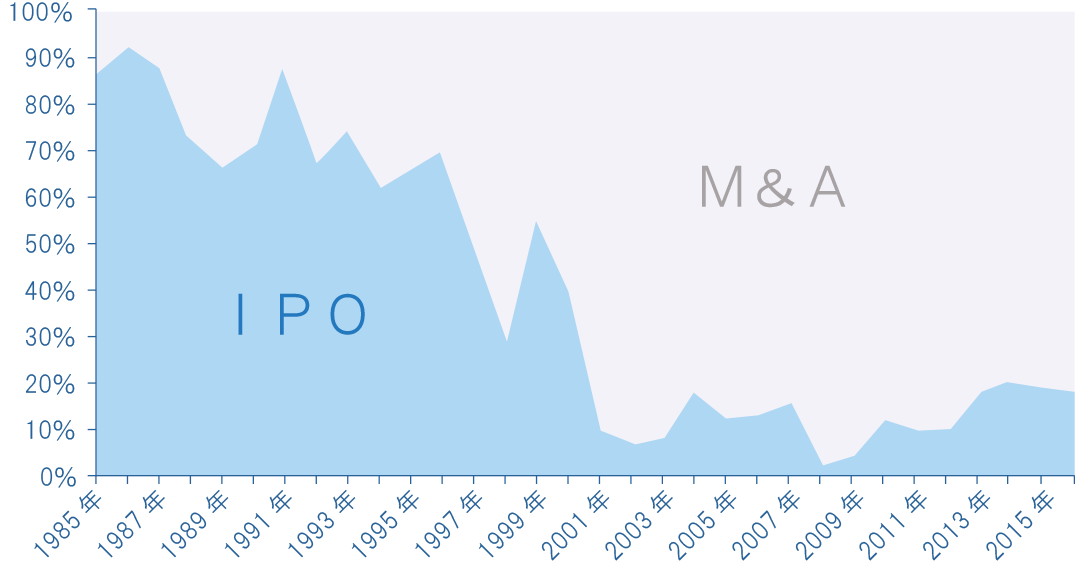

イグジットとは、創業者が起業のために投資した資金を回収するための手段のことです。従来の日本では、株式を新規公開して市場で売買する上場(IPO)がイグジットの主流でしたが、近年ではM&Aを利用して、創業者以外の人物や企業に株式を売却するイグジット手法も増加しつつあります。

特にアメリカではM&Aが主流となっており、IPOと比較して約4倍近くの数の企業が、イグジットの手段としてM&Aを選択しています。

※アメリカでのIPO/M&Aの割合の推移

一方、バイアウトは、株式の過半数以上を買収することで企業の経営権を得る手法のことです。日本では、創業者が事業をセルアウト(Sell Out/売却)する意味でバイアウト(Buy Out/買収)という言葉が使われるケースもあるので注意が必要です。

バイアウトは、創業者がイグジットを目的としたM&A以外の場合でも行われるケースがあります。事業承継手法としての活用や、他社による企業買収に利用されるバイアウトなどがこれにあたります。なお、自社内でのやりとりであっても、経営陣や従業員が自社株式を買い取ることにより、経営権が移動する場合もバイアウト(MBO/EBO)と呼びます。

▷関連記事:IPO(新規上場)とM&Aの違いとは?イグジットの手段としてのメリットとデメリット

バイアウトの4つの手法

バイアウトは、誰が株式を買収するのかによって4つの手法に分けることができます。それぞれのバイアウトについて、誰が株式を買い、どのように経営権が移るのかを解説します。

1 MBO(マネジメント・バイアウト)

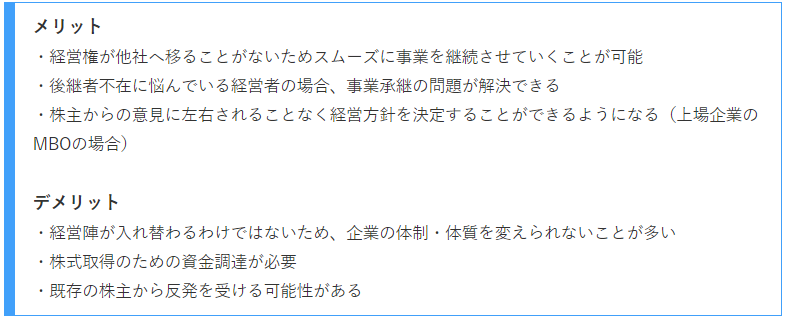

MBOは、Management Buy Out(マネジメント・バイアウト)の略で、企業の経営陣が後継者となり、既存株主(主にオーナーや親会社)から株式を買い取り、経営権を持つ方法です。

株式買い取りのための費用を調達する必要があるため、特別目的会社(Special Purpose Company,以下SPC)※1を設立して金融機関から資金提供を受けるケースが一般的です。最終的にはSPCと譲渡企業が合併を行い、後継者となる経営陣が対象企業の株主となることで、経営権を得ます。

上場企業においては、経営者自身が株主から株式を買い戻し、上場を廃止するために用いられます。これは、株主の意見に左右されず、長期的な経営計画を立てて事業を立て直したい場合などに活用されます。

※1 SPC:企業が資金を調達する目的などで設立する会社

▷関連記事:MBO(マネジメント・バイアウト)とは?目的やメリット、導入の流れなどをわかりやすく解説

2 EBO(エンプロイー・バイアウト)

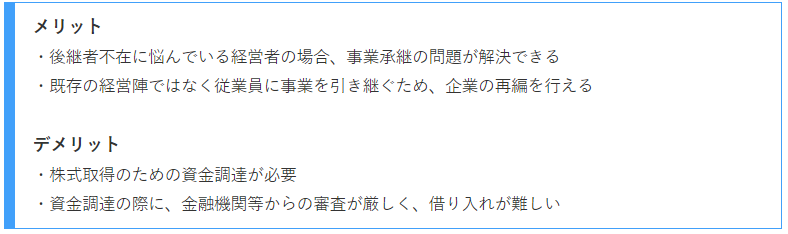

EBOは、Employee Buy Out(エンプロイー・バイアウト)の略で、従業員が企業の株式を取得することで経営権を得る方法です。

経営者が従業員に対して事業承継を行う場合などに活用されますが、従業員側が株式の取得資金を用意することができるかという課題があります。

3 LBO(レバレッジド・バイアウト)

LBOは、Leveraged Buy Out(レバレッジド・バイアウト)の略で、譲受企業が譲渡企業の資産や今後期待されるキャッシュフローを担保として、金融機関などから資金調達をして買収を行う手法です。

自己資金が少なくても買収を行えるという特徴があります。買収後、借入金は譲受企業の負債となり、事業の改善などを行うことで増加させたキャッシュフローから返済していく形となります。

MBOやEBOは社内の人間が行う買収の手段であるのに対して、LBOは社外の人間が株式の買収を行うという点で異なります。

▷関連記事:LBOとは?手法・MBOとの違い・メリット・事例

4 MEBO(マネジメント・エンプロイー・バイアウト)

MEBOは、Management Employee Buy Out(マネジメント・エンプロイー・バイアウト)の略で、経営陣と従業員が協力して株式を取得し、経営権を得る方法です。経営陣が主体となるMBOと従業員が主体となるEBOをあわせた手法といえます。

MEBOの場合、経営陣と従業員が株式の買い取り資金を準備できない時、投資ファンドや金融機関から多額の融資を受ける必要があり、資金調達が難しい側面を持ちます。

バイアウトの手法別目的

バイアウトは、手法ごとに株式を取得する対象が異なるため、実施される目的にも違いがあります。それぞれのバイアウトの手法はどのような目的で行われるのかを解説します。

MBOを行う目的

MBOは、経営陣が銀行や投資ファンドからの融資・出資によって資金調達を行い、自社の事業部門を買い取り、独立した経営権を取得することを目的として行われます。主に、経営の効率化を図るケースや、思い切った成長戦略を試みるケースで活用されることが多いです。

具体的には、経営陣が自社株を取得し経営権を得るため、原則として株主構成は経営陣と経営陣の経営方針を支持する一部の投資ファンドになります。その結果、経営陣の自社株保有率を増やすことができます。また、自社の経営陣とファンドの意思決定権が強化され、迅速な意思決定が可能になります。そのため、他の一般投資家などから自社の経営に関与されることなく、思い切った成長戦略を取ることができます。

EBOを行う目的

EBOは、例えば中小企業では社内承継を行うことを目的として行われます。EBOでは経営陣ではなく自社の従業員に事業を引き継ぐため、経営陣の中に後継者がいない場合や、これまでの経営方針を一新する場合に活用されます。

既存の経営陣が事業を引き継ぐと、同じ経営手法が繰り返されてしまう恐れがあるため、企業の事情をよく知る優秀な従業員を新しい経営陣として迎え入れることがあります。また、長年勤めてきた社員に承継させることで、会社の経営理念や取引先との信頼関係も引き継いでいくことができ、従来のように事業がおこなえる可能性が高まるでしょう。

LBOを行う目的

LBOは、譲受企業が、少ない自己資金で、買収に必要な資金を確保することを目的として行われます。また、借入金は買収された企業の負債となるため、事業の収益が増加すればその分得られるリターンも大きく、収益獲得を目的とする考え方もあります。

そのため、譲受企業側から見ると、事業に将来性があり、優秀な人材がいる企業はバイアウト後も収益を上げやすいと考えられます。金融機関からの資金提供も得やすく、その後のリターンも大きいことが予測され、譲受企業からのニーズは高くなるでしょう。譲渡企業から見ると、結果として譲渡先の選択肢も広がり、より高い譲渡額での売却が期待できます。

MEBOを行う目的

MEBOは、主に親会社からの独立や後継者不在の解決策として実施されます。MEBOが他の手法と異なるのは、経営陣と従業員が一体となって自社の株式を取得する点です。経営陣による迅速な意思決定、企業の内情を知る従業員の経営への参画など、MBOとEBOの両方の利点を活用する目的に適したバイアウトです。

バイアウトの手法別メリットとデメリット

バイアウトは手法ごとに異なるメリット・デメリットを持っています。事前に双方を把握しておくと、バイアウト時の手法の選択に役立ちます。

MBOのメリット・デメリット

EBOのメリット・デメリット

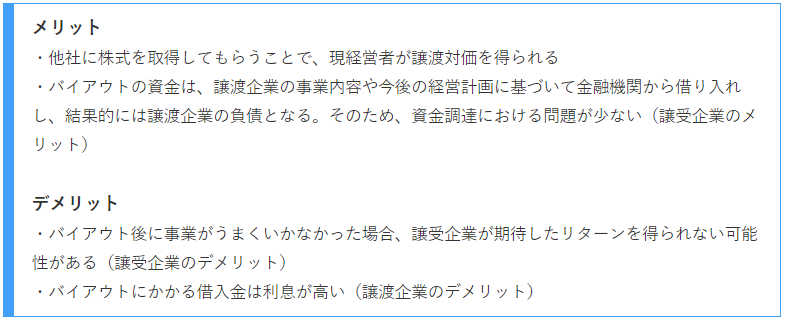

LBOのメリット・デメリット

MEBOのメリット・デメリット

メリット

・従業員へ経営権を承継でき、モチベーションの向上が期待できる

・後継者不在に悩んでいる経営者の場合、事業承継の問題を解決できる

・経営陣と従業員が株主になることにより、社内環境に合わせた意思決定ができる

・優秀な人材の流入も期待できる

デメリット

・株式取得のための資金調達が必要

・経営陣だけでなく従業員にも会社全体を視野に入れた経営意識が求められる

バイアウトを成功させる4つのポイント

バイアウトでは、企業の株式を取得して経営成績の向上を目指します。バイアウトを成功させるために、意識しておきたいポイントを解説します。

1 価格算定方法

バイアウトでのM&Aを成功させるために必ず考えなければならないのが、「いくらで株式を買い取ってもらえるか」ということです。

株式買取価格の算定方法は1つではありません。自社にとって不利益な状態になることがないよう、専門のM&Aアドバイザーなどを交えて、妥当な金額を算定し、把握することが大切です。

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

2 バイアウトファンド

バイアウトファンドは、その名のとおり「バイアウトを利用したファンド」です。投資家から資金を集め、未公開会社あるいは業績不振の上場企業などに投資し、企業価値を向上させて株式を売却し、その利益を投資家に還元する目的のファンドです。

バイアウトファンドには、MBOや事業承継、企業再生に特化したファンドなどがあります。譲渡企業にとっては、バイアウトファンドを介して企業価値を高め、M&Aを成功させやすくするメリットもあります。

3 バイアウトを想定した経営戦略

起業時からバイアウトを想定し、逆算して経営戦略を立てていくことが大切です。引退するタイミングの見通しを立てておくことで、十分な準備をした状態でバイアウトを実行することができます。

また、そのうえで企業価値や株価を高めることができれば、有利な条件でのバイアウトが可能になります。

4 M&Aの専門家への相談

バイアウトを行う際は、専門家へ相談することをおすすめします。具体的な相談先としては、バイアウトファンドやM&A仲介会社が挙げられます。

M&A仲介会社は、会社や事業を売却する際にコンサルティングをしてくれる存在で、会社及び事業の売却に関する豊富な知識や実績を持っています。企業価値評価も専門的な視点で行うため、売却のフェーズごとに専門的なアドバイスを受けることが可能です。

バイアウトを行う際の注意点

バイアウトは企業を買収するため、多くの関係者に影響を与えるプロセスです。バイアウトを行う際に注意しておくべきポイントを解説します。

1 役員や従業員の待遇

バイアウト後、譲受企業から役員が派遣されたり、譲渡企業の従業員が出向になったりするなど、従業員や役員の労働環境が変化するケースがあります。

従業員の雇用契約に影響はありませんが、環境の変化により反発が起きることも想定されます。反発を防ぐためには、譲受企業と交渉を行うか、従業員に丁寧に説明を行うことが重要です。

株式の保有者

バイアウトでは、譲渡企業が全株式を譲受企業へ譲渡し、完全子会社になることが一般的です。ただし、一部の株式を現経営者に残すというケースもあるため、必要に応じて譲受企業と交渉しましょう。

持株比率は交渉により決定しますが、譲受企業側の意向が優先される傾向があります。

譲受企業の要望

バイアウトを行う際は、譲受企業の要望・要求に注意しましょう。特に経営再建が目的のバイアウトでは、売上の高いサービスや商品のブラッシュアップが要求されることがあります。

事前に新たな経営者の要求を想定し、円滑な話し合いを行い、取引先や従業員の不満が生じないようにしましょう。

バイアウトを有利に進めるために

バイアウトは株式を買い取って経営権を取得する方法であり、MBOやLBOなどの複数の手法が存在します。バイアウトを行う際は、各手法の目的やメリット・デメリットを理解し、自社の状況に適した手法の選択が重要です。

fundbookでは、専門のM&Aアドバイザーが譲渡企業と譲受企業をつなぎ、バイアウトを含めた適切なM&Aの手法をご提案しています。

最後まで綿密なサポートを行うため、M&Aの知識がない方でも、最も適した形で事業を譲渡することができます。どのようなお悩みでもお答えしますので、ぜひ一度ご相談ください。