この記事を執筆した専門家

M&Aアドバイザー・税理士

宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは20年以上。現在は、税理士法人みらいサクセスパートナーズの代表として、コンサルティング、税務対応を行う。保有資格:税理士、CFP®

https://ma-tmsp.com/miyagawa-shinichi/M&A仲介・M&A仲介会社とは?

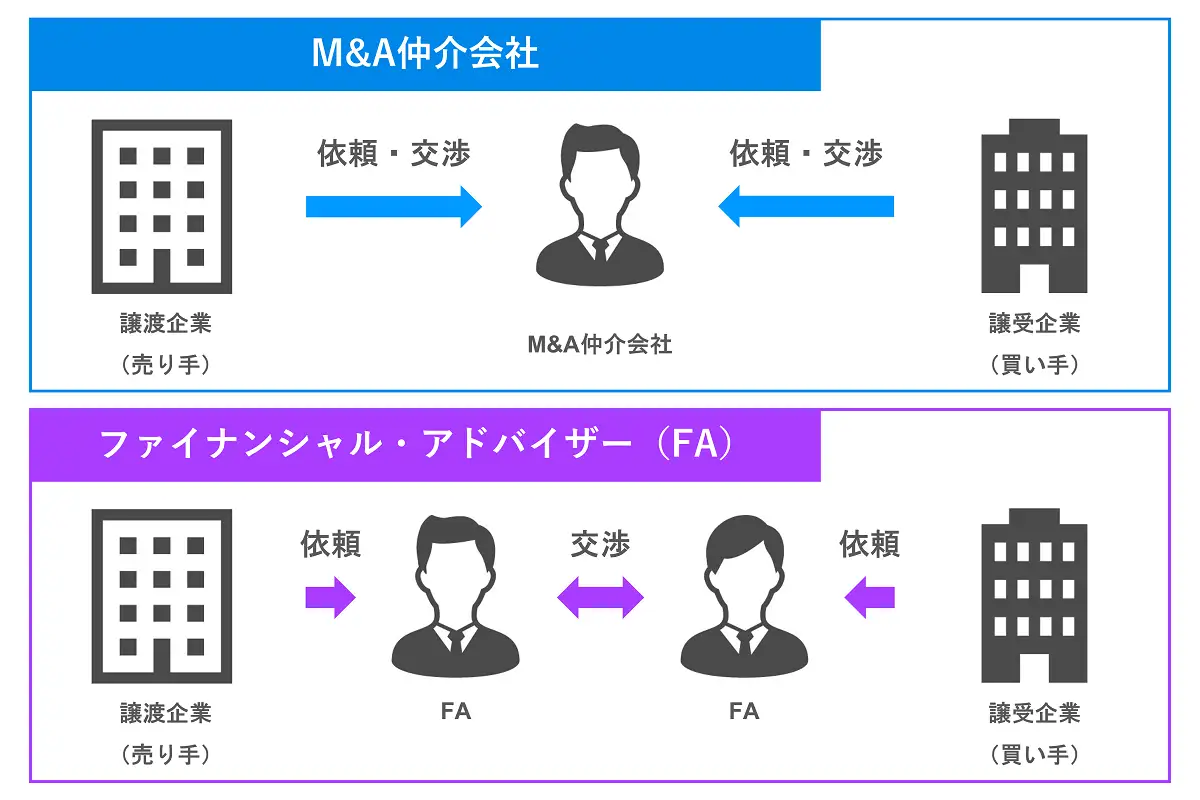

M&A仲介とは、M&Aアドバイザーが譲渡企業と譲受企業の間に入り、M&Aを成功に導くための中立的なサポートを行うことです。そして、M&A仲介会社とは、M&A仲介事業を営む企業を指します。

M&Aを行う際には、当事者企業同士で進めるのではなく、仲介会社に依頼して進めることが一般的です。これは全体の流れや進め方、ポイントを把握しているプロに依頼することで、双方にとって良い形でまとまると考えられるためです。

M&Aを成功させるためには、法務的な手続きから税務処理、相手企業の選定に至るまで、幅広い経験と専門的な知識を要します。また、マッチングしてからも成約に向けて利害関係を調整し、複雑なプロセスを進めなければなりません。

そのため、M&Aを行うにあたって、専門家であるM&Aアドバイザーの協力が不可欠です。

本記事では、M&A仲介の概要や役割、M&A仲介会社とFAの違い、M&A仲介会社を選ぶポイントなどについて解説します。動画での解説も準備していますので、ぜひ一度ご覧ください。

▷関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

▷関連記事:【2024年版】M&A事例と動向

\資料を無料公開中/

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

【主なコンテンツ】

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

1分で入力完了!

M&A仲介会社の役割

M&A仲介会社やM&Aアドバイザーの主な役割には、以下の項目が挙げられます。

————————————–

・M&Aに関するアドバイス

・M&Aの候補先の選定、提案

・企業価値(株式価値)の算定

・M&Aの相手先との交渉やスキームの構築

・デューデリジェンスの支援

・契約書類の作成支援

など

————————————–

M&Aアドバイザーの役割は、譲渡企業候補と譲受企業候補のマッチングだけではありません。

事前相談やM&A候補先の選定、企業評価、ノンネームシートや企業概要書の作成、基本合意や最終契約の締結まで、M&Aの全てのプロセスについてサポートを行います。

M&Aは通常、成立まで長期間(数ヶ月から年単位)となることが多く、M&Aを進めるにあたって会計や法務、税務、事業面などの多岐にわたる知識と経験を必要とするため、M&A仲介会社やM&Aアドバイザーを利用することが一般的です。

M&Aの相談先

M&A仲介会社以外にも、M&Aを支援する代表的な業者として、FA(ファイナンシャル・アドバイザー)や、会計士・税理士・弁護士などの士業事務所が挙げられます。

それぞれの特徴についてまとめました。

▷M&A仲介会社

M&A仲介会社は、M&Aの仲介業務を行う会社を指します。譲渡企業と譲受企業の間に立ち、双方の希望をすり合わせながらM&Aの成約までをサポートします。

1人の担当が案件獲得から成約、PMIまで行うところや、譲渡企業と譲受企業ごとに担当を分けて、それぞれのクライアントの要望をすり合わせていくところなど、仲介会社によって体制はさまざまです。

また、主に中小企業の案件を扱っているため、該当分野のM&Aにおいて実績のある会社が多いです。

▷FA(ファイナンシャル・アドバイザー)

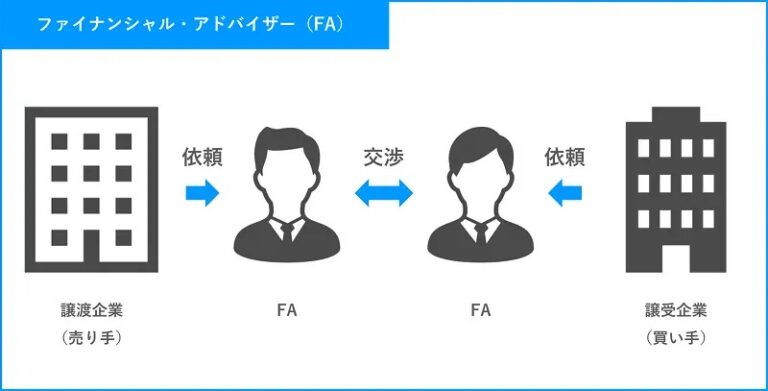

FAは、M&Aを検討している企業に、M&Aにおける計画の立案から成約に至るまで、一連の助言業務を行います。

大手証券会社や投資銀行などが該当し、中小企業を対象とした案件は基本的には取り扱わず、大手の上場企業や大規模な案件を対象にアドバイザリー業務を提供するのが特徴です。

その役割は、契約を結んだ譲渡企業または譲受企業の利益の最大化のサポートや専門知識を生かした法務・財務・税務面への助言や戦略立案、交渉への参加などが挙げられます。

また、外資系の投資銀行は海外企業とのクロスボーダーM&Aを取り扱うとともに、大規模な案件の中でもさらに大きなものを扱うことが多いです。

国内でも大きな話題となった、武田薬品工業によるアイルランドのシャイアー社の買収では、武田薬品工業側には野村證券、JPモルガン・チェース、エバコアの3社がつき、シャイアー側についたのはゴールドマン・サックス、シティグループ、モルガン・スタンレーでした。

▷会計士や税理士、弁護士などの士業事務所

会計士や税理士、弁護士などの士業事務所は、M&Aのプロセスにおける財務や法務といった分野で専門的な知識を持っているのが強みです。

特に、M&Aの中で最難関ともいわれるデューデリジェンスについては、譲受企業からこれらの士業事務所に委託することが一般的です。

ただし、一般的に士業事務所は、デューデリジェンスなど一部の業務においては強みを発揮しますが、M&Aの全体感や経験といった面ではM&A仲介会社やFAに劣る場合もあるため、その点は注意が必要です。

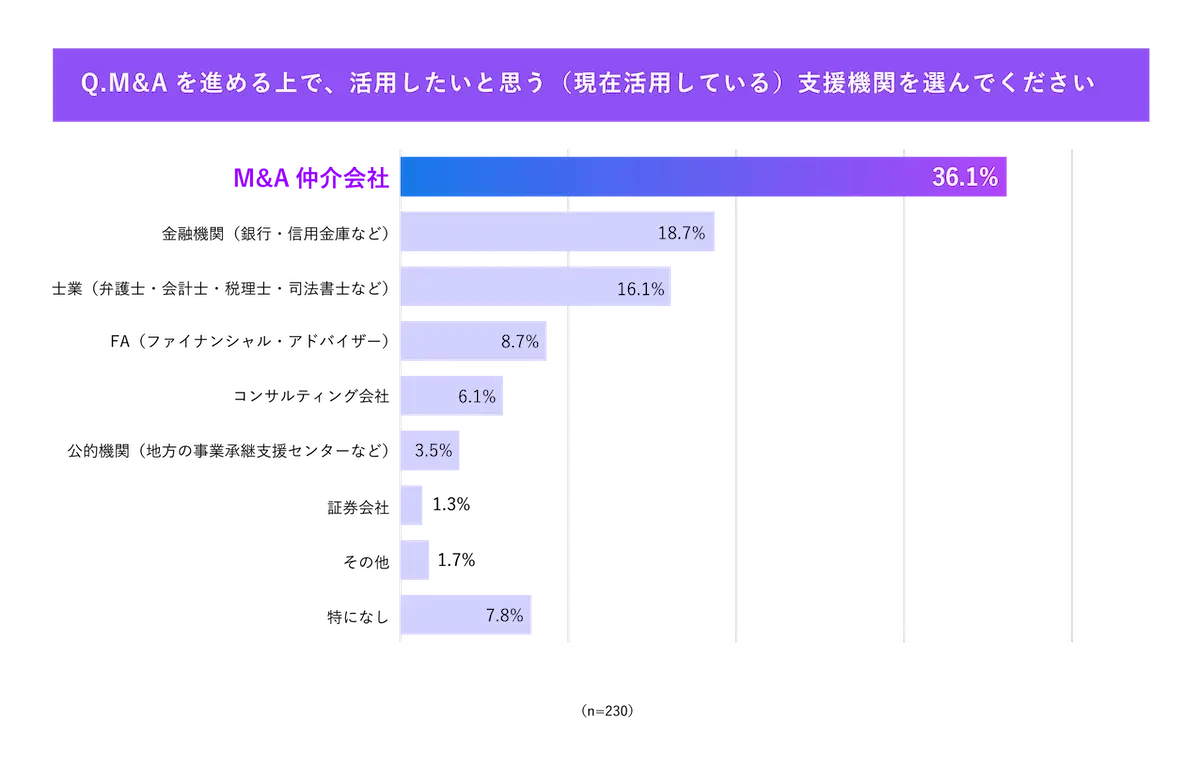

▷M&A相談先の選定傾向

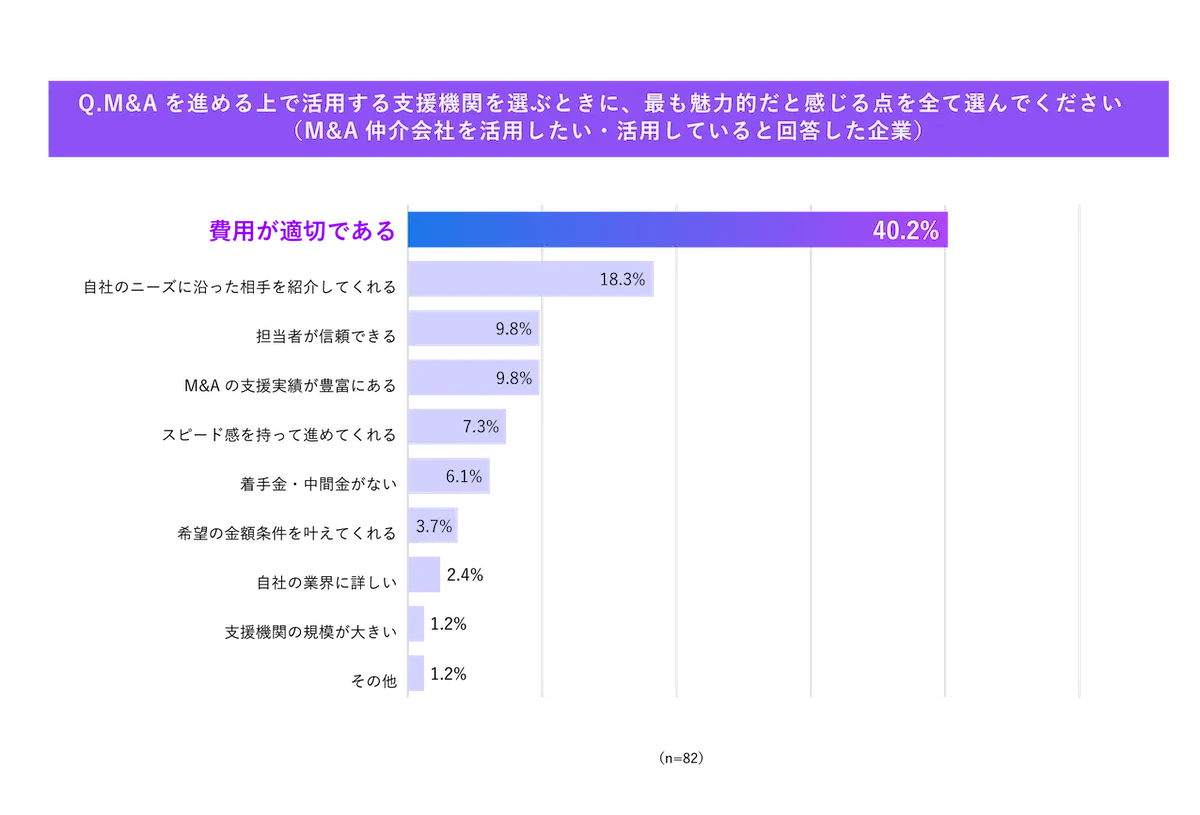

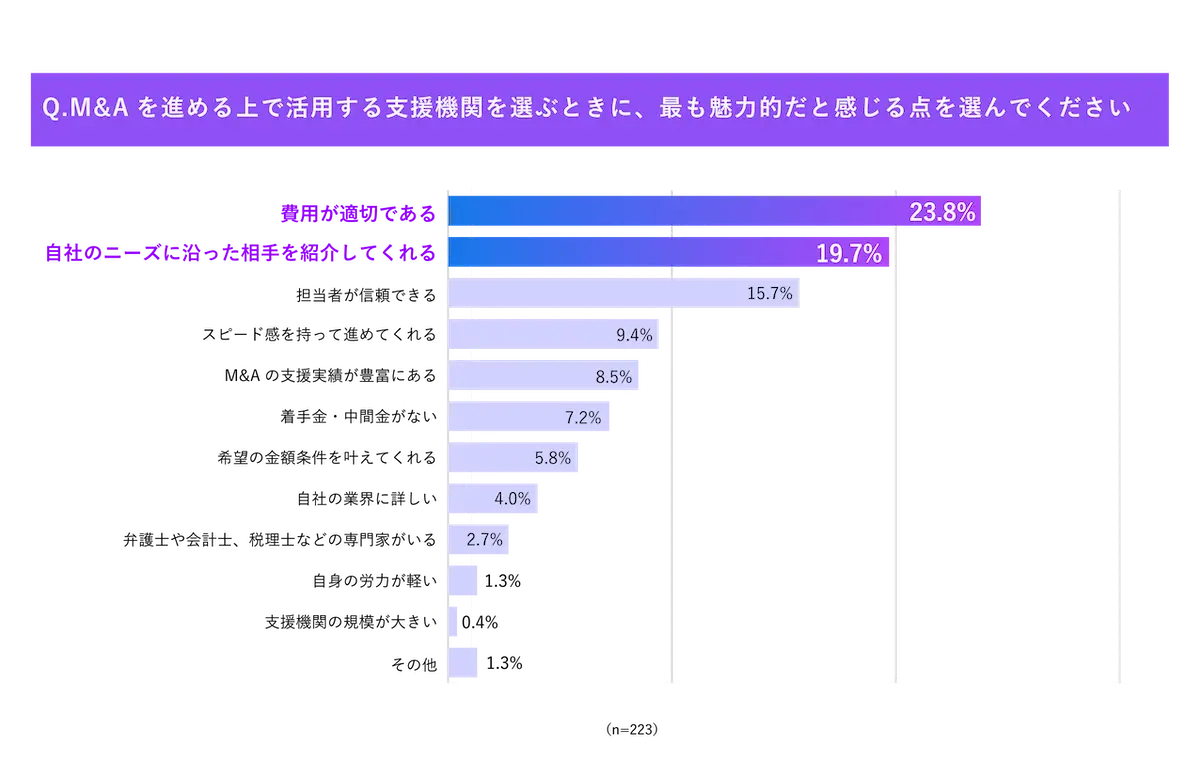

fundbook(当社)が実施した調査では、M&A支援機関のうち、「M&Aを進めるうえで活用したい(活用している)機関」としてM&A仲介会社が最も多く選ばれていました。

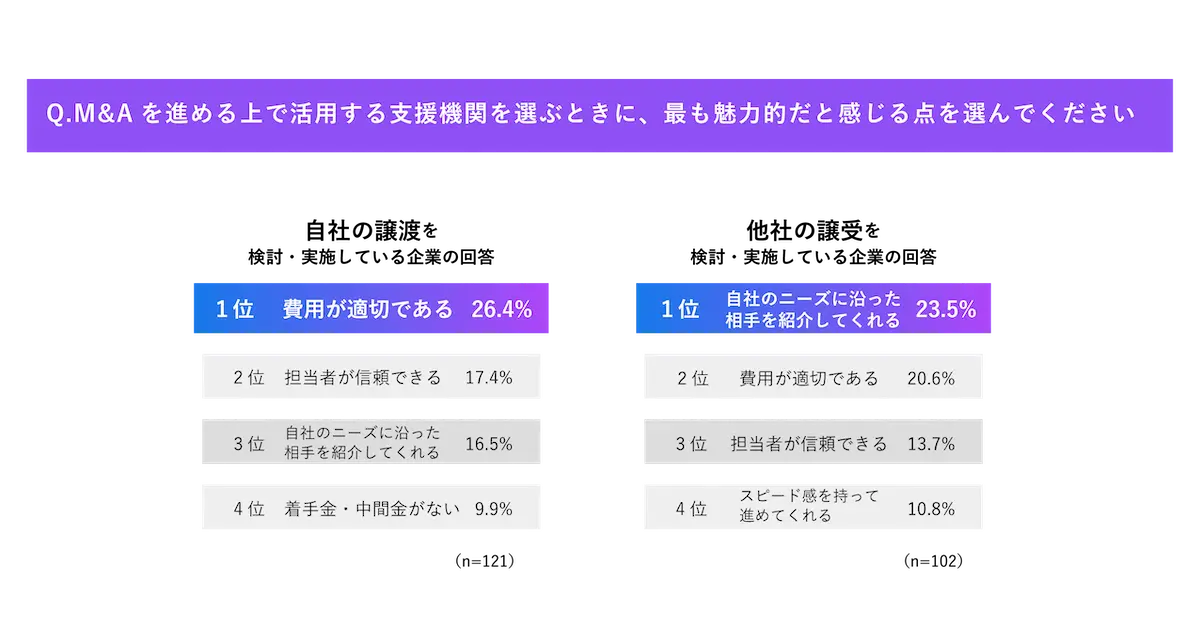

同調査では、活用したい支援機関でM&A仲介会社を選択した人のうち「M&A支援機関を選定するうえで最も魅力的に感じる点」について「費用が適切であること」が最も多く選ばれていたことから、M&A仲介会社は適切な費用のもとでの支援が期待されていることがうかがえます。

回答者全体の中では、M&A支援機関を選ぶ基準として、主に「適切な費用設定」「ニーズを把握したマッチング」「担当者の信頼性」といった点が挙げられていることから、費用体系や金額設定などの仕組み面だけでなく、担当者の質も充実した支援機関がより選ばれる傾向にあると考えられます。

また、企業が「自社の譲渡」「他社の譲受」どちらを検討しているかによりM&A支援機関の選定基準は異なることもわかりました。自社の譲渡を検討している企業は、「適切な費用設定」を特に重視してM&A支援機関を選定していることから、「自社の譲渡」という重要な経営判断を進めるにあたり、その支援を行う機関に対しては自らが支払う費用に見合った質の高い支援を期待していることが読み取れます。

一方、他社の譲受を検討している企業は、「企業のニーズを把握したマッチング」を特に重視してM&A支援機関を選定していることから、成長のために行う投資に見合うシナジー効果の実現を期待していることがわかりました。

M&Aの相談先となる支援機関は多数存在します。M&Aを成功へ導くためには、適切な費用設定のもとで自社のニーズを正しく汲み取ってくれる信頼に値する支援機関を選び、相談していくことが重要です。

▷関連記事:M&A支援機関に必要なのは「適切な費用設計」と「ニーズに沿ったマッチング」 顧客の意向を汲み支援ができるかがM&A成功の鍵 〜『M&A支援機関に求めることに関する調査』を実施〜

M&A仲介会社とFA(ファイナンシャル・アドバイザー)の違い

ここでは、M&A仲介会社とFA(ファイナンシャル・アドバイザー)の業務内容や役割、違いについて深堀りして解説します。

▷M&A仲介とFAの違い①業務内容と役割

| M&A仲介会社 | FA(ファイナンシャル・アドバイザー) |

|---|

| 業務内容 | 相手企業を探し、交渉から成約までサポート | 成約まで一連のアドバイス(助言業務) |

| 立ち位置 | 譲渡・譲受企業の中立 | 譲渡・譲受企業のいずれか一方 |

| 契約形態 | アドバイザリー契約(仲介方式) | アドバイザリー契約(アドバイザリー方式) |

M&A仲介会社もFA(ファイナンシャル・アドバイザー)もどちらもM&Aの専門知識を持ち、M&A成約まで経営者をサポートする存在ではありますが、立ち位置や契約形態が明確に異なります。それぞれの役割を解説します。

M&A仲介会社の役割

仲介会社の主な役割は、「M&Aの仲介」です。譲渡企業と譲受企業の間に入り、M&Aを成約に導くための仲介業務を行います。

M&A仲介会社の特徴は、当事者双方に対して原則「中立的」「客観的」ということです。

どちらかの利益最大化を目指すのではなく、双方の条件をすり合わせて、それぞれの利益のバランスを考えたM&Aを目指します。双方の経営陣の同意のもとで進められる友好的なM&Aを成立させるためにも、中小企業などでは仲介会社に依頼することが一般的です。

FA(ファイナンシャル・アドバイザー)の役割

FAの主な役割は「M&Aを検討する会社へのアドバイス」です。

基本的にFAはM&Aの当事者の一方に対して、M&Aの成立に向けた助言業務を行います。FAの特徴は、譲渡企業もしくは譲受企業のどちらかとのみ契約をし、その企業の利益を最大限に考えることです。

そのため、条件面で妥協することなく理想どおりのM&A実現を後押しすることがメリットとして挙げられます。

一方、利益を最大化するために相手側に過度な要求を行うことで、交渉がまとまりにくくなる可能性があります。また、条件によっては成約までに時間がかかることや、破談になりやすいというデメリットも存在します。

不特定多数の株主から追及を受けやすい上場企業や海外企業とのM&Aでは、特にM&Aの条件の妥当さや手続きの適正さが重視されるため、FAに依頼することが多くなっています。

なお、契約自体は、M&A仲介会社もFAも「アドバイザリー契約」です。

アドバイザリー契約とは、M&Aアドバイザーからのアドバイスに加え、業界や市場の調査、書類の草案作成、パートナー探し、交渉のサポート、スケジュール管理などM&A関連全般のサポートを受けるために結ぶ契約です。

しかし、M&A仲介会社の場合は譲渡企業と譲受企業の間に立つ「仲介方式」、FAの場合はどちらか一方とのみ契約を行う「アドバイザリー方式」のように、立ち位置が異なることを覚えておきましょう。

▷M&A仲介とFAの違い②手数料(報酬)

仲介会社とFAでは契約形態に伴う手数料(報酬)にも違いがあります。

M&A仲介会社では譲渡企業、譲受企業の両方から手数料を受け取るのに対し、FAは譲渡企業、譲受企業のどちらか一方の契約をした側のみから手数料を受け取ります。

具体的な手数料はM&A会社ごとにさまざまな種類や料金体系があります。着手金や月額報酬の有無なども会社によって異なるため、契約前にあらかじめ確認しておきましょう。

M&A仲介を利用する際の費用

M&A仲介会社に自社の譲渡、他社の譲受を相談する際には、各種の手数料が発生します。

手数料の設定は依頼先ごとで異なるため、それぞれの手数料が何を指すのか解説します。

M&A仲介の費用一覧

| 名称 | 発生時期 |

|---|

| 相談料 | M&Aの正式な依頼前(初期的な相談) |

| 着手金 | M&Aの正式な依頼時 |

| 中間金 | 基本合意書締結時 |

| デューデリジェンス費用 | デューデリジェンス実行時 |

| 成功報酬 | M&A成約時 |

| 月額報酬(リテイナーフィー) | 毎月 |

▷M&A仲介費用①相談料

M&A仲介における相談料とは、M&A仲介を正式に依頼する前に発生する費用です。

M&Aを行う方が良いのか、条件に合う譲渡・譲受企業は見つかるのかなど、初期段階の相談に対する手数料になります。

多くのM&A仲介会社ではこの相談料は無料で設定されていますが、稀に相談料が発生する仲介会社もあるため、事前に確認しましょう。

▷M&A仲介費用②着手金

M&A仲介における着手金は、M&Aを正式に依頼する際の手付金として支払われる費用です。

M&A仲介会社は依頼を受けると、譲渡先・譲受先の選定などを始め、M&Aを進行させるためのさまざまな業務を開始します。着手金は、このような業務への対価です。

相談料と同様に、着手金も無料のM&A仲介会社は多いものの、着手金が発生するM&A仲介会社も一定数存在します。

着手金は固定報酬として設定されるケースや成功報酬の●●%という形で設定されるケースもあります。

M&Aが不成約の場合でも着手金の払い戻しはありませんので、事前に確認しておくべきポイントと言えるでしょう。

▷M&A仲介費用③中間報酬

M&A仲介における中間報酬は、一定のM&Aプロセスが達成された場合に発生する費用となり、基本合意書が締結された際に発生するケースが多く見られます。

基本合意書は譲渡企業と譲受企業がM&Aの取引形態や対象範囲、譲渡価額などで基本的な合意に達したタイミングで取り交わされます。M&Aの中間地点で請求されるため、「中間報酬」と呼ばれています。

着手金同様、仲介会社ごとに設定が異なりますが、成功報酬の10%程度が中間報酬に設定される傾向にあります。

なお、中間報酬が無料の仲介会社も存在します。

▷M&A仲介費用④デューデリジェンス費用

デューデリジェンスとは買収監査を指し、企業の価値、将来の収益性、リスクの調査および分析を行うプロセスです。

デューデリジェンス費用は調査を実施する対象や規模、依頼する専門家の数などにより、必要な費用が変動します。

デューデリジェンス費用はあらかじめ決められた単価に対して、どの程度の工数がかかったかを掛け合わせて算出されるため、取引が複雑であったり、規模が大きい案件になると、費用が高額になったりする傾向があります。

なお、デューデリジェンスは譲受企業が譲渡企業に対して実施するため、費用は譲受企業が負担するのが一般的です。

▷関連記事:デューデリジェンス(DD)とは?種類や手順・費用や注意点【解説動画付き】

▷M&A仲介費用⑤成功報酬

M&A仲介における成功報酬は、M&Aが成約した際に発生する費用となり、この成功報酬はレーマン方式で算出されます。

レーマン方式は取引金額により変化し、一般的なケースの料率は以下となります。

| 取引金額 | 料率 |

|---|

| 5億円まで | 5% |

| 5~10億円まで | 4% |

| 10~50億円 | 3% |

| 50~100億円 | 2% |

| 100億円超 | 1% |

取引金額の起算基準は依頼した会社により異なり、会社によっては最低報酬金額を設定するケースもありますので、あらかじめ確認を行いましょう。

▷M&A仲介費用⑥月額報酬(リテイナーフィー)

M&A仲介における月額報酬(リテイナーフィー)は、M&Aが成立するまでの期間、M&A仲介会社へ毎月支払う手数料を指します。

M&A仲介会社により月額報酬(リテイナーフィー)が発生するか否かは異なり、毎月数百万円ほどの費用が発生するケースもあります。

M&A成立までの期間が長期化する場合、月額報酬(リテイナーフィー)が高額になることもあるため、注意が必要です。

M&A仲介会社を選ぶポイントや注意点

M&A仲介会社を選ぶ際には、以下のポイントを押さえましょう。

————————————–

・取り扱いの多い業種・地域・取引規模

・ネットワーク数や過去実績

・M&A仲介における手数料

・法務や会計などの専門家の有無

・情報管理の徹底度合い

・PMIへの対応有無

————————————–

▷M&A仲介会社を選ぶポイント①取り扱いの多い業種・地域・取引規模

M&A仲介会社によっては業界に特化して仲介を行う会社もあります。その業界に対して専門的な知識があることや、その業界同士でのマッチングが得意という点が強みです。

一方、全業種対応型の会社では、業界に縛られず相手先候補を選定できることから、業界の垣根を超えたシナジー効果を生むマッチングが期待できます。近年では、市場の縮小から異業種に参入するためにM&Aを考える譲受企業も多いため、譲渡企業としても幅広い選択肢の中からM&Aの検討を行えます。

実績が豊富な大手の仲介会社であれば、全国のさまざまな業界に対応するケースが多い一方、特定のエリアや業種に特化する仲介会社も存在します。仲介会社がどういった実績を有するか、依頼先を選定する際には確認しておきましょう。

▷M&A仲介会社を選ぶポイント②ネットワーク数や過去実績

M&Aの成功には「多様な選択肢」が不可欠です。

多くの相手候補企業との繋がりがあることで、より条件に合った相手先企業を見つけやすくなるためです。

M&A仲介会社は、どの程度のネットワーク数を保持しているかを公開していることが多いため、依頼先のM&A仲介会社の保有ネットワーク数は確認した方が良いでしょう。

また、成約実績やインタビューなどの事例がある場合、過去にどのようなM&Aを取り扱ったかの確認も可能です。ご自身に合ったM&A仲介会社なのか判断する1つの材料となります。

▷M&A仲介会社を選ぶポイント③M&A仲介における手数料

M&A仲介にはさまざまな手数料が設定されています。

その中でも見るべきポイントとして、以下の3点が挙げられます。

・相談料や着手金が発生するか

・月額報酬は発生するか

・成功報酬として支払う費用はいくらか

基本的には、M&A仲介会社のホームページなどを見れば報酬体系が記載されています。

プロセスが進む中での金銭面のトラブルを防ぐためにも、M&A仲介会社に問い合わせて事前に確認しておくことをおすすめします。

▷M&A仲介会社を選ぶポイント④法務や会計などの専門家の有無

M&Aを進めるにあたり、譲受企業は、譲渡企業について、経営環境や事業内容などの実態を財務・税務・法務などのさまざまな観点から調査を行います。

これをデューデリジェンスといいます。

デューデリジェンスは非常に専門性が高いため、各分野の専門家により行われるケースが多く、自社だけで対応することは難しいです。

M&A仲介会社に法務や会計、税務に関する専門家がいれば、手厚いサポートを受けることが可能ですので、M&A仲介を選定する際の重要なポイントといえるでしょう。

▷M&A仲介会社を選ぶポイント⑤情報管理の徹底度合い

M&Aにおいては、多くの情報が取り扱われ、M&A仲介会社は譲渡企業と譲受企業の双方から情報を受け取っています。

相手に提出する必要のない情報を渡してしまうと問題になるケースもあるため、情報管理が徹底されている会社を選ぶことで、より安心してM&Aを進めることができます。

▷M&A仲介会社を選ぶポイント⑥PMIへの対応有無

PMI(Post Merger Integration)は、M&A実行後の両社の経営方針や業務ルール、社員の意識を融合し、スムーズにM&Aの目的を実現するためのプロセスを指します。

M&Aは成約して終わりではなく、成約後の統合プロセスが重要となります。M&A仲介会社の場合、成約までサポートし、その後の統合プロセスについては業務の対象外としているケースもあります。

その場合は別途専門家を探すか、自社で対応することになります。大抵の場合は自社で対応できず、専門家を探すことになりますが、費用や手間がかかってしまいます。

PMIが必要となる可能性がある場合は、成約までのサポートだけでなくPMIも同時に提供するM&A仲介会社を選ぶことで、効率的に進めることができます。

M&A仲介を利用するメリット

M&A仲介を利用するメリットは、以下の項目が挙げられます。

————————————–

・M&Aのアドバイスやサポート

・M&Aの相手先の発掘や選定、見極め

・M&A進行の円滑なコミュニケーション

・M&Aにおける過不足のない取り決め

・M&A成約までにかかる時間や労力の軽減

————————————–

ここでは、それぞれのメリットについて解説します。

▷M&A仲介 メリット①M&Aのアドバイスやサポート

M&A仲介会社は、M&Aや会計、法務などの多岐にわたる知識や経験を備えています。

そのため、M&A仲介会社に依頼することで経験豊富なアドバイザーの適切なアドバイスを受けることが可能です。

また、M&Aは通常の業務と並行して行われますが、M&A仲介会社に依頼することでM&Aの進行のサポートを受けられますので、通常業務に支障が出る可能性が低くなるでしょう。

▷M&A仲介 メリット②M&Aの相手先の発掘や選定、見極め

M&A仲介は、譲渡企業や譲受企業の多くの情報やネットワークを保持しています。

そのため、M&Aの相談を行った際に最も条件に合う候補先を紹介してくれるので、M&Aの相手先を見つけやすいというメリットがあります。

また、M&Aでは譲渡価格だけではなく、M&A成立後の譲渡・譲受企業間のシナジーや経営風土が合うかどうかも重要です。

多数の情報やネットワークを持つM&A仲介を利用することで、最良の相手先を見極めることができるのもメリットの1つでしょう。

▷M&A仲介 メリット③M&A進行の円滑なコミュニケーション

M&A仲介会社は譲渡企業と譲受企業の間に立ち、中立的な立場でM&A案件を成立させるように、調整を行います。

そのためM&A仲介会社を利用すると、利用していない場合と比較し、M&Aが円滑に進む可能性が高いといえるでしょう。

▷M&A仲介 メリット④M&Aにおける過不足のない取り決め

M&Aにおいては、株価の交渉や従業員の待遇など、決定しなければならない事項が多岐にわたります。

また、上記には各種法律などが深く関係しており、契約後の保全を考え、契約書などを多数作成する必要があります。

M&A仲介会社が間に入ることにより、抜け漏れなく取り決めを進行したり、それぞれの取り決めにおけるリスクを把握したりすることが可能です。

▷M&A仲介 メリット⑤成約までにかかる時間や労力の軽減

M&A仲介会社は譲渡企業と譲受企業の間に入り、両社の利益のバランスを考えてM&Aが成約するように進めます。そのため、譲受企業の候補として譲渡企業の条件に合う企業を紹介し、M&Aが成約すると見込まれる相手先を紹介します。

その結果、M&A仲介会社以外に依頼した場合に比べ、短期間で案件を進めることができます。

M&A仲介会社 18選【大手企業から新興企業まで】|概要・特徴

M&Aの仲介会社は近年、非常に増えています。

ここでは大手企業から新興企業まで、M&A仲介会社18社の概要や特徴をまとめています。

▷M&A仲介会社①fundbook(ファンドブック)(当社)

| 企業名 | 株式会社fundbook |

|---|

| 設立 | 2017年8月 |

|---|

| 本社 | 東京都港区虎ノ門1-23-1 虎ノ門ヒルズ森タワー25F |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 20億円(資本剰余金含む) |

|---|

| URL | https://fundbook.co.jp/ |

|---|

| 特徴 | M&AアドバイザーとM&Aプラットフォームを掛け合わせた”ハイブリッド型仲介サービス”を提供。マッチングにおける属人性を排したフェアなM&Aを、着手金・中間金無料(※)で実現。

※お客様との合意により別途、組織再編手続きなどの費用が発生する場合があります

※お客様との合意により中間金が発生する契約形態を選択する場合があります |

|---|

▷M&A仲介会社②日本M&Aセンター

| 企業名 | 株式会社日本M&Aセンター |

|---|

| 設立 | 1991年4月 |

|---|

| 本社 | 東京都千代田区丸の内一丁目8番2号 鉃鋼ビルディング 24階 |

|---|

| 上場 | 東証プライム市場 上場(株式会社日本M&Aセンターホールディングス) |

|---|

| 資本金 | 37億8,500万円 |

|---|

| URL | https://www.nihon-ma.co.jp/ |

|---|

| 特徴 | 1991年に設立された日本最大のM&A仲介会社。東証プライム市場に上場しており、主に中小企業のM&Aを支援。大阪や名古屋、福岡など日本の拠点に加え、シンガポールやベトナムなど海外にも進出。 |

|---|

▷M&A仲介会社③M&Aキャピタルパートナーズ

| 企業名 | M&Aキャピタルパートナーズ株式会社 |

|---|

| 設立 | 2005年10月 |

|---|

| 本社 | 東京都千代田区丸の内一丁目9番1号グラントウキョウノースタワー38階 |

|---|

| 上場 | 東証プライム市場 上場 |

|---|

| 資本金 | 28億円 |

|---|

| URL | https://www.ma-cp.com/ |

|---|

| 特徴 | M&Aアドバイザリーサービスに加え、ファインディングサービスやオンラインマッチングサービスなどM&A仲介に関するサービスを提供。ライオンのキャラクターを用いたCMや高額年収の企業としても有名。 |

|---|

▷M&A仲介会社④STRIKE

| 企業名 | 株式会社ストライク |

|---|

| 設立 | 1997年7月 |

|---|

| 本社 | 東京都千代田区大手町1丁目2番1号 三井物産ビル15階 |

|---|

| 上場 | 東証プライム市場 上場 |

|---|

| 資本金 | 8億2,374万円 |

|---|

| URL | https://www.strike.co.jp/ |

|---|

| 特徴 | M&Aの仲介サービスの他、オンライン上でのマッチングや情報収集が可能なM&A市場SMARTを提供。東京の他、札幌や大阪、福岡など全国に7拠点を展開。 |

|---|

▷M&A仲介会社⑤名南M&A

| 企業名 | 名南M&A株式会社 |

|---|

| 設立 | 2014年10月 |

|---|

| 本社 | 愛知県名古屋市中村区名駅一丁目1番1号 JPタワー名古屋34階 |

|---|

| 上場 | 名古屋証券取引所 メイン市場 上場 |

|---|

| 資本金 | 3億1,000万円 |

|---|

| URL | https://www.meinan-ma.com/ |

|---|

| 特徴 | 2014年に名古屋で設立。大阪にもオフィスをかまえ、東海エリアを中心とした地域密着型のM&A仲介会社。ベトナムや中国におけるM&Aも支援。 |

|---|

▷M&A仲介会社⑥M&A総合研究所

| 企業名 | 株式会社M&A総合研究所 |

|---|

| 設立 | 2018年10月 |

|---|

| 本社 | 東京都千代田区丸の内1-8-1 丸の内トラストタワーN館 17F |

|---|

| 上場 | 東証グロース |

|---|

| 資本金 | 4億1,100万円 |

|---|

| URL | https://masouken.com/ |

|---|

| 特徴 | 2018年に設立された比較的新しいM&A仲介会社。東京の他、大阪、名古屋にもオフィスをかまえ、M&A仲介事業の他、M&Aプラットフォーム事業などを提供。 |

|---|

▷M&A仲介会社⑦山田コンサルティング

| 企業名 | 山田コンサルティンググループ株式会社 |

|---|

| 設立 | 1989年7月 |

|---|

| 本社 | 東京都千代田区丸の内1丁目8番1号丸の内トラストタワーN館10階 |

|---|

| 上場 | 東証プライム市場 上場 |

|---|

| 資本金 | 15億9,953万円 |

|---|

| URL | https://www.yamada-cg.co.jp/ |

|---|

| 特徴 | M&A仲介事業にかぎらず、経営コンサルティングや不動産コンサルティングなど幅広く事業を展開。国内13拠点に加え、アメリカやシンガポールなど海外にも積極的に展開。 |

|---|

▷M&A仲介会社⑧インテグループ

| 企業名 | インテグループ株式会社 |

|---|

| 設立 | 2007年6月 |

|---|

| 本社 | 東京都千代田区丸の内3-4-1 新国際ビル4F |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 1億円 |

|---|

| URL | https://www.integroup.jp/ |

|---|

| 特徴 | 2007年6月に設立されたM&A仲介やMBOを支援する仲介会社。着手金・中間報酬・月額報酬が発生しない完全成功報酬を採用。 |

|---|

▷M&A仲介会社⑨レコフ

| 企業名 | 株式会社レコフ |

|---|

| 設立 | 1987年12月 |

|---|

| 本社 | 東京都千代田区麹町4-1-1 麹町ダイヤモンドビル |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 非開示 |

|---|

| URL | https://www.recof.co.jp/ |

|---|

| 特徴 | 1987年に設立された老舗のM&A仲介会社。M&Aキャピタルパートナーズの連結子会社であり、「MARR Online」などのデータベースも有名。 |

|---|

▷M&A仲介会社⑩信金キャピタル

| 企業名 | 信金キャピタル株式会社 |

|---|

| 設立 | 2001年6月 |

|---|

| 本社 | 東京都中央区京橋2丁目14番1号 兼松ビルディング7階 |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 4億9,000万円 |

|---|

| URL | https://www.shinkin-vc.co.jp/ |

|---|

| 特徴 | 信金中央金庫の100%子会社として発足。全国にある信用金庫のネットワークを活かし、中小企業を対象に業承継・M&A業務などを提供。 |

|---|

▷M&A仲介会社⑪経営承継支援

| 企業名 | 株式会社経営承継支援 |

|---|

| 設立 | 2015年4月 |

|---|

| 本社 | 東京都千代田区霞が関三丁目2番1号 霞が関コモンゲート西館 20階 |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 4億8,933万円 |

|---|

| URL | https://jms-support.jp/ |

|---|

| 特徴 | 事業承継に強みを持つ2015年に設立されたM&A仲介会社。小規模から中堅規模までの企業の譲渡相談に対応できるように、全国の「事業承継・引継ぎ支援センター」とも連携。 |

|---|

▷M&A仲介会社⑫WILLGATE M&A

| 企業名 | 株式会社ウィルゲート |

|---|

| 設立 | 2006年6月 |

|---|

| 本社 | 東京都港区南青山3-8-38南青山東急ビル3F |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 6,000万円 |

|---|

| URL | https://ma-gate.com/ |

|---|

| 特徴 | SEOやWebサイト/DXコンサルティングをメインで手掛け、既存事業の9,000社を超えるネットワークを活用し、主にWeb・IT領域に特化したM&A支援。 |

|---|

▷M&A仲介会社⑬:オンデック

| 企業名 | 株式会社オンデック |

|---|

| 設立 | 2007年12月 |

|---|

| 本社 | 大阪府大阪市中央区備後町3-4-1 備後町山口玄ビル3F |

|---|

| 上場 | 東証グロース市場 上場 |

|---|

| 資本金 | 3億7,272万円 |

|---|

| URL | https://www.ondeck.jp/ |

|---|

| 特徴 | 2007年に設立。本社を大阪にかまえ、主に中小企業のM&A支援に特化し、M&A仲介事業や企業・事業の再構築についてのアドバイザリー業務などを提供。 |

|---|

▷M&A仲介会社⑭フォーバル

| 企業名 | 株式会社フォーバル |

|---|

| 設立 | 1980年9月 |

|---|

| 本社 | 東京都渋谷区神宮前五丁目52番2号 青山オーバルビル14階 |

|---|

| 上場 | 東証プライム市場 上場 |

|---|

| 資本金 | 41億5,000万円 |

|---|

| URL | https://www.forval.co.jp/ |

|---|

| 特徴 | 中小企業を対象に事業承継を中心としたM&A仲介サービスやDX / GXなど幅の広いコンサルティングサービスを提供。 |

|---|

▷M&A仲介会社⑮CBパートナーズ

| 企業名 | 株式会社CBパートナーズ |

|---|

| 設立 | 2016年4月 |

|---|

| 本社 | 東京都港区浜松町1丁目18−16 住友浜松町ビル 5F |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 3億1,000万円(株式会社CBホールディングス) |

|---|

| URL | https://www.cb-p.co.jp/ |

|---|

| 特徴 | 介護・医療・福祉のM&Aに特化したM&A仲介会社。東京の他、札幌から福岡まで5つの支社をかまえ、全国の医療M&Aに対応。 |

|---|

▷M&A仲介会社⑯ブティックス

| 企業名 | ブティックス株式会社 |

|---|

| 設立 | 2006年11月 |

|---|

| 本社 | 東京都港区三田1-4-28 三田国際ビル11階 |

|---|

| 上場 | 東証グロース市場 上場 |

|---|

| 資本金 | 2億6,126万円 |

|---|

| URL | https://btix.jp/ |

|---|

| 特徴 | 前述のCBパートナーズ同様、介護・福祉業界に特化したM&A仲介サービスを提供。M&A仲介の他、BtoBマッチング・プラットフォーム事業や商談型展示会事業を展開。 |

|---|

▷M&A仲介会社⑰クラリスキャピタル

| 企業名 | 株式会社クラリスキャピタル |

|---|

| 設立 | 2014年5月 |

|---|

| 本社 | 東京都中央区湊二丁目15番14ー2502号 |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 7,800万円 |

|---|

| URL | https://clarisc.co.jp/ |

|---|

| 特徴 | 2014年に設立され、中小企業専門にM&A仲介サービスを提供。完全成功報酬型となっており、最低報酬金額も200万円とM&A仲介会社の中で最安値。 |

|---|

▷M&A仲介会社⑱M&A DX

| 企業名 | 株式会社M&A DX |

|---|

| 設立 | 2018年1月 |

|---|

| 本社 | 東京都港区浜松町二丁目4番1号 世界貿易センタービルディング南館17階 |

|---|

| 上場 | 非上場 |

|---|

| 資本金 | 500万円 |

|---|

| URL | https://subaru-inc.co.jp/ |

|---|

| 特徴 | 2018年に「株式会社すばる」として設立し、2021年に現在の「株式会社M&A DX」に社名変更。M&A仲介や事業承継、相続対策などを包括的に対応。 |

|---|

M&Aの仲介方式は中小企業向け

中小企業のM&Aでは、M&A仲介会社を利用するメリットが大きいとされています。メリットとしては、以下のようなポイントが挙げられます。

————————————–

・友好的な譲り受けが期待できる

・M&A成約に至るまでの包括的サポート

・規模の一致

・幅広い選択肢

・後継者不足の解消

————————————–

ここでは、それぞれの項目について解説します。

▷友好的な譲り受けが期待できる

M&A仲介会社は、交渉の初期から譲渡側と譲受側双方の希望を把握し、条件のすり合わせや客観的なアドバイスを行います。

FAでは譲渡・譲受企業のいずれか一方の立場に立ち、それぞれの利益最大化を狙うのに対し、M&A仲介会社では双方の希望を聞くことにより、譲渡企業の経営陣が賛成の意思を示す状況を実現し、友好的な譲り受けを期待できます。

▷M&A成約に至るまでの包括的サポート

企業価値の算出、必要書類の作成、相手先企業との交渉など、複雑で専門的な知識を必要とする手続きをM&Aアドバイザーに依頼することで、自社にとって不都合な条件での契約を避けることができます。

このようにM&AアドバイザーとともにM&Aを進めることは、自社にとってリスク防止の一面もあります。

▷規模の一致

M&Aを仲介する機関ごとに、取扱うM&Aの規模は異なります。

大手投資銀行や証券会社は数十億円以上の大規模なM&Aを取り扱います。一方、M&A仲介会社では、数億円程度の中規模のM&Aを取扱うケースがほとんどです。

また、数百万円~数千万円程度の小規模M&Aに特化した仲介業者も存在するため、中小企業のM&Aは、中規模・小規模M&Aを得意とするM&A仲介会社に向いています。

▷幅広い選択肢

M&A仲介会社は特定の業界の成約事例を多く持っていたり、中小企業の事業承継に特化していたりなど、それぞれの会社によって強みを持つ業界やM&Aの条件が異なります。

そのため、依頼したい業界に強みを持つ仲介会社の方が、検討しているM&Aのニーズに近しい優良な譲渡先企業をマッチングしてくれる可能性があります。

自社が実施するM&Aに類似した案件や同じ業界に強い仲介会社を選ぶことをおすすめします。

▷関連記事:M&Aのメリット・デメリットを買い手側と売り手側の視点からわかりやすく解説

M&Aを成功させて、上記のメリットを最大限に享受するには、適切なM&Aアドバイザーの支援が必要です。自分の会社や事業に適切なパートナーを見つけ、会計や法律といった専門知識が必要となる手続きをスムーズに行うことは容易ではありません。

その点、経験豊富なM&Aアドバイザーが所属する仲介会社であれば、しっかりとしたサポートを受け、M&Aのメリットを円滑に享受できるでしょう。

▷関連記事:M&Aアドバイザリーとは?役割や業務内容、メリットなどを解説

▷後継者不足の解消

現在、日本の中小企業では経営者の高齢化と後継者不足が深刻化しています。

中には、売上や将来性も見込める状況でありながら、経営者の引退とともに廃業してしまう中小企業も少なくありません。

M&A仲介会社は一般的に事業承継のためのM&Aに対応しているため、仲介業者を活用したM&Aによる事業承継を実施することで、自身が経営から離れた後も、会社の存続が見込めます。

大企業は利益最大化のためのM&Aであるかを精査するためにFAを利用する場合が多い

中小企業の場合、経営者(および親族)が株主である場合が多く、経営者が全株式を保有しているケースもあるでしょう。この場合は、株主代表訴訟のリスクが小さいため、M&Aがスムーズに進むことを優先して、M&A仲介会社に依頼する傾向があります。

それに対し、大企業は上場している場合が多く、不特定多数の株主が存在します。不特定多数の株主がいる場合は、M&Aの内容や価格について追及を受けやすいため、よりM&Aの条件の妥当さや手続きの適正さを重視する必要があります。

したがって、株主との訴訟に発展するリスクを回避するためにも、自社の利益を最大化する方向(自社の希望に沿う形)でのM&A成立を目指し、FAに依頼する傾向が見受けられます。

M&A仲介会社の利益相反問題とは

M&A においては、譲渡企業と譲受企業で双方の利益が対立する場面が多く発生します。そのため、双方と契約を結び対価を得る仲介会社は、どちらか一方の利益を優先して交渉を行う可能性があるため、利益相反の問題があると指摘されています。

利益相反とは、「一方にとっては利益となり、他方にとっては不利益となること」を指し、そのような取引は利益相反取引とされます。

ここでは、M&A仲介会社に求められる姿勢や仲介の問題点、注意すべきことについて解説します。

▷M&A仲介会社が利益相反と指摘される理由

M&A仲介会社は、譲渡企業と譲受企業の双方と契約を結び、双方から対価を得ていますが、M&Aでは譲渡企業は高額で譲渡したいと考えますし、譲受企業は安価で譲受しようとします。

その結果、M&A仲介会社が双方の利益を同時に満たすことは事実上不可能なため、譲渡企業と譲受企業の利益は対立し、一方にとっては利益となり、他方にとっては不利益となる状況が生まれます。

そのため、M&A仲介会社が利益相反と指摘されることがあります。

▷M&A仲介会社の利益相反を巡る問題

2020年12月、当時行政改革担当大臣であった河野太郎氏が自身のブログ内で、譲渡企業・譲受企業の双方から手数料を受け取るM&A仲介会社について、利益相反の問題があると言及しています。

こうした中小企業のM&Aを仲介する専門業者の数も2000年代から拡大し、現在、約300社が活動しています。

M&Aにおいては、売り手は一回限り、つまり自分の企業を売却すればそれ以上売り物はありませんが、買い手はその後も企業を買い取る可能性があります。

仲介者にとっては、一回限りのビジネスにしかならない売り手に寄り添うよりも、今後もビジネスができる買い手に寄り添う方が得になります。

そのため、双方から手数料を取る仲介は、利益相反になる可能性があることを指摘されています。

引用元:衆議院議員 河野太郎公式サイト 中小企業のM&A 2020.12.18

河野氏は、M&A仲介会社にとっては1度の取引で終わらない可能性のある譲受企業側に寄り添って仲介交渉を行う方がメリットがあり、これが利益相反となる可能性を指摘しています。

そのため、譲渡企業と譲受企業の公平性を保った取引を実施することが、今後はより一層、M&A仲介会社に求められるでしょう。

▷M&Aの交渉に伴う法律行為の注意点

法律行為においては、双方の代理人になることや、一方当事者本人と他方当事者の代理人として同一の法律行為(契約の締結など)を行うことは、原則として禁止されています(民法108条1項)。

また、改正民法では、この他代理人と本人との利益が相反する行為についても原則として代理権を有しない者がした行為とみなされます(民法108条2項)。

これらのような代理行為は、双方代理と呼ばれます。法律行為に関し、双方代理を行った場合は民法上の規定に基づいて無効とされますが、通常M&Aアドバイザーの業務は、当事者に代わって契約を締結するなどの法律行為の代理ではないため、法律上の双方代理にはあたりません。

しかし、利益相反が顕在化し、仲介会社が意図的に自社または譲渡会社の利益を優先した場合には、法律上の問題が生じる場合があります。

M&A仲介に関する環境整備

以下に示すように、近年、国や業界団体によってM&A仲介に関する環境整備が進行中です。

・2020年3月:中小企業庁が中小M&Aガイドラインを策定

・2021年9月:M&A支援機関登録制度がスタート

・2021年10月:一般社団法人M&A仲介協会設立

それぞれについて詳しく説明します。

2020年3月:中小企業庁が中小M&Aガイドラインを策定

中小企業経営者の多くは、M&Aに関する知見が不充分な状況です。状況を改善するために、中小企業庁が「中小M&Aガイドライン」を2020年3月に策定・公開しました。公開後も、随時、バージョンアップが実施されています。直近のバージョンは、2023年9月に公開された「第2版」です。

中小M&Aガイドラインには、M&Aを進める際の留意点が数多く掲載されています。M&A仲介会社への依頼を検討している場合は、事前にガイドラインに目を通しましょう。

2021年9月:M&A支援機関登録制度がスタート

M&A支援機関登録制度とは、中小企業が安心してM&Aに取り組める基盤を構築するために設けられた制度です。中小企業庁が2021年9月に開始しました。

登録支援機関データベースに登録された事業者にM&A仲介を依頼すれば、トラブルが起こるリスクを低減できるでしょう。なお、登録機関が提供する支援を受ける場合、事業承継・引継ぎ補助金(専門家活用型)の補助対象とされます。

2021年10月:一般社団法人M&A仲介協会設立

2021年10月に、公正で安全なM&A仲介を推進する目的で、M&A仲介会社によって業界団体「一般社団法人M&A仲介協会」が設立されました。一般社団法人M&A仲介協会には、希望する事業者が所属しています。

会員企業向けに設置された苦情相談窓口があるため、会員の場合は、M&A仲介に関するトラブルが発生した際に相談することもご検討ください。

なお、トラブル時に紛争解決に動いてもらえるわけではないですが、中小企業庁では情報提供の受付はしています。

【動画で解説】M&A仲介会社とは?~役割とFAとの違い~

M&A仲介会社について動画でわかりやすく紹介しているため、ぜひあわせてご覧ください。

【Q&A】M&A仲介のよくある質問

ここでは、M&A仲介に関するよくある質問、および、それに対する回答を紹介します。

M&A仲介業とは何ですか?

M&A仲介とは、幅広い経験と専門的な知識を持ったM&A仲介会社やM&Aアドバイザーが譲渡企業と譲受企業の間に入り、M&Aを成功に導くための中立的なサポートを行うことです。

詳細については記事内の「M&A仲介とは?」をご参照ください。

M&Aの仲介会社はどこですか?

近年、M&A仲介を行う会社は増えてきており、大手企業から新興企業までさまざまな規模や特徴を持った企業があります。M&A仲介会社を選ぶ場合には、自社のM&Aの条件に適した仲介会社を選ぶとよいでしょう。

具体的なM&A仲介会社については「M&A仲介会社18選【大手企業から新興企業まで】|概要・特徴」で紹介しているため、ぜひご参照ください。

M&A仲介に関する悩みを相談できる場所はありますか?

M&Aに関してトラブルが発生した場合や不明な点がある場合は、社内でディスカッションするだけではなく、弁護士の見解を参考にしたうえで対応方針を決定してください。専門家に法的見解を示してもらえば、自社に有利な形でM&Aを進行できるでしょう。

また、国が運営する中小企業向け経営相談機関「よろず支援拠点」を活用することもご検討ください。よろず支援拠点は何度でも無料で利用できるので、予算を気にせずに相談可能です。

なお、上述したように、会員である場合は、一般社団法人M&A仲介協会が設置した窓口に相談する選択肢もあります。

まとめ

M&A仲介会社は、候補先の選定を含め、譲渡企業と譲受企業双方の意見を汲み取りサポートを行うため、M&Aがスムーズに成約しやすいというメリットがあります。

M&Aに関する幅広い知識や経験を有しているため、問題や懸念事項が生じた際でも、適切なアドバイスによって早期に解決することが期待できます。

また、M&A仲介を依頼することで、複雑な交渉や過不足のない手続きができ、M&Aにかかる時間やコストを効率化することが可能です。

M&A仲介会社以外にも、FAや金融機関などさまざまな支援機関があり、M&Aを行う目的や選択する手法によって、選ぶべき相談先も異なります。M&A仲介の依頼先を選定する際には、M&Aの目的や選択する手法、実績や費用面を検討し、信頼できるM&A仲介会社に相談しましょう。

仲介会社の説明に関して不明な点がある場合やトラブルが生じた場合は、弁護士に法的なアドバイスをもらうことをおすすめします。また、一般社団法人M&A仲介協会の相談窓口を利用することもご検討ください。その他、国が設置した中小企業向け無料経営相談機関「よろず支援拠点」も、経営者に寄り添ってアドバイスをしてくれます。

fundbook|自社の譲渡をご希望の方はこちら

fundbook|他社の譲受をご希望の方はこちら