2023年のM&A件数は4,015件、金額は12兆8,367億円となりました。積極的なM&Aの背景には、高齢化や人口減少による後継者不在の企業の増加や、業界内の競争激化による業界再編が挙げられます。

このように近年、活発化しているM&Aですが、M&Aの仕組みや、そもそもM&Aとは何かなどをご存知でしょうか。

本記事では、M&Aの意味や具体的手法、メリット・デメリットといった基礎知識に加えて、企業買収の具体的な成功事例や成功するために意識すべきことについて解説していきます。

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

M&Aの仕組みとは?全体像と手法による分類

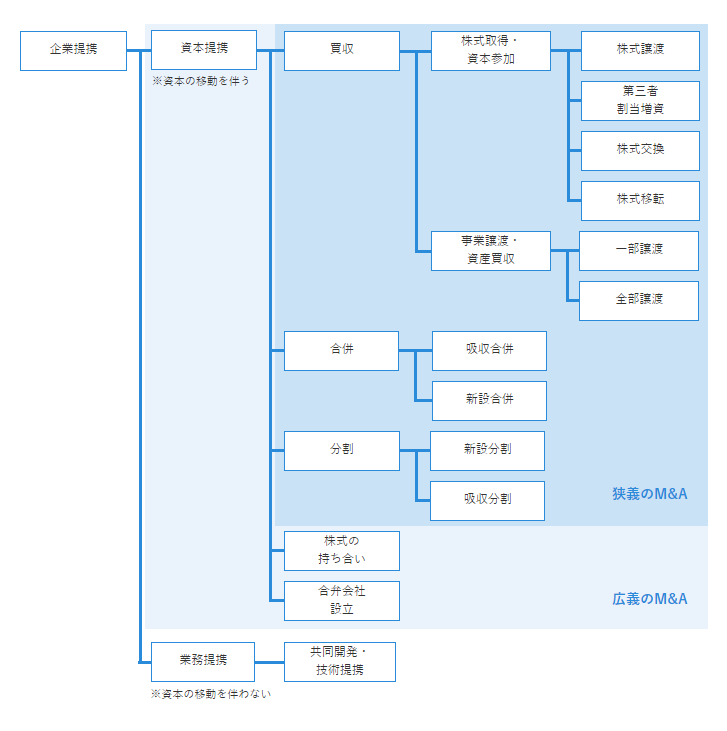

M&Aにおける手法の種類は以下の図のとおりです。

<M&Aの種類>

M&A(エムアンドエー)とは「Mergers and Acquisitions」(合併と買収)の略で、資本の移動を伴う企業の合併と買収を指します。読み方はマージャーズ・アンド・アクイジションズです。

狭義的な意味のM&Aにおいては、吸収合併・新設合併などの企業の「合併」と、株式譲渡、新株引受、第三者割当増資、株式交換などの手段を通じた会社・事業の「買収」を指します。広義的な意味では、事業の多角化などを目的とした資本提携(資本参加、合弁会社設立など)を含む、企業の経営戦略を指す場合もあります。

また、上記のような手法(スキーム)に着目した区分だけではなく、会社の業種と業態という観点から「水平型M&A(水平統合)」「垂直型M&A(垂直統合)」という区分をすることもあります。

| 区分 | 概要 |

| 水平型M&A(水平統合) | 同じ業種、業態の会社を買収する |

| 垂直型M&A(垂直統合) | 川上や川下の会社を統合する |

この2つのM&Aは、目的や期待されるシナジー効果が異なっています。

▷関連記事:M&Aとは?M&Aの目的、手法、メリットと手続きの流れ

▷関連記事:水平型・垂直型M&Aとは?企業・事業のタイプで変わる戦略とシナジー効果

M&Aの手法(スキーム)8つを比較

M&Aの手法は、株式の取得と事業の取得に大別でき、主な特徴は以下のとおりです。

| 手法 | 特徴 |

| 株式譲渡 | ・株主が変わるのみなので、比較的手続きが簡便 ・事業に与える影響が少ない ・簿外債務を引き継ぐリスクがある |

| 第三者割当増資 | ・割当先との関係を強化できる ・原則として株主総会の特別決議が不要なため、簡便な手続きで実施できる ・既存株主の持株比率が低下する ・100%の株式を取得できない ・簿外債務を引き継ぐリスクがある |

| 株式交換 | ・買収資金が必要ない ・株主全員の同意を得る必要がない ・譲受企業の株主比率が変化する ・株主総会の特別決議が必要となる ・簿外債務を引き継ぐリスクがある |

| 株式移転 | ・買収資金が必要ない ・合併とは違い、会社が消滅しない ・株主総会の特別決議が必要となる ・簿外債務を引き継ぐリスクがある |

| 事業譲渡 | ・特定の事業のみ譲渡できる ・経営権を持ち続けられる ・譲渡する事業ごとに手続きする必要がある ・事業譲渡で得た利益に法人税がかかる ・株主総会の特別決議が必要となる |

| 合併 | ・十分な資金がなくても実施できる ・新規分野への進出や既存事業の強化がしやすい ・PMI(統合効果を最大化するための一連のプロセス)の負担が大きい ・株主総会の特別決議が必要となる ・簿外債務を引き継ぐリスクがある |

| 会社分割 | ・包括承継するため手続きが複雑でない ・特定の事業のみ譲渡できるため、不採算事業を切り離せる ・株主総会の特別決議が必要となる ・簿外債務を引き継ぐリスクがある |

| 合弁会社設立 | ・共同出資する会社が持つそれぞれの強みを活用できる ・新規分野に参入しやすい ・出資会社同士で利害が対立することがある ・株主総会の特別決議が必要となる |

それぞれの仕組みを以下で詳しく解説します。

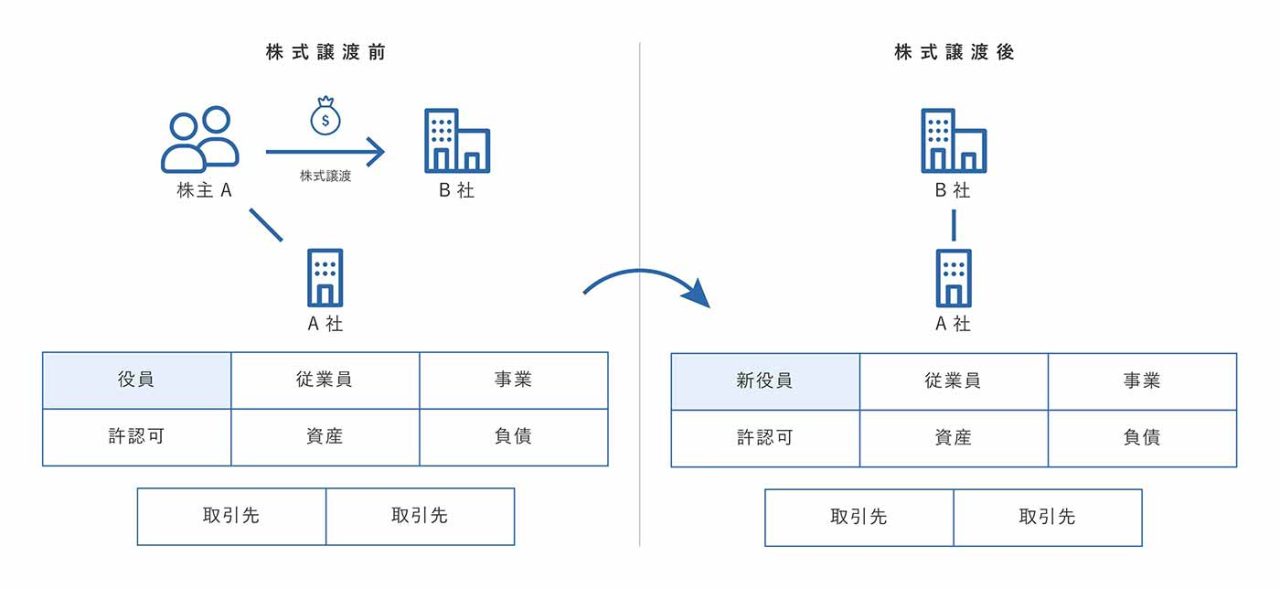

M&Aの手法①株式譲渡|最も一般的な手法

「株式譲渡」は、会社を譲り渡す側(A社)の株主(株主A)が、譲り受ける側(B社)に対して50%超の株式を金銭などの対価と引き換えに譲渡することで、A社がB社に承継される手法です。これによりA社はB社の子会社となります。

中小企業では経営者などが自社の株式の大半を保有していることが多いため、一般に「会社は経営者が持っている」と思われていることが多いですが、法律的な観点では、株式会社は経営者のものではなく、出資をしている株主が保有しているといえます。

そのため、株式譲渡を実行した場合は、会社の所有者が変わるだけであり、会社に属する従業員や資産、契約などは全て承継されます。

株式の譲渡対価は企業価値の算出によって定めますが、企業価値を測るためには譲渡企業の将来性・収益性やM&Aによるリスクについて調査(デューデリジェンス)し、把握する必要があります。

なお、金融商品取引法上の株式公開買付け(TOB)規制の対象となる場合(買収対象会社が上場会社である場合など)には、所定の法定手続きを踏まなければいけません。

▷関連記事:株式譲渡とは?M&Aの手法におけるメリットや仕訳、税金・消費税の手続きについて

▷関連記事:M&A(企業買収)のリスクとは?売り手と買い手双方のリスクと対処法

M&Aの手法②第三者割当増資|出資による財務基盤の強化として用いる

「第三者割当増資」とは、譲渡企業(A社)が新たに株式を発行し、特定の第三者(B社)に株式を割り当てることです。A社はB社から出資を受けることにより、財務基盤を強化できます。

公開会社の場合は、発行可能株式総数の範囲内であれば、原則として取締役会決議によって新株の発行ができるため、比較的スムーズにM&Aを行えます。

ただし、一定の場合にA社議決権の10分の1以上を有する株主が反対の通知をしたときには、原則、株主総会の普通決議が必要です。また、完全譲渡を希望する際には、第三者割当増資ではなく株式譲渡や株式交換の手法を用いる必要があります。

▷関連記事:資金調達の手法、第三者割当増資とは?株式譲渡との違いや注意点の紹介

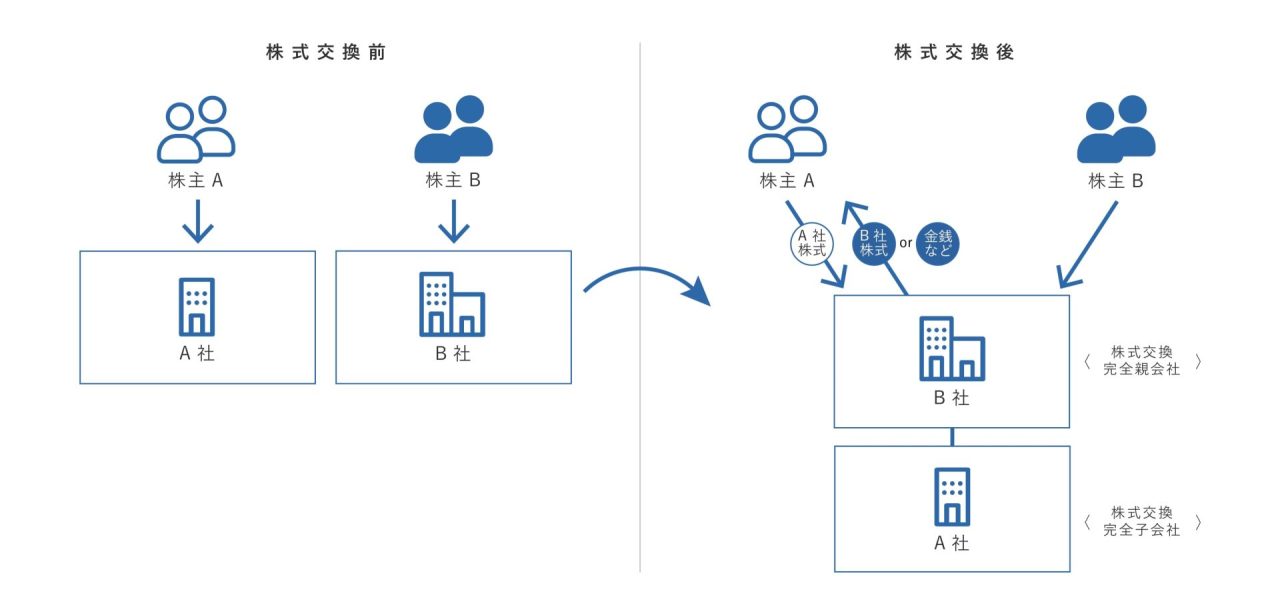

M&Aの手法③株式交換|子会社化に用いる

「株式交換」は、譲渡企業(A社)が譲受企業(B社)の100%子会社となる会社法上の組織再編行為を指します。

A社の株式を保有している株主A全員から、B社の発行済株式を対価として全株式を譲り受けるというM&Aの手法です。B社が上場企業の場合は、株主Aが譲渡対価として完全親会社となるB社の株式を受け取るケースもありますが、B社が未上場企業の場合は、一般的に現金で譲渡対価を受け取ります。

株式交換と株式譲渡との違いは、実施の決定に株主の同意が必要となる範囲が異なる点です。

株式譲渡の場合、A社を完全子会社とするためにはA社の株主全員の同意が必要です。一方、株式交換は、原則としてA社の株主総会における特別決議(議決権の過半数以上の出席、出席した株主の3分の2以上の賛成が必要)によって実施できます。

なお、2021年3月1日施行の改正会社法では、株式交付という制度が新設されました。株式交付は、株式交換と類似していますが、B社の株式の全部ではなく一部を譲り受けてA社の子会社にできるという点で、株式交換と異なります。

▷関連記事:株式交換とは?メリットから株式交換比率、株価の変動と注意点までを徹底解説

M&Aの手法④株式移転|ホールディングス化に用いる

株式移転は、主にホールディングス化(持株会社化)の手段として用いられる手法です。

既存の株式会社(1社または複数社)が新たに100%親会社を設立し、自らが100%子会社となります。自社の発行済株式をその親会社に全て移転し、100%子会社の株主は代わりに親会社の発行する株式の割り当てを受ける仕組みです。

既存の会社が親会社となる株式交換に対し、株式移転は親会社となる会社を新たに設立する点が異なります。

親会社が株式移転の対価として新株を発行すれば良いため、親会社に十分な資金がなくても実施できるのが株式移転のメリットです。

▷関連記事:株式交換と株式移転の違いとは?メリットや事例、手続き【図解付き】

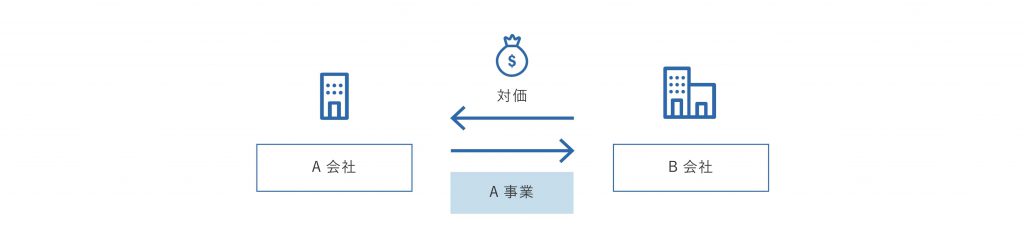

M&Aの手法⑤事業譲渡|特定事業だけを譲渡する

「事業譲渡」は、企業全体ではなく、特定の事業だけを譲渡する手法です。譲渡企業の経営者が一部の事業だけを譲渡したい場合や、譲受企業が赤字の事業を承継したくない場合などに利用されます。

法的には、特定の事業に関わる権利義務の譲渡となるため、譲り受けた資産についての対抗要件の具備や、債務の引き受けについての個々の債権者の承諾が必要です。

さらに、各種契約の結び直しや許認可の再申請、従業員の再雇用などが必要となる場合が多く、手続きがやや複雑になります。他方で、譲渡の対象を特定事業に限定できる、事業譲渡実施後も経営者が譲渡企業の経営権を持ち続けられるなどの利点があります。

▷関連記事:M&Aの事業譲渡とは?株式譲渡との違いやメリット・デメリットを徹底解説

▷関連記事:事業譲渡と株式譲渡の違いとは?メリット・デメリットとM&Aの手法として判断するポイントを解説

M&Aの手法⑥合併|複数の会社を統合する

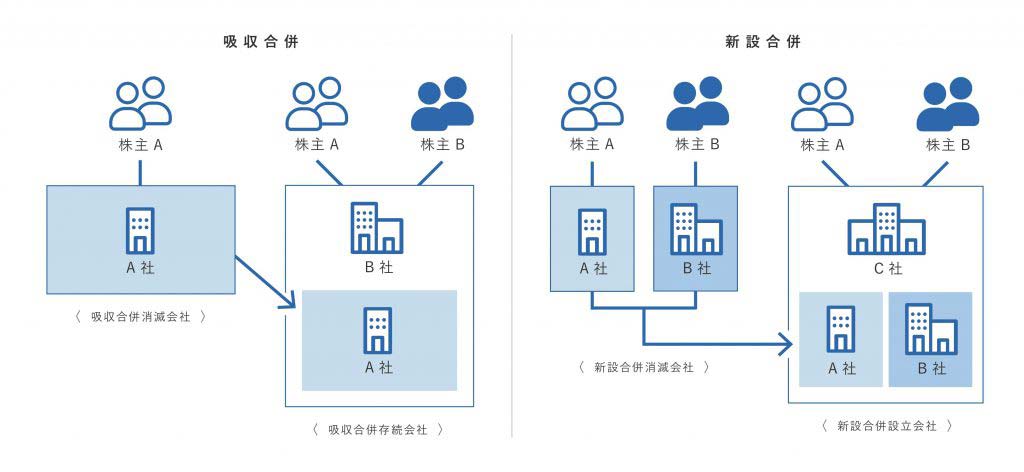

「合併」は、複数の会社を1つの会社に統合することです。「新設合併」と「吸収合併」の2つに分けられます。

| 区分 | 概要 |

| 新設合併 | 合併しようとする会社が消滅し、合併と同時に設立する会社に消滅した会社の資産や権利を承継する |

| 吸収合併 | 既存の会社が他の会社や権利を承継する |

合併では、吸収される側の法人格はM&A後に消滅します。

また、実務においては、新設合併は事業に必要な許認可の取得など手続きが複雑で、費用面でも不利になるため、吸収合併の方が多く活用されています。

▷関連記事:M&Aにおける合併とは?意味や手続き、種類の違いを解説

M&Aの手法⑦会社分割|企業再編として利用されることが多い

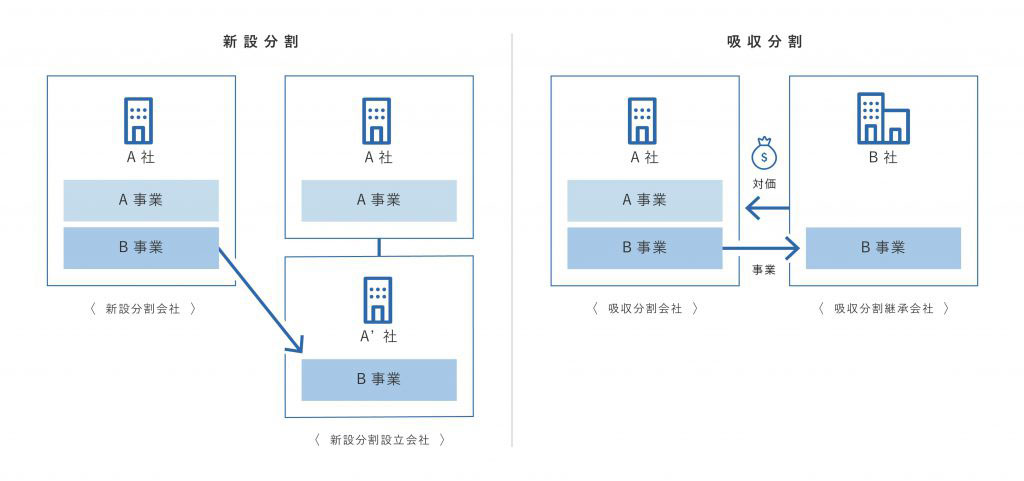

特定の事業を承継させる方法としては、「会社分割」という方法もあります。

会社分割とは、譲渡企業の特定の事業を他の会社に承継させる手法です。「新設分割」と「吸収分割」の2つに分けられます。

| 区分 | 概要 |

| 新設分割 | 新たに設立した会社に、分割しようとする事業の権利や義務を承継させる |

| 吸収分割 | 既存の会社に、分割しようとする事業の権利や義務を承継させる |

M&Aで新設分割を用いる場合、新設分割により交付された株式を譲受企業に譲渡するという方法があります。

もっとも、この手法は企業再編として利用される場合が多く、中小企業が事業承継するためのM&A手法としてはあまり一般的ではありません。

▷関連記事:会社分割とは?メリットから意味や種類、類型までを解説

M&Aの手法⑧合弁会社の設立|共同出資して事業を行う

合弁会社(ジョイント・ベンチャー)とは、複数の企業が共同出資し、新しい会社を設立して事業を行うことです。資本の移動を伴うことから、広義の意味でM&Aに含まれます。

合弁会社を設立するメリットは、それぞれの企業がノウハウや技術、ブランドなどの経営資源を持ち寄ることで、スピード感を持って事業を行える点です。

一方で、出資会社同士で利害が対立すると、意思決定の遅れや対立につながる可能性があります。

▷関連記事:合弁会社とは?メリットや手続き、事例を解説

M&Aの目的

譲渡企業がM&Aを行う主な目的は、「事業承継問題の解決」です。近年、少子高齢化や団塊世代の引退を背景に、後継者不在によって廃業に追い込まれる中小企業が増加しています。

帝国データバンクの『全国企業「後継者不在率」動向調査』によると、2023年の後継者不在率は53.9%でした。

足元では改善傾向にありますが、後継者が見つからないことを理由に、黒字であるにもかかわらず廃業を選択する企業は少なくありません。また、経営環境の急激な変化や後継者候補の辞退などによって事業承継が頓挫するケースも多く見られます。

こうした事業承継問題の解決や事業の整理、従業員の承継などを図る手法として、M&Aは非常に注目されています。

▷関連記事:M&Aの目的とは?買い手・売り手から見るそれぞれの目的について

▷関連記事:事業承継を成功させる方法とは?事業承継としてのM&A

▷関連記事:M&Aの課題と具体的な対策。中小企業のM&Aにおける懸念点とは?

M&Aのメリットとデメリット

ここでは、M&Aを行うメリットとデメリットについて、譲渡企業と譲受企業それぞれの立場から見ていきたいと思います。

| 区分 | メリット | デメリット |

| 譲渡企業 | ・事業基盤の強化 ・創業者利益の確保 ・従業員の雇用の継続 ・技術やノウハウの承継 | ・最適な譲受企業が見つからない可能性 ・M&A後の従業員と組織の問題 ・取引先との関係性の変化 |

| 譲受企業 | ・新規事業への参入 ・既存事業の強化 ・スケールメリット*1によるコストの削減 ・技術、人材、ノウハウの獲得 | ・想定したシナジーが得られない可能性 ・のれん代の減損リスク ・優秀な人材の流出 |

譲渡企業:M&Aのメリット

・事業基盤の強化

・創業者利益の確保

・従業員の雇用の継続

・技術やノウハウの承継

譲渡企業のメリットとして、後継者不在の解決がまず挙げられます。後継者がおらず廃業を迫られる中小企業の経営者にとって、廃業コストをかけずに引退でき、譲渡の対価を引退後の生活費として獲得することが見込めるのは大きなメリットでしょう。

また、M&Aを活用すれば、経営者が引退した後も従業員の雇用を守ることができ、今まで培ってきた技術やノウハウも承継できます。

▷関連記事:【M&A後の経営者】事業承継をした経営者や社長は第二の人生をどう過ごす?

譲渡企業:M&Aのデメリット

・最適な譲受企業が見つからない可能性

・M&A後の従業員と組織の問題

・取引先との関係性の変化

現在M&Aが盛んなこともあり、新規事業への参入や既存事業の拡大を目的にM&Aを検討する譲受企業は多く存在します。しかし、譲渡企業は必ずしも希望の条件を全て満たす譲受企業と出会えるわけではありません。

また、M&A後に従業員が希望する労働条件で働くことができない場合や、譲受企業の社員や社風と合わない場合もあります。そのため、M&Aを実施する前に労働条件を確認することやPMI(M&A成立後の両社の経営方針や業務ルール、社員の意識を融合するプロセス)をしっかりと行うことが重要です。

▷関連記事:PMIとは?M&A成立後の統合プロセスについて株式譲渡を例に解説

譲受企業:M&Aのメリット

・新規事業への参入

・既存事業の強化

・スケールメリット*1によるコストの削減

・技術、人材、ノウハウの獲得

譲受企業は、M&Aを通じて既存事業の拡大や、新規事業への参入を迅速に行うことが期待できます。本来、新規事業への参入や既存事業の強化には新しい技術の開発や新規市場の開拓、従業員の教育などが必要であり、金銭的、時間的コストがかかります。

M&Aを活用すれば、迅速かつ効率的に譲渡企業の人材や資源を引き継げるため、これらのコストを削減できます。

また、事業規模を拡大することによって得られるスケールメリットを目的としてM&Aを行う事例も多く見られます。

*1 スケールメリット: 事業規模が拡大することで販売する商品やサービスの1単位あたりの費用が小さくなること。規模の経済とも呼ばれる。

譲受企業:M&Aのデメリット

・想定したシナジーが得られない可能性

・のれん代の減損リスク

・優秀な人材の流出

シナジーとは、複数の事業などを掛け合わせることで総和を超える効果を発揮する相乗効果のことです。一般的に譲受企業は、上述したスケールメリットなどのシナジーを期待してM&Aを行います。

しかし、M&A成約後にPMIが上手くいかなかったり、人材が流出したりする場合には、見込んだ利益が得られない、もしくは得るまでに時間がかかってしまう可能性があります。

▷関連記事:M&Aの成功を左右する「シナジー効果」とは。種類や事例と評価方法を紹介

また、譲渡企業の純資産(簿価)と実際の買収価格の差額であるのれん代の減損リスクにも注意が必要です。

M&Aを行う際には、譲渡企業の資産を上回る譲渡額をのれんという形で計上します。

しかし、予想したシナジーが生まれなかったり、優秀な人材が流出したりすることでM&Aを実施したときほどの企業価値がないと判断されると、のれん代を損失として計上する必要が出てきます。

▷関連記事:M&Aで必ず知っておくべき「のれん代」を徹底解説

企業買収の具体的な事例

近年、日本では、後継者問題の解決や自社のシェアを高めるための業界再編などを背景に、中小企業も含めM&Aが活発化しています。ここでは、企業買収の具体的な事例を2つ紹介します。

・楽天株式会社によるM&A

・日本調剤株式会社による合同会社水野の子会社化

楽天株式会社によるM&A

楽天株式会社は1997年の創立以来、多方面に渡って事業の展開を行い、その多くをM&Aによって獲得してきました。

2004年9月に株式会社あおぞらカード(現楽天カード株式会社)を買収してカード事業に参入し、2008年9月には株式会社オーネットを買収、結婚情報サービスを提供する「楽天オーネット」を開始しています。

また、2010年にはビットワレット株式会社のサービス「Edy」を買収して、現在も続く「楽天Edy」サービスを提供しています。

楽天はクロスボーダーM&Aも積極的に行っており、2012年にカナダのKobo社を買収し、電子書籍市場へと参入しました。その他にも2014年にキプロスのバイバー・メディア社の無料メッセージングアプリViberを買収しています。

日本調剤株式会社による合同会社水野の子会社化

2016年9月、調剤薬局業界において売上第2位の日本調剤株式会社は、東京都文京区で調剤薬局を2店舗経営する合同会社水野の株式の一部を取得して子会社化しました。

日本初の調剤薬局であり、かつ近年も革新的な取組みを行ってきた合同会社水野ですが、後継者不足を理由にM&Aを行ったということで、業界に大きな衝撃を与えました。

譲受側である日本調剤は合同会社水野のICTを活用した効率的な店舗運営や、医療安全性向上への取り組みやノウハウを既存店舗に活用することで多大なシナジーが得られるとして買収を行いました。

▷関連記事:【2019年最新版】調剤薬局業界のM&A事例9選

M&A成功の秘訣

M&Aは、経営戦略の1つとして様々な企業で活用されていますが、計画的に進めなければ想定したシナジーが得られないケースもあります。M&Aを成功に導くため、以下の2つのポイントを意識しましょう。

1. シナジー効果の創出

2. 相談先の選定

1. シナジー効果の創出

譲受企業のM&Aの目的の1つでもあるシナジー効果は、M&Aの成功において重要なポイントです。シナジー効果を得るためには、事前にM&Aの目的を明確に定め、達成するためにどのような事業内容や技術などが必要なのかを見極めることが大切です。

また、M&Aが成約したとしても、PMIの準備不十分などによって想定していたシナジーが発揮されない場合があります。

異なる2つの会社の制度やシステムが混在すれば非効率な会社運営となってしまい、また社員の士気も低下しかねません。業務面と意識面の双方で譲渡企業と譲受企業の融合を進めていきましょう。

2. 相談先の選定

M&Aは会計や法律などの専門知識が欠かせないため、通常M&A仲介会社やアドバイザリー会社などに仲介を依頼します。

基本的には、専任契約を結んでM&Aを進めていくことになるため、途中で依頼する会社を変更することは難しいことも多いです。そのため、複数社を比較検討した上で納得できる会社に依頼することが大切です。

まとめ

M&Aとは、資本の移動を伴う企業の合併と買収(株式譲渡、第三者割当増資、株式交換など)のことです。広義では、合弁会社設立などを含む企業の経営戦略を指す場合もあります。

M&Aの全体像と各手法のメリット・デメリットを理解し、自社の目的や状況に合った手法を検討しましょう。

M&Aには専門的な知識や経験が欠かせないため、自社だけで最適な手法を選択し、成功に導くのは容易ではありません。M&Aを検討する際は、高度な知見を持つプロに相談しながら計画的に進めましょう。