昨今、特に高齢の経営者の方々の後継者不足などを理由に会社を売りたいと感じている経営者が増加しています。本記事では、そのような方々に向け、会社を適切な方法で売却するM&A(=第三者への承継)の方法について、現役のM&AアドバイザーがM&Aのメリットや手法、流れ、会社を売るためのポイントなどを紹介します。

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

会社を売るメリット

会社を売ることにより享受できるメリットはたくさんありますが、主に下記の項目が考えられます。

・創業者利益の獲得

・承継問題の解消

・個人保証の解消

・充実したセカンドライフ

・更なる事業成長

・選択と集中

・シナジー効果

以下で詳しく説明します。

●創業者利益の獲得

M&Aを行うことにより、経営する会社の株式を譲渡して得られる利益があります。 株式時価と会社売却額との差額が創業者利益となり、獲得した現金は老後の資金などに活用することが可能です。

●承継問題の解消

昨今の中小企業では、経営者の高齢化及び少子化により、後継者不足の企業が増加しています。会社を売却して第三者に譲り渡すことで、経営権を移すことができ、企業を存続することが可能です。

●個人保証の解消

中小企業の経営者の方々の多くは、会社の債務に対して個人保証を設定されてしまう場合があります。個人保証は自身の生活のリスクになるだけでなく、会社を承継させる際の足かせになってしまいます。会社を売却することで、個人保証も含めて譲り渡し先に引き継がせることができるので、個人保証が解消されます。

経営者の個人保証については、こちらの記事を参考にしてください。

▷関連記事:経営者が知っておきたいM&Aによる個人保証と担保の解消

●充実したセカンドライフ

経営者の多くは、これまでの事業活動に人生の多くの時間を割き、家族や友人との時間や自分の趣味の時間を十分に取れなかったという方が多くいらっしゃいます。会社を売却して経営の前線から退くことで、こうした余暇の時間を確保することが可能になります。これまで叶わなかった時間の使い方で、充実したセカンドライフを送ることが可能です。

●更なる事業成長

譲り渡し先の企業の下で、新たなノウハウ・商流・人的リソースなどを駆使して、自力では叶わなかった事業成長を目指すことが可能になります。M&Aにより、様々なシナジー効果を得ることができます。

成長戦略としてのM&Aは、こちらの記事でまとめています。

▷関連記事:M&A戦略を考える 経営基盤を安定させる成長戦略としてのM&A

●選択と集中

M&Aをすることにより、事業の選択と集中を行えます。

苦戦していた事業を手放し、順調な事業へ経営資源を割くことで、事業を安定・発展させやすくなります。売却益で新しい事業に新規参入することも可能です。

●シナジー効果

譲渡企業と譲受企業のシナジー効果によって、事業が飛躍的に成長することがあります。シナジー(Synergy)効果とは、譲渡企業と譲受企業が協業することで得られる相乗効果のことです。

シナジー効果については、以下の記事で詳しく解説しています。

▷関連記事:シナジー効果とは?M&Aを成功させるシナジーの種類や事例と評価方法

なお、M&Aの全体像は、こちらの記事で解説しています。

▷関連記事:M&Aとは?メリットや手法、流れなど成功するための全知識を解説

こちらの記事では、M&Aの売却時にリスクを減らす方法を説明していますので、参考にしてください。

▷関連記事:M&Aの売却時にリスクを減らす方法

会社を売却する方法と注意点と従業員の雇用は、こちらの記事で詳しくお伝えしております。

▷関連記事:会社を売却するメリットと方法・注意点 従業員の雇用は維持されるのか

会社を売る際のデメリット

会社を売ることにより被る可能性があるデメリットは下記が考えられます。

・譲渡価額が適正価格から乖離する可能性がある

・競業避止義務による制限

・従業員の流出

・ロックアップによる制限

・会社のイメージダウン

以下で詳しく説明します。

●譲渡価額が適正価格から乖離する可能性がある

譲渡価額が適正価格から乖離する可能性があるため、本来であれば、10億円の価値がある譲渡企業が10億円以下で買収される可能性もあります。

M&Aを行う際には、専門家のサポートを受けた方が良いでしょう。

●競業避止義務による制限

会社を売却する際に、譲り渡し先と契約を結ぶことになりますが、その際に盛り込まれるのが、競合避止義務です。これは売却する企業と同業の事業を今後行なってはならないことを示します。

契約書に当該事項がなかったとしても、事業譲渡は特に注意が必要です。会社法において、同一あるいは隣接の市区町村の区域内で譲渡事業と同一の事業を20年間行うことができないとされています。事業譲渡で会社を売却する場合はこちらも確認しておきましょう。

●従業員の流出

M&Aの後に、従業員が譲受企業の文化とあわず退職してしまう可能性もあります。M&Aを開示する際や、状況に応じてはM&Aを実施する前段階のうちから、従業員の理解を得られるように確りとすり合わせておくことが重要です。

●ロックアップによる制限

ロックアップとは、売却後に一定期間売却される会社で働かなければならないことを指します。

売却されることで売却された企業の事業がうまくいかなくなることを防ぐために設定されるものですが、早期に引退したい場合や新たに事業展開をしたい場合はデメリットとなります。

ロックアップを外すことで譲渡価額が減額されてしまう可能性もありますので、どのように着地させるかは相手の企業とよく交渉する必要があります。

●会社のイメージダウン

会社を売却すると聞くと身売りや会社が危ないのではないかという誤った印象を与えてしまうおそれがあります。会社や事業を売却する際は、取引先、従業員など様々なステークホルダーに対して、誤ったイメージを与えないよう、慎重にコミュニケーションを取る必要があります。

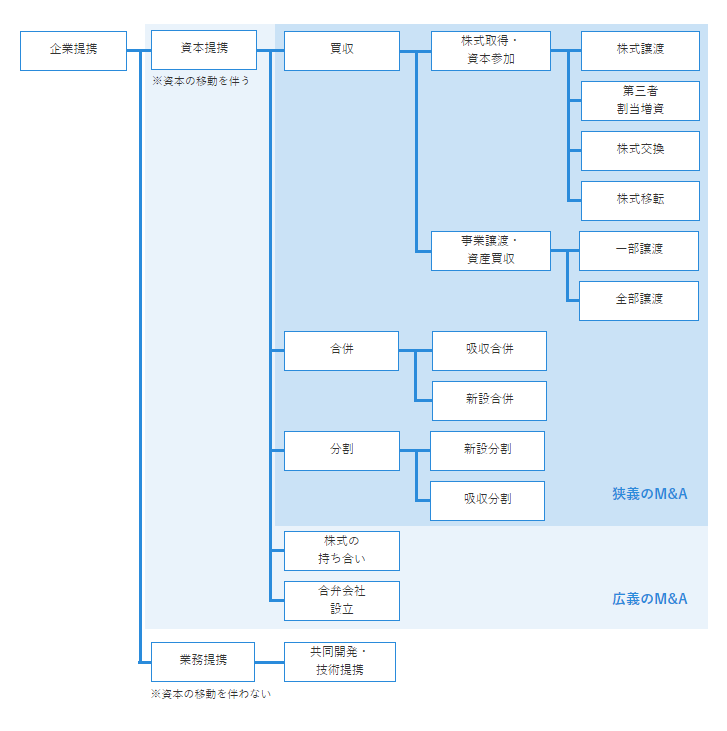

会社を売るための手法・スキーム

ここまで、M&Aとひとくくりにしてきましたが、M&Aにも複数の手法があります。ここでは、一般的に会社もしくは事業の全部または一部を売るためにM&Aを行う際、よく活用される3つの手法について、分かりやすいように図を提示してメリットや特徴を解説していきます。

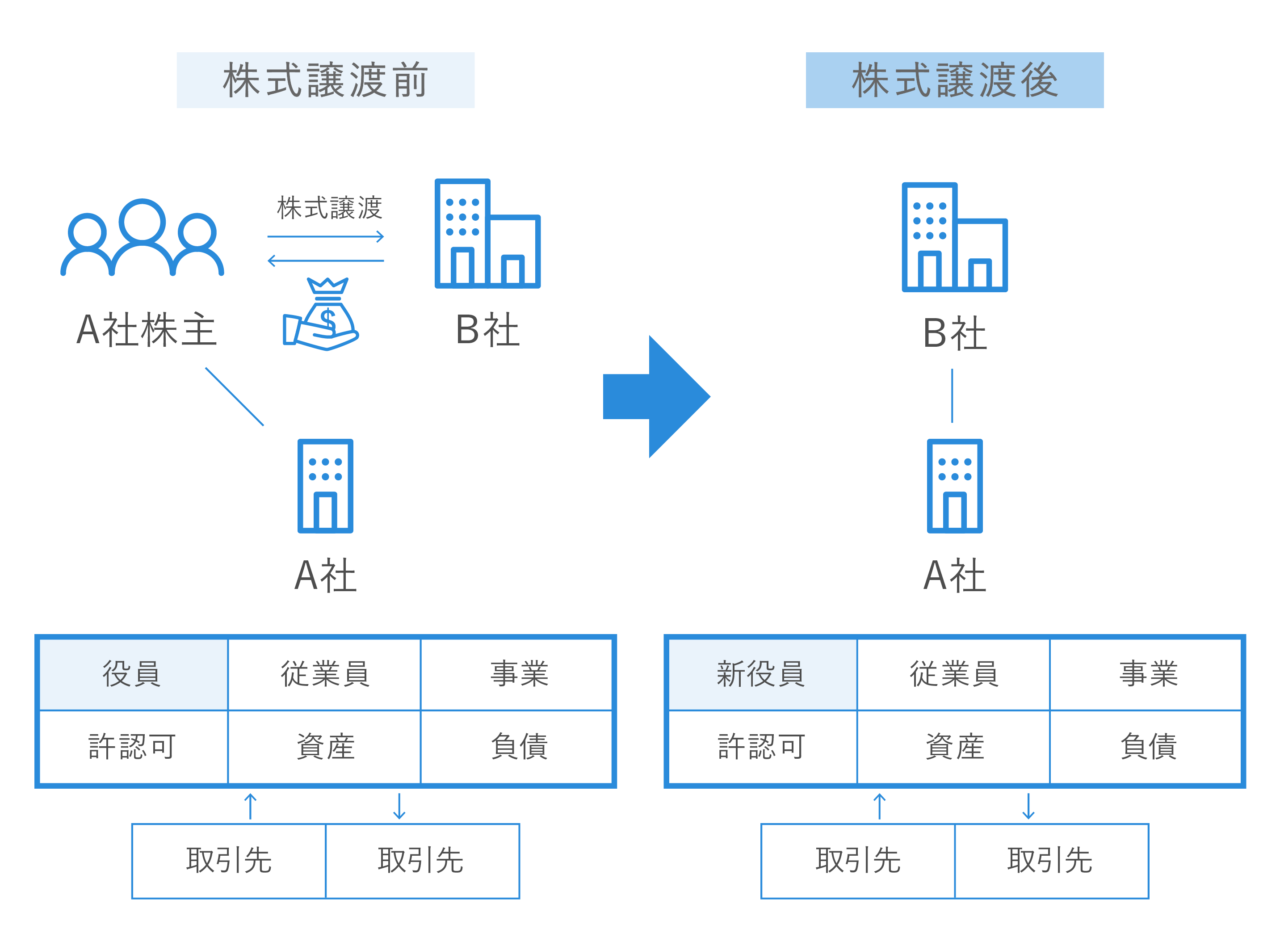

株式譲渡(メリット・デメリット)

「株式譲渡」は、株式を譲受企業に譲渡することで会社の経営権(支配権)を移転するものです。多くの場合、経営権の全てを譲渡するために、譲渡企業(A社)の株主(株主A)は株式の100%を譲受企業(B社)に譲渡することになります。

中小企業では株主は経営者であることが多く、経営者は譲渡した株式の対価として多額の現金を得ることができます。

譲渡企業の株主が個人の場合は、譲渡益に対しての税率が20.315%(所得税および復興特別所得税15.315% + 住民税5%)と低くなるという利点もあります。(2019年1月現在)

また、手続きは株式譲渡契約書(SPA)締結後に、譲受企業が譲渡企業の株式に対して契約書で定めた対価を支払い、株主名簿の書き換えを行うだけとなっています。

そのため、個々の契約の移転手続きも不要なので、他のM&Aの手法と比較しても短期間で実施できます。得られるものが大きく手続きが簡便なので、中小企業のM&Aでは最も多く使われている手法です。

ただし、株式譲渡の場合、簿外負債まで引き継いでしまうというデメリットもあります。

株式譲渡については、以下の記事でまとめています。

▷関連記事:株式譲渡とは?中小企業のM&Aで最も活用される手法のメリットや手続き、事前に確認しておくべき注意点を徹底解説

株式譲渡契約書(SPA)は、こちらの記事で詳しく解説しています。

▷関連記事:株式譲渡契約書(SPA)とは?株式譲渡制限や株券不発行の場合の手続きについて具体的に解説

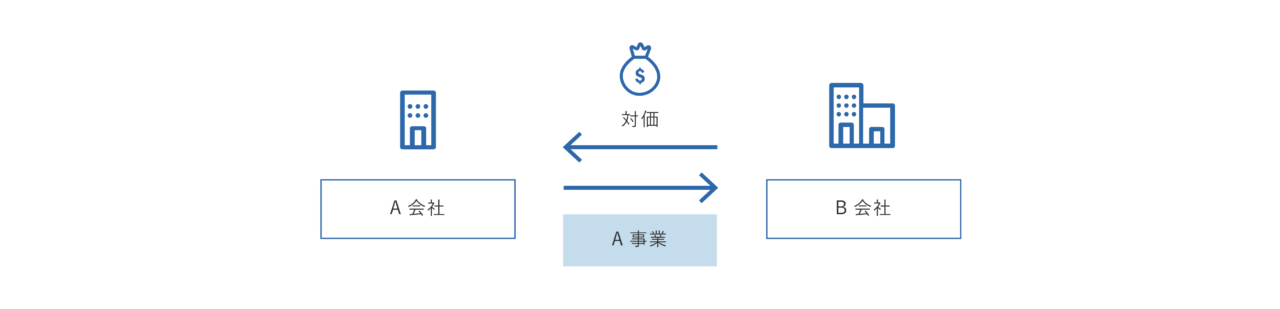

事業譲渡(メリット・デメリット)

事業譲渡は、譲渡企業の特定の事業について、一部または全部を譲受企業に譲渡する手法です。株式譲渡と異なり、売買契約により定めた事業範囲を譲り渡す会社間の取引行為になります。

譲渡する事業の内容は、有形・無形を問わず、資産、負債、従業員、取引関係などで、どの部分を譲渡するかを契約によって決めることができます。経営者としては、事業を譲渡して金銭を取得し、さらに法人格を残すことができます。経営の負担が軽い事業を残して、引退後の生活資金を確保することも可能となります。

譲渡する事業を選べるというメリットがあります。ただし、譲渡する権利義務について個別に引き継ぎをする必要があるため、手続きが煩雑で成立までに長期間かかりやすいというデメリットもあります。

しかし、リスクを最小限にした上で事業を売ることができるため、デメリットよりもメリットの方が多いと言えるでしょう。

M&Aの事業譲渡のメリットとデメリットは、以下の記事で説明しています。

▷関連記事:M&Aの事業譲渡とは?株式譲渡や会社分割との違いからメリット・デメリットまで解説

事業売却は、こちらの記事でまとめています。

▷関連記事:事業売却とは?個人事業、イグジット、事業承継など目的別に解説

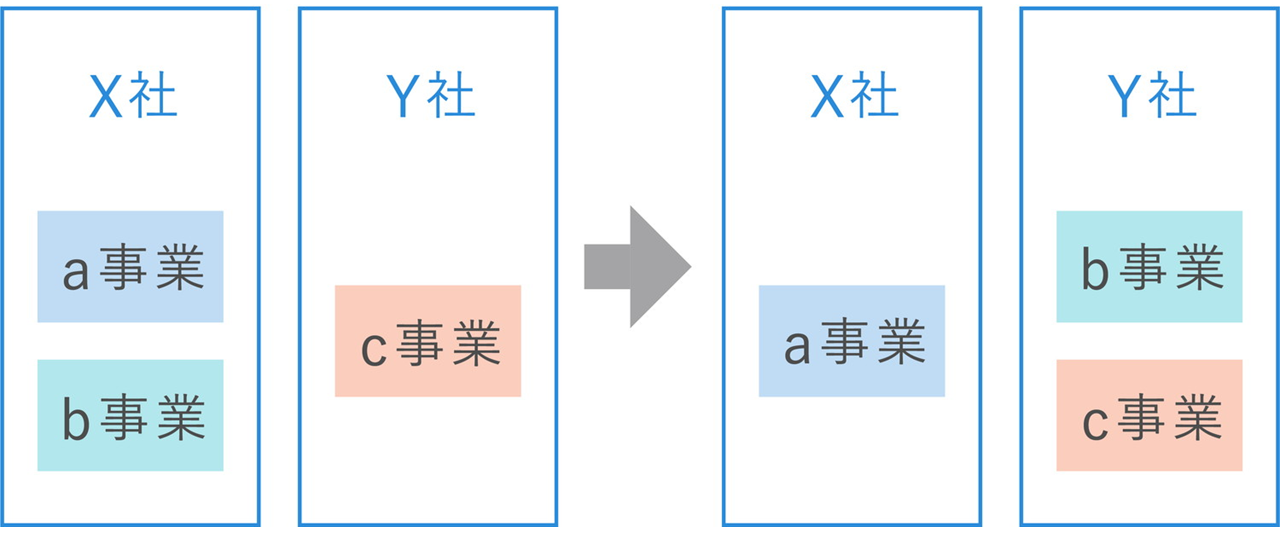

会社分割(メリット・デメリット)

会社分割は、譲渡企業(X社)が有する特定の事業に関して、権利義務の全部または一部を包括的に譲受企業(Y社)に承継してもらう手法です。企業再生や事業再生、組織再編のために使用されることが多くなります。

会社分割には、すでにある会社へ承継する「吸収分割」と、新設会社へ承継する「新設分割」の2種類があります。吸収分割も新設分割も会社分割の手法であり、包括的に事業を承継する点では同じです。

しかし、吸収分割では対価として株式以外の財産も交付可能ですが、新設分割では対価は原則として株式を交付します。事業を移転させるという点で事業譲渡と同じ手法ですが、会社分割では事業を“包括的”に移転させることから、譲渡する権利義務について個別に引継ぐ必要がないというメリットがあります。

ただし、手続きが煩雑になりやすいというデメリットがあります。

会社分割のメリットは、こちらの記事で解説しています。

▷関連記事:会社分割とは?メリットから意味や種類、類型までを解説

会社を売る際の必要書類

会社を売る際の必要書類は、主に以下の通りです。

▷法務局で取得が必要な書類

・土地・建物の登記簿謄本

・会社商業登記簿謄本

・印鑑証明書(法人・代表者各人各1通

▷税務署で取得が必要な書類

・土地・建物の固定資産評価証明書

・納税証明書(法人税・住民税・事業税・消費税)

▷身元確認用書類

・経営者個人の住民票

・経営者個人の印鑑証明書

・経営者個人の顔写真つき身分証明書の写し

案件によっては上記以外の書類が必要になる場合もあります。

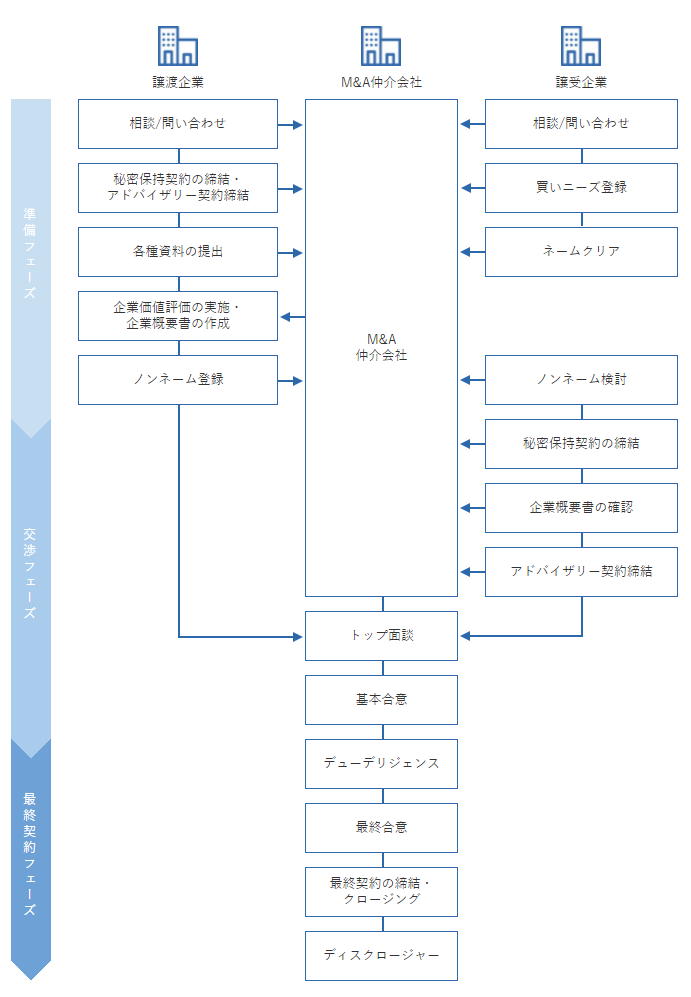

会社を売るための流れ

M&Aは様々な手続きにより、成約までに半年から1年、長くて2年ほどかかることも多くあります。

ここでは、M&Aの成約までの主な流れを紹介し、全体を通してM&Aはどれくらいの期間がかかるものなのかを、会社を売る譲渡企業の経営者からの観点で見ていきたいと思います。

M&Aの流れと手順は、こちらの記事を参考にしてください。

▷関連記事:M&Aの一般的な手続きの流れ(プロセス) 検討~クロージングまで

準備フェーズ

M&Aは、検討から成約までに半年〜長くて2年ほどかかることは、先述の通りです。

会社を売ることを検討している経営者の方は、早い段階からしっかり準備を進めておくことでM&Aをスムーズに進めることができます。

ここでは、M&Aによって会社を売ることを決めた際に、最初に取り組むことや、準備すべきことを紹介します。

M&Aを行う目的によって、選択する手法や打診先の譲受企業、交渉方法なども異なります。そのため、まずは経営者として、金銭を取得することが大事なのか、会社の存続・従業員の雇用継続が大事なのかなど、優先順位をどこにおくのかを自分の中ではっきりさせておく必要があります。

また、この段階までに会社の経営状況や純資産、負債などについても正確に把握しておきましょう。

M&Aは、税務や財務、法務などの専門知識が必要となります。そのため、譲渡条件の方針が決まったら、M&Aを成立させる専門家であるM&Aアドバイザー・仲介会社を決めます。

M&Aアドバイザーとは、M&Aが成約するまでの期間に様々なやりとりを行う必要があります。

そのため、M&Aアドバイザーが決まったら、しっかり時間をかけて情報の共有、方針のすり合わせを行いましょう。ここでズレがあると、成約までにM&Aが破談になってしまう原因にもなります。

また、M&Aを進めていくにあたり、第三者に漏れてはいけない機密情報を取り扱う場面も発生します。

そのためM&Aアドバイザーと、そのような情報をM&Aとは異なる目的で使用しないという契約(秘密保持契約)の締結、M&A仲介会社に仲介業務を依頼するという契約(アドバイザリー契約)の締結と2つの契約を結びます。

そして、自社にどれくらいの価値がつくのかを算出(企業価値評価)するための各種資料の準備・提出を行い、M&Aアドバイザーや公認会計士などの専門家が企業価値評価の実施を行います。

並行して、譲受企業へ打診を行い、M&Aを検討してもらうために「ノンネームシート」「企業概要書」という資料をM&Aアドバイザーが作成します。

前者は譲受企業に打診を行うために自社を特定されない粒度で情報をまとめたもので、後者はより詳細に企業情報を開示し具体的な検討をしてもらうための資料となります。

秘密保持契約書に関しては、こちらの記事で解説しています。

▷関連記事:情報漏洩対策の重要ポイント。M&Aで欠かせない「秘密保持契約書」とは

アドバイザリー契約については、こちらの記事でまとめています。

▷関連記事:アドバイザリー契約とは?専任契約、非専任契約の違いと規定内容

ノンネームシートは、こちらの記事で説明しています。

▷関連記事:M&Aの交渉において重要となる「ノンネームシート」とは

企業概要書(IM)については、こちらの記事でまとめているので、参考にしてください。

▷関連記事:M&Aを成約させる「企業概要書(IM)」の作り方

交渉フェーズ

準備段階が終了すると、いよいよ譲受企業との交渉が始まります。

まずは、M&Aアドバイザーがノンネームシートを用いて譲受企業の候補に打診します。

そして、候補企業が2~3社に絞られた段階で、経営者同士が初めて直接顔を合わせる場となるトップ面談を行います。ここでは譲渡価額などの金銭の額を詰めるのではなく、経営に対する価値観やビジョン、お互いの人間性、会社に対する想い、譲渡後の方向性などについて、双方の考えをすり合わせます。

時には複数回に及ぶトップ面談を終え譲受企業を選定したら、M&A実施後の経営者や役員、従業員の処遇、最終契約までのスケジュール、成約までに守るルールなどを定めた基本合意を締結します。

譲受企業との基本合意の締結が完了したら、譲受企業の公認会計士や弁護士による譲渡企業のリスクの洗い出しや、M&A後に想定されるシナジーの考察が行われます。

こちらはM&A最大の難関ともいわれており、財務や税務、法務、事業、労務など、譲渡企業のあらゆる情報が徹底的に調査されます。この調査は「デューディリジェンス」と呼ばれ、基本的にはこれまでに提出している資料をもとに行われます。(必要に応じ追加で資料を揃えることもあります)

なお、トップ面談の段階で自社の不利な条件などを開示せず、デューディリジェンスでそれらが明らかになると、問題の内容によるものの、M&A自体が破談となってしまうケースもあります。

あらかじめ正確な情報を伝え、双方の信頼関係を構築することが肝要になります。

デューディリジェンスは、こちらの記事でまとめています。

▷関連記事:M&Aの最後にして最大の難関。「デューディリジェンス(DD)」を徹底解説

基本合意書は、以下の記事でまとめています。

▷関連記事:M&A契約における「基本合意書」とは?

M&Aを成功させたい場合は、シナジー効果の有無が重要となります。以下の記事では、シナジー効果について解説しています。

▷関連記事:譲渡企業側こそ意識しよう。企業選定で欠かせないポイント「シナジー効果」とは

最終フェーズ

これまでの一連の作業が終了し、譲渡企業と譲受企業の双方がM&Aを実施することが決定したら、最終的な条件や契約内容を取り決めた契約書(最終契約書)に両者が記名、捺印し、決済が行われます。

契約締結後は、従業員や取引先関係者などを集めて説明会を開き、M&Aの目的や従業員の今後の処遇、M&A後の企業の方向性について説明します。(ディスクロージャー)

M&Aでは、異なる企業を1つの企業に統合することになります。異なる社風や文化をもった企業が1つになるには、経営戦略や組織、人事制度などを見直す企業同士の融合作業(PMI)を的確に行うことで、M&Aによるシナジーを最大限に引き出すことが可能になります。そのため、M&A成約後も譲渡企業の経営者は、一定期間企業に残り引き継ぎ業務を行うケースもあります。

PMIは、以下の記事でまとめています。

▷関連記事:PMIとは?M&A成立後の統合プロセスについて株式譲渡を例に解説

会社を売るためのポイント

「会社を売る」という考えがなかった経営者の方も、ここまでのM&Aの概要やメリットについての説明で、自分の会社を売る選択肢について少しイメージが湧いているかもしれません。

しかし、売ることができる会社であるために、M&Aの検討を始めてからは更に自社の価値を高めることが大事です。ここでは、自社が売れる可能性を上げるためのポイントをご紹介します。

▷これまで以上に経営に力を入れる

譲受企業が譲り受けたいと思う会社は、なにかしらの魅力を持った会社になります。そのためM&Aの検討を始めた後も技術力を伸ばして他社との差別化を図り、自社の持つ強みを明確にし、事業を拡大するよりも本業の業績を伸ばしたりする必要があるでしょう。

また、不明瞭な会計処理などがあれば整理したり、譲受企業から何か質問や要求があったときには隠さずに正直に答え、すぐに資料や書類を用意できる状態にしておくと良いでしょう。特許や技術を有していたり、優秀な従業員が在籍することも大切ですが、譲受企業からの心象を良くし、「この企業であれば買いたい」と思われる会社になることも重要です。

▷優先順位をつける(目的を決める)

まずは「M&Aを何のためにやるのか」が自身の中で決まっていないと、準備フェーズに取り掛かることができません。金銭を取得して有意義なセカンドライフを送ることが大切なのか、自分は引退しても従業員の雇用を守ることが何より大事なのか、優先順位によってどのM&Aの手法を選ぶか変わってきます。

▷専門家に協力を仰ぐ

業績は好調、優先順位もしっかり固まっているという状態になったら、M&Aの専門家に強力を仰ぐ段階です。M&Aの相談先としては、M&Aアドバイザーや仲介会社のほかにも銀行などの金融機関や公認会計士、地元の商工会議所などがあります。

ただし、M&Aの専門家以外の相談先は、おおまかな相談に乗ってくれる相手といったレベルの場合もあります。本気でM&Aを検討しているなら、専門業務や手続きをこなし、M&Aに特化した知識を持つ専門家であるM&Aアドバイザーや仲介会社を頼るのが良いでしょう。

M&Aの相談先に迷っている人もいるでしょう。M&Aの相談先や費用はこちらの記事でまとめています。

▷関連記事:M&Aの相談は銀行、証券会社、税理士、弁護士、M&A専門家など、どこにすればいいのか?費用の違いは?

会社を売る際の価値算出方法

会社を売る際の価格の価値算出方法にはいくつかの方法があります。

——————————————–

・純資産額+純利益×年数(3~5年)

・DCF法

・修正簿価純資産法

・類似会社比較法

——————————————–

純資産額+純利益×年数(3~5年)で算出する方法です。

DCF法は、将来のキャッシュフローを元に算出する方法です。将来のキャッシュフローを価値算出に加えれる点がメリットです。ただし、事業計画に客観性を欠くと算定の信頼性が低下してしまいます。

修正簿価純資産法は、貸借対照表に損益を入れて企業価値を出す方法です。すぐに算出できます。

しかし、無形資産は反映できない点がデメリットです。

類似会社比較法は、類似している会社の企業価値を参考にする方法です。客観性が高いのがメリットです。しかし、特殊な業種では、類似する企業が見つかりづらいことがデメリットです。価値算定は重要なプロセスなので、M&Aの専門家に算出してもらうことが重要です。

会社を高く売却するコツ

経営者は当然ながら自分の会社を少しでも高い価額で譲渡したいと考えるはずです。ここで、高額で譲渡するための重要なポイントを紹介します。

収益性・利益率の向上

自社の収益性・利益率が高ければ、企業価値が向上します。その結果高額で売却できる可能性が高まります。収益性は譲り受け企業がM&Aを検討するうえで最重要ポイントの一つです。

株式を収集しておく

株主が分散している場合には、M&Aを進める前に自身に株式を集約させておくことが望ましいでしょう。

株主が分散していると、M&Aを実行する際の意思決定が分散してしまい、譲り受け企業が必要とする議決権が集まらない可能性もあります。株券発行会社の場合は、現物の株券を集める必要があるため、特に注意しましょう。

まとめ

M&Aを行い自分の会社を売ることによって創業者利潤を取得し、有意義な第二の人生を歩むための準備をすることができます。また、正しい手法、適切な譲受企業を選んで会社を売却すれば、自社のこれまで以上の成長や従業員の雇用を継続することもできるという、お互いが幸福な関係になれるのがM&Aなのです。

会社を精算するよりもメリットが有るM&Aについて、少しでもご興味をお持ちでしたら、M&Aアドバイザーなどの専門家に相談してみましょう。