日本でのM&Aの件数は年々増えており、特に中小企業では事業承継の手段として前向きにM&Aをとらえている経営者も少なくありません。

しかし、M&Aには複雑な手続きが必須となり、多くの法律が関係してきます。そのため、手続きの中で注意すべきポイントについてしっかりと理解しておくことが必要です。本記事では、M&Aを無事成功に導くために重要な各プロセスにおける注意点についてご紹介します。

▷関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

▷関連記事:事業承継を成功させる方法とは?事業承継としてのM&A

▷関連記事:M&Aを検討する前に知っておきたい、M&Aの流れと手順

▷関連記事:M&Aの課題と具体的な対策。中小企業のM&Aにおける懸念点とは?

▷関連記事:M&Aの事業譲渡とは?事業承継に代わる選択肢

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

仲介業者はどのように選ぶ?

M&Aを成功させるためには、信頼できる優秀なM&Aアドバイザーの存在が不可欠です。基本的に、M&Aアドバイザーは専任で契約を結び、手続きの進行をともにすることになるため、成約までのパートナーとして慎重に選ばなくてはいけません。

実際にM&Aを経験した人から信頼できるM&Aアドバイザーを紹介してもらうことができる場合、評判や対応について話を聞くことができるため安心ですが、そうでなければゼロから探さなくてはなりません。まずはインターネットで情報を集め、M&Aアドバイザーとしての知識や経験、実績のある仲介業者をリサーチしましょう。

自社にとって最適なM&Aアドバイザーを見極める最良の方法は、いくつかのM&A仲介業者に相談してみて、実際に会って話をしてみることです。そうすれば、その会社や人物が信頼に足るかどうか、なんでも相談できる相手かどうか、判断がつくでしょう。M&Aアドバイザー選びは、M&A成功のための重要な要素です。優秀なアドバイザーであっても、人と人との相性もあるため、焦らず十分に検討するようにしてください。

▷関連記事:M&Aアドバイザーとは?その業務内容と必要性について

▷関連記事:M&A仲介会社とは?業務内容をFAと比較しながら紹介

重要な契約について知っておく

M&Aを進めるプロセスでは、譲渡側・譲受側の間はもちろん、仲介会社との間でさまざまな契約を取り交わします。これらの契約について理解しておくことは重要なため、時間を使い疑問点や懸念点について納得した上で進めましょう。専門的な内容も多くあるため、M&Aアドバイザーの助言を受けながら確認していくと良いでしょう。

なお、下記で取り上げる内容は網羅的なものではなく、主に注意すべき契約について解説しています。各フェーズにおいて必要となる契約はこれ以外にもあるため、具体的な検討を進める際には、M&Aアドバイザーに確認するようにしましょう。

▷関連記事:【M&Aの必要書類と契約書】M&Aの書類作成手続きをプロセスに沿って解説

最初に交わされる「秘密保持契約書(NDA)」

M&Aに関する情報は、適切な時期まで社内外へ公表しません。特に譲渡側の企業にとっては、M&Aに取り組んでいる事実が社内外へ知れわたってしまうと、取引の縮小や従業員のモチベーションの低下、離職につながるなど、悪影響となって表れる可能性があります。

また、譲受側の企業にとっても、譲渡企業の価値を適切に判断し、M&Aを円滑に進めるためにも、社外秘にして情報漏洩を防ぐ対策を講じておく必要があります。そのため、最初の段階で結ぶ必要があるのが秘密保持契約です。

これは秘密情報の取扱いに関するルールを決めるもので、内容としては「開示を行って良いとする範囲」「保持する期間」「情報漏洩が起きた場合の損害賠償」などを記載します。抑止力の存在により秘密情報の漏洩、漏洩に伴う損害の発生を防ぎ、万が一漏洩した際、漏洩した当事者の責任の内容を明確にし、事後対応をスムーズに行うことを目的としたものです。

▷関連記事:情報漏洩対策の重要ポイント。M&Aで欠かせない「秘密保持契約書」とは

おおよその合意点を示す「基本合意書」

譲渡価額、譲渡日などのM&Aの条件や、双方の基本的な義務と権利について、その時点までの双方の合意内容に関する事項をまとめたものが、基本合意書です。

この契約書は経営者同士が対面する機会であるトップ面談を経て、前向きにM&Aのプロセスを進める相手が見つかったタイミングで結びます。細部はのちの交渉で詰めるものであり、「この企業とこのような条件でM&Aを進めていく」という双方の認識に相違がないか確認しておくための書類です。

ただし、基本合意はM&Aのプロセスにおいて、必ずしも結ぶものではありません。法的な拘束力を持たない形で交わされることも多く、最終的な合意に向けたガイドの役割を果たします。

これは、この後に行われるデューディリジェンスの結果やその後の状況の変化によって取引条件等が変わることがあるためです。しかし、独占交渉権や秘密保持義務など、項目の一部については法的拘束力を持たせることが一般的です。

▷関連記事:M&A契約における「基本合意書」とは?

▷関連記事:M&Aにおける条件交渉のチェックポイント。契約の前に確認したいこと

M&Aの最終段階となる「最終契約書」

この最終契約書に記載する内容は、どの手法を選ぶかによって変わります。取引においてどのような事柄を取り決めるべきか、そのいくつかは会社法などに規定されています。ここまでの交渉を経て両社で取り決めた事項のうち、法律で規定されていない事柄については、この最終契約書において規定します。

M&Aを成約させるための前提条件や、譲渡側が負うべき義務、開示した情報などに間違いがないことの表明、さらにそれらの事項に違反した場合の補償内容などを明記することが一般的です。

多くの場合、契約締結と同時に決済を行い、この時点でM&Aが成約となります。

▷関連記事:M&Aの最終契約書(DA)とは?基本合意との違いや各種項目を弁護士が解説

情報開示に関わる注意点

M&Aでは譲渡額やスケジュールなどの条件に関する交渉を進めていく一方、各種の法律や制度で定められた特定の手続きを怠りなく済ませる必要があります。その主なものが、情報開示に関わる手続きで、合併や分割、親会社・子会社の関係の変更など、会社に重大な変化がある場合にその内容を開示し、報告するというものです。

この情報開示は市場の透明性・公平性を高め、投資家を保護するために規定されています。

法律で規定された「法定開示」

金融商品取引法によって、有価証券報告書の提出を義務付けられている会社の場合、「親会社または特定子会社の異動」という理由から、臨時報告書を財務局に提出する必要があります。

また、上場企業の場合、大量の株式の移動があると株価に影響する可能性があります。そのため、個人・法人問わず新たに発行会社の5%を超える株式を保有した場合は、株式を取得した日から5営業日以内に「大量保有報告書」を提出することが定められています。これを大量保有報告制度(5%ルール)といいます。

これらは「法定開示」と呼ばれ、その実施条件や具体的な内容は非常に細かく、専門性が高いため、専門知識を備えたM&Aアドバイザーや弁護士、司法書士から助言を受けるとよいでしょう。

▷関連記事:M&Aにおける弁護士の役割と業務

重要な情報を開示する「適時開示」

「適時開示」は金融商品取引所の規則によるものです。おもに、決算や株式に関する重要な情報を開示するもので、それによって投資家が適切な判断を下せるようにするためのものです。M&Aにおいては株式の移転や交換、会社の合併や分割、事業の譲渡などが決定した際に行うものです。

また、上場企業が重要な決定事項や決算に関する情報、株主に関する情報を開示する義務があるため、その旨を指す場合もあります。

「労働協約」等の確認

労使間の契約には、従業員個人が会社を相手に取り交わす「労働契約」と、会社側が制定する就業規則の上位に位置するものとした、労働組合と締結する「労働協約」があります。労働協約の内容に関して、個々の労働契約や就業規則が労働協約の基準を下回る場合、その部分については無効とされます。

M&Aの成約後に各従業員との労働契約を見直す場合、まず労働協約の内容を十分に把握しておくことが欠かせません。

株式譲渡に関わる注意点

M&Aに伴って株式を譲渡する場合、注意すべき点がいくつかあります。その、主なものを挙げてみました。

株券を発行しているか

平成18年に制定された会社法により、株券は原則発行しないことになっています(会社法214条)。以降に設立された会社は定款で定めた場合に限り、株券を発行することになりました。株券の発行有無によって株式譲渡の方法が異なりますので、まずはその点を確認しておきましょう。

譲渡制限がついているか

株式が第三者に流れることを防ぐため、「譲渡には会社の承認が必要」などの制限をかけているケースがあります。中小企業の多くは譲渡制限がかけられていますので、必ずその点を確認しましょう。

▷関連記事:株式譲渡の手続きがわかる!具体的な手順をパターン別に完全ガイド

▷関連記事:株式譲渡制限とは?メリットと譲渡決議の承認フローを完全ガイド

株式譲渡に関する税務処理は?

株式譲渡によって得た利益には、は20.315%(所得税および復興特別所得税15.315% + 住民税5%、2019年2月現在)の譲渡所得税がかかります。仲介会社などに支払う「委託手数料」など、その株式の取得・譲渡にかかった費用は、経費として差し引くことが原則可能です。

なお、株式の売価がその株式に相応の時価額からかけ離れていると、税務上、問題視されることがあります。

▷関連記事:株式譲渡にかかる税金って何があるの?その種類や計算方法を徹底解説

チェンジオブコントロール条項に関する注意点

チェンジオブコントロール(COC)条項とは、経営権の移動があった場合にどう対応するかを定めた、取引先と交わす契約書上の条項です。例えば、A社とB社との契約において「A社の株主が全議決権の3分の1を超えて変動した場合、B社は本契約を解除することができる」というような一文です。つまり、M&Aによる経営権の移動はこれに該当することとなります。

契約企業が好ましくない相手から敵対的買収をかけられた場合や、競合に買収されてノウハウの流出が懸念される場合などに備えて、このような条項が設けられています。もしも企業を譲受した場合、この条項に基づいて取引先が契約を解除してしまうと、想定した効果が得られなくなってしまうことがあるため、事前に確認しておくことが大切です。

▷関連記事:「チェンジオブコントロール条項(COC )」とは?目的や注意点を徹底解説

取引先からの承諾は必要か?

既存の取引先との契約書においてCOC条項が規定されていて、M&Aの後もこれまでどおりに譲渡企業として取引を継続する場合には、取引先に対してその旨の承諾を得なくてはなりません。

ただし、実務上必ずしも全てのCOC条項に対して承諾を得るわけではありません。取引先に通知をしてそのまま取引が継続されれば、取引先からの黙示の同意があったと判断し、手続きを進行する場合が多いです。

デューディリジェンスでの注意点

M&Aにおけるデューディリジェンス(DD)とは、譲渡企業の経営状態や事業の実態について、譲受企業がさまざまな調査を実施し、譲受後のリスクがないか調べるものです。M&Aでは最も重要なプロセスのひとつで、それだけに慎重かつ確実な作業が必要です。

実際の作業は譲受企業が依頼した外部の専門家に精査してもらうことが一般的ですが、以下の項目について注意しておく必要があります。

- 譲渡企業は必要な資料、書類を整えておく

- デューディリジェンスは、書類が備置されている譲渡企業で行い、休日に行うなど情報漏洩の対策をする

- チェック漏れがないよう、リストを活用する

- デューディリジェンスの結果を踏まえ、譲受後の事業計画を再確認する

- デューディリジェンスの結果によって、M&Aの条件が変動することを両社で確認しておく

デューディリジェンスの時期は、一般的に基本合意契約の締結後、作業そのものは中小規模の企業であれば、数日のうちに終わります。円満なM&Aのためになくてはならないプロセスで、譲渡側企業の協力が必要です。

▷関連記事:M&Aの最後にして最大の難関。「デューディリジェンス(DD)」を徹底解説

M&Aは、さまざまな立場にある人々の協力で成り立つ

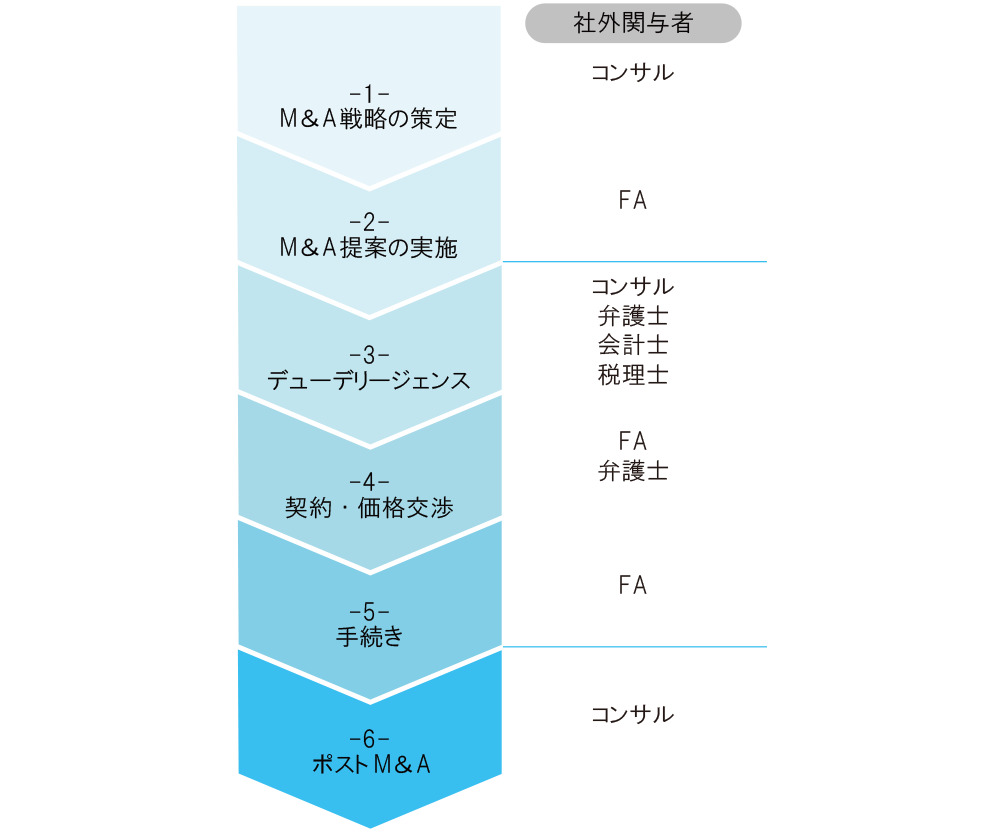

このようにM&Aのプロセスは、幅広い領域にわたる専門知識が必要であり、それぞれの専門家が協力しながら進めていきます。もちろん、当事者である譲渡企業・譲受企業の経営陣や、財務、法務担当者の協力は欠かせません。

ですから、「よくわからない、難しい」といって専門家任せにせず、丁寧にコミュニケーションを取り、自身も理解を深めながら手続きを進めましょう。特に譲渡企業はオーナー自身が成約までの対応を行うことが多いため、通常の業務を進めながらM&Aの手続きを行うことになります。そのため、M&Aのプロセスに精通し、交渉や手続きのサポートを行ってくれる専門家の協力が不可欠でしょう。