M&Aを進める場合は、専門のM&AアドバイザーやM&A仲介会社にサポートを依頼することが多いです。

ただし、実際のM&Aの流れや事前準備について把握しておくことで、M&Aをよりスムーズに進めることが可能になります。また、市場動向や相談先なども知っておくことが大切です。

本記事では、中小企業のM&A市場動向や相談先を解説し、事前準備からポイントまでをまとめて紹介します。

▷関連記事:M&Aとは?意味・流れ・手法・費用など基本をわかりやすく解説

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

中小企業のM&A市場動向と背景

近年、日本のM&Aは活発化しており、中小企業によるM&Aが増加傾向にあります。新型コロナウイルス感染症の影響を受けて、M&Aの増加傾向は一時弱まったものの、2022年には再び増加し、過去最高の4,304件となりました。

2023年は前年よりやや減少しましたが、これまでの推移を見ても高水準であり、おおむね堅調に推移しています。

中小企業のM&Aが増加している理由は、大きく2つあります。以下では、中小企業のM&Aが増加している背景を解説します。

M&A増加の背景①経営者の高齢化と親族内承継の減少

日本では経営者の高齢化が進んでおり、2023年時点の経営者の平均年齢は60.5歳と過去最高を更新しています。また、70代以上の割合も増加しており、経営者の高齢化が社会問題となっています。

経営者が高齢になると事業承継を検討するケースが多いですが、従来最も一般的だった親族内承継は減少しており、後継者不足で廃業する企業も多くあります。

このような背景の中、M&Aを活用した第三者への事業承継を検討する経営者が増えており、今後さらに増加する見込みです。

M&A増加の背景②経営戦略としての活用

M&Aは大企業が行うイメージを持つ方もいますが、近年は中小企業でも経営戦略として多数活用されています。

日本では少子高齢化や人口減少により、下記のような経済への影響が懸念されています。

・需要面への影響:多くの分野で国内市場の縮小をもたらす

・供給面への影響:労働力の減少につながる

経済への影響は、当然ながら中小企業も無関係ではありません。このような背景の中、経営統合や新規事業への参入、人材の確保などにM&Aを活用するケースが増えています。

事実、2012年から2021年までの10年間でM&Aによって子会社・関連会社を増やした中小企業は増加傾向にあります。

中小企業がM&Aを実施する際の相談先

M&Aを実施する際は、M&Aアドバイザーなどの専門家のサポートが重要となりますが、誰に相談するか迷う方もいるでしょう。中小企業がM&Aを検討する際、頼りになる主な相談先は以下のとおりです。

| 相談先 | 特徴 |

| M&A仲介会社 | M&Aに特化した専門集団です。M&Aに関する法務や税務、財務などの幅広い知識と豊富な経験を持った専門家にサポートを依頼できます。 |

| 金融機関 | 金融機関によってはM&Aの専門部署を設けており、サポートを受けることが可能です。取引のある金融機関であれば相談しやすいのもメリットです。 |

| 士業などの専門家 | 法務や税務などの分野に関する適切なアドバイスを受けられます。顧問契約を締結していれば自社の内情を踏まえた相談が可能です。 |

| 商工会議所・商工会 | 地域に密着しており、企業規模を問わずM&Aの相談が可能です。また、国や自治体の助成金・補助金の紹介を受けやすいのもメリットです。 |

| 事業承継・引継ぎ支援センター | 全国に設置されており、M&Aを含めた中小企業の事業承継に関するあらゆる相談が可能です。公的機関のため、安心感があることも特徴です。 |

| よろず支援拠点 | 国が全国に設置している無料の経営相談所です。中小企業の経営に関するあらゆる相談が可能で、M&Aの相談にも乗ってくれます。 |

中でもM&Aを生業とするM&A仲介業者は、豊富な経験と専門的な知識を持ったアドバイザーが在籍しているため、おすすめです。

▷関連記事:M&Aの相談先は?一覧や費用、メリットなどを解説

▷関連記事:M&A仲介会社とは?FAとの違いや選び方・メリット、手数料の相場を解説

中小企業のM&Aを検討するための事前準備

中小企業のM&Aを検討する際は、以下の事前準備が大切です。

・M&Aの実施目的を明確にする

・M&Aの手法を検討する

・企業価値を向上させるための準備をする

それぞれ解説します。

M&Aの実施目的を明確にする

中小企業がM&Aを実施する主な目的は、以下のとおりです。

| 譲渡企業 | 譲受企業 |

| ・後継者問題の解決 ・事業の整理 ・ノウハウの承継 | ・新規事業への参入 ・成長戦略 ・スケールメリットの獲得 |

M&Aは「M&Aを達成すること」自体が目的ではなく、後継者問題の解決や事業のさらなる成長など、何らかの目的を達成するための経営戦略の1つとして活用されます。そのため、事前にM&Aを行う目的や希望する条件の優先順位をつけておくことが重要です。

▷関連記事:M&Aの目的とは?譲受企業・譲渡企業のそれぞれの目的を解説

M&Aの手法を検討する

M&Aの手法は様々ありますが、中小企業のM&Aでは主に「株式譲渡」と「事業譲渡」が用いられます。

株式譲渡とは、譲渡企業が保有する株式を譲受企業に譲渡することで経営権を移転させる手法です。会社の資産や負債、従業員との雇用契約などが包括的に承継されます。

一方、事業譲渡とは、譲渡企業が有する事業の全部または一部を譲受企業に譲り渡す手法です。資産や負債、従業員との雇用契約などは包括的に承継されないため、個別に移転が必要です。

その他、場合によっては会社分割や合併、業務提携・資本提携が選択されるケースもあります。どの手法を用いるかによって必要な手続きが異なるため、M&Aを検討する際は専門家のアドバイスを受けながら決めましょう。

▷関連記事:株式譲渡とは?株式譲渡と事業譲渡の違いや注意事項を解説【動画付】

▷関連記事:事業譲渡とは?株式譲渡との違いやメリット・デメリットを徹底解説

企業価値を向上させるための準備をする

M&Aを行うにあたって譲渡企業、譲受企業の双方において重要な点は、自社の企業価値の向上に努めることです。譲渡企業にとっては、自社の企業価値がいくらになるのかが重要なポイントとなります。

企業価値を向上させることによって希望を満たす譲受企業が現れる可能性も高くなるため、事業や組織体系などの見直しを図り、準備をしておくことが大切です。

譲受企業においても企業価値を向上させることで、譲渡企業からより魅力的な譲渡先と判断される可能性が高まります。

また、中小企業のM&Aでは、株式・事業用資産などの整理・集約も重要です。株式・事業用資産などの整理・集約が困難な場合や、法的な交渉が必要になる場合があるため、早めに準備する必要があります。

適正な評価や株式・事業用資産などの整理・集約では、専門家のサポートが必要になるため、M&Aアドバイザーなどにアドバイスを求めることがおすすめです。

なお、M&AアドバイザーとはM&Aが成約するまでの期間、情報の共有や交渉などを行う人のことです。納得できるM&Aを行うためには、自社と相性が良く、親身に相談に乗ってくれる信頼できるM&Aアドバイザーに相談することが大切です。

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

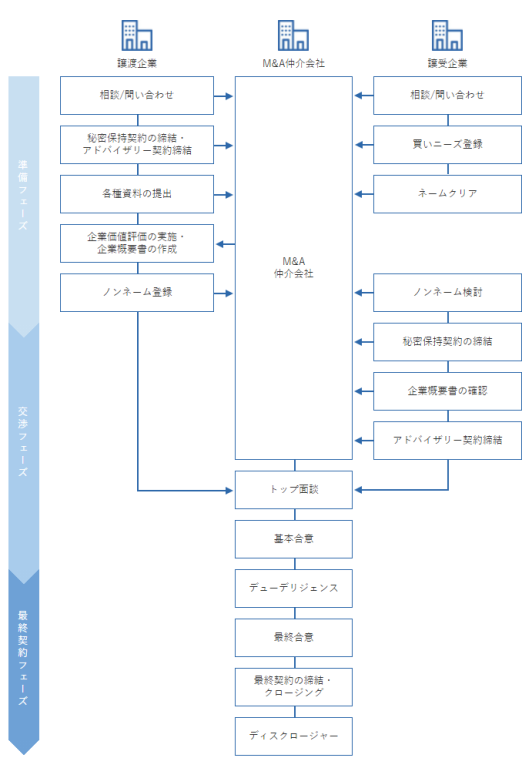

中小企業におけるM&Aの実務手順

M&Aは検討してから成約するまでに、短くとも数ヶ月〜1年以上かかるといわれています。M&Aを検討する際は、事前にM&Aのフローを把握し準備しておくことで、M&Aをスムーズに進められるでしょう。ここからはM&Aの具体的な進め方を譲渡企業と譲受企業に分けて紹介します。

【譲渡企業】M&Aの実務手順

実務の主な流れは以下のとおりです。

1. 業界・企業分析

2. M&A仲介会社・専門家への相談

3. 秘密保持契約の締結

4. アドバイザリー契約の締結

5. 各種必要書類の提出

6. 企業価値評価の実施

7. 企業概要書の作成

8. ノンネームシート登録

9. 契約締結・クロージング

まず譲渡企業は、M&Aアドバイザーなどの専門家やM&A仲介会社に相談や問い合わせを行います。

M&Aアドバイザーは、M&Aが成約するまで様々なやり取りを行うため、最初にM&Aを行う目的や自社の希望条件、M&Aを行った後の方針などを共有しておきましょう。

また、安心してM&Aを進めるために、M&Aアドバイザーの所属するM&A仲介会社と「秘密保持契約」や「アドバイザリー契約」を締結しておきます。

M&A仲介会社との契約が完了した後は、M&Aを進めるうえで必要となる「ノンネームシート」や「企業概要書」などの様々な資料を協力して作成します。

並行して、「企業価値評価」のための各種資料の準備、提出も行います。それぞれの詳細について以下で解説します。

1.業界・企業分析|自社理解のため譲受先選定前に行う

M&Aの検討段階では、自社が属する業界内にどのような企業が存在するのかを改めて認識しておく必要があります。業界を分析するには5Force分析※1やPEST分析※2などを活用することもあります。業界・企業分析を通じ、現時点での自社の競争優位性※3や、業界を取り巻く環境を把握し、自社の戦略や将来性を再確認します。

※1 5Force分析:外部環境分析のうち「事業環境」の分析を行うためのフレームワークです。「新規参入者の脅威」「サプライヤーの交渉力」「顧客の交渉力」「代替品や代替サービスの脅威」「既存企業同士の競争」から市場の競争要因を知ることができます。

※2 PEST分析:業界分析の中でも、世の中全体の変化であるマクロ環境分析を行うマーケティングのフレームワークです。Politics(政治)、Economy(経済)、Society(社会)、Technology(技術)の4つの頭文字を取ったものです。

※3 競合優位性:競合に勝ち、優位性を築くための基本的競争戦略用のフレームワークです。「コストリーダーシップ」「差別化」「集中」の3つの基本戦略を使用します。

2.M&A仲介会社・専門家への相談|アドバイスをもらう

自社の戦略を達成するための手段としてM&Aを検討する場合には、M&A仲介会社などへ相談します。M&Aの専門家から相談を通じたアドバイスを受けられます。

相談内容の例としては「M&Aを検討しているものの、何から準備するのか」や「自社の譲渡価額はどのくらいになるのか」などが挙げられます。

▷関連記事:M&Aの相談先は?一覧や費用、メリットなどを解説

3.秘密保持契約の締結|仲介会社決定後に行う

M&Aのサポートを依頼するM&A仲介会社などを選定した後に、秘密保持契約(NDA:Non-disclosure agreement)を結びます。秘密保持契約締結の目的は、M&Aに関する機密性の高い情報の取り扱いについて規則を設け、漏洩や損害の発生を防ぐためです。また、漏洩後の事後対応について記載することもあり、安全にM&Aを進めるために欠かせない契約と言えます。

▷関連記事:秘密保持契約書(NDA)-ひな形使用時の注意点 M&Aの情報漏洩対策のために

4.アドバイザリー契約の締結|M&A業務を委託する契約

アドバイザリー契約とは、M&Aアドバイザーの属するM&A仲介会社に、M&Aの仲介業務を依頼する契約です。M&Aアドバイザーが一般的に担う役割は、単なる仲介業務や専門領域のサポートに加え、業界の経済状況や市場の調査なども含まれます。

アドバイザリー契約の締結後、M&Aアドバイザーは具体的なM&Aに関する業務に取り掛かります。

▷関連記事:アドバイザリー契約とは?専任契約、非専任契約の違いと規定内容

5.各種必要書類の提出|仲介会社によって異なる場合もある

M&Aの準備にあたり、各種書類の準備が必要になります。例えば、「ノンネームシート」と呼ばれる資料の作成です。ノンネームシートは会社が特定されない範囲の情報をまとめたもので、M&Aアドバイザーが譲受企業へ譲渡企業を紹介する際に使用されます。

必要となる書類は仲介会社によって変わることがあるため、事前に確認を行いましょう。

▷関連記事:M&Aの交渉において重要となる「ノンネームシート」とは

6.企業価値評価の実施|専門家協力のもと行う

企業の価値を算出することを企業価値評価と言います。特に非上場企業は株式が証券市場に出回っておらず市場価値がないため、価値評価によって算出する必要があります。

算出には法律や税務、会計面の専門的な知識を要するため、各方面の専門家に依頼することが一般的です。これらの評価を基に、譲渡価額の目安やM&A後の計画を立てます。

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

7.企業概要書の作成|自社の詳細情報のまとめ

M&A仲介会社が譲受候補企業にM&Aを検討してもらうため、譲渡企業の詳細な情報を開示する目的で作成するのが企業概要書(IM:Information Memorandum)です。企業概要書は譲渡企業にとって自社の価値や魅力を知ってもらうための、自社の詳細情報のまとめであるといえます。

▷関連記事:企業概要書(IM)の作成方法|M&Aを成功させるために

8.ノンネームシート登録|匿名の企業情報による打診

仲介会社によっては、前述したノンネームシートをオンライン上で公開することがあります。理由としては、多くの譲受候補企業に打診できる可能性が高いためです。また、M&Aアドバイザーがノンネームシートを活用して、譲受候補になる企業に打診することも一般的です。ノンネームシートに記載する事項には、事業内容や従業員数、売上高などがあります。

9.契約締結・クロージング|株式や代金の決済

クロージングとは、最終契約に基づく最終的な手続きのことです。最終譲渡契約書が締結された後に行われ、その後に譲受企業から譲渡対価の決済を行います。このような決済、株券や会社代表印の引渡しが全て完了するとM&Aが成約します。

また、クロージングで手続きに漏れや不適格な要素がある場合には、M&Aが不成立となる可能性もあります。専門家に最後まで書類や契約内容の確認を依頼しましょう。

▷関連記事:M&Aで必要な契約書は?種類や最終契約書(DA)の項目を解説

▷関連記事:M&Aがクロージングするまでの手続きや期間とは?クロージング条件のポイントも解説

【譲受企業】M&Aの実務手順

次に、譲受企業がM&Aを行う流れを紹介します。実務の主な流れは以下のとおりです。

1. M&A仲介会社への相談

2. 譲受のニーズ登録

3. ノンネームシート(匿名の企業情報)の検討

4. ネームクリア

5. 譲渡側との秘密保持契約の締結

6. 企業概要書の確認

7. アドバイザリー契約の締結

8. 契約成立・クロージング

譲受企業においても、まずは専門のM&AアドバイザーやM&A仲介会社に相談し、自社の事業内容や今後の展望、どのような企業を譲り受けたいかなどの希望を共有します。

その後、希望を基にM&Aアドバイザーからノンネームシートにて候補先の譲渡企業を紹介されます。ノンネームシートに関心のある企業が見つかった場合は、M&A仲介会社と秘密保持契約を締結します。

秘密保持契約の締結後、企業概要書を基に候補先譲渡企業の詳細な情報開示を受けます。M&A仲介会社とアドバイザリー契約を締結し、譲渡企業とのM&Aの交渉が始まります。

1.M&A仲介会社への相談|戦略は社内で決めてから

経営戦略としてM&Aを活用すると経営資源を外部の企業から獲得でき、既存事業の強化、海外進出、新規事業への参入に役立てることができます。そのため、M&Aは経営戦略としても有益であると言えます。自社が今後どのような経営戦略をとるのか、本当にM&Aが必要なのかを社内で吟味したうえで、M&A仲介会社に相談しましょう。

▷関連記事:M&Aの相談先は?一覧や費用、メリットなどを解説

2.譲受のニーズ登録|情報提供も受けられる

譲受企業は仲介会社に対して、業種、従業員数、売上、利益、保有する設備など様々な希望を伝え、ニーズを登録します。その結果、譲渡候補の企業の中から譲受企業の希望に合致した企業を探します。

3.ノンネームシート(匿名の企業情報)の検討

希望条件を共有した後、主にM&Aアドバイザーからノンネームシートにて譲渡候補の企業の紹介があります。ノンネームシートの役割は、譲受企業に対して、譲渡企業を特定できない範囲の情報を開示することです。

ノンネームシートで関心のある企業が見つかった場合は、M&A仲介会社と秘密保持契約を締結し、具体的な情報の開示および確認に進みます。

秘密保持契約とは「企業間で取引が行われる際、秘密情報を第三者に開示、漏洩しないことを約束する契約」のことで、NDA(Non-Disclosure Agreement)とも呼ばれます。

▷関連記事:M&Aの交渉において重要となる「ノンネームシート」とは

▷関連記事:秘密保持契約書(NDA)の解説とひな形使用時の注意点 M&Aの情報漏洩対策のために

4.ネームクリア|企業名の開示

関心のある企業が見つかった場合には、譲渡対象となる企業のより詳細な情報を譲受企業に開示するネームクリアが行われます。その結果、譲受企業は譲渡対象となる企業のより具体的な情報を知ることができます。

5.譲渡側との秘密保持契約の締結

譲受企業は譲渡企業との具体的な交渉に移るために、譲渡企業とも秘密保持契約を締結することがあります。譲渡企業は通常の取引に比べ、社内の財務状態やM&Aを検討していることなど、機密性の高い情報を譲受企業に開示します。

これらが漏洩してしまうと譲渡企業と譲受企業双方が損害を被る可能性があるため、機密情報の漏洩や目的外での使用を防ぐことが特に大切です。

6.企業概要書の確認|譲渡企業の詳細をチェックする

企業概要書(IM:インフォメーション・メモランダム)は、譲渡企業の詳細な情報を記載した資料を指します。M&Aアドバイザーが、譲受企業に具体的にM&Aを検討してもらうための譲渡企業の情報の開示を目的としていて、これを基にM&Aの具体的な交渉が行われます。

▷関連記事:M&Aを成約させる「企業概要書(IM)」の作り方

7.アドバイザリー契約の締結

M&Aアドバイザーが属するM&A仲介会社とM&Aの仲介業務を依頼する契約をアドバイザリー契約と言います。譲受企業は秘密保持契約を締結し、譲渡企業の候補がおおむね決まり、実際に譲渡対象企業との交渉に進む際に締結します。

▷関連記事:アドバイザリー契約とは?専任契約、非専任契約の違いと規定内容

8.契約成立・クロージング|代金の決済や株式譲渡の手続き

M&Aが完了した際に、譲渡企業と譲受企業の最終的な合意内容を明らかにしたものが最終契約書です。譲受企業が譲渡企業を調査するデューディリジェンスを実施後、M&Aの条件を双方が合意のうえ、最終契約を締結します。

最終契約の締結後、株式の譲り渡し、代金の支払いを行います。また、場合によってはクロージング監査や、譲渡価額の調整を行うこともあります。M&Aアドバイザーは最終契約の作成から日程の調整など、最終の契約までのサポートをします。

▷関連記事:M&Aで必要な契約書は?種類や最終契約書(DA)の項目を解説

▷関連記事:M&Aの流れは?売却の検討からクロージングまで進め方を徹底解説

▷関連記事:M&Aにおける条件交渉のチェックポイント。契約の前に確認したいこと

M&A仲介会社が行う実務とポイント

M&A仲介会社が行う実務とポイントを、以下6つの段階別に紹介します。

1. 相手企業の選定

2. ノンネームシート・企業概要書(IM)の作成

3. バリュエーション(企業価値算定)

4. 基本合意書(LOI)・契約書の作成

5. デューディリジェンス(DD)

6. 契約成立・クロージング

1.相手企業の選定

M&A仲介会社は、譲渡企業、譲受企業にかかわらず業界や企業規模などのM&Aのニーズを聞き出し、それらを基に相手企業の選定を行います。数ある企業の中から相談先の企業に適した会社を探し出し優先順位づけなどを行うため、相談時に具体的な条件を伝えることが重要です。

2.ノンネームシート・企業概要書(IM)の作成

M&A仲介会社はノンネームシートや企業概要書を作成し、譲受候補先企業にマッチングを図ります。

例えば、ノンネームシートに、譲渡検討企業の特徴に関する必要以上の情報を載せると、譲渡検討企業が特定されるリスクが高まります。ただし、情報漏洩リスクを懸念して情報を不明確にしすぎると、譲渡企業の魅力と特徴が伝わらず譲受候補企業が適切に譲渡検討企業の内容を検討することができません。

情報開示のさじ加減に関してはM&Aアドバイザーに委ねられるため、譲渡企業は事前に情報開示の範囲についてしっかりとM&Aアドバイザーに共有することが重要です。

▷関連記事:M&Aの交渉において重要となる「ノンネームシート」とは

▷関連記事:企業概要書(IM)の作成方法|M&Aを成功させるために

3.バリュエーション(企業価値算定)

バリュエーション(企業価値算定)は、企業自体の価値やその株式の価値を算出するための手法です。これは、譲渡価格の基礎を算出する大切なステップです。

バリュエーションには、「コストアプローチ」「マーケットアプローチ」「インカムアプローチ」の3つのアプローチが存在します。さらに、コストアプローチには時価純資産法や簿価純資産法、マーケットアプローチには市場株価法やマルチプル法、インカムアプローチにはDCF法などの方法があります。

それぞれにメリットやデメリットがあるため、M&Aアドバイザーと相談し、対象となる企業の規模や属性を考慮して、適切な方法を選択することが大切です。

4.基本合意書(LOI)・契約書の作成

基本合意書とは、最終契約に先立って取り交わされる合意書のことで、譲渡価額や譲渡日などを定めます。この基本合意に先立ち、譲受企業が譲り受けの意向を示すために、意向表明書を譲渡企業に提示することもあります。

基本合意書には、法的拘束力や契約条件、費用分担やデューディリジェンスへの協力義務などが盛り込まれるケースが一般的です。

M&Aアドバイザーは円滑な交渉の実現のために、M&Aの手法や対象、対価、デューディリジェンスのスケジュールを作成します。

なお、基本合意書は基本的に法的拘束力を持ちません。ただし、秘密保持義務や独占的交渉権などは一般的に法的拘束力が認められます。

▷関連記事:意向表明書とは?記載内容と基本合意書との違い・目的・法的拘束力の有無について解説

5.デューディリジェンス(DD)

デューディリジェンス(DD)は、譲渡企業の各種リスクを精査するプロセスであり、以下のような種類があります。

・資産や負債を調査する「財務DD」

・人事制度や労務管理を調査する「人事労務DD」

・契約内容や法的リスクを調査する「法務DD」

・税務関係を調査する「税務DD」

デューディリジェンスは、会計士や税理士、弁護士やコンサルタントなどの専門家に依頼する方法が一般的です。M&Aアドバイザーは各種専門家との調整やスケジューリング、デューディリジェンスを行う範囲の決定などを支援します。

▷関連記事:M&Aの最後にして最大の難関。「デューディリジェンス(DD)」を徹底解説

6.契約成立・クロージング

M&Aで経営権の移転を完了させる最終的な手続きをクロージングと呼びます。条件交渉が終了した後に、譲渡の内容(株式など)や譲渡価額を定めた最終契約を取り交わし、譲渡企業は譲受企業から譲渡対価を受け取ります。

M&Aアドバイザーは、契約成立に至るまでの条件交渉の設定や最終契約書の作成、必要情報の収集を行い、契約成立を実現に導きます。

▷関連記事:M&Aアドバイザーとは?業務内容・手数料やメリットを解説

▷関連記事:M&A仲介会社とは?FAとの違いや選び方・メリット、手数料の相場を解説

M&A後の実務として大切なPMI

PMI(Post Merger Integration)は、M&A成立後に実施される譲渡企業と譲受企業の統合のプロセスです。

PMIでは、異なる方針で経営されていた譲渡企業と譲受企業の経営統合、組織や文化の融合に向けた信頼関係の構築、各事業や管理・制度などの業務統合が実施されます。

M&Aは、契約成立がゴールではありません。成立後にPMIを実施し、譲渡企業と譲受企業の経営が統合されてはじめて、当初のM&Aの目的やシナジー効果の最大化が実現できます。PMIはM&Aの成功を左右するといっても過言ではない大切なプロセスです。

M&Aに必要な書類・資料と契約書

ここでは、M&Aを進めるにあたり、必要となる契約書などの書類や資料について紹介します。

一般的にM&Aを進めていくうえで必要となる書類などは以下のとおりです。

・秘密保持契約書

・アドバイザリー契約書

・ロングリスト・ショートリスト

・ノンネームシート

・企業概要書(IM)

・意向表明書

・基本合意書

・デューディリジェンスにおける書類

・最終契約書

M&Aを行ううえで必要となる契約書などの書類や資料の詳細は、以下の記事をご参照ください。

▷関連記事:【M&Aの必要書類と契約書】M&Aの書類作成手続きをプロセスに沿って解説

また、M&Aを進めるうえで、M&A仲介会社に依頼する場合に発生する手数料やデューディリジェンスにかかる費用、契約書などに必要な印紙代など様々な費用が発生します。詳細は以下の記事をご参照ください。

▷関連記事:M&Aの費用の相場・目安は?会計処理や仕訳、税務面

M&Aの実務を学ぶ本やセミナー

ここまで譲渡企業と譲受企業それぞれのM&Aの流れ、必要となる契約書などの書類や資料、事前に準備しておくことを紹介しましたが、実際にM&Aを検討中の方の中には、M&Aの実務についてより具体的に知りたいと思う方もいるのではないでしょうか。

M&Aの実務を学ぶにあたり事前準備のための情報収集段階にある方も、本を読んだりセミナーに参加したりすることで、より具体的にM&Aを学ぶことができます。

M&Aにおける実務の参考になる書籍|中小企業M&A実務必携 法務編

実務に関して詳細に記述している書籍を紹介します。

「中小企業M&A実務必携 法務編」は、中小企業のM&Aにおいて、最も多く選択される「株式譲渡」や法務にまつわる知識を司法書士がわかりやすく解説しています。

契約などについて実際のプロセスを踏まえて網羅的に盛り込まれているため、M&Aについて学びたい方や実務担当者におすすめの一冊です。また、M&Aに関する基礎知識も法律や株式などが要点整理されています。

▷中小企業M&A実務必携 法務編

M&Aの実務の参考になるセミナーのご案内

M&Aの実務に関しては、銀行やM&A仲介会社などが各地でM&Aのセミナーを開催しています。

例えば、fundbookでもM&Aに関する様々なテーマについてのイベントを定期的に開催しています。また、地方に在住の方や日時が合わない方を対象に、オンラインで参加できるイベント配信も行っています。

M&Aを検討している方はもちろん、情報収集やM&Aの実務を一から学びたい方はぜひ一度ご参加ください。

▷M&Aのセミナー・イベントのお知らせ

▷関連記事:経営者に役立つM&Aセミナーとは?参加のメリットや選び方、注意点を解説

まとめ

M&Aを実施する場合、一般的には専門のM&AアドバイザーやM&A仲介会社にサポートを依頼しますが、自社で行うべき実務も発生します。今回紹介したように、M&Aを進めるにあたり実際の流れや事前準備、心構えを把握しておくことで、M&Aをよりスムーズに進行することができるでしょう。

複雑な手続きや専門的な知識を必要とする場面も発生するため、M&Aを検討している経営者の方は、専門のM&Aアドバイザーに相談することをおすすめします。