企業買収とは、経営権を取得するために対象企業の株式を買い取ることで、M&Aの1つです。

企業買収に対しては、一時期大きなニュースとなったファンドによる乗っ取りなどのイメージが未だ根強く、怖い印象を持たれている方もいるかもしれません。しかし、企業買収は売却企業と買収企業の双方に様々なメリットをもたらします。

本記事では、企業買収のメリット・デメリットや目的、種類、企業買収とM&A・合併の違いを解説します。

▷関連記事:M&Aの手法8種類を解説!特徴とメリット・デメリットや事例も紹介

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

目次

企業買収とは?

企業買収とは、ある企業が対象企業の株式を取得して、経営支配権を取得する行為を指します。

株式譲渡や株式交換など、企業買収には様々な方法があり、日本でも海外でも企業買収が実際に行われた事例が数多く見られます。

事業承継・引継ぎ支援センターを通じた中小企業M&Aの成約件数は、2019年度に1,176件でしたが、2024年度は2,132件でした。近年、日本では企業買収の件数が増加傾向にあり、経営戦略の手法の1つとして企業買収が多くの企業で活用されています。

▷関連記事:M&Aとは?意味・流れ・手法・費用などゼロからわかる完全ガイド【2025年最新】

▷関連記事:経営権とは?経営者が知っておきたい支配権や承継方法

出典:中小企業基盤整備機構「令和 6 年度 事業承継・引継ぎ支援センターの実績について「第三者承継(M&A)の成約件数が過去最高を更新」」

企業買収の目的

企業買収を行う目的は企業ごとに様々です。例えば、以下のような目的で企業買収を行うケースが挙げられます。

| ・経営効率の改善 ・シナジー効果の創出 ・新規事業への参入 ・設備などの経営資源や人材の獲得 |

他の企業を買収して規模を拡大すれば、スケールメリット*によって事業を効率化でき、コストを削減できることがあります。さらに複数の企業が統合して互いの強みを活かせば、シナジー効果(相乗効果)によって売上向上につながる可能性があります。

また、新たな事業分野に進出する際、ゼロから事業を立ち上げると大変ですが、既存の企業を買収すれば新規参入にかかる時間や労力を削減することが可能です。設備や人材の獲得を目的として企業買収が行われるケースもあります。

*スケールメリット:事業規模が拡大することで販売する商品やサービスの1単位あたりの費用が小さくなること。規模の経済とも呼ばれる。

企業買収と合併の違い

企業買収と合併は異なる会社が統合する点は同じです。しかし、企業買収と合併では既存の企業が存続するのか消滅するのかが異なります。

企業買収のメリット・デメリット

近年、企業買収が企業の成長戦略などに活用されることが増えています。実際に、買収を行うことで事業の多角化や技術力向上などが見込むことができます。ここでは、買収のメリット・デメリットを解説していきます。

企業買収は、買収対象企業の株式を取得して経営権を取得することで、買収対象企業は原則として存続するため消滅しません。

一方で、合併は2つ以上の会社が1つの会社になることです。合併には新設合併と吸収合併の2種類あります。新設合併では複数の会社がともに解散して新会社を設立し、吸収合併では合併会社(合併によって存続する会社)が被合併会社を吸収し、被合併会社が消滅します。

▷関連記事:合併と買収の違いとは?M&A(合併と買収)の基礎知識

企業買収とM&Aの違い

M&A とは「Mergers(合併) and Acquisitions(買収)」の略のことです。会社法の定める組織再編(合併や会社分割)に加え、株式譲渡や事業譲渡を含む各種手法による事業の引継ぎ(譲り渡し・譲り受け)を指します。

M&Aを日本語にすると合併・買収であり、企業買収はM&Aに含まれます。

企業買収の種類

企業買収は大きく分けると友好的買収と敵対的買収の2種類です。友好的買収と敵対的買収では買収に伴う企業の対応が異なります。それぞれどのような買収なのか、以下で解説します。

友好的買収

友好的買収とは、売却企業の経営陣などの賛同を得た上で買収する方法です。売却企業と友好的な関係を結んでおくことで、買収前後で従業員の流出を防ぎやすく、連携もしやすくなります。

中小企業の企業買収のほとんどは友好的買収という形で行われています。友好的買収は売却企業の反発を受けにくいため、技術・ノウハウ・人材などが買収を通じて取り込みやすく、その結果シナジー効果が高まりやすくなります。

敵対的買収

敵対的買収とは、売却企業の経営陣などの賛同を得ずに行われる買収の方法です。企業買収は経営陣の同意を得ずとも、株式が公開されている場合などでは株主の合意で買収をすることができます。

敵対的買収をしかけられた側の企業は、買収防衛策によって買収を阻止することがあるため、敵対的買収は成功せず失敗するケースもあります。

企業買収を防ぐ「買収防衛策」とは

買収防衛策とは、自社にとって好ましくない者による買収が行われようとしている場合に、買収の実現を阻止するために行う対策のことです。以下では、買収防衛策の具体的な手法を紹介します。

▷関連記事:M&Aの敵対的買収とは?仕組み・メリットや事例と防衛策を解説

▷関連記事:買収防衛策とは?買収防衛策の種類や具体例・事例

事前に対策を行う場合

事前にできる買収防衛策としては、以下のような方法が挙げられます。

| 買収防衛策 | 概要 |

| ポイズンピル | ・事前に定めた条件を満たした場合、既存の株主が、時価より安い価格で新株を購入できる権利を付与しておく方法 |

| プット・オプション | ・ある株式をある期日までに、その時の市場価格に関係なく、予め決められた特定の価格で売ることができる権利を株主に付与しておく方法 |

| 黄金株 | ・株主総会や取締役会において重要議案を否決できる特別な株式を発行することで、敵対的買収者の提案を拒否させる方法 |

| チェンジオブコントロール | ・M&Aなどにより経営権の移転が起こった場合に、契約内容の制限や解除を可能とする条項 |

▷関連記事:チェンジオブコントロール条項(COC)とは?目的や注意点

事後に対策を行う場合

事後にできる買収防衛策としては、以下のような方法が挙げられます。

| 買収防衛策 | 概要 |

| ホワイトナイト | ・敵対的買収を仕掛けられた際、別の会社に友好的に買収または合併してもらう方法 |

| 焦土作戦 | ・買収企業にとって重要な事業や資産を売却したり多額の負債を引き受けたりして買収企業のメリットを減らす方法 |

| パックマン・ディフェンス | ・買収企業に対して逆に買収を仕掛け、会社法の規定で買収企業の対象企業に対する議決権が行使できなくなる25%以上の持ち合いを目指す方法 |

| マネジメント・バイアウト | ・経営陣が自社の株式を買い集めて上場廃止にすることで敵対的買収者に対抗する方法 |

| 第三者割当増資 | ・新株ないし新株予約権を第三者割当することで株式の希薄化を図り、買収者の持株比率を低下させる方法 |

| 増配 | ・株主への配当を増やすことで株主からの支持・株式の魅力を高め、株主が株式売却に応じる可能性を下げる方法 |

▷関連記事:M&Aのホワイトナイトとは?用語の意味や方法、注意点をわかりやすく解説▷関連記事:第三者割当増資とは?目的やメリット・デメリット、手続きまで解説

企業買収のメリット・デメリット

近年、企業買収が企業の成長戦略などに活用されることが増えています。実際に、買収を行うことで事業の多角化や技術力向上などを見込むことができます。ここでは、買収のメリット・デメリットを解説していきます。

▷関連記事:M&Aの目的とは?譲受企業・譲渡企業のそれぞれの目的を解説

買収企業が得られるメリット

企業買収は買収企業・売却企業の双方にメリットとシナジー効果をもたらします。ここでは買収企業のメリットについて詳しく解説します。

・新規事業への参入

新規事業への参入には、市場の開拓、従業員の教育などが必要であり、金銭的、時間的に多くのコストがかかります。

しかし、買収によって他社が確立している事業や企業そのものを買収することで、売却企業の人材やノウハウを一挙に獲得できます。そのため、自社で一から立ち上げるよりも、短期間で効率的に参入でき、コストやリスクを軽減することが見込めます。

・既存事業の強化

すでに展開している事業とシナジー効果が期待できる企業を買収することで、既存事業を強化することができます。自社サービスと関連した事業を得ることは、必要とする優秀な人材や新たな取引先の獲得にも繋がり、生産性の向上や事業強化に役立ちます。

・事業拡大に伴うコスト削減

売却企業が保有する不動産や設備といった有形の資産はもちろんのこと、技術やノウハウ、取引先、顧客、流通網などといった無形の資産を取り込むことで、買収企業は事業規模の拡大を図ることができます。

事業の規模が拡大することで、取引先などに対する交渉力の強化や仕入れコストを抑制できるようになるなどのスケールメリットが見込めるのです。例えば、大量仕入れによって1つあたりのコストを引き下げることもできるでしょう。

買収は売却企業が既に築いている取引先や、マーケットをそのまま取り込み一気に事業拡大を図ることができます。このように、事業規模を拡大することによって得られるスケールメリットを目的として、M&Aを行う事例も多く見られます。

・技術・ノウハウ・人材の獲得

業種や事業内容の異なる企業をM&Aによって買収することで、技術やノウハウ、人材、顧客基盤を手に入れることができるうえに、これまで自社にはなかった分野での参入が図れます。

例えば、研究開発への多額の投資を続けるよりも、短期間で得ることが難しい技術やノウハウを一挙に得られることもあります。このように、新規事業分野とのM&Aの場合、対象の業界に比較的時間と費用をかけずに参入できます。

また、買収は人材獲得においても有効です。優秀な人材を獲得することで、自社をより成長させることも期待できます。

経営環境が厳しくなる中、収益源を安定的に確保するためには事業の多角化が必要とされることもあります。これまでにない技術やノウハウ、人材を獲得し、事業を多角化することで、一部の事業が芳しくない状況でも別事業で補完できるなど、事業の運営時のリスク分散も可能です。

・節税対策

売却企業に過去の繰越欠損金が積みあがっている場合には、その欠損金を自社に計上し、黒字分と相殺することで利益額を圧縮できます。つまり、課税の対象になる金額を小さくすることで節税が可能になるのです。

欠損金とは、損金の額が益金の額を越える場合に生じた金額(赤字)のことです。繰越欠損金とは、将来に繰り越す欠損金のことをいいます。ただしこの繰越欠損金は、赤字企業を買収する際に常に引き継げるというわけではない、という点には注意が必要です。

買収企業のデメリット

買収には多くのメリットがありますが、注意すべきデメリットもあります。あらかじめデメリットについて認識を深めることで、トラブルを避けて円滑に目的を達成することができるでしょう。

▷関連記事:M&A(企業買収)のリスクとは?売り手と買い手双方のリスクと対処法

▷関連記事:M&Aの課題と具体的な対策。中小企業のM&Aにおける懸念点とは?

・PMIの負担

企業買収後に売却企業の従業員が、希望する労働条件で働くことができなかったり、買収企業の社員や社風と合わなかったりすることもあります。

買収企業はそうした売却企業の従業員が不安を抱くことにならないか、改善することができるかどうかなどを慎重に検討し、必要に応じて解消していく取り組みが求められます。

このような従業員への対応を含め、企業買収を実施する前に労働条件を確認したり、M&A成立後の両社の経営方針や業務ルール、社員の意識を融合したりするプロセスをPMI(M&A後の企業同士の融合プロセス)といいます。

M&Aの取引では多くの場合、買収企業は上述したスケールメリットなどのシナジーを期待してM&Aを行います。また、買収企業がシナジー効果を見込んで価値を算出し、その価値にもとづいて合理的な取引価格を算定します。

しかし、M&A成約後にPMIが上手くいかなかったり、人員が流出したりする場合には、見込んでいた利益が得られない、もしくは得るまでに時間が掛かってしまう可能性があります。

従業員や取引先にも影響があるため、M&Aの検討段階からどのようにPMIを進めるのか検討しておくようにしましょう。

▷関連記事:PMIとは?M&Aを成功させるための統合プロセスやポイント、期待できる効果を解説

▷関連記事:M&Aで活用される経営統合とは?統合後のPMIについても解説

・のれん代の減損リスク

純資産(簿価)と実際の取引価格の差額である、のれん代の減損リスクにも注意が必要です。M&Aを行う際には、売却企業の資産を上回る買収額となった場合、その差額をのれんという形で計上することになります。

しかし、買収後、見込んだシナジーが得られなかったり、優秀な人材が流出したりすることで、買収時に相当する企業価値はないと判断されると、のれん代を損失として計上する必要が出てきます。

このように買収時に見込んでいた資産価値を得られなくなった際には企業価値を見直すこととなり、それによる差分の損失を「のれん代の減損」といいます。

▷関連記事:M&Aの「のれん」とは?償却期間や会計処理、注意点を分かりやすく解説

▷関連記事:株式譲渡の仕訳とは?事業譲渡とともに会計・税務処理を解説

・人材流出、中核人材の退職

売却企業の従業員に買収への理解がされず、優秀な人材が流出し、期待していたシナジー効果が生まれない可能性があります。

そのため、売却企業の従業員に買収の目的や、今後の雇用条件などを説明し、理解してもらうようにしましょう。買収が完了した後にも、売却企業の経営者などに一定の期間残ってもらい、従業員のサポートをしてもらうことも1つの方法です。

企業買収のスキームの種類

企業買収のスキームには、株式譲渡や事業譲渡、会社分割など、様々な種類があります。

株式譲渡は、買収対象企業の株主が保有する株式を買収する側に譲渡することで、買収する側が経営権を取得する方法です。手続きが比較的簡単で事業に与える影響が少なく、買収される側は株式の譲渡の対価として現金を受け取れるなどのメリットがあります。

事業譲渡は、買収対象企業の事業の一部または全てを譲渡するスキームです。買収される側は残したい事業や従業員を選択でき、買収する側は引き継ぐ事業を選別できて簿外債務や偶発債務を避けられます。

会社分割は、譲渡企業のうち特定の事業における権利義務を別の企業へと承継する手法です。買収される側は事業ごとに分社化できて経営資源の選択と集中を進めることができ、買収する側は権利義務を包括的に承継できるなどのメリットがあります。

▷関連記事:M&Aのスキームとは?手法や種類ごとのメリット・デメリット、流れを紹介

企業買収時の取引価格の決め方

買収企業が事業や企業を買収する際に必要となるのが、取引の対価です。最終的な取引価格は、企業価値評価をもとに売却企業と交渉をして決定します。

企業価値、またその評価方法について理解を深めることで、どれくらいの価値になるのかを予測して、買収の計画を立てられます。

一般的に収益性が高く業績が良い状態は価値があると評価され、取引価格が高くなります。

企業価値評価とは

企業価値評価(バリュエーション)とは、特定の企業の価値やその株式の価値を算出することをいいます。企業価値評価は、売却企業が仲介企業との秘密保持契約・アドバイザリー契約を締結し終えた段階で行います。

買収企業と売却企業それぞれにとって、目安となる取引価格がないと検討が始められません。特に売却企業が非公開企業の場合は、株式が証券市場に出回っていないため、株価をもとにする方法では価値を知ることができません。

買収企業が買収でどの程度のお金が動くかを推定することで、買収後の事業計画が立てやすくなります。

▷関連記事:企業価値評価(バリュエーション)とは?M&Aで使用する算出方法をわかりやすく解説

▷関連記事:中小企業のM&A 企業の合併・買収をアシストする仲介会社の役割とは

企業価値評価の方法

企業価値評価の方法は、上場企業と非公開企業で異なります。

上場企業の場合はすでに株価が市場に公表されているため、「時価総額(株価×発行済総株式数))」が基準価値となります。一方、非公開企業の場合は株式が市場に出回っていないため、基準となる株価がありません。そのため、企業価値の評価が上場企業よりも難しくなります。

非公開企業の算出方法は複数あり、現在の経営状態や今後の展望、その企業が持っている事業の特性など、企業の価値を構成する様々な要因をもとに算出します。

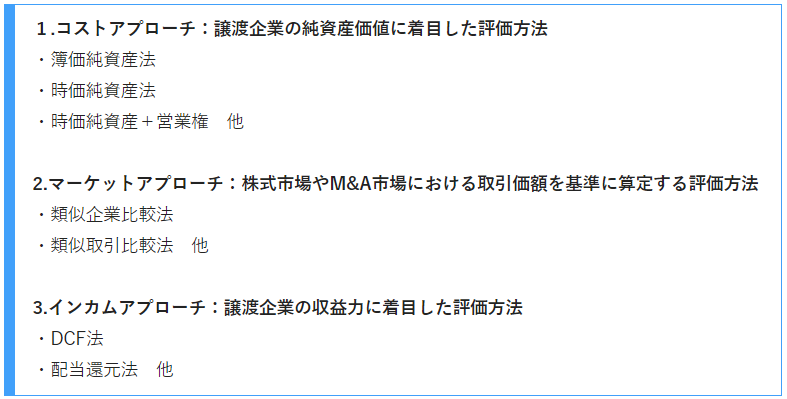

算出方法は大きく分けて「コストアプローチ」「マーケットアプローチ」「インカムアプローチ」の3つです。

<企業価値評価の具体的な手法>

企業価値評価の手法を図に表すと以下のようになっています。

・コストアプローチ

コストアプローチとは、企業の保有している資産および負債をベースにして株式価格を算出する方法です。純資産をもとにしているため、客観性に優れた企業価値を算定できるという特徴があります。中小企業のM&Aにおいては、コストアプローチを採用することが多いです。

▷関連記事:【企業価値評価】コストアプローチとは?メリット・計算方法・他の方法との違いを解説

・マーケットアプローチ

マーケットアプローチとは、株式市場やM&A市場における取引価格を基準として企業価値を算定する方法です。客観的な価値を算定することができますが、中小企業と同じビジネスモデルで同規模の上場企業を探し出すことが難しいという欠点があります。

▷関連記事:【企業価値評価】マーケットアプローチとは?よく使われる計算方法やシミュレーション方法

・インカムアプローチ

インカムアプローチとは、売却企業に今後見込まれる収益やキャッシュフローから、リスクなどを考慮して、企業価値を算出する方法です。企業が将来的に獲得すると予想される収益や、買収後のシナジー効果を評価結果に反映させることができます。

インカムアプローチは将来性を考慮していることから、企業の存続が大前提です。そのため、企業の継続性に疑念がある場合にはインカムアプローチの活用は難しくなります。売却企業に継続性や将来性はあるのか、注意が必要です。

▷関連記事:【企業価値評価】インカムアプローチとは?DCF法の計算方法

まとめ

企業買収は自社の弱い部分の補強や、事業の組み合わせによるシナジー効果を生み出し、大きな成長をもたらす可能性があります。その他にも、立ち上げにかかる時間を短縮できることは、企業にとって大きなメリットです。

算出された企業価値評価は売却企業、買収企業の双方にとってM&Aをスムーズに行うための重要な指標になります。円滑に交渉を進めて、M&Aを成功させるためにもしっかりと理解しておきましょう。

fundbookでは、経験豊富なM&Aアドバイザーが相談から成約まで一貫してサポートします。M&Aに関する様々なご質問にお答えしますので、ぜひ無料相談をご利用ください。また、無料でダウンロードできる「幸せのM&A 入門ガイド」という資料もご用意しています。こちらも是非お役立てください。