目次

M&Aのスキームとは

M&Aのスキームとは、M&Aを実施する際の手法です。

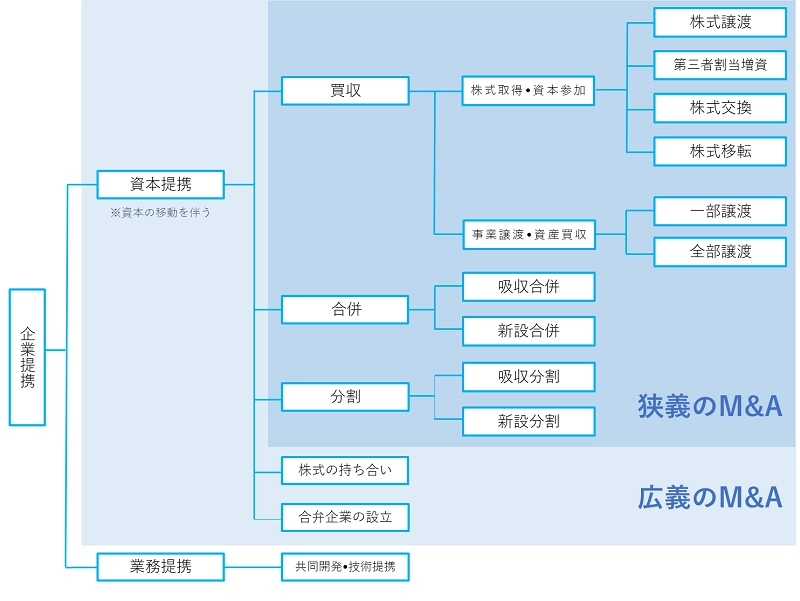

よく採用されるスキームには、株式譲渡や事業譲渡があります。その他にも、会社分割や株式交換、合併や第三者割当増資、資本業務提携など、M&Aのスキームには数多くの種類があります。

M&Aを実施する際には、M&Aの目的や譲渡する対象、M&Aにより得られる利益や対価、税務上・会計上の取り扱い、対象企業との関係性などを考慮しつつ、最適なスキームを選択します。

例えば、対象企業の事業や資産、権利や義務などを包括的に譲受したい場合は「株式譲渡」、企業全体ではなく必要な権利義務だけを承継したい場合は「事業譲渡」、対価を現金ではなく株式で支払いたい場合には「株式交換」といった形です。

そのため、M&Aを実施するにあたって、スキームの種類や特徴、それぞれのメリットやデメリットを知っておくことはとても重要です。

本記事では、M&Aのスキームについて、種類ごとに特徴やメリット・デメリットを一覧で解説します。スキーム選択の際の注意点も紹介していますので、スキーム選択にお悩みの方はぜひご覧ください。

・関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

幸せのM&A入門ガイド

・M&Aの成約までの流れと注意点

・提案資料の作成方法

・譲受企業の選定と交渉

・成約までの最終準備

M&Aによる事業承継をご検討の方に M&Aの基本をわかりやすく解説した資料です。

M&Aのスキームの種類一覧

M&Aのスキームは、一般的に下記のような種類に分けられます。

ここでは、M&Aのスキームの中でもよく活用される6つのスキーム(株式譲渡・事業譲渡・会社分割・株式交換・合併・第三者割当増資)と、広義のM&Aに分類される3つのスキーム(資本業務提携・資本参加・合弁会社設立)について解説していきます。

▷M&Aのスキーム:株式譲渡

株式譲渡は、M&Aで最も採用されているスキームです。

譲渡企業は譲受企業に50%超(一般的には100%)の株式を譲渡し、対価として現金を受け取ります。

株式譲渡は経営権を譲渡する仕組みであるため、企業の持つ事業や有形資産、従業員などの無形資産、権利や義務などをそのまま譲渡する点が特徴です。あくまで株主の構成が変化するだけであり、それ以外の変化があまり生じない側面を持っています。

譲渡側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・手続きが比較的簡単である ・対価として現金を受け取れる ・事業に与える影響が少ない | ・特定の資産を譲渡しない場合には別途手続きが必要となる ・譲渡する株式数により経営権を失う |

株式譲渡のスキームの場合、譲渡企業は譲受企業と株式譲渡契約を締結したうえで対価を受け取り、株式名簿の書き換えを実施することで大まかな手続きが完了します。

手続きが比較的簡単である点は、株式譲渡の大きなメリットです。

譲受側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・手続きが比較的簡単である ・許認可を引き継げる ・比較的短期間でM&Aを実施できる | ・簿外債務や偶発債務のリスクがある ・対価として一定の現金が必要となる |

株式譲渡は手続きが比較的簡単で短期間で実施できるため、譲受側としてもメリットがあります。

ただし、負債を含む権利義務を包括的に引き継ぐことから、簿外債務や偶発債務のリスクが存在します。

▷M&Aのスキーム:事業譲渡

事業譲渡は、譲渡企業の事業の一部または全てを譲渡するスキームです。譲渡の対価としては一般的に現金が支払われますが、株式の交付を選択することも認められています。

事業譲渡の特徴は、企業全体を譲渡するのではなく、特定の事業や資産、負債、営業権、各種契約を選別して引き継げる点です。人材やノウハウ、技術力やブランド力などの無形資産も対象となります。

譲渡側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・企業の経営権を残せる ・残したい事業や従業員を選択できる ・不採算事業の売却、主力事業への注力も可能となる | ・競業避止義務による制限がかかる ・株式譲渡と比較すると高い税率が課される |

事業譲渡の大きなメリットは、経営権を残しつつ事業を選択して譲渡できる点です。不採算事業を売却し、経営資源を主力事業へ集中させる経営戦略も可能となります。

ただし、会社法上、当事者の別段の意思表示がない限り、同一市町村および隣接市町村において20年間同一事業を行えない競業避止義務があることには注意が必要です。

譲受側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・引き継ぐ事業を選別できる ・簿外債務や偶発債務を避けられる ・資産やのれんの償却により節税できる | ・許認可や商号など個別の手続きが必要となる ・不動産取得税や登録免許税などの税負担がかかる場合がある |

引き継ぐ事業を選別できる点は、譲受企業にとっても大きなメリットです。

簿外債務や偶発債務を引き継ぎ対象から外し、M&Aのリスクを低減することができます。

ただし、引き継ぐ資産や契約、許認可などは個別に事業譲渡契約を結ぶ必要があり、時間や手間がかかるデメリットもあります。

▷M&Aのスキーム:会社分割

会社分割は、譲渡企業のうち特定の事業における権利義務を別の企業へと承継する手法です。対価は株式や現金となります。会社分割には、既存の企業に事業を承継する「吸収分割」と、新設した企業に事業を承継する「新設分割」の種類があります。

会社分割は特定の事業を承継する点で事業譲渡と似ていますが、対象となる事業の権利義務を包括的に承継する点で事業譲渡と異なります。

譲渡側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・事業ごとに分社化できる ・不採算事業のみを譲渡できる ・経営資源の選択と集中に活用できる | ・財務面や税務面の手続きが複雑である ・対価が株式の場合、現金化が難しい場合もある |

会社分割は事業ごとに分社化できるため、後継者に分社化した企業を任せ、経験を積ませることも可能です。

また、不採算事業を分割して譲渡することで経営資源の選択と集中を行い、経営状況の改善へつながる可能性もあります。

譲受側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・対価を株式とすることもできる ・権利義務を包括的に承継できる ・シナジー効果を得られやすい | ・簿外債務や偶発債務のリスクがある ・システムや制度の統合に手間がかかる ・株主構成が変化する可能性がある |

会社分割では対価を株式とすることも可能なため、多額の資金を用意せずにM&Aができるメリットがあります。

また、権利義務を包括的に承継できる点は大きなメリットですが、簿外債務や偶発債務の承継リスクに注意が必要です。

▷M&Aのスキーム:株式交換

株式交換は、譲受企業が譲渡企業を100%子会社とするスキームの1つです。譲渡企業は保有する株式を譲受企業へ譲渡し、譲受企業は対価として自社の株式を交付します。株式交換比率は、譲渡企業と譲受企業の企業価値を基準に決定されるのが一般的です。

株式交換では対価は株式となるため、多額の資金を準備する必要がありません。

さらに、2005年の会社法改正により対価が柔軟化し、譲受企業の新株予約権や社債、現金なども対価として採用できるようになりました。

譲渡側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・株式の売却益を見込める ・株式の持ち分比率により譲受企業の経営に参画できる | ・株式の価格変動リスクがある ・非公開株式の場合、現金化が困難となる |

譲渡企業の株主は譲受企業の株式を取得できるため、株式売却による利益が期待できます。

ただし、株価が下落した場合には受け取った対価の価値が目減りしてしまうリスクもあるため、注意が必要です。

譲受側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・現金以外の対価でM&Aを実施できる ・事業を包括的に承継できる | ・簿外債務や偶発債務のリスクがある ・新株発行により株価が下落する恐れがある |

株式交換の最大のメリットは、対価を柔軟に選択できる点です。

そのため、企業の経営の合理化や競争力強化など、経営方針に合わせて柔軟なM&A方針を立てられます。また、株式を譲受するため、対象企業の事業を包括的に承継できる点も魅力です。

▷ M&Aのスキーム:合併

合併は、複数の企業を1つに統合・再編する場合に用いられるスキームです。各企業の持つ資産や事業などを1つにまとめることで、シナジー効果の発生や経営の効率化などを狙います。

合併は、既存の企業が承継する「吸収合併」と合併と同時に新しい企業を設立する「新設合併」の2つが一般的な分類です。

なお、吸収合併の特殊なケースとして「三角合併」もあります。

譲渡側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・対価として株式を受け取った場合、価格上昇による利益を見込める ・権利義務を包括的に承継できる | ・さまざまな手続きが必要となる ・法人格が消滅する |

合併では基本的に株式が対価となるため(社債や新株予約権も可能)、合併により事業が順調に成長し株価が上昇した場合には、相応の利益を期待できます。

一方、合併では被合併会社は消滅してしまうことから、株主総会での特別決議や債権者保護手続きなどさまざまな手続きが必要です。

譲受側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・権利義務を包括的に承継できる ・資金が十分になくても実行できる ・シナジー効果が期待できる | ・手続きが複雑となる ・合併比率により既存株主に影響を与える |

合併では複数の企業が1つとなるため、M&A後も別企業として存続する他のスキームと比較するとシナジー効果が期待できるメリットがあります。

ただし、前述のように複雑な手続きが必要な他、合併比率によっては、既存株主の持ち分比率が低下する恐れもあります。

▷M&Aのスキーム:第三者割当増資

第三者割当増資は企業における資金調達方法の1つで、M&Aのスキームとしても採用されるケースが多い手法です。譲渡企業は新規で株式を発行し、第三者に株式を割り当てることで資金を調達します。

特定の第三者と資本関係を持つことで、単純に業務提携を行うよりも強い協力関係を築き、互いの事業を発展的に成長させる狙いがあります。

譲渡側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・資金調達による財政基盤の強化ができる ・新株主を選択できる ・取引先からの信用力が増す | ・既存株主の持ち株比率が低下する ・増資による税負担のリスクがある |

第三者割当増資を実施すると、資金調達により財政基盤が強化される他、信頼できる新株主を選択することで安定的に経営を行えるメリットがあります。

譲受側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・対象企業と関係を強化できる ・連結決算による利益取り込み効果を狙える ・100%買収と比較し少ない資金で実施できる | ・一部の議決権しか取得できない ・株式取得単価が株式譲渡よりも高くなる傾向がある |

増資を引き受ける側にとって、比較的少ない資金で対象企業との関係を強化できる点は大きなメリットです。

ただし、既存株主がそのまま残るため、議決権を全て取得することはできません。

▷M&Aのスキーム:資本業務提携

資本業務提携とは、「資本の移動(資本提携)」と「業務の協力(業務提携)」を行う広義のM&Aスキームの1つです。

業務提携と比較すると資本の移動が伴うため、企業同士の関係を強固なものとすることができる側面があります。

譲渡側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・資金を調達できる ・対象企業との関係を築ける ・株式譲渡や合併と比べるとリスクが低い | ・経営干渉のリスクがある ・資本関係の解消の問題がある |

資本業務提携は資金調達が可能な他、業務提携と比較すると対象企業と強固な関係を結べるメリットがあります。

ただし、資本関係が生じるため、経営に過度な干渉をされるリスクも生じます。

譲受側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・経営資源の獲得やシナジー効果が期待できる ・出資先の株価上昇による利益を享受できる | ・買収や合併と比べると関係性は弱い ・情報漏洩のリスクがある |

出資先が自社にない技術やノウハウを持つ場合、関係強化による経営資源の獲得やシナジー効果の発生が期待できます。

ただし、比較的緩い協力関係のため、買収や合併ほどの関係強化は見込めません。

▷M&Aのスキーム:資本参加

資本参加は譲渡企業の株式を取得し、関係を強化するスキームのことです。広義では持ち分比率によらない株式取得全般のスキームを指します。

狭義では持ち分比率が50%未満の場合など、低い持ち分比率による株式取得を指す用語です。

譲渡側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・資本を増強できる ・企業の成長や事業拡大に資する | ・資本参加は永続的なものではない ・契約終了により資本流出の可能性もある |

狭義の資本参加の場合、譲渡側(資本を受け入れる側)は企業の独自性を保ちつつ資金調達が可能です。ただし、契約終了による資本流出のリスクも存在します。

譲受側のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・協調関係を保ちつつ経営への参画ができる ・新たなビジネスチャンスの可能性がある | ・シナジー効果が生まれない可能性がある |

狭義の資本参加の場合、取得する株式の持ち分比率は低くとも一定の権利を持つことができます。ただし緩やかな協力関係であるため、想定したシナジー効果が生まれない可能性もあります。

▷M&Aのスキーム:合弁会社設立

合弁会社(ジョイント・ベンチャー)設立とは、複数の企業がある事業のために共同で会社を設立する手法です。

特に外資企業が日本市場に参入する場合に採用されることが多くなっています。2社で合弁会社を設立する場合には、双方の持ち分比率を50%ずつとするのが一般的です。

合弁会社設立のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・コストを抑えられる ・複数企業の資源を利用できる | ・企業間でトラブルが発生するリスクがある ・技術やノウハウ流出の恐れがある |

合弁会社は複数の企業で出資するため、起業コストを抑えられるメリットがあります。

反面、経営方針や事業展開の違いが顕在化した場合、対立状態が生まれるデメリットもあります。

M&Aのスキームを選ぶ際の注意点

これまで解説してきたように、M&Aのスキームにはいくつもの種類があり、M&Aを実施する際には対象となる主体や会計上・税務上の影響などさまざまな要素を考慮して、最適なスキームを選ぶ必要があります。

以下では、M&Aのスキームを選ぶ際の注意点を、3つの視点から紹介します。

・譲渡(譲受)の対象を明確にする

・会計上、税務上の影響を考慮する

・権利義務や契約の承継について検討する

▷譲渡(譲受)の対象を明確にする

M&Aのスキームを選ぶ際にまず重要なことは、譲渡(譲受)の対象をどうするかです。基本的には、「企業単位」を対象とするか「事業単位」を対象とするかが主な論点であり、対象により選択するべきスキームにも違いが生じます。

例えば、対象を企業全体とする場合には、株式譲渡のスキームがシンプルであり、数多く選択される手法です。また、対象が事業の場合は、事業譲渡が一般的なスキームであり、会社分割と株式譲渡の組み合わせといったパターンも存在します。

▷会計上、税務上の影響を考慮する

会計上・税務上の影響も、スキーム選択の際に注意したい点です。スキームにより、会計処理や税務処理に与える影響は異なります。

例えば、合併のうち一定の要件を満たした「適格合併」では、法人税上の繰越欠損金を引き継ぐことができ、節税効果が見込めます。自社にとって有益となるスキームの選択は、M&A後の経営状況において重要な事項です。

▷権利義務や契約の承継について検討する

M&Aのスキームには、権利義務や契約を包括的に承継できるものと、個別に選別して承継できるものがあります。包括的な承継では個別の契約手続きなく権利を承継できますが、簿外債務や偶発債務まで承継するリスクを排除できません。

したがって、M&Aの目的に合わせ、適したスキームを選ぶ必要があります。

その他、スキームにより関連する法律は異なり、公告が義務付けられる場合や、独占禁止法への対応が必要な場合もあります。

M&Aを実施する際の流れ

以下は、M&Aを実施する際の流れです。

1. M&A仲介会社や専門家(弁護士、公認会計士など)に相談する

2. 自社に適したスキームを選択する

3. 秘密保持契約を締結したうえで、候補企業の経営情報などを閲覧・分析する

4. M&Aの対象企業を決定し、条件について交渉する

5. トップ同士が面談し、大筋で合意したら、基本合意書を交わす

6. デューデリジェンスを実施する

7. デューデリジェンスの結果を踏まえ、最終交渉を実施する

8. 最終契約書を交わす

9. 契約内容を履行する(クロージング)

なお、トップ面談の前後に(基本合意書を交わす前の段階で)意向表明書が交わされる場合もあります。上記は大まかな流れであり、個々のケースで詳細が異なる場合があります。

M&A成立後のプロセス

M&Aが成立したら、その後の統合プロセス(PMI、Post Merger Integration)に移行します。

PMIを実行するのはM&Aの契約が履行された後(クロージングの完了後)ですが、事前に計画を策定し、準備しておくほうがスムーズに進みます。なお、基本合意書締結前から検討を開始することが一般的です。

以下、譲渡側企業・譲受側企業共通の作業、譲渡側企業の作業、譲受側企業の作業に関して詳しく説明します。

譲渡側企業・譲受側企業共通の作業

まず、従業員や取引先などに対し、M&Aのクロージングを報告しましょう。また、業務フローの引き継ぎ・業務管理体制の構築も必要です。

その他、リース契約・賃貸借契約・金銭消費貸借契約などに関する名義変更・経営者保証解除・(連帯)保証人変更などを実施することも欠かせません。なお、最終契約書を交わす前に、リース会社・賃貸人・取引金融機関などと協議・交渉を開始するケースが多く見受けられます。

譲渡側企業の作業

譲渡側企業は、譲受側企業の要望に応じて、引き継ぎなどの作業に適宜協力することが望まれます。

作業には、数ヶ月~1年程度の期間を要することが多いです。徐々に譲渡側経営者は事業運営から離れ、譲受側経営者が事業を実質的に引き継ぎます。なお、M&Aのスキームに応じて、PMIの進め方を適切に策定しましょう。

譲受側企業の作業

譲受側企業は、事前に策定したプラン(クロージングから3〜6ヶ月以内までに実行するべき事項をまとめた計画書)を実行します。実行プランには、経営体制・人事制度・ITシステムの統合、事業内容・取引先・業績評価制度の検討などが含まれます。

なお、最初に作成したプランを漫然と実行し続けるのではなく、PDCAサイクルを回しながらPMIの施策を改善しましょう。PDCAサイクルとは、Plan(計画)、Do(実行)、Check(評価)、Action(改善)という4つのプロセスを繰り返すことで、業務内容・施策を改善する手法です。

M&Aを実施する際に活用できる制度・補助金

国(中小企業庁など)は、2023年度以降、税制措置・金融措置・補助金などの措置を実施・拡充し、M&Aによる中小企業のグループ化を後押ししています。M&Aを実施する企業向けの主な制度・補助金・施策は以下のとおりです。

・事業承継・引継ぎ補助金

・株式会社日本政策金融公庫の事業承継・集約・活性化支援資金(企業活力強化貸付)

・中小企業事業再編投資損失準備金(税制優遇措置)

・中小グループ化・事業再構築支援ファンド出資事業 など

詳細および最新情報は、中小企業庁の公式サイトなどでご確認ください。内容を精査したうえで、自社に適した制度・補助金などを活用してM&Aを実施し、競争力を強化しましょう。

まとめ

現場で多く採用される株式譲渡や事業譲渡をはじめ、会社分割や株式交換など各スキームの特徴と、譲渡側・譲受側それぞれのメリット・デメリットを一覧で紹介しました。

M&Aのスキームを選択するためには、譲渡(譲受)の対象や会計上・税務上の影響、権利義務の承継に加え、資本構成や譲渡対価、法律・規制への対応などを総合的に判断する必要があります。そのため、法務、財務、税務など幅広い専門知識が欠かせません。

近年、M&Aの件数が増加傾向です。過去数年、日本におけるM&Aの件数は4,000件を超えています。本記事でご紹介したスキームの中から、自社に適した手法を選択してM&Aを実施し、競争力強化を実現しましょう。

fundbookでは、M&Aの経験が豊富で、高い専門性を持つM&Aアドバイザーチームが、M&Aをトータル的にサポートします。経営者の方一人ひとりが抱える課題に真摯に寄り添い、M&Aを通じた企業の発展に貢献します。M&Aで不明な点がある方はぜひ一度fundbookまでご相談ください。