買収は、M&Aの代表的な手法のひとつです。近年では大企業だけでなく、中小企業の間でもさまざまな目的で買収が実施されています。

買収という言葉は耳にしたことがあっても、その定義や方法、手続きは詳しく知らないという方も多いのではないでしょうか。

本記事では、買収の意味、その手法や進め方など、基礎知識を解説します。また、友好的買収と敵対的買収の違いや、敵対的買収を阻止する方法についても説明しているため、M&Aを検討する際の情報として参考にしてください。

▷関連記事:M&Aとは?M&Aの手法や流れ、メリットを解説【分かりやすい動画・図解付き】

幸せのM&A入門ガイド

・M&Aの成約までの流れと注意点

・提案資料の作成方法

・譲受企業の選定と交渉

・成約までの最終準備

M&Aによる事業承継をご検討の方に M&Aの基本をわかりやすく解説した資料です。

目次

買収の意味

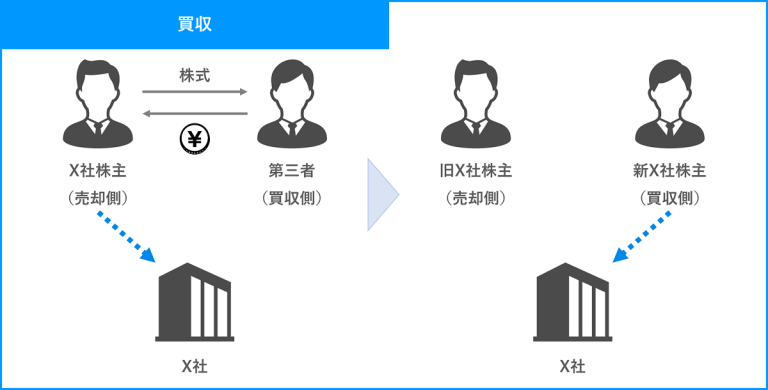

M&Aにおいて「買収」とは、企業が他企業を支配することを目的とし、会社の経営権や事業を買い取ることです。

株式会社であれば株の過半数を保有すれば普通決議を、3分の2を保有すれば株主総会の特別決議を成立させることが可能です。買収された企業は株式を買い取った企業の子会社やグループ会社になり事業を継続します。

この点が企業が継続しない合併とは異なります。

買収を行う目的

企業が他企業や事業を買収する最たる目的は「企業の安定的、または加速度的な成長」のためです。

買収を行うことで成長につながる以下の4項目を補うことを狙います。

・経営資源の獲得

・リスクヘッジ

・組織再編

・節税対策

▷買収の目的1:経営資源の獲得

企業の成長には経営資源(リソース)が欠かせません。

経営資源は一般的には人・物・金やノウハウなどを指します。自社で新たに1から事業を立ち上げたり、強化することと比較し、既にその事業分野で実績がある企業を買収した方が時間の節約にも繋がるでしょう。

また自社と同様の業態で事業を営む企業を買収する場合、施設の拡大や商品、顧客の獲得にも繋がる可能性があります。この様に資金を用いて企業の成長に必要な要素を買い取ることは買収の最大の目的といえます。

▷買収の目的2:リスクヘッジ

企業の経営を行うためにはリスクヘッジは欠かせません。

事業規模にもよりますが、一定の規模となった企業が1事業に依存することは非常にリスクが高くなります。例えば近年の新型コロナウイルス感染症(COVID‑19)が流行した際に、旅行業や飲食業などは大きく売上を減少させましたが、この様な事象が発生した際に1つの事業しか展開していないと企業を経営していく上で大きな問題が生じるでしょう。

自社とは異なる業種の企業を買収することで事業の多角化を効率よく実行できるため、経営のリスクヘッジの1手段として買収が行われることがあります。

▷買収の目的3:組織再編

買収を行う目的は競合他社や事業、異業種企業を買い取り、子会社とするだけでは無く、組織再編を目的とするケースもあります。

例えば1つのグループ内で同事業を営んでいる場合、それらを統合させたり、一部の会社を別会社の子会社化させることで、コストの削減や事業規模の拡大を目指す場合です。

このような組織再編の際に実施されるM&Aのスキームは株式交換や株式移転、会社分割などが考えられます。

▷買収の目的4:節税対策

節税対策として買収が行われる場合、対象となる買収先は赤字となっている企業です。繰越欠損金を持つ企業を買収することで、その会社の繰越欠損金を引き継ぐことになるため、買収後に節税効果を受けられる可能性があります。

ただし、必ずしも繰越欠損金の引き継ぎが可能なわけではなく、法人税法規定により繰越欠損金の制度を利用した租税回避の引き継ぎ条件が定められているため、事前に確認が必要です。

買収の種類|友好的買収と敵対的買収とは

買収を実施する際の買収される企業・買収する企業の関係性から、買収は「友好的買収」と「敵対的買収」の2パターンに分けることが出来ます。

▷友好的買収とは

友好的買収とは「買収される企業の同意を得て、買収を行うこと」を指します。日本で行われている買収の大半は友好的買収となり、事前に双方の条件を擦り合わせています。

また買収される企業が上場企業の場合、TOB(Take-Over Bid / 株式公開買付)が行われることもありますが、友好的買収の場合、買収される企業の経営陣から事前に同意を得たうえで行われるのが一般的となります。

▷関連記事:TOB(株式公開買付)とは?目的からメリット、友好的・敵対的の違いまで分かりやすく解説

▷敵対的買収とは

一方、敵対的買収とは「買収される企業の同意を得ずに行われる買収」を指します。買収される企業が非上場企業の場合、同意を得ずに株式を取得する(=買収する)ことが不可能となりますので、敵対的買収が行われる場合、上場企業が買収される場合となります。

具体的には、買収される企業やその大株主へ事前の合意や通知なしにTOBを仕掛け、ライバル企業などの経営の支配力を握るといった形です。ただし敵対的買収には防衛策が存在するため、成功率は高くありません。買収の防衛策については次の章で解説いたします。

敵対的買収に対する防衛策

敵対的買収では買収される企業は一方的に買収される形になりますので、買収を阻止する買収防衛策を講じる必要があります。

これを買収防衛策といいます。海外では買収防衛策が頻繁に見られますが、日本ではほぼありません。

買収防衛策には以下の様な種類が存在します。

・ホワイトナイト

・クラウンジュエル

・ポイズンビル

・ゴールデンパラシュート

・パックマンディフェンス

▷買収防衛策1:ホワイトナイト

敵対的買収を仕掛けられた企業が、その企業の友好的な第三者に自社株式を大量に取得してもらう手法になります。ホワイトナイトの強みとしては敵対的TOBが発覚後にも実施が可能な点です。

ホワイトナイトが活用された例としては、2006年にスティール・パートナーズが明星食品に対して敵対的TOBを仕掛けた際、日清食品が友好的TOBを行うことで防衛に成功しています。

直近では2017年にソレキアに対してフリージア・マクロスの取締役会長である佐々木ベジ氏が敵対的TOBを仕掛け、富士通がホワイトナイトとしてTOB合戦になる事例がありました。このケースではホワイトナイトである富士通が佐々木ベジ氏の買い付け価格を上回る事が出来ず、ホワイトナイトが失敗に終わっています。

▷買収防衛策2:クラウンジュエル

クラウンジュエルは「王冠から価値のある宝石を外して王冠の価値を下げる」ことに由来し、敵対的買収を仕掛けられた企業が敵対的TOBを仕掛けられた際に買収者の買収意欲を削ぐことを目的とし、収益性が高い事業や価値のある資産を売却する防衛策のことをいいます。

2005年に行われたライブドアとフジサンケイグループによるニッポン放送株争奪戦では、ニッポン放送の優良資産をフジサンケイグループ内の企業に譲渡することを示唆し、ライブドアの実行意欲が削ぐことでTOBを阻止しています。

▷買収防衛策3:ポイズンビル

ポイズンビルは新株の発行により買収者の株式保有割合を低下させ、買収にかかるコストを上げる防衛策です。有効な防衛策である一方、新株を発行することで発行済み株式数が増加し株価が下落するリスクや株主平等原則に反するとする株主に新株発行を反対される可能性があります。

2007年にスティール・パートナーズがブルドックソースに対して敵対的TOBを仕掛けた際、ブルドックソースは全株主に対し、1株につき3個の新株予約権の発行、スティール・パートナーズには株式相当額の金銭を、他の株主には新株予約券1個につき1株を交付する買収防衛策を行い、買収防衛に成功しています。

また2022年、イーロン・マスク氏によるTwitter買収の際に、Twitter側がポイズンビルを防衛策とすると発表しています。この計画では、個人またはグループが取締役会の承認なしにTwitterの発行済み普通株式の少なくとも15%の所有権を取得した場合、他の株主が割引価格で追加の株式を購入できるというもので、今後の動向が注目を集めています。

▷買収防衛策4:ゴールデンパラシュート

ゴールデンパラシュートは事前に経営陣の退職金を巨額にするという防衛策になります。敵対的買収が行われた場合、買収された企業の経営陣は解任されることが一般的です。この点に注目し、退職金という金銭流出による買収コスト引き上げや財務的魅力の低下で買収を防衛しようとする防衛策になります。

またゴールデンパラシュートと類似する防衛策として、「ティンパラシュート」というものも存在します。ゴールデンパラシュートが経営陣の退職金であることに対し、ティンパラシュートは従業員に巨額の退職金を設定する契約のことを指します。

ゴールデンパラシュートやティンパラシュートは株主などに自己保身のための防衛策と見られる可能性が高く、一定の効果は期待できますが導入がしにくい防衛策となります。

▷買収防衛策5:パックマンディフェンス

パックマンディフェンスは「TVゲームのパックマンに似ている」ことに由来する防衛策になります。

敵対的TOBを仕掛けられた企業が、仕掛けた企業に対して逆にTOBを行う手法ですが、莫大な資金を必要とし、買収を防衛したとしても残るのは最初に買収を仕掛けてきた企業の株式(25%以上)と、防衛後にシナジーを埋めない場合、経営上メリットがないということもあり、日本ではほぼ行われることがありません。

事例としては1999年にフランスのトタルフィナという石油会社(業界第1位)が、業界第5位のエルフ・アキテーヌに対し敵対的TOBを仕掛け、エルフ側が逆買収を仕掛けた例があります。

買収の際に用いられるM&Aの手法

次に、買収の主な手法と手順について解説します。

▷買収の手法

・株式譲渡

・第三者割当増資

・株式交換

・株式移転

・事業譲渡

株式譲渡

譲渡企業の株式を譲受企業が得る手法です。

通常、過半数の株式を保有することで、経営権を取得することができます。この株式譲渡は中小企業のM&Aではよく活用される手法です。

▷関連記事:株式譲渡とは?株式譲渡と事業譲渡の違いや2つの注意事項

第三者割当増資

譲渡企業が新たに一定数の株式を発行し、譲受企業が引き受ける手法のことです。

原則、経営権の取得には50%超の株式の保有が必要であるため、譲受企業が50%以上の株式を引き受けることでM&Aの成約とみなされます。

▷関連記事:資金調達の手法、第三者割当増資とは?株式譲渡との違いやM&Aにおける活用方法の紹介

株式交換

買収しようとする会社の株主から、すべての発行済株式を譲受け、その対価として自社の株式や現金などを渡し、完全子会社化する手法のことです。

▷関連記事:株式交換とは?メリットから株式交換比率、株価の変動と注意点までを徹底解説

株式移転

1つまたは複数の会社の発行済株式のすべてを、新たに設立した会社へと移転させる手法です。

ひとつの会社内で持株会社(ホールディングス)に経営体制を移行する場合に活用されることもあります。

▷関連記事:株式移転とは?株式交換との違い、仕訳や会計処理を解説

事業譲渡

会社の一部または全部の事業を買収する手法です。

買収対象は、商品や工場などの設備、不動産といった有形のものから、ブランドやノウハウ、特許権といった無形のものなど多岐に渡ります。事業譲渡で買収する事業は、譲渡企業と譲受企業の交渉によって決めることになり、事業をすべて買収する場合には全部譲渡、一部の事業のみの場合には一部譲渡となります。

また、事業の全部譲渡と株式譲渡では、取引相手が法人か株主か、契約が事業に関するものか経営権かといった点などが異なります。

▷関連記事:営業譲渡とは?事業譲渡との違いやメリット・デメリットを解説!

買収の流れ・フロー

買収の手続きは「準備フェーズ」、「交渉フェーズ」、「最終契約フェーズ」の3つに大きく分けることができます。各フェーズごとに、大まかな流れを見ていきましょう。

▷関連記事:M&Aの一般的な手続きの流れ(プロセス) 検討~クロージングまで

▷準備フェーズ

準備フェーズでは、譲受企業はM&A仲介会社へと問い合わせ、買収したい企業の業種や規模、地域や買収価額といった希望条件を伝えます。その後条件に合った譲渡企業のノンネームシートを見て、買収先を検討していきます。

一方、譲渡側の企業はM&A仲介会社とアドバイザリー契約を締結し、ノンネームシートや企業概要書(IM)といった書類を作成します。

▷交渉フェーズ

譲受側の企業はM&A仲介会社とのアドバイザリー契約を結び、興味を持った買収候補企業のより詳しい情報の開示を受けます。この際、情報の漏えいを防ぐために、秘密保持契約もあわせて締結することが一般的です。

その後、双方の経営者が合意した場合にはトップ面談が実施され、お互いの理解を深めます。トップ面談後に譲受側が買収したいと考えた場合、意向表明書(LOI)と呼ばれる、買収したい意思を示した書類を譲渡企業に提出します。

そして、意向表明書を踏まえたうえで、M&Aの条件を記載した基本合意を締結します。

▷関連記事:意向表明書(LOI)とは?記載内容と基本合意書との違い・目的・法的拘束力の有無について解説

▷最終契約フェーズ

最終契約フェーズでは、譲受側はまずデューディリジェンス(買収監査)と呼ばれる企業調査を行います。デューディリジェンスでは、税務、法務などさまざまな観点から譲渡企業の経営環境や事業内容を調査します。デューディリジェンスの結果を考慮して、買収価格などの条件を調整し、最終合意を締結します。

▷関連記事:デューディリジェンス(DD)とは?種類や手順・費用や注意点【解説動画付き】

買収のメリット・デメリット

買収にはメリットとデメリットが存在します。

買収を検討する前にメリットとデメリットを把握し、最適な選択肢となるか、検討をしましょう。主なメリットとデメリットには以下が挙げられます。

▷買収のメリット

・時間の節約

・シナジー効果の獲得

・リスクの分散

時間の節約

自社のみで新規事業の立ち上げを行う場合、準備には時間を要します。

一方、既にその分野・事業を営んでいる企業を買収することで、その企業のリソースや営業基盤などをそのまま引き継ぐことが出来るため、新規事業の立ち上げにかかる時間を大幅に節約することが可能です。

シナジー効果の獲得

買収によって買収先の企業と自社の間にシナジー(相乗効果)が生まれた場合、さらなる事業発展や経営改善などが見込めます。自社の強みや事業内容を活かせる分野の企業を買収することが重要になるため、M&A専門のアドバイザーの意見などを参考にするとよいでしょう。

▷関連記事:シナジー効果とは?M&Aを成功させるシナジーの種類や事例と評価方法

リスクの分散

企業が1つの事業のみを営んでいるケースでは成長は徐々に鈍化していくケースが一般的です。新型コロナウイルス感染症(COVID‑19)の流行の際の旅行業や飲食業などの状況から、外的要因により会社全体に大きな影響があることも分かります。

買収を行うことにより、売り手企業の経営資源をそのまま引き継ぐことが出来るため、自社と異なる業界の会社を買収した場合であれば、事業の多角化につながり、新たな士業を開拓できる一方、経営上のリスクを分散することも可能になるでしょう。

▷買収のデメリット

・買収先の従業員の流出

・のれんの減損リスク

・簿外債務

・偶発債務のリスク

買収先の従業員の流出

買収を行うメリットは上記記載の通り、売り手企業の経営資源をそのまま引き継げることです。

ただし買収を行った後に買収をされた企業の従業員は労働条件などが変化する可能性や、人事異動などが発生することを嫌い、買収前に人材が流出してしまう可能性もあります。無理な買収はトラブルを引き起こす元になるため、買い手企業と売り手企業の経営陣同士の話し合いや調整を慎重に行う必要があります。

のれんの減損リスク

のれんとは、貸借対照表における勘定科目の一つで、具体的には譲渡企業の純資

産(時価)と実際の買収価格の差額を指しています。

・関連記事:M&Aの「のれん」とは?償却期間や会計処理、注意点を分かりやすく解説

企業にはノウハウやブランドなどといった多くの価値がありますが、買収後に想定よりのれんの価値が低く、メリットが生まれなかった場合、”のれんの減損”の処置が行われます。買取価格が高すぎる場合、より減損処理を行う必要が発生しやすいといえるので注意が必要です。

簿外債務・偶発債務のリスク

買収を行う際には売り手企業の債務状況を確認するのが一般的ですが、帳簿には記載されていない債務が存在するケースがあります。従業員への支払いやトラブルに起因する債務が残っていないかは買収を進める中で確認をしておきたい項目です。

また偶発債務は、現時点では発生していないものの、将来的に一定の条件が成立した際に発生する債務の総称となります。例えば発売済み商品のリコールや訴訟による損害賠償のリスクなどが挙げられます。

こういった点は買収前のデューディリジェンスを行う際にしっかりと確認し、リスクを回避しましょう。

買収価額の決定方法

事業や企業を買収する際に必要となるのが取引の対価です。

最終的な取引価格は、企業価値評価をもとに売却企業と交渉をして決定します。企業価値評価は特定の企業の価値やその株式の価値を算出することを指し、売り手企業が仲介会社との秘密保持契約・アドバイザリー契約を締結し終えた段階で行います。

▷企業価値評価の方法

企業価値評価の方法は、上場企業と非公開企業で異なります。上場企業の場合はすでに株価が市場に公表されているため、「時価総額(株価×発行済総株式数))」が基準価値となります。

一方、非公開企業の場合は株式が市場に出回っていないため、基準となる株価がありません。非公開企業の企業価値を算出する方法は複数あり、経営状況や今後の展望、事業の特性など企業の価値を構成するさまざまな要因をもとに算出を行います。

算出の際には「コストアプローチ」、「マーケットアプローチ」、「インカムアプローチ」の3つの手法が用いられます。

コストアプローチとは

コストアプローチは、売り手企業の純資産価値に着目した評価方法となります。企業の保有している資産や負債をベースにし、株式価格を算出する方法となるため、客観性に優れた企業価値を算定可能という特徴があります。中小企業のM&Aにおいては、このコストアプローチが採用されるケースが多くなっています。

・関連記事:【図解付き】企業価値評価におけるコストアプローチとは?メリット・計算方法・他の方法との違いを解説

マーケットアプローチとは

株式士業やM&A市場における取引価額を基準に算定する評価方法がマーケットアプローチと呼ばれます。客観的な価値を算定することは可能であるものの、中小企業と同様のビジネスモデルで同規模の上場企業を探すことが困難という欠点があります。

▷関連記事:企業価値評価の一つ、マーケットアプローチとは?よく使われる計算方法やシミュレーションも解説

インカムアプローチとは

インカムアプローチは売り手企業の収益力に着目した評価方法です。

売却企業に今後見込まれる収益やキャッシュフローから、リスクなどを考慮して、企業価値を算出することから企業が将来的に獲得と想定される収益や買収後のシナジー効果を評価結果に反映させることが出来ます。

ただしインカムアプローチの前提は企業が存続することになるため、存続性に疑念がある場合にはインカムアプローチを活用することが難しくなります。

▷関連記事:【徹底解説】企業価値評価の手法の一つ、インカムアプローチとDCF法の計算方法を解説

買収を成功させるポイント

買収を成功させるためには事前の準備が欠かせません。

どういった企業を買収するのか、いくらで買収するのかはもちろん、企業評価やデューディリジェンスにも時間を掛ける必要があります。

以下の項目に注意することで成功する確率を高められるので、しっかりと抑えておきましょう。

▷買収を行う目的を明確に

まずは買収を行う目的をはっきりさせ、明確な戦略を策定しましょう。

買収にはいくつかの目的がありますが、利益を増やすのかリスクの分散を行いたいのかでは買収先の企業が大きく変わってきます。

▷企業価値評価は正確に

企業価値評価を誤ってしまうと買収後のトラブルや損失につながります。

帳簿を確認するだけだと予想外のリスクが発生する可能性があるため、売り手企業の状況をしっかりと確認し、将来的なトラブルの可能性も含め、確認をする様にしましょう。

▷トップ面談は丁寧に

買収を行う前には売り手企業、買い手企業の経営陣同士の話し合いが設けられます。これをトップ面談と呼びます。

敵対的買収では話し合いが設けられないケースもありますが、友好的買収であればトップ面談の時間を長くとり、相手企業との関係をより良く築くことが重要です。丁寧な面談により買収価格の交渉によるコスト削減や買収後の人材流出、トラブルなども避けられる可能性が高まるでしょう。

買収に関する現状と動向

近年、日本の中小企業全体の問題として”後継者不在”の課題が挙げられます。

帝国データバンクが発表する全国企業「後継者不在率」動向調査では、全国全業種 約26万6000社の内、61.5%が後継者が「いない」、または「未定」という結果が出ています。 このような後継者不在率の高さを背景とし、中小企業庁は2021年に中小M&A推進計画を策定、M&Aを推進する方法性を打ち出しました。

またM&Aを中小企業が実施する際に補助金なども拡充されている事から、後継者不在の課題解決策として今後も更に増加していくもとと想定されます。

▷関連記事:【2022年版】最新のM&A事例と動向

▷武田薬品工業株式会社によるシャイアー社の買収事例

2019年1月に、武田薬品工業株式会社がアイルランドの大手製薬メーカーであるシャイアー社を約6兆2,000億円で買収しました。

日本企業によるM&Aとしては過去最大規模であり、武田薬品工業の連結売上高は3兆円を超えて世界8位の製薬会社となりました。米国内で高いシェアを誇るシャイアーの買収により、グローバル市場でのシェアを獲得できるほか、研究開発への投資も拡大することが可能になるとしており、さらなるグローバル化と競争力の確保を目的に行われた買収事例です。

▷日本ペイントホールディングス株式会社によるDULUXGROUP LIMITED 社の買収

2019年8月、日本ペイントホールディングス株式会社が、オーストラリアの塗料メーカーである DuluxGroup Limited 社を約2,917億円で取得して子会社化しました。

日本ペイントホールディングスは、国内トップ塗料メーカーであり、近年はアジアを拠点としたグローバル展開を進めています。Dulux Groupはオーストラリア、ニュージーランドの塗料市場では首位の市場シェアを有しています。 日本ペイントホールディングスは、中国などのアジア地域を中心とした販売体制から、市場として安定した成長を続けるオセアニアへと販路を広げるためにM&Aを行いました。

▷株式会社萬楽庵によるRIZAPグループ子会社の株式会社ジャパンゲートウェイの買収

2019年1月、株式会社萬楽庵がRIZAPグループの連結子会社である株式会社ジャパンゲートウェイの全株式を取得して子会社化しました。

萬楽庵は不動産事業やカフェ事業などを手がけており、代表取締役会長である中村規脩氏は、テレビ通販の「ショップジャパン」を運営する株式会社オークローンマーケティングの創業者としても知られています。

一方、ジャパンゲートウェイは、ノンシリコンシャンプーの「レヴール」やスカルプケアシャンプーの「リガオス」に代表される高品質・高付加価値商品を販売している会社です。萬楽庵は、今後展開する通販事業の美容・ヘルスケアの分野においてジャパンゲートウェイとの間にシナジー効果が得られるとして、買収を行いました。

まとめ

買収とは、経営権や事業を獲得する手法のひとつで、経営陣の合意を得ない敵対的な買収も存在するものの、実際には信頼関係や合意のもとに、シナジー効果や事業基盤の強化を狙った友好的な買収がほとんどです。

買収の手法にはさまざまな種類があり、進める手順も法的な知識や専門知識が必須となるため、M&Aアドバイザーなどの専門家とともに進めるのが一般的です。買収についてさらに詳しく知りたい方や、買収を検討されている方は、専門家による無料相談などを利用することをお勧めします。