M&Aを行うことで、事業拡大や組織再編などがスムーズに推進できます。しかし、M&Aの実施にはどの程度費用が必要となるのでしょうか。

本記事では、「M&Aにかかる費用について知りたい」「M&Aを実施するために必要な費用の内訳がわからない」といった疑問を解決するために、M&Aにかかる費用の相場や税務面について押さえておきたい基礎知識をM&Aアドバイザーがまとめました。

M&Aを実施する際にかかる費用を大まかに把握できるよう解説し、専門家への相談やアドバイスを受ける際に役立ててください。

なお、M&Aの概要は以下の記事で詳しく解説しています。

▷関連記事:M&Aとは?M&Aの目的、手法、メリットと流れ【図解付き】

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

M&Aにかかる費用の種類

M&Aにかかる一般的な費用の種類には、以下のようなものが挙げられます。

| 項目 | 内容 |

|---|---|

| 1.譲渡対価 | 譲渡企業に渡す金銭など(一般的に純資産と営業権の合算) |

| 2.弁護士への報酬 | 契約書の作成や手続きのサポート、助言への報酬 |

| 3.デューディリジェンスにかかる費用 | 会計士や弁護士など専門家へ監査を依頼した際の報酬(譲受企業のみ) |

| 4.税理士・会計士への報酬 | 税務手続きや各種調査、助言などへの報酬 |

| 5.M&Aに関わる社員の人件費 | M&Aに関わった社員に対し支払われる人件費(譲受企業のみ) |

| 6.契約書や計画書の印紙代 | 各種契約書に加え、株券の交付や有価証券の受取書などに貼付する印紙代(株式譲渡契約は除く) |

| 7.登記にかかる費用 | 商業登記や所有権移転登記などの登記申請手続きに伴う費用 |

| 8.仲介手数料(仲介会社に依頼する場合) | M&Aを仲介会社へ依頼した場合に発生する報酬などの費用 |

順番に解説していきます。

1. 譲渡対価

M&Aを行うことで、譲受企業が事業や譲渡会社を譲り受ける際に必要となるのが、譲渡対価です。最終的な価額は、仲介会社が譲渡企業にどのくらいの価値がつくのかについて算出する「企業価値評価(バリュエーション)」を行い、それをもとにした交渉を経て決定します。

2. 弁護士への報酬

弁護士への報酬は、M&Aの契約書の作成や、手続き全般のサポートなどを弁護士へ依頼した場合に発生する費用です。弁護士事務所によって設定されている報酬形態はさまざまで、時間あたりの報酬や月額報酬のほか、着手金や譲渡対価の数パーセント程度の成功報酬などが請求される場合もあります。

また、下記デューディリジェンス費用や登記などの費用が別途発生するケースが多いでしょう。

M&Aにおける弁護士の役割は、こちらの記事で解説しています。

▷関連記事:M&Aにおける弁護士の役割と業務

3. デューディリジェンスにかかる費用

デューディリジェンスとは、譲受企業が譲渡企業に対して、財務や税務、法務、事業、労務など、譲渡企業のあらゆる情報を調査することです。

そのため、デューディリジェンスにかかる費用は、基本的には譲受企業側が負担します。譲渡企業を譲り受けることによるリスクがないかなどについて、弁護士や会計士などの専門家へ監査を依頼した際に発生する費用となります。

譲受企業が選定した外部の専門家に依頼することが一般的です。

4. 税理士・会計士への報酬

税理士・会計士への報酬は、M&Aに関する税務手続きや各種調査について、税理士や会計士に依頼した場合に発生する費用です。

税理士や会計士によっては、事業承継をトータルで支援するサービスのほか、必要な個別の手続きに項目を用意している場合があります。自社のM&Aの目的や条件、依頼内容などによって費用は異なります。

5. M&Aに関わる社員の人件費

M&Aに関わった社員に対して支払われる人件費も、必要となる費用として考えておくべきでしょう。

規模が小さい場合にはさほど費用はかかりませんが、M&Aを専業として担当する社員が増加した場合には、その分の人件費を確保する必要があります。

6. 契約書や計画書の印紙代

M&Aの手続きを進めていく上で、契約書の締結や計画書の作成を行う必要があります。M&Aの手法によって必要な契約書や計画書は異なります。中小企業のM&Aでよく活用される株式譲渡の場合は「株式譲渡契約書」に印紙を貼る必要があります。

その他にも、株券の交付や有価証券の受取書などに貼付する印紙代も発生します。また、どの書類が課税対象となるかはM&Aの手法や譲渡額、譲受企業、譲渡企業のどちらかによっても変わってきます。

M&Aの際に必要な書類と作成手順は、以下の記事を参考にしてください。

▷関連記事:【M&Aの必要書類と契約書】M&Aの書類作成手続きをプロセスに沿って解説

7. 登記にかかる費用

M&Aの手法によっては、商業登記や所有権移転登記などの登記申請手続きが必要となります。登記の名義変更を行う際には、登記の内容によって手続きにかかる費用は異なり、所有権移転登記の際には登録免許税がかかります。

8. 仲介手数料(仲介会社に依頼する場合)

M&Aを仲介会社へ依頼した場合に発生する費用です。M&Aのスキームによって支払う報酬はさまざまです。また、料金体系も会社によって大きく異なり、仲介手数料以外にも相談料や着手金などが必要になる場合もあります。そのため、事前に確認しておくことをおすすめします。

仲介会社への手数料には以下のものが挙げられます。

具体的にM&Aについて業務を進める段階で発生。無料の会社もある。

| 項目 | 内容 |

|---|---|

| 1.相談料 | M&Aについて相談する際に発生。無料の会社もある。 |

| 2.着手金 | 契約書の作成や手続きのサポート、助言への報酬 |

| 3.リテイナーフィー(定額顧問料) | M&Aアドバイザーに月額手数料。M&Aが長引くほど発生する。無料の会社もある。 |

| 4.中間報酬 | 基本合意書が締結した段階で発生。成功報酬の10%〜20%程度。 |

| 5.成功報酬 | M&Aが成立した場合に発生。後述のレーマン方式で計算されることが多い。 |

| 6.株券印刷代 | 株券を印刷する費用です。株券の印刷が不要な場合、費用は発生しません。 |

上記の費用種類はあくまで一例であり、ひとくちにM&Aといっても、譲渡額や手続きの複雑さ、規模の大きさによって費用や手続きはさまざまです。また、手法によって必要な費用が変わってきます。

なお、事業承継にかかる費用はこちらの記事で詳しくまとめています。

▷関連記事:事業承継にはどれくらいの費用がかかる?

M&Aアドバイザーに支払う料金や報酬はこちらの記事で詳しくまとめています。

▷関連記事:M&Aアドバイザーに支払う料金・報酬の相場は?成果報酬・レーマン方式などの種類と確認のポイント

9.税金

M&Aの費用として、税金があります。税金はM&Aのスキームごとにかかり方が異なります。

M&Aの代表的なスキームである「株式譲渡」と「事業譲渡」を例に挙げて、それぞれ解説して行きます。

・株式譲渡

株式譲渡の際に譲渡所得が出た場合、株主には「譲渡所得税」がかかります。

令和19年まで、日本大震災の復興財源に充てる目的で、所得税と住民税の他に復興特別所得税が課税されます。税率は20.315%(所得税及び興特別所得税15.315% + 住民税5%)です。

所得税及び復興特別所得税は、翌年の3月15日までに確定申告を行い納税します。住民税は、確定申告後に納税を行います。

株式譲渡の場合、基本的には、譲渡側に納税義務が発生し、譲受側に納税義務は発生しません。

・事業譲渡

事業譲渡の場合、譲渡対価を譲渡企業が受け取るため、法人が課税対象となり、株主は税金の負担がありません。

譲渡対価を受け取った譲渡企業に対しては、法人税が課税されます。設備や店舗など固定資産を譲渡した際に課税事業者である場合は、消費税も課税されます。

また、譲受企業が建物や不動産を引受けていた場合、登録免許税、不動産取得税などの税負担が生じます。

なお、節税方法は、こちらの記事を参考にしてください。

▷関連記事:【株式・事業譲渡などM&Aの税金】節税や税務、最新の税制変更を解説

M&A仲介会社で多く活用される報酬体系「レーマン方式」

多くのM&A会社が採用する報酬体系に「レーマン方式」とよばれる算出方法があります。レーマン方式は、取引金額に応じて報酬料率が変わる計算方法です。

譲渡対価が大きいほど手数料率は低く、譲渡対価が少なければ高くなります。

また、仲介会社によっては最低報酬額を設定している場合もあります。最低報酬金額は500万円~2,500万円で設定されていることが多いです。

レーマン方式では起算基準が会社によって異なるため、契約する際は何に対して成功報酬料率を定めているのか確認をすることが重要です。

会社の資産と営業権(のれん代)をもとに成功報酬を算出する場合などがあります。

取引金額が15億円と仮定して、この15億円を手数料の割合ごとに分けて計算すると以下のようになります。

①5億円(~5億円部分)×5%=2,500万円

②5億円(5億円~10億円部分)×4%=2,000万円

③5億円(10億円~15億円部分)×3%=1,500万円

上記①~③の合計6,000万円(=2,500万円+2,000万円+1500万円)が報酬の金額になります。

M&Aの各手法ごとの会計処理や仕訳、税務

M&Aの手法によって、譲渡企業、譲受企業それぞれで必要となる仕訳は異なります。M&Aを検討する上で一般的によく活用される手法の仕訳や税務の注意点をご紹介します。

M&Aの各手法ごとの仕訳

M&A費用と同様に、M&A費用の仕訳も手法によって異なります。一般的なM&A手法であげられる仕訳の代表例は以下の通りです。

・株式譲渡

・株式交換

・事業譲渡

・合併

・会社分割

順番に解説していきます。

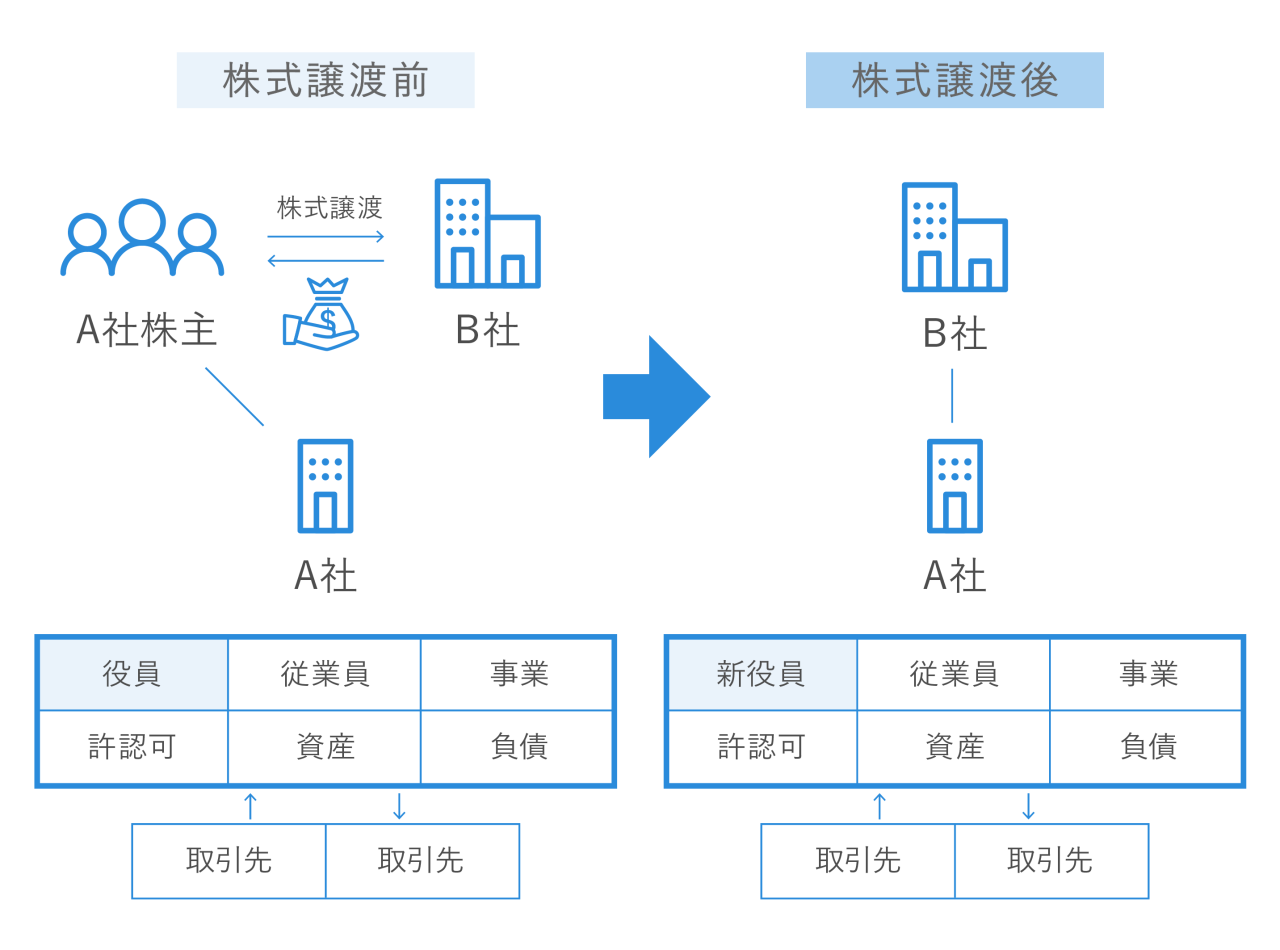

株式譲渡

株式譲渡とは、譲渡企業の株式を譲受企業が譲り受けることで、経営権を譲受企業に移動させる手法です。中小企業のM&Aで最もよく活用されている手法です。

基本的に譲渡した側では、帳簿価額とその対価としての受け取り額との差額と売却損益、譲渡に付随した費用や現預金に関する仕訳が必要です。

譲受した側では、取得した株式を時価により計上し、付随費用を含めて取得原価として、現預金で子会社株式を受けた仕訳が必要となります。

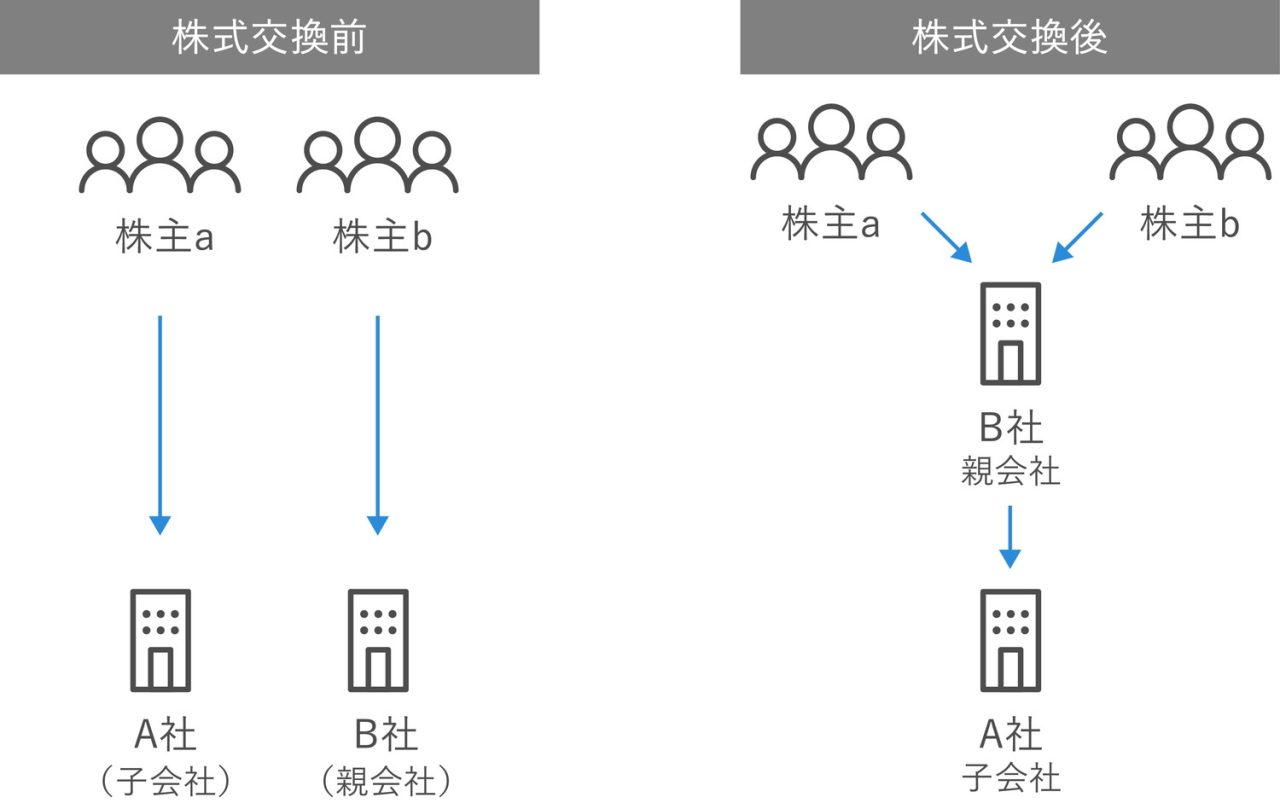

株式交換

株式交換とは、会社が発行済株式のすべてを既存会社(または合同会社)に取得させることにより、完全な親子会社関係を創設するM&Aの手法の1つです。

株式交換の親会社では会計処理が必要となります。また、株式交換当事者は「株式を取得する会社」と「株式を渡す株主」であり、子会社化する予定の譲渡企業は基本的には会計処理が不要となります。

株式交換については、以下の記事で詳しく解説しています。

▷関連記事:株式交換の仕訳とは?完全子会社と株主で異なる会計処理や関連する税務を徹底解説

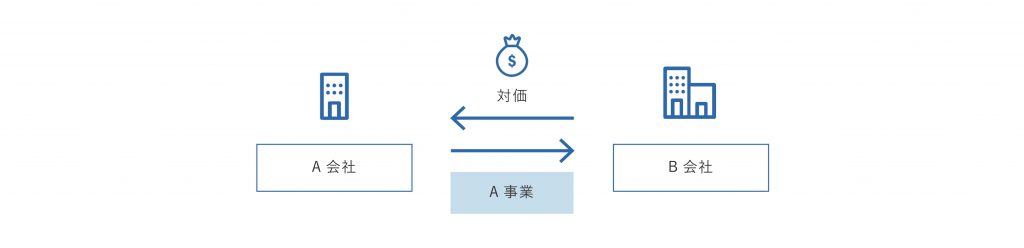

事業譲渡

事業譲渡とは、会社の一部または全部の事業を第三者に譲渡することを指します。

譲渡企業では、譲渡する資産と負債は簿価で計上し、取得した譲渡対価は時価で受け取ります。簿価で計上した資産と負債の差額である株主資本相当額(と譲渡対価との差額を売買損益として認識します。

事業譲渡の会計処理や仕分けは、こちらの記事に詳しくまとめています。

▷関連記事:事業譲渡の基本的な会計処理や、のれんが発生した場合の仕訳をわかりやすく解説

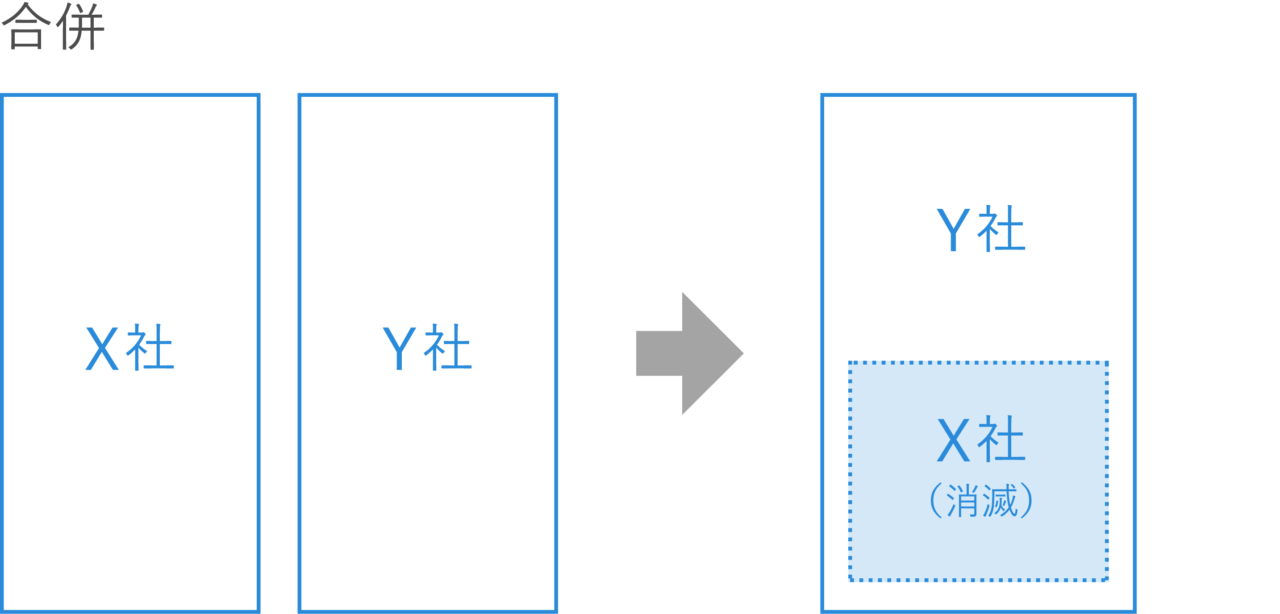

合併

合併は、「新設合併」と「吸収合併」の2つに分けられます。実務においては、新設合併は事業に必要となる許認可の取得などの手続きが複雑になるため、吸収合併が行われることが多いです。

吸収合併を行った際には、ケースによって仕訳の方法が異なります。

一般的によく行われるケースとして、「受け入れた純資産よりも増加資本金の方が多いケース」「増加資本金よりも受け入れた純資産の方が多いケース」「増加資本金と受け入れた純資産が等しいケース」の3つのパターンがあります。

M&Aにおける吸収合併の仕分けや切り方は、こちらの記事を参考にしてください。

▷関連記事:M&Aにおける吸収合併、仕訳の切り方やのれんについて詳しく解説

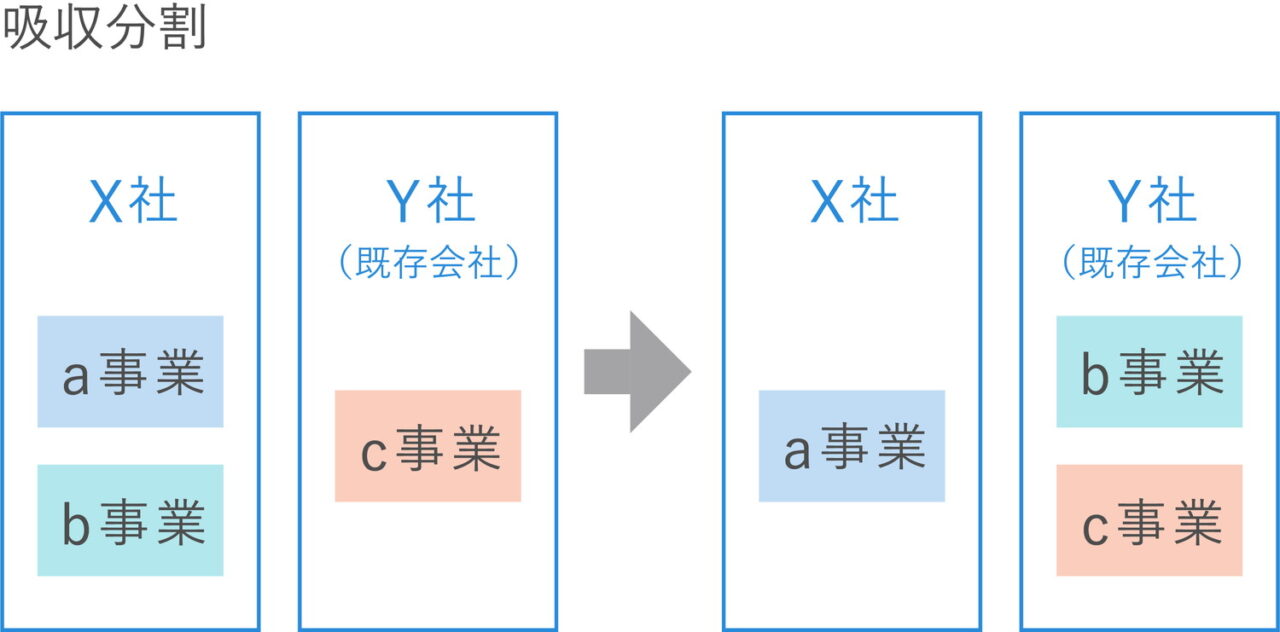

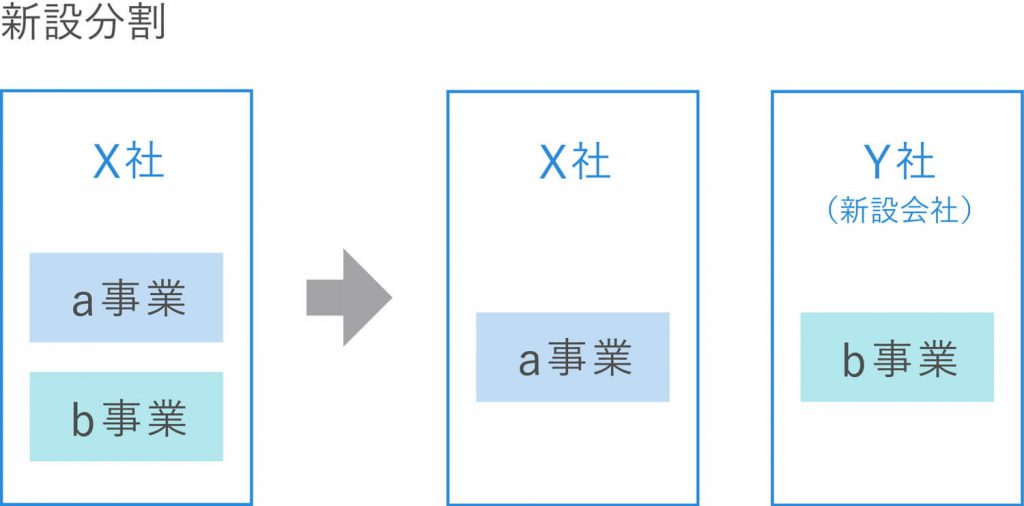

「会社分割」とは、ある会社の事業に関して有している権利義務の一部、またはすべてを、他の会社へ承継する手続きを指します。

会社分割には、既存の会社へ承継する「吸収分割」と、新設会社へ承継する「新設分割」の2種類があります。

会社分割を行った、分離元企業・分離先企業の両方が、仕分けを行う必要があります。

上記の仕訳例はあくまで一例であり、M&Aにおける仕訳は手法や会社の資産状況によって異なります。また、M&Aに関する仕訳は税務にも関連してくるため、重要性が高いものです。

仕訳について正確に理解することは、会計に関する指示や仕訳が正しく行われているかを確認すると同時に、専門家へ相談する際にも必要な知識となるでしょう。

M&Aの会計は、以下の記事を参考にしてください。

▷関連記事:M&Aと会計。仕訳(会計処理)と税務、のれんの扱い方

M&Aにおける税務面での注意点

M&Aにかかる費用として、税務に係る費用も重要です。場合によっては、M&Aで得られる利益にも大きな影響を与えます。

この章では、「適格組織再編」と「IFRS」について解説していきます。

適格組織再編

中小規模のM&Aで税金を最小限に抑えるためには、特に組織再編においては、「適格組織再編」か「非適格組織再編」かの判断がメインとなります。適格要件を満たすと適格組織再編とされ、節税効果が見込めます。

税制上適格かどうかは、「完全子会社の主要事業が、株式交換後も継続されるものであること」などいくつかの条件が存在します。

IFRS

また、「IFRS」に加入しているかどうかで財務ルールが変わってきます。IFRSとは「国際財務報告基準」と呼ばれる会計基準のことで「イファース」「アイファース」などとも呼ばれます。

IFRSに加入している企業は、2018年4月時点でおよそ200社程度となっており、その多くは大手企業が中心となって採用しています。しかし、近年のグローバル化の影響に伴い、投資家による海外への投資などが活発化しているため、会計においても世界的に統一する流れとなってきています。そのため、IFRSは投資家を対象とした会計開示基準であるともいえます。

税務面で思わぬ損をしないためにも、検討しているM&Aにかかる税務については、正確に把握しておく必要があるでしょう。

M&A費用を下げるためのポイントとは

M&A費用を下げるためのポイントと注意点を解説していきます。

・完全成功報酬型の仲介会社を選ぶ

・仲介手数料を抑える

・注意点

M&A費用を下げたい方は、参考にしてください。

完全成功報酬型の仲介会社を選ぶ

完全成功報酬型の仲介会社を選ぶことがポイントです。

完全成功報酬型の仲介会社なら、M&Aが制約しなかった場合は費用がほとんどかかりません。

相談料や着手金やリテイナーフィー(月額報酬)などの費用が発生しないので、M&A費用を下げることができます。

仲介手数料を抑える

仲介手数料を抑えることもポイントです。例えば、デューディリジェンスの範囲を絞ったり、買収金額を適正価格に絞ったりすることで、M&A費用を下げられます。

注意点

M&Aにかかる費用は抑えられる部分と抑えるべきではない部分があります。例えば、デューディリジェンスの費用を過剰に抑えてしまうと、デューディリジェンスが不十分になり、M&A成約後に把握していない簿外債務が見つかる場合があります。

その他にも、弁護士などへの報酬を抑えるために、契約内容の確認を依頼しないケースでは、自社にとって不利な契約を結ぶリスクがあります。

また、仲介会社の選定も重要です。仲介手数料の安さだけで仲介会社を選んだ場合、M&Aアドバイザーの知識や経験が不足して、M&Aの交渉が難航したり、手続きでトラブルが発生する可能性があります。

まとめ

M&Aの費用には譲受費用のほか、デューディリジェンスや仲介手数料といった種類があり、手法や進め方などによってもかかる費用は異なります。仕訳についても手法ごとに変わり、専門的なルールもあります。

税務面でも利益に大きく影響するため、弁護士や税理士、司法書士などの専門家に相談し、まずはM&Aにかかる費用の把握をすることが大切です。

また、仲介会社を選ぶ際は、費用の安さだけではなく、知識や経験のある会社を選ぶのがポイントです。

fundbookでは、4,000社以上の企業が登録するM&AプラットフォームとM&Aアドバイザーを組み合わせた「ハイブリッド型」のM&A仲介サービスを展開しています。

相談料も紹介は無料です。M&A費用を抑えつつ、M&Aを成功させたいとお考えの方は、この機会をご活用ください。