中小企業の経営者にとって、後継者問題は年々深刻なものになっています。

その問題の解決策として、最近は中小企業においてもM&Aを行う事例が増えてきています。従業員の雇用が継続出来ないことや取引先に影響を与えることなどから、廃業を避けたい経営者にとって合併や買収は十分検討するに値する選択肢といえます。

合併と買収、それぞれの違いやメリット・デメリットを把握して、自社にとって最善の選択を行いましょう。

企業価値100億円の企業の条件とは

・企業価値10億円と100億円の算出ロジックの違い

・業種ごとのEBITDA倍率の参考例

・企業価値100億円に到達するための条件

自社の成長を加速させたい方は是非ご一読ください!

「M&A=合併と買収」それぞれの違い

近年、さまざまなメディアでM&Aという言葉を見聞きするようになりました。しかし、M&Aとは具体的に何を意味するのか、詳しくご存じの方はまだまだ少ないのではないでしょうか。

M&Aとは「Mergers and Acquisitions」の略であり、日本語では「合併と買収」になります。広義では合併と買収の両方を含んだ言葉で、組織再編の際などに使われる方法の全般を指します。合併と買収について、それぞれを詳しく解説していきましょう。

合併とは

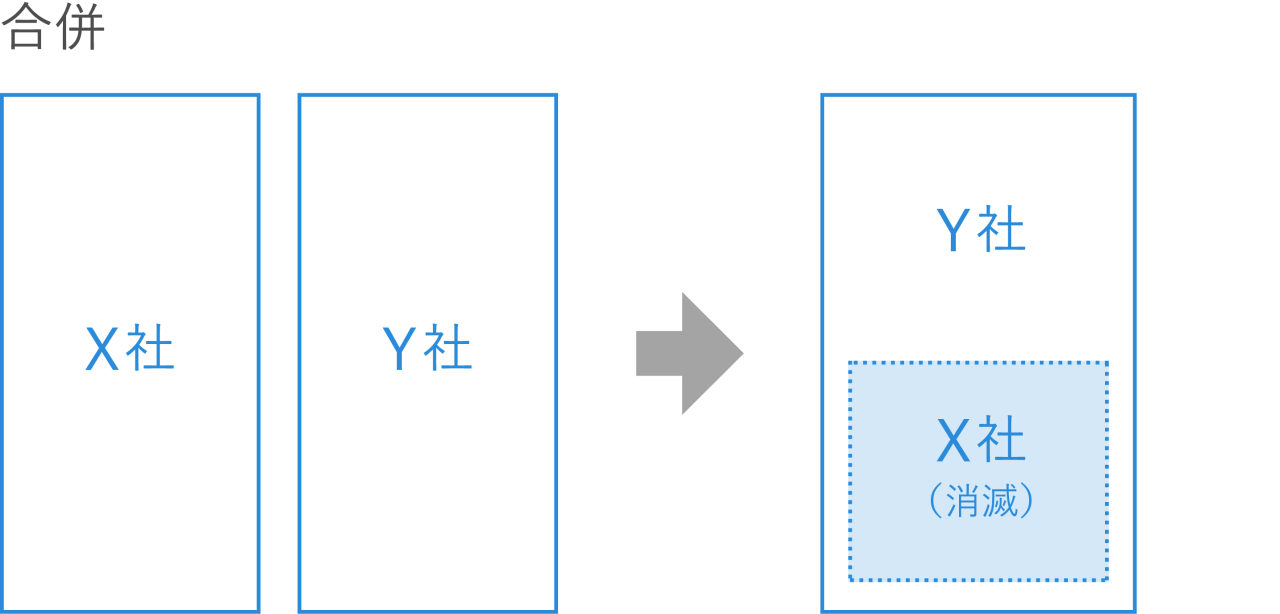

合併とは、2つ以上の複数の会社を統合してひとつにする行為です。合併は包括的な承継となるため、合併によって消滅する譲渡企業の権利義務の全部は存続する譲受企業に引き継がれます。

合併には既存の会社を存続会社とする「吸収合併」、新たに設立した会社を存続会社とする「新設合併」の2種類があります。実務においては新設合併では許認可などを再度取得する必要があることなどから、吸収合併が行われることがほとんどです。

下記の図は合併の一例です。X社とY社が、Y社を存続する形での合併を行ったとします。結果、X社は消滅し、X社の持つ権利義務がY社に承継されます。つまり、どちらかの会社が消滅し、存続する会社に引き継がれることで合併が成立します。

合併には2社で行う場合や3社以上で行う場合などいろいろなケースがありますが、統合してひとつの会社になる手法が合併です。

▷関連記事:M&Aにおける合併とは?

▷関連記事:M&Aにおける吸収合併とは?手続きやメリット、登記方法を解説

▷関連記事:M&Aにおける新設合併とは?定義や手続きの流れを解説

買収とは

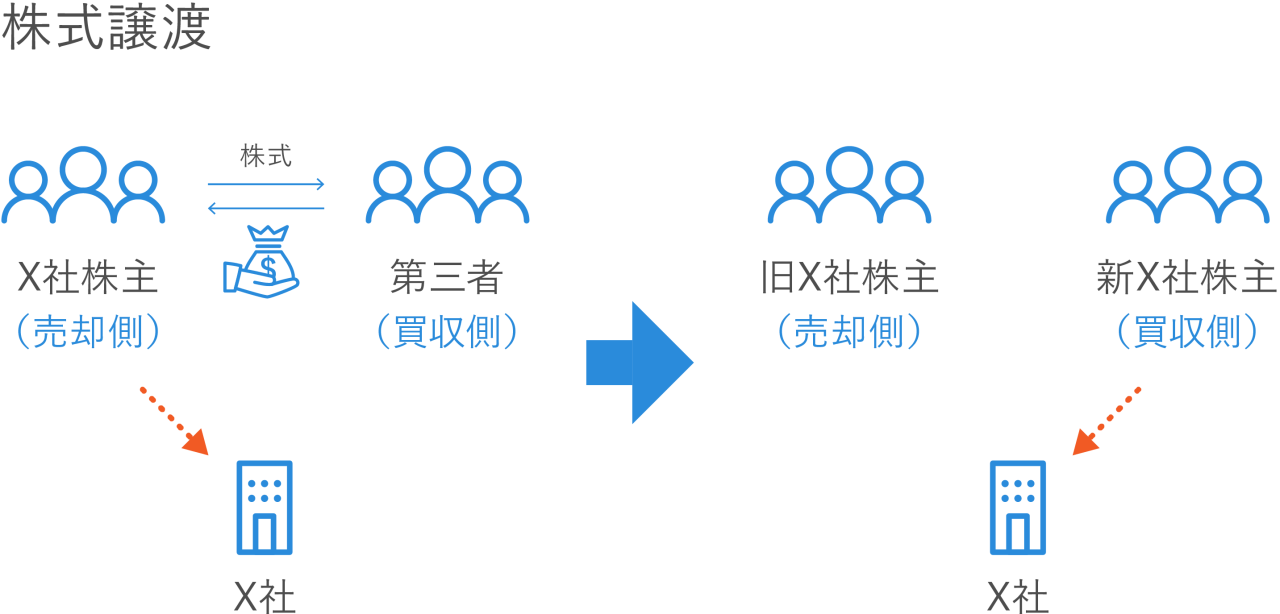

下図は、買収の中でも中小企業において多く用いられる株式譲渡の例です。

X社の株式を所有するX社株主が、第三者に現金と引き換えにX社の株式を売却したとします。その場合下図のように、X社の株式がX社株主から第三者に移動し、第三者がX社の新株主になります。

特徴としては、会社が統合されるのではなく経営権が移動するのみ、という点で、合併と異なりどちらかの会社が消滅するわけではありません。株式会社においては議決権の過半数を有することで取締役の選任が可能となり、議決権の3分の2以上の株式を有していれば株主総会の特別決議を可決できます。

▷関連記事:M&Aの方法はどのようなものがあるか?特徴を理解し最適な手法を選ぶ

M&A(合併と買収)の種類

M&Aは主に合併と買収に分けられ、それぞれに複数の手法が存在します。上述の通り、合併には「吸収合併」と「新設合併」の2つの手法があります。また、買収は株式譲渡以外にも、「第三者割当増資」「株式交換」「株式移転」といった手法に加えて、「事業譲渡」があります。

吸収合併と事業譲渡の2つの手法は、会社の事業財産の移転を伴う行為という点で同じですが、どのようなところが異なるのでしょうか。ここでは吸収合併と事業譲渡の違いについて説明します。

吸収合併では存続会社が消滅会社を包括的に承継します。そのため、消滅会社のすべての権利義務や取引先との契約、労働契約などは、原則として存続会社に引き継がれます。

一方の事業譲渡は、有する事業の一部または全部の事業を譲渡することを指します。譲渡の対象となるものには、商品などの物、工場などの設備、不動産・動産、事業組織、財産、債務といった有形のものから、人材、ノウハウ、ブランド、特許権、取引先との関係などといった無形資産も含まれます。それらの中から、何を譲渡の対象とするのかを詳細に決めます。

吸収合併と事業譲渡の違いとして、事業に関する権利や義務を包括的に承継するか、事業を選択して承継するかという違いがあります。

加えて、吸収合併は対象企業の権利義務を原則、すべて承継します。一方、事業譲渡では、対象事業の権利義務を個別に承継します。また、合併は消滅会社が消滅するのに対し、事業譲渡は譲渡企業に経営権が残るため、M&A後も法人格が残ります。

最終契約時には、吸収合併は合併契約を、事業譲渡は事業譲渡契約を交わします。譲渡対価においては、合併では消滅会社の株主が、事業譲渡は譲渡側の企業が受け取ります。

▷関連記事:M&Aの仕組みとは?企業買収の手法と種類について解説

合併や買収の事例を紹介

ここでは、実際にあった3つの合併・買収の事例を紹介します。

1.楽天株式会社

楽天株式会社は、これまでにさまざまな合併や買収を手掛けてきました。専門のIT分野だけでなく、金融や通信などの異業種にも、M&Aを活用した積極的な事業拡大を行っています。例をあげると、現楽天トラベルの買収などがあります。

2003年、楽天は宿泊予約サイト「旅の窓口」を運営していたマイトリップ・ネット株式会社を日立造船株式会社から323億円で買収しました。その後楽天の子会社である楽天トラベル株式会社と買収によって子会社化したマイトリップ・ネット社は合併を行いました。楽天の旅行事業は飛躍的な発展を遂げ、現在では「楽天トラベル」は広く認知される旅行会社となりました。

同年、楽天はDLJディレクトSFG証券株式会社を買収・子会社化し、サービス名を「楽天証券」としてオンライン証券事業を展開しています。さらに、2004年には株式会社あおぞらカードの全株式を74億円で買収し、クレジットカード事業である「楽天カード」が誕生しました。最近では、楽天はフリーマーケットアプリ「フリル」を運営していた株式会社Fablicを子会社化した後、合併を経て既存事業であるフリーマーケットサービス「ラクマ」との統合を行いました。

2.ソフトバンクグループ株式会社

ソフトバンクもM&Aを最大限に活用しながら、買収によって事業を拡大してきた代表的な企業です。

2013年、アメリカで当時業界3位の携帯電話会社スプリント・ネクステル・コーポレーションを166億ドル(約1兆5,709億円)で買収したことは、大きなニュースになりました。この買収により、ソフトバンクは日米における通信事業の地位を強固にしました。その後スプリント社は米国の大手携帯電話会社T-Mobile US, Inc.と合併のスキームを活用する事業統合を発表しました。

そのほかダイエー株式会社の100%出資子会社であるプロ野球球団の福岡ダイエーホークス、スマホゲームで有名なガンホー・オンライン・エンターテイメント株式会社などネームバリューの高い企業を多く買収しています。

3.日本たばこ産業株式会社

また、日本たばこ産業株式会社(JT)は、いち早く海外市場でのたばこ事業の拡大に着目し、1999年、米国のRJRナビスコ社からたばこ事業を事業買収しました。これによりJTは「Winston(ウィンストン)」や「CAMEL(キャメル)」などのたばこブランドを獲得。これらのブランドを活用し、世界に向けて事業展開を行っています。

最近では、世界第3位の市場であるロシアにおいて、JSC Donskoy Tabakなど3社の買収完了を発表しました。これにより同国内でのシェアを40%に高めるなど、ますます海外事業の展開拡大を進めています。

合併や買収のニュースで耳にする「TOB」とは

最近では、TOBという言葉もよく耳にします。TOB(Take Over Bid)とは、株式公開買付のことです。多くは合併や買収の話題に絡んで耳にすることがあるかと思いますが、その関係について解説します。

合併も買収もその進行過程において、基本的には株式を買い取る行為が発生します。ところが、特に大規模な会社となると株主が経営者一人のみということはほとんどなく、上場企業ともなれば何万人もの株主が存在します。その多くの株主から株を買い取るために、買い付けを公に宣言するのです。公に知らせた後で、証券取引所を通さず対象企業の株式を既存株主から買い付けを行います。

このように既存株主から株式を買付けるTOBの主な目的は、株式の取得による経営権の取得です。具体的には、企業の株式を50%超保有することで、株主総会の普通決議を単独で可決でき、株式を3分の1超保有することで株主総会の特別決議における拒否権を手にすることができます。また、TOBは一定価格で株式を買付けるため、事前に株式の取得に要する費用をほぼ確定できる点や買付ける株式数を設けられる点がメリットにあります。

▷関連記事:TOB(株式公開買付)とは?友好的・敵対的TOBの意味や防衛策を解説

合併や買収のメリットとデメリット

合併や買収を行う際、どのようなメリット・デメリットがあるのかといった点をここでは掘り下げていきます。

メリット1.事業承継問題を解決できる

近年、特に中小企業にとって大きな悩みのひとつが、後継者問題です。その後継者問題の解決策にM&Aがあります。親族や自社の従業員への承継が難しい場合、第三者に譲渡することによって、後継者問題を解決することが可能です。

また中小企業におけるM&Aでは、承継後も譲渡企業の従業員の雇用は継続されることが多く、廃業と比べ従業員の雇用も守られることになります。

▷関連記事:中小企業の後継者問題はM&Aで解決できるか

メリット2.廃業する場合のコストがかからない

譲渡企業は合併や買収を行い、譲受企業に経営権、事業を承継することや譲受企業に自社を統合することで廃業に係るコストをかけずに済みます。廃業では、会社の在庫や土地などの資産は大幅に減額されます。更に決算確定後は法人税と配当課税が二重に発生します。場合によっては個人資産を売却しても負債が残るケースもあります。

合併や買収をすることで廃業コストをかけないで済み、自社の状況によっては利益を得られることも大いにあり得ます。

デメリット.PMIに時間がかかる

PMIとは(Post Merger Integration)の略で、M&A成立後の統合過程のことを指します。PMIの統合には会計処理や人事評価などの業務における統合と、会社組織への理解や会社の方向性の共有などの意識面の統合があります。このPMIがM&Aではとても重要です。

特に合併では2つ以上の会社がひとつになるため、PMIの負担は大きくなる傾向にあります。M&Aはしたものの企業文化の違いから、なかなか想定した体制をつくれず時間や工数がかかり、想定していたシナジーを発揮するまでに長い時間を要してしまうケースも多々あります。

▷関連記事:PMIとは?M&A成立後の統合プロセスについて株式譲渡を例に解説

▷関連記事:中堅中小企業におけるM&Aのメリットとデメリット

まとめ

本記事では合併と買収の違いについて解説しました。合併は複雑な手続きを踏む必要やPMIの負担が大きい点がデメリットとしてある一方、高いシナジー効果があり、より大きな会社に飛躍できる可能性がメリットとしてあります。また、買収には譲渡企業にとっては経営権・事業の承継に加えて従業員の雇用も守られるなど、多くのメリットがあります。自社の状況を十分に把握されたうえで、M&Aの検討を行いましょう。