M&Aを検討する中で「のれん」という言葉を耳にする機会があります。「のれん」は、M&Aを進めるにあたって、会計上で非常に重要な意味を持つため、譲受企業と譲渡企業ともに、意味を正確に理解する必要があります。

本記事では、のれんについて知っておくべき基本的な知識や、M&Aを行う際の注意点などについて詳しくご紹介します。

安田 亮

https://www.yasuda-cpa-office.com/

のれんの意味

そもそものれんとは、貸借対照表における勘定科目の一つで、具体的には譲渡企業の純資産(時価)と実際の買収価格の差額を指します。

譲渡企業の価値算定時には、譲渡企業の貸借対照表に記載されている純資産額(資産 − 負債)を時価に置き換えた金額を基に算出します。

価値算定対象となるものの中には、企業のブランド・技術力や社員の能力、取引先との関係など、形には表せない非金銭的な資産(無形資産)も多く存在します。これらの無形資産を評価し、純資産額に上乗せして譲渡価格を決める場合、譲渡価格と時価評価に置き換えた後の純資産額に差異が生まれます。この金額の勘定科目がのれんなのです。

無形資産があるということは、将来的に譲受企業に大きな利益をもたらす可能性があり、この場合、のれんは譲渡企業に対する期待値とも考えられます。無形資産の評価が正しくされない場合は、譲渡企業の将来の収益性を企業評価に反映しきれず、譲渡企業にとっては譲渡価格が低く見積もられてしまいます。

こうしたのれんの名前の由来は、料亭や旅館にかかっている暖簾(のれん)からきています。のれんは、「このお店だから信用できる」「このお店なら安心して購入ができる」ということを示す「看板代」と言えます。

なお、2008年の連結会計基準の適用以前は、のれんの代わりに「連結調整勘定」と呼ばれていました。

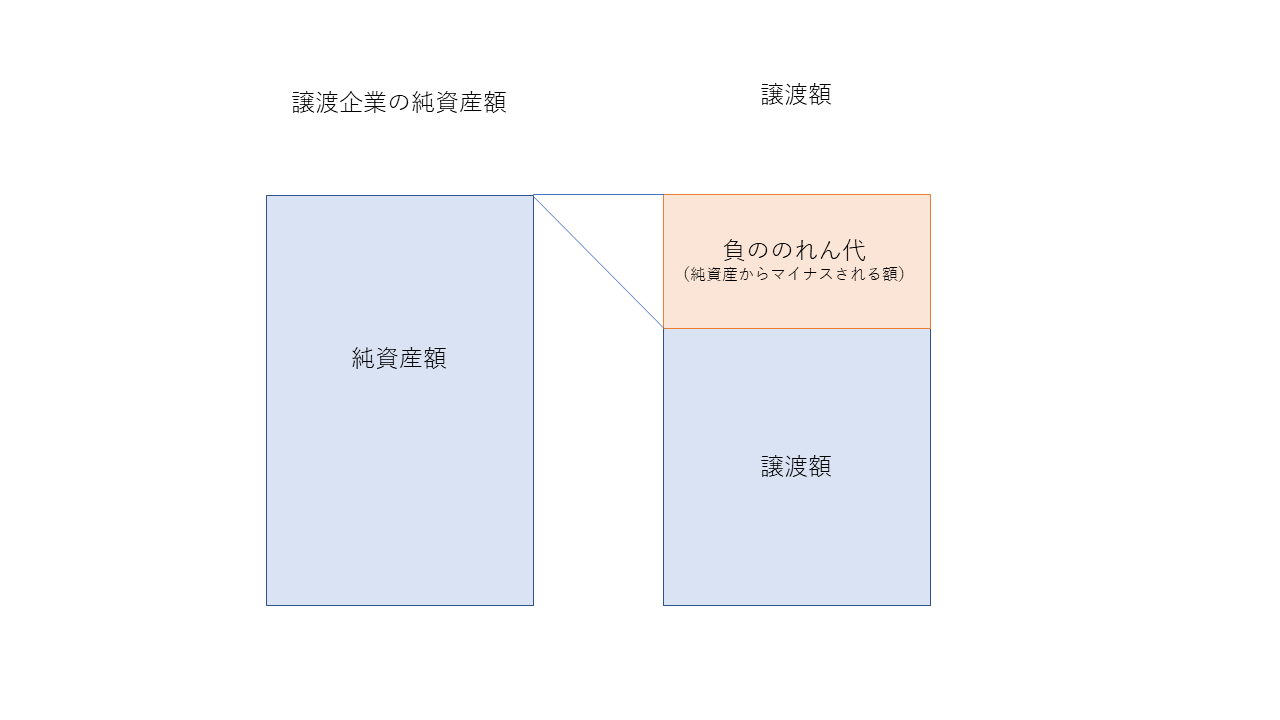

また、のれんは状況によって呼称が変わります。譲受企業の取得額が時価純資産価額を上回る場合は、「正ののれん」と呼び、下回る場合は「負ののれん」と呼ばれます。

実際の企業の純資産よりも安く買収できる「負ののれん」は、以下の計算式で表されます。

負ののれん代=譲渡企業の純資産額(時価)-実際の買収価格

例えば、譲渡企業の純資産(時価)が5億円で実際の買収価格が4億円の場合、負ののれん代は1億円(5億円-4億円)となります。買い手として実際の純資産よりも安く買収ができるので、お得に購入できたということになります。

ただし、負ののれん代が発生する案件は、売手の企業が事業再生を希望していたり、不祥事を起こして企業としての信用力が下がっていたりするケースなど、業績が芳しくない場合が多いため、負ののれんが発生する場合は交渉を慎重に進めるのが賢明です。

負ののれんは実際の金額よりも安く純資産を取得できているため、正ののれんとは異なり、全額を一括で当期の利益として貸方に計上します。

また、前提として、会計上の「のれん」と税務上の「のれん」があり、それぞれ会社法・税法など、規定している法律も異なります。

▷関連記事:事業譲渡における”のれん”とは?会計上や税務上の取り扱いを徹底解説

会計上の「のれん」

会計上では実際の買収額と純資産額の差をのれんとみなし、それを一定額ずつ規則的に償却します。帳簿上では借方に記入します。

通常は買収額のほうが譲渡企業の純資産額より大きくなることが多いため、のれんはプラスになります。「負ののれん」の際は純資産額が買収額よりも大きいことがあり、のれんがマイナスになることがあります。この場合、差額であるのれんを一括で利益とみなして貸方に記入します。

また、会計上ののれんは、シチュエーションに応じて、以下のように扱い方が異なります。

| シチュエーション | のれんの扱い |

| 合併や事業譲渡など | 個別財務諸表で計上される |

| 株式譲渡・株式交換など | 連結財務諸表の処理の過程で計上される |

税務上の「のれん」

株式の譲渡を伴うM&Aを行い連結の貸借対照表を作成する際、税務上ではのれんは発生しません。

ただし、事業譲渡もしくは現金対価での吸収分割の際には、「資産調整勘定」または「差額負債調整勘定」として税務上ののれんが発生します。

M&Aにおける「のれん」とは

M&Aのシーンで企業価値を測る際の指標の1つであるのれんは、技術力やノウハウなど数値化しにくいものの価値を表現するのにも役立ちます。

2017年2月、東芝はアメリカの子会社の原子力事業により、7,000億円を超える巨額の損失を出したことを発表しました。この損失の原因となったのがのれんです。この発表以降、のれんに対する世間の関心が高まり、広く知られるようになりました。

ニュースなどでのれんについて報じられる場合は、東芝の例のように企業に対するマイナスな情報と併せて伝えられることが多いため、漠然と「のれんはネガティブなもの」というイメージを持たれている方も多いのではないでしょうか。

しかし、M&Aを進めるうえでは、会計的な意味合いでも欠かすことのできないのれんについて、譲受企業も譲渡企業もより正確に意味を理解する必要があります。

▷関連記事:事業譲渡における”のれん”とは?会計上や税務上の取り扱いを徹底解説

▷関連記事:吸収合併によるM&Aとは?仕訳・会計処理のポイントやのれんの取り扱いを解説

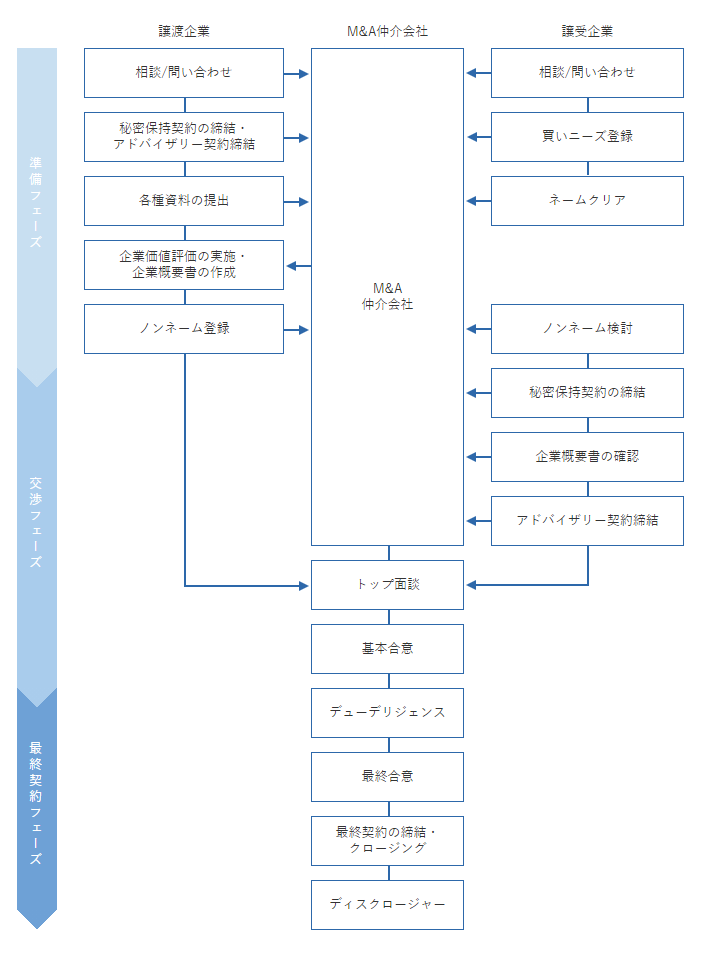

M&Aでのれんに留意すべきフェーズ

のれんは、譲受企業が譲渡企業の企業価値を算定するデューディリジェンスのタイミングにおいて留意する必要があります。

譲受企業は、M&Aの成立時と譲受企業の連結決算時において、実際の買収額と譲渡企業の純資産額の差をのれんとして貸借対照表に計上します。

デューディリジェンスについては、以下の記事で詳しくご紹介しています。

▷関連記事:M&Aで重要なデューディリジェンス(デューデリジェンス:DD)とは?種類や手順・費用や注意点を解説

M&Aにおける「のれん」の計算方法

譲渡企業の純資産(時価)と実際の買収価格の差額で導き出されるのれんは、計算式で示すと以下のようになります。

のれん=実際の買収価格-譲渡企業の純資産(時価)

例えば、譲渡企業の純資産(時価)が5億円で実際の買収価格が7億円の場合、のれんは2億円(7億円-5億円)となります。

買収価格の算定方法には、コストアプローチ・インカムアプローチ・マーケットアプローチの3つがあり、評価方法の違いは以下のとおりです。

| 評価方法 | 概要 |

| コストアプローチ | ・譲渡企業の純資産価値に着目した評価方法 ・「簿価純資産法」「時価純資産法」「時価純資産+営業権法」などの手法がある |

| マーケットアプローチ | ・株式市場やM&A市場における取引価額を基準に算定する評価方法 ・「市場株価法」「類似企業比較法」「類似取引比較法」などの手法がある |

| インカムアプローチ | ・譲渡企業の収益力に着目した評価方法 ・「DCF法」「配当還元法」などの手法がある |

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

▷関連記事:【企業価値評価】コストアプローチとは?メリット・計算方法・他の方法との違い

▷関連記事:【企業価値評価】マーケットアプローチとは?よく使われる計算方法やシミュレーション方法

▷関連記事:【企業価値評価】インカムアプローチとは?DCF法の計算方法

のれんの償却期間・会計処理について

のれんの償却期間と会計処理については、日本基準とIFRS・米国基準で以下のように異なります※1※2。

| 日本基準 | IFRS・米国基準 | |

| 償却 | 均等に償却 | 償却なし※ |

| 減損処理 | あり | あり |

※2現在は、IFRSでも「定期償却を実施するべき」という議論が再燃しています。

下記で、日本会計基準と国際会計基準(IFRS)をそれぞれ解説します。

日本基準

日本の会計基準では、のれんを資産として計上し、費用として償却していきます。しかしこの費用を一度に全て計上してしまうと、譲受企業の利益は大きく減ってしまいます。そこで、のれんを毎年少しずつ分散して計上する「のれんの償却」と呼ばれる方法が取られます。

ただし、何十年にもわたって細かく分けることはできず、最大20年のうちに全て償却し終える必要があります。のれんの償却費を計上すると、毎年費用が増えます。また、後述しますが、のれんが減損した場合、一時的に費用が増えますが、翌年以降の償却費用は少なくなります。

例えば、純資産が10億円の事業を20億円で買収した場合、のれんは10億円(20億−10億円)です。10年で償却をすると決めた場合、毎年1億円ずつ償却をしていくことになります。

国際財務報告基準(IFRS)および米国基準(US-GAAP)

一方、国際財務報告基準IFRS(International Financial Reporting Standards)や米国会計基準では現在、のれんの償却が認められていません。元々は償却が認められていましたが、のれんの耐用年数を合理的に見積もることが困難であるという考えから、現在は非償却扱いとなっています。

現在は、のれんについて規則的な償却は行わず、その価値が大きく下がったときに減損処理を行います。毎年、のれんの価値評価見直し(減損テスト)が行われ、そこでのれんの減損が認められた際に、まとめて損失を計上する方式を取っています。

定期償却をしないため毎年の費用計上は無くなりますが、のれんの減損が起きたときに損失をまとめて計上することになり、利益が大幅に減少する可能性があります。

のれんの減損処理については後の章で、詳しく解説します。なお、会計処理や税務については、以下の記事内でも解説しております。

▷関連記事:M&Aと会計。仕訳(会計処理)とのれんの扱い方をわかりやすく解説

回収困難な場合は「のれんの減損処理」を行う

M&Aの失敗による損失が発生した際、回収が困難な場合は、のれんの減損処理を行います。

M&A成立後、譲渡企業の業績が振るわず思うように投資回収ができない場合や、譲渡企業の不祥事でのれんの回収が困難な場合、譲受企業の連結貸借対照表に資産計上されているのれんの価値は大幅に棄損することになります。場合によってはゼロとなるケースもあります。

このように、回収可能額を考慮し、のれんとして計上する帳簿価額と比較して大きな開きが出た際に、のれんの見直しが必要になります。この見直しによる差分の損失を「のれんの減損」と言います

のれんの減損処理は、「のれんの減損」を費用として一括で会計処理することを指します。

以下、のれんの減損の具体事例をご紹介します。

1. キリンホールディングス

2011年、キリンホールディングスは、ブラジル大手のビール会社「スキンカリオール」を3,000億円で買収しました。

しかし、2014年から販売数量が減少し、およそ1,100億円にも及ぶ減損損失が発生してしまいます。以降もブラジルにおける事業の業績は伸び悩み、展開の早い海外企業の動きに追いつくことは叶いませんでした。

日本のビール業界の中では買収案件自体が少なかったこともあり、ノウハウ不足の中焦って買収を進めたことが失敗の要因といわれています。

2. 日本郵政

2015年、日本郵政は、オーストラリアの物流会社「TOLL」を約6,200億円で買収しました。この時期、日本郵政は上場準備を進めており、この買収をきっかけに海外進出を目指していました。

しかし、買収後から売上が低迷し、2017年には、のれんの減損損失を含む4,000億円の特別損失が発生してしまいました。

結局は、買収から6年後に約10億円で売却するという結末を迎えています。

3. 東芝

東芝は2006年、アメリカの原子力メーカーである「ウェスチングハウス」の買収に乗り出しました。高い技術力を誇るウェスチングハウスの買収には、三菱重工やゼネラル・エレクトリックなど名だたる企業が入札しましたが、最終的には東芝が約6,600億円で買収しています。

しかし、2011年の東日本大震災の影響で福島第一原発事故が発生し、原発の安全性そのものが世界規模で問われる事態になりました。そこに、ウェチングハウスの不正会計や原発事業の巨額損失の発覚が追い打ちをかけ、わずか1年で約7,000億円もの損失を出しています。

【動画で学ぶM&A】M&Aで必ず知っておくべき「のれん代」を徹底解説

最後に、M&Aを進める際に欠かせない「のれん」について、分かりやすく解説した動画をご紹介します。

「そもそものれんとは何か?」など、簡単に疑問を解決したい方は、ぜひご視聴ください。

まとめ

のれんが高くつく企業は、現時点の評価額だけでなく将来的な収益力が見込まれている証です。言い換えれば現時点で純資産があまりない場合でも、将来の事業計画を立て着実に収益力を上げていけば、想像を超えた条件でM&Aを実施できる可能性があります。

M&Aの準備に早すぎるということはありません。まずは現時点の資産及び評価額を見直して、着実な経営を行っていくよう心がけましょう。

M&Aを検討している方は、一度fundbookにご相談ください。