ビルメンテナンス業界ではM&Aによって人手不足の解消や経営基盤の安定化、事業拡大を図る事例が見られます。

ビルメンテナンス業界では今後も市場規模が堅調に拡大・成長することが見込まれる一方で、人材確保の難しさ・従業員の高齢化・既存の建物や設備老朽化に伴うメンテナンスコストの増加など様々な問題があり、これら諸課題の解決策としてM&Aが注目されています。

本記事では、ビルメンテナンス業界の現状やM&A・事業承継の動向、M&Aを行うメリットや売却価格の相場、最新事例を紹介します。

企業価値100億円の企業の条件とは

・企業価値10億円と100億円の算出ロジックの違い

・業種ごとのEBITDA倍率の参考例

・企業価値100億円に到達するための条件

自社の成長を加速させたい方は是非ご一読ください!

目次

ビルメンテナンス業界とは

ビルメンテナンス業界とは、建物清掃・衛生管理・設備保守・警備などを行う業界のことで、業務内容は多岐にわたります。対象となる建物もオフィスビル・学校・病院・ホテル・マンションなど様々です。

| 【ビルメンテナンス業界の特徴】 ・労働集約型産業:多くの作業が人の手によって行われる労働集約型産業であり、人材の確保・育成・能力向上が重要 ・継続的サービスの提供:建物が存在する期間にわたってサービスを提供する必要があり、契約期間は長期であることが多い ・専門性:衛生管理・設備保守・警備など幅広い知識と技術が必要 |

ビルメンテナンスによって建物を衛生面・設備面から適切に管理することで、ビルを快適に利用できる環境が保たれています。

ビルメンテナンス業界の市場規模

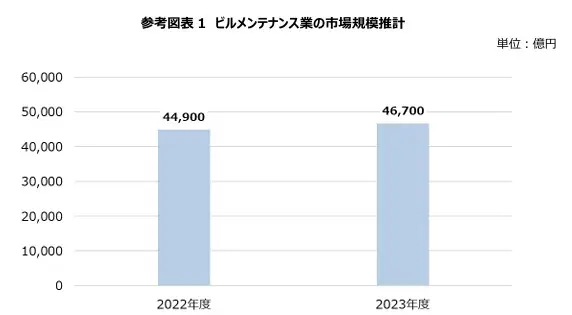

公益社団法人全国ビルメンテナンス協会が行った調査によると、ビルメンテナンス業界の2023年度の市場規模は推計4兆6,700億円で、前年度の4兆4,900億円から増加しています※1。

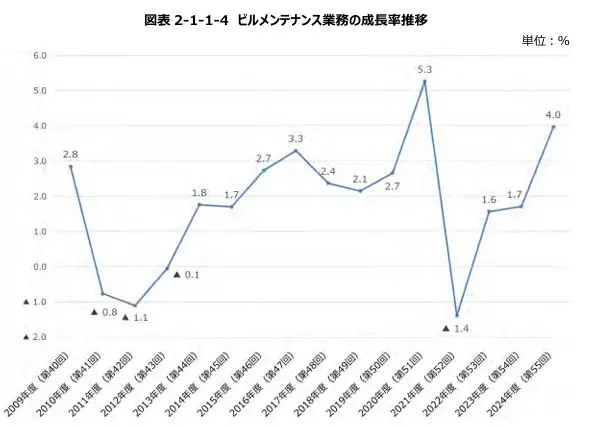

また、ビルメンテナンス業務の平均成長率は以下のグラフのとおりで、コロナ禍の影響が鮮明となった2021年度は一時的に落ち込んだものの、その後は着実に回復しています※2。中長期的にはプラスの成長率を維持しており、市場規模は引き続き拡大していくものと考えられます。

ビルメンテナンス業界が抱える問題とM&Aが注目される理由

ビルメンテナンス業界では、市場規模の拡大が期待されビジネスチャンスがある一方で、様々な問題に直面しています。

| 【ビルメンテナンス業界の問題】 ・人手不足 ・従業員の高齢化 ・コスト高騰 ・競争の激化 |

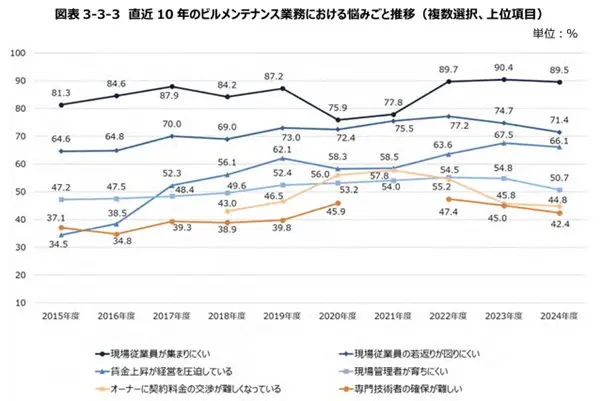

公益社団法人全国ビルメンテナンス協会が毎年行う調査によると、以下のグラフのとおり、ビルメンテナンス業務における悩みごとでは「現場従業員が集まりにくい」と「現場従業員の若返りが図りにくい」の2つを選択する事業者の割合が高くなっています※。ビルメンテナンス業界においても、人手不足と従業員の高齢化は多くの企業が抱える問題です。

また、上のグラフでは「賃金上昇が経営を圧迫している」を選択した事業者も多いことがわかります。最低賃金の上昇や建物老朽化の進行によって人件費やメンテナンスコストが多くかかり、コストが高騰しています。

その他、ビルメンテナンス業の特徴として、サービス内容で他社との差別化が図りにくい点が挙げられます。他社との差別化を図ろうとすると、より低価格でのサービス提供になりやすく、価格競争や人材・顧客の確保を巡った競争が激しくなっています。

M&Aは、これらの問題を解決し、競争を生き抜くための手段として注目されています。M&Aによって他企業を取り込むと、事業拡大・事業効率化・コスト削減につながる場合があります。さらに、必要な人材を確保できるという利点もあります。

ビルメンテナンス業界でM&Aを実施するメリット

ビルメンテナンス業界でM&Aを実施すると様々なメリットがあります。

以下では譲受企業・譲渡企業別に主なメリットを紹介します。

譲受企業(買い手)のメリット

譲受企業(買い手)から見た場合、M&Aの主なメリットは以下の4つです。

・事業拡大や経営効率化を図れる

・人手不足を解消できる

・新しい技術やノウハウを獲得できる

・コストやリスクを抑えながら新規参入や周辺事業に進出できる

ビルメンテナンス業を行う同業他社をM&Aによって取り込めれば、事業拡大・経営効率化・人材の獲得ができ、人手不足の解消につながる可能性があります。買収対象の企業が持つ独自の技術やノウハウを獲得できる点もM&Aのメリットです。

また、ゼロから事業を立ち上げる場合は手間と時間がかかり、ビルメンテナンス業に関する知見やノウハウがない中で創業すると失敗するリスクがありますが、M&Aを活用すれば、コストやリスクを比較的に抑えながら新規参入や周辺事業に進出できます。

譲渡企業(売り手)のメリット

譲渡企業(売り手)から見た場合、M&Aの主なメリットは以下の4つです。

・経営安定化を図れる

・従業員の雇用や取引先との契約を存続できる

・後継者不足の企業でも事業承継を実現でき、廃業を回避できる

・株式・事業の売却による創業者利益を得られる

事業経営が立ち行かなかったり後継者がいなかったりする場合は廃業を検討しますが、M&Aを活用して会社や事業を売却すると、廃業を回避できる可能性があります。

また、M&Aによって大手企業の傘下に入る場合は、事業の効率化によって経営が安定するケースがあり、経営状況が良くなれば従業員の雇用が維持されて取引先との契約を継続できます。

さらに、M&Aで株式や事業を売却した場合、現経営者は売却益を得られます。売却によって得た資金は、より注力したい別事業の資金やセカンドライフの生活資金としても活用できます。

ビルメンテナンス業界でM&Aを実施するデメリット

M&Aにはメリットがある一方、デメリットもあることを把握しておきましょう。

以下ではビルメンテナンス業界でM&Aを実施する際の主なデメリットを紹介します。

譲受企業(買い手)のデメリット

譲受企業(買い手)から見た場合、M&Aの主なデメリットは以下の3つです。

・買収候補先企業の選定やM&Aに向けた交渉に時間がかかる場合がある

・企業文化の違いなどから統合がうまくいかず、従業員のモチベーション低下や離職につながる可能性がある

・想定していたシナジー効果を発揮できない可能性がある

M&Aでは仲介会社やマッチングサイトなどを利用して交渉相手を探すケースが多いですが、相手先が見つかるまでに時間がかかる場合や、見つかっても交渉に時間がかかるケースがあります。

また、M&Aでは異なる企業が統合するため、統合作業がうまくいかないこともあります。社内で混乱が生じたり従業員のモチベーションが低下したりする可能性があり、想定していたシナジー効果を発揮できない可能性がある点を理解しておきましょう。

譲渡企業(売り手)のデメリット

譲渡企業(売り手)から見た場合、M&Aの主なデメリットは以下の5つです。

・事業譲渡によるM&Aの場合、競業避止義務により原則20年間、ビルメンテナンス事業を同一地区およびその隣接地区で行えない

・事業譲渡の手法を採用する場合、手続きが煩雑になる

・売却候補先企業の選定・交渉に時間を要する場合や、希望する譲渡先が見つからない場合がある

・従業員の勤務条件などが不利な内容に変わる可能性がある

・売却後の経営の引き継ぎが必要になる

事業譲渡によるM&Aの場合は、会社法の規定によって「競業避止義務」が課されます。事業譲渡後は競業避止義務により原則として20年間、ビルメンテナンス事業を同一地区およびその隣接地区で行えません。

また、事業譲渡による場合は、譲渡したい事業のみを切り離せる点がメリットですが、全ての事業を包括的に承継する株式譲渡と比較すると手続きが煩雑で手間がかかります。

さらに、仲介会社やマッチングサイトを利用して交渉相手となる企業を探す場合は、売却候補となる企業が見つかるまでに時間がかかる場合があり、候補企業が見つかっても交渉がすぐにまとまるとは限らず、自社にとって不利な条件を相手から提示される可能性もあります。

その他、経営の引き継ぎや企業統合の作業に手間と時間がかかる点もデメリットとして挙げられます。

ビルメンテナンス業界のM&Aで用いられる手法

M&Aには様々な手法があります。その中でビルメンテナンス業界のM&Aでよく見られる手法は「株式譲渡」と「事業譲渡」の2つです。

| <株式譲渡> 譲渡企業(売り手)の株主が保有株式を譲受企業(買い手)に譲渡することで会社の経営権を移転させる手法 <事業譲渡> 会社の一部または全部の事業を第三者に譲渡(売却)する手法 |

株式譲渡のメリットは、買い手は権利や義務を包括的に承継でき、許認可や取引先との契約も引き継ぎやすい点です。他のM&Aの手法と比較すると手続きが簡便なため、少ない手間や時間でM&Aを行えます。しかし、包括的に承継してしまうため、事業の一部のみを引き継ぐことができず、買い手は簿外債務などの負債も引き継いでしまう可能性があります。

事業譲渡のメリットは、一部の事業のみを引き継ぐため、売り手は他事業で引き続き経営権を維持でき、買い手は不要な事業・資産・負債を引き継がずに済む点です。しかし、移転する事業に関する雇用契約や取引先との契約は買い手企業との間で契約を結び直す必要があるなど、株式譲渡に比べて手続きに手間がかかる点がデメリットです。

▷関連記事:M&Aの手法8種類を解説!特徴とメリット・デメリットや事例も紹介

ビルメンテナンス業界のM&Aの流れ

M&Aの流れは一般的に3つのフェーズに分けられ、「①検討・準備」「②マッチング・交渉」「③最終契約」の順で進めます。

ビルメンテナンス業界のM&Aにおける流れは一般的なM&Aの流れと同じケースが多いです。M&A仲介会社を利用する場合は以下の流れで進めます。

| M&Aのフェーズ | 流れ |

| ①検討・準備 | 1. M&Aの相談・検討 2. M&A仲介業者の選定とアドバイザリー契約 |

| ②マッチング・交渉 | 3. ノンネーム登録や買い手への資料の準備 4. 企業価値評価の実施 5. スキームの選択 6. パートナー企業とのトップ面談 7. M&A基本合意の締結 8. デューディリジェンスと条件交渉 |

| ③最終契約 | 9. M&A最終契約締結 10. クロージング 11. M&Aの事後処理・PMI |

「①検討・準備」フェーズでは、自社にとってM&Aが本当に最適な選択なのか検討を行い、相談・依頼するM&A仲介業者を選定してアドバイザリー契約を結びます。

「②マッチング・交渉」フェーズでは、企業価値評価を実施して売却・買収価格を算定し、M&Aの手法・スキームを選択した後、面談・基本合意の締結を経て、最終契約に向けたデューディリジェンスを実施します。デューディリジェンスとは、譲受企業が譲渡企業に対して税務や法務などの様々な角度から行う調査のことです。

「③最終契約」フェーズでは、合意した内容を契約書にまとめて契約を締結し、経営権の移転手続きや新体制発足に伴う臨時株主総会の開催などを行います。

▷関連記事:M&Aの流れは?売却の検討からクロージングまで進め方を徹底解説

ビルメンテナンス業界のM&A売却価格算出方法

M&Aにおける企業の売却価格は、企業規模・置かれている状況・M&A実施のタイミングなど複数の要素によって変動します。そのため、相場は一概に決められるものではありません。

企業価値評価には様々な手法があり、M&Aの事案ごとに最適な手法を選び売却価格を算出します。企業価値評価の算出方法のうち、代表的な手法は「コストアプローチ」「インカムアプローチ」「マーケットアプローチ」の3つです。

| M&A売却価格の算出方法 | 概要 |

| コストアプローチ | ・譲渡企業の純資産価値に着目した方法 ・資産の合計金額から負債の合計金額を差し引き、純資産額を算出することで企業の価値を算定する ・「簿価純資産法」「時価純資産法」「時価純資産法+営業権(のれん代)」などの算定方法がある |

| インカムアプローチ | ・譲渡企業の将来的な収益性に着目した方法 ・譲渡企業から期待される利益・キャッシュフロー・配当などを基準に、リスクを勘案して現在価値に割り引いて算定する ・「DCF法」「配当還元法」などの算定方法がある |

| マーケットアプローチ | ・譲渡企業の市場価値に着目した方法 ・類似の上場企業を選定してそれらの企業の市場価値や各種財務指標を参考にする「類似企業比較法(マルチプル法)」・過去に実施されたM&Aを参考に価格を算定する「類似取引比較法」などの種類がある |

それぞれの算出方法については以下の関連記事で詳しく解説しています。ぜひ参考にしてください。

▷関連記事:会社売却の相場とは?決め方や高く売るポイント、必要な諸経費について解説

▷関連記事:M&Aの価格相場や算定方法とは?3つのアプローチと注意点

▷関連記事:【企業価値評価】インカムアプローチとは?DCF法の計算方法

▷関連記事:【企業価値評価】コストアプローチとは?メリット・計算方法・他の方法との違い

▷関連記事:【企業価値評価】マーケットアプローチとは?よく使われる計算方法やシミュレーション方法

ビルメンテナンス業界でM&Aを行う際の注意点

ビルメンテナンス業界でM&Aを行う際は、以下のポイントに注意して進めましょう。

・自社にとって適切なM&Aのタイミングと手法を見極める

・M&A後の統合プロセス(PMI)まで見据えて検討しておく

・秘密保持を徹底する

・M&Aの専門家に相談する

M&Aは実施する時期や手法によって結果が大きく変動するため、適切なタイミングと手法で実施することが大切です。

例えば譲渡企業にとっては、業績が良いときのほうが企業価値の評価額が高くなり、より高い金額で売却できる可能性があります。ただし、業績が悪化している場合もそれ以上業績が悪化して倒産する前に、対応策を実行したほうが良い場合もあります。

事業譲渡によって一部の事業のみ売却・買収するのか、株式譲渡などの手法によって包括的に承継するのかなど、M&Aの手法についてもよく検討するようにしましょう。

また、M&Aでは成約後の統合プロセス(PMI)が極めて重要になります。異なる企業を統合する作業は決して簡単ではなく、失敗するとM&Aで期待していたシナジー効果が発揮されません。

さらに、M&Aに関する情報が意図せず漏れてしまうと社員に不安が広がり混乱が起きる場合があります。秘密保持・情報管理を徹底し、適切な時期に開示するようにしましょう。

その他、M&Aでは税務・法務など幅広い専門知識が必要です。そのため、一般的にはM&Aの専門家に相談しながら進めます。fundbookでは、M&Aにおいて豊富なネットワークを活用し、最適な相手を見つけて譲渡企業・譲受企業のマッチングを行っています。M&Aを検討中の方はぜひfundbookにご相談ください。

【2024~2025年最新】ビルメンテナンス業界のM&A事例

近年、ビルメンテナンス業界では実際にM&Aが行われた事例があります。以下では主な事例を紹介します。

株式会社ハリマビステムによるエヌケー建物管理株式会社の完全⼦会社化・吸収分割

2024年10月、株式会社ハリマビステムは連結子会社であるエヌケー建物管理株式会社の株式を追加取得し完全子会社化することを発表しました。

ハリマビステムは、清掃・設備・点検・警備などのビルメンテナンスやビルマネジメントを行う企業です。一方、エヌケー建物管理は、マンション・ビル管理などを行う企業です。

このM&Aは、更なるグループ経営効率化とグループ力強化を図るため、両社の結び付き強化を目的として行われました。

さらに2025年1月、エヌケー建物管理株式会社が営むビルメンテナンス事業を会社分割によってハリマビステムに承継することを発表しました。ビルメンテナンス事業をハリマビステムに集約することで、グループの事業運営の更なる効率化を図ります。

綜合警備保障株式会社(ALSOK)による株式会社カンソーの完全子会社化

2024年9月、綜合警備保障株式会社(ALSOK)は株式会社カンソーの全株式を取得することを発表しました。

ALSOKは主に警備事業を行う企業です。一方、カンソーはビルメンテナンス事業を営んでいます。

ALSOKは建物の維持管理などに対応するファシリティマネジメント事業(FM事業)や高齢化社会に対応する介護事業など事業領域拡大に取り組んでおり、カンソーを完全子会社化することで更なる事業の拡大・成長を目指します。

まとめ

M&Aを行うことで人手不足の解消や事業規模の拡大を図れる場合があり、ビルメンテナンス業界でも人手確保などを目的にM&Aが行われています。人材不足・従業員高齢化・コスト高騰など様々な問題に直面するビルメンテナンス業界にとって、M&Aは経営戦略上の重要な選択肢の1つです。

M&Aは適切なタイミングと手法で行うことが重要であり、実際に検討する場合は最新相場の確認やスキームの検討などが必要です。M&Aでは税務・法務など専門的な知識が必要になるため、M&A仲介会社などの専門家に相談・依頼して進める流れが一般的です。

fundbookでは、M&Aアドバイザーの専門的な知見やテクノロジー、AIなどを活かし、豊富なネットワークを活用しながら最適な相手を見つけて譲渡企業・譲受企業のマッチングを行っています。各業界に精通した業界専門チームが在籍するため、業界特有の環境や課題を踏まえたサポートが可能です。M&Aを検討中の方はぜひfundbookにお気軽にご相談ください。