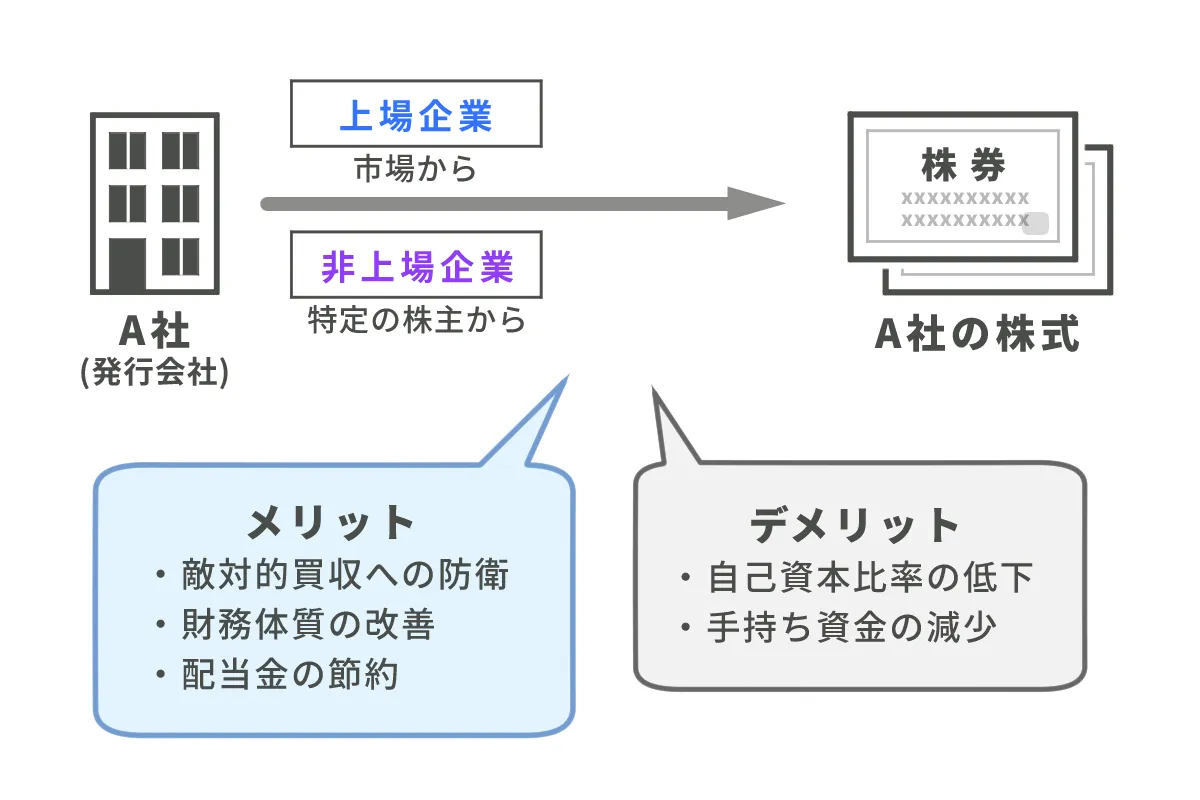

自社株買いには、配当金の節約や敵対的買収リスクの低減などのメリットがある一方で、自己資本比率の低下や手持ち資金の減少などのデメリットもあります。

自社株買いを行う際は、メリット・デメリットの両方を理解したうえで、株価・株主への影響を見極めながら実施することが重要です。自社株買いをうまく活用すれば株価上昇を期待でき、自社株を買い戻した後にストックオプションとして社員へ付与することもできます。

本記事では、上場企業・非上場企業が自社株買いを行う目的や手法、メリット・デメリット、株主への影響などをわかりやすく解説します。

企業価値100億円の企業の条件とは

・企業価値10億円と100億円の算出ロジックの違い

・業種ごとのEBITDA倍率の参考例

・企業価値100億円に到達するための条件

自社の成長を加速させたい方は是非ご一読ください!

目次

自社株買いとは?

自社株買いとは、企業自ら、自社の株式を市場から買い戻すことです。

通常、株式会社では、資金調達のために株式を発行し、市場へ流通させます。投資家が株式を買うことで、会社は資金を得ることができます。

自社株買いは、その流れと反対の動きで、自社の資金を使って、市場に流通している自社の株式を購入することを指します。

旧商法においては、「資本充実維持の原則」により、企業が自らの株式を買い戻す行為は、資本金の減少につながるとして、原則禁止されていました。会社設立時に払い込まれた資本金を常に維持し、債権者の保護を図るという考えに基づいています。

一方で、米国をはじめとする諸外国においては、自己株式の取得は一般的なコーポレート・ファイナンス手法として定着しており、取得した自己株式を売却し、必要に応じて資金調達に充てるケースも少なくありません。

これらの背景から、2001年の商法改正および2006年5月の新会社法の施行により、自己株式の取得に関する規制が大幅に緩和されました。これにより、企業は一定の条件下で自社の株式を市場から買い戻すことが可能となりました。

自社株買いの目的と方法

自社株買いを行う場合、上場企業と非上場企業では目的や方法が異なります。以下では、上場企業と非上場企業それぞれが自社株買いをする場合の目的とやり方を紹介します。

上場企業が自社株買いをする場合

上場企業が自社株買いを行う目的は多岐にわたり、主な目的としては以下が挙げられます。

| ・株主への利益還元や株価上昇 ・敵対的買収に対する防衛 ・財務体質の改善 ・投資家からの評価向上 など |

自社株買いを行うと市場に流通する株式数が減少するため、1株当たりの利益が増加し、株価の安定や上昇、株主の投資意欲の高まりが期待できます。また、配当金支払額の抑制にもつながり、企業の財務体質改善にも貢献します。自社株を大量に保有すると、自社の持ち株比率が高まり、敵対的買収を防ぐ効果も期待できます。

上場企業の自社株買いは、主に市場取引または公開買付(TOB)によって行われます。市場取引は、東京証券取引所などの株式市場で売買されている株式を直接購入する方法です。この取引を通じて自社株を購入するためには、企業が株式市場に上場している必要があります。TOBは、買付期間や買付価格、買付株式数などを定めて、不特定多数の株主に対して株式の売却を勧誘する方法です。

非上場企業が自社株買いをする場合

非上場企業は、自社株買いを通じて経営の安定性を高めたり、株主構成を調整したりすることがあります。創業家が経営から退く際に、その株式を会社が買い取ることで、経営の一貫性を保てます。また、相続によって株式が分散し、経営判断が難しくなることを防ぐ目的でも、自社株買いは有効な手段です。

非上場企業の自社株買いは、主に株主との直接交渉で行われます。非上場企業の株式は市場で自由に売買できるわけではなく、直接取引を行う必要があるからです。

非上場企業の自社株買いでは株式の市場価格がないため、株価をどのように決めるかが重要になります。一般的に用いられる株価の算定方法は、類似業種比準価額方式と純資産価額方式の2つです。

類似業種比準価額方式は、自社と規模や業種が似ている上場企業の株価を参考に、自社の株価を算出する方法です。純資産価額方式は、会社が解散した場合に得られる資産の総額を、発行済みの株式数で割って株価を算出する方法です。

一般的に、複数の方法を組み合わせて株価を決定します。それぞれの方法で算出した株価を比較し、より高い方を採用することが多いですが、企業の将来性や成長性なども考慮し、株主との交渉を通じて最終的な価格が決定されます。

▷関連記事:「M&Aの価格算定方法とは?3つの手法と相場、実施の流れや注意点を解説」

自社株買いのメリット

自社株買いには様々なメリットがあり、例えば次のようなメリットが挙げられます。

| ・投資家へアピールできる ・敵対的買収を防ぐ対策になる ・従業員に付与するストックオプションとして活用できる ・配当金を節約できる ・事業承継で相続税の負担を軽減できる |

以下では、それぞれのメリットについてわかりやすく解説します。

投資家へアピールできる

自社株買いは株価上昇につながる可能性があります。実際に株価が上がった場合、株式を保有している投資家にとっては、自分の資産が増えるということです。

これにより、投資家に対して「株主を大切にしている企業」と伝えられれば、将来性への期待が高まり、投資家からさらに株を買ってもらえる可能性もあるでしょう。

このように、自社株買いは、投資家との関係性を高めることができるのです。

敵対的買収を防ぐ対策になる

敵対的買収とは、経営者の合意なしに行われる買収のことで、ライバル企業の株式を過半数取得し、強制的に経営権を奪う手法です。「日本では敵対的買収が少ない」と言われていますが、決して他人事ではありません。これは大企業だけでなく、中小企業でも起こりうることです。

自社株買いをすることで、市場に流通する株式数が少なくなるため、外部から買い占められる可能性が低くなります。自社で過半数の株式を取得していれば、敵対的買収をされる可能性も少なくなります。

また、自社株買いによって株価が上昇すれば、購入者にとってはその分の資金が必要になるということです。自社株買いを行った企業の株を大量に取得するには、多額の資産が必要になることから、敵対的買収のリスクを下げることができます。

▷関連記事:「M&Aの敵対的買収とは?仕組み・メリットや事例と防衛策を解説」

社員に付与するストックオプションとして活用できる

買い戻した自社株は、ストックオプションとして保管しておくこともできます。ストックオプションとは、あらかじめ決めた価格で自社の株式を購入できる権利のことです。

従業員にストックオプションを付与しておけば、会社が成長したときに自社株を割安で買い、高値で売ることができます。株価の成長にともない、従業員も自社株の売買で利益を得られる可能性があるため、働くモチベーションにもつながるでしょう。

▷関連記事:「ストックオプションとは?メリットやデメリット、発行までの手順を紹介」

配当金を節約できる

自社株に対しては、配当金が発生しません。市場に流通している株式が少なくなることで、配当金を節約できます。支払う配当金が少なくなる分、会社には資金が残ります。その資金を設備投資や事業の立ち上げなどに使うこともできるでしょう。

事業承継で相続税の負担を軽減できる

自社株買いは、相続税対策と経営安定化の両面で有効な手段です。事業承継で後継者が保有する株式を会社が買い取ると、後継者は得た資金を相続税の支払いに充てられ、税負担も軽減できます。

自社株買いは、経営の安定化にも貢献します。複数の株主に分散していた株式を買い取ることで、株式の分散を抑えられ、事業承継をスムーズに進められます。

▷関連記事:「事業承継における自社株買いとは?メリット・デメリットや流れ、ポイントを解説」

自社株買いのデメリット

自社株買いにはメリットがある一方で、次のようなデメリットも挙げられます。

| ・自己資本比率が低下して財務リスクが悪化する場合がある ・手持ちの資金が減って資金繰りが悪化する場合がある |

以下では、それぞれのデメリットについてわかりやすく解説します。

自己資本比率が低下して財務リスクが悪化する場合がある

自己資本を使って自社株を取得するため、自己資本比率が下がってしまいます。投資家からすると、自己資本比率の低下は財務状況の悪化に見えることもあるため、株主が離れてしまう可能性も考えられます。

自社株買いを行う際には、自己資本比率が高い状態で臨むのが理想的です。

手持ちの資金が減って資金繰りが悪化する場合がある

自社株買いをするには多額の資金が必要となります。手持ちの資金を使うことで、経営が悪化する可能性もあります。さらに、設備投資や研究開発など、将来への投資にお金を使えなくなることもあります。

そのため、自社株買いをする際には、タイミングや会社の事業計画をよく考える必要があるでしょう。

自社株買いが株主に与える影響

自社株買いが株主にどのような影響を与えるのか理解しておかなければ、投資家へのアピールが失敗する可能性があります。ここでは、自社株買いが株主に与えるメリット・デメリットを解説します。

株主にとってのメリット

自社株買いにより、株価の上昇が期待できます。株価の上昇は、株主の資産が増えるということです。

長期的な株価の上昇は、株主との信頼関係を築くうえで必須項目です。株主への還元策の1つとして、自社株買いは有効でしょう。

株主にとってのデメリット

自社株買いによって株価が上昇した場合、利益確定のための売りが増えるケースもあります。その結果、一度株価が上昇した後に、大きく下落してしまう可能性もあるでしょう。そうなった場合、株を保有し続けている株主への損失は避けられません。

また、本来株式は資金調達の手段です。その手段を自ら縮小するということは、「事業拡大の機会を失っている」という見方もできます。自社株買いは、良好な企業経営のうえで、初めて好材料と判断されるのです。

自社株買いが株価上昇につながる仕組み

自社株買いを行うと、株価上昇につながる可能性が高いです。

自社株買いが株価上昇を促す要因として、ROEやPER、PBRといった財務指標の改善が挙げられます。ROEの向上、PERの低下、PBRの低下により、企業の収益性や成長性に対する投資家の評価が高まり、結果として株価が上昇する傾向にあります。以下で、それぞれの財務指標について見ていきましょう。

ROE(自己資本利益率)が向上する

ROEとは、会社の資本に対して、どれくらいの収益を上げたのかを判断する指標です。ROEが高ければ高いほど、自己資本に対して効率的に収益を上げていることになります。

自社株買いによって自己資本が減少すると、ROEが上昇し、企業の収益性が高まったと評価されます。その結果、投資家から「株主から集めたお金を有効に使えている」と判断され、株価の上昇が期待できます。

| 〈ROEの計算式〉 「ROE(自己資本利益率)=当期純利益÷自己資本×100」 |

例えば、当期純利益が3億円、自己資本が12億円の場合、ROEは「3億円÷12億円×100=25%」となります。

ROEを評価する際には、8%以上だと収益性が高いと評価され始めます。上記の例の場合は8%を大きく上回っているため、「収益性が高い」と言えるでしょう。

PER(株価収益率)が低下する

PER(株価収益率)とは、株価に対してどれくらいの収益を上げたのか判断する指標です。PERが低ければ低いほど、会社の収益に対して株価が安いことを示します。

自社株買いによって発行済株式数が減少すると、EPS(1株当たりの純利益)が上昇し、PERが低下します。これにより、株価が割安と評価され、投資家からの需要が高まり、株価上昇が期待できます。

PERの計算式は、以下のとおりです。

「PER(株価収益率)=株価÷EPS(1株当たりの純利益)」

例えば、株価が2,000円、1株当たりの利益が200円の場合、PERは「2,000円÷200円=10倍」となります。

これはつまり、投資家から見て、「投資した資金を10年で回収できる」ということです。PERの目安は15倍と言われており、15倍以上だと割高、15倍以下だと割安と判断されます。上記の例の場合は、「割安=投資家目線でお得な株」と言えるでしょう。

PBR(株価純資産倍率)が低下する

PBR(株価純資産倍率)とは、会社の純資産に対して株価が何倍になっているかを測る指標です。PBRが低ければ低いほど、投資家にとって「株価が割安」と判断されます。

自社株買いには、一般的に企業の現金が使用されます。そのため、自社株買いを行うと企業の現金資産が減少します。しかし、発行済株式数が減少するため、1株当たりの純資産額は増加し、PBRが低下する傾向にあります。

| 〈PBRの計算式〉 「PBR(株価純資産倍率)=株価÷1株当たりの純資産」 |

例えば、株価が2,000円、1株当たりの純資産が1,000円の場合、PBRは「2,000円÷1,000円=2倍」となります。

PBRの目安は1倍と言われており、1倍を下回ると割安な株と判断されます。上記の例の場合は1倍を上回っているため、「割安ではない」と言えるでしょう。

ただし、1倍を下回る企業は多くないのが現実です。健全な経営を行い、できるだけ1倍に近づけていれば優良企業と見られます。また、「0.1倍」のように、1倍をはるかに下回っている場合は、経営が危うい可能性も高いです。

【2025年】自社株買いを発表した企業の事例

自社株買いは実際に様々な企業で実施されています。以下では、2025年に自社株買いを発表した企業の事例を紹介します。

トヨタ自動車株式会社

2025年6月、トヨタ自動車株式会社は、株式会社豊田自動織機が保有する自社株を購入することを発表しました。今回の自社株買いは株主利益の向上などが目的です。

| 取得し得る株式の総数 | 1,192,331,020株(上限)(発行済株式総数に対する割合9.15%) |

| 株式の取得価額の総額 | 3,208,562,774,820円(上限) |

| 取得期間 | 2026年1月中旬を目途に自己株公開買付を開始予定 |

| 取得方法 | 本自己株公開買付による取得を予定 |

株式会社リクルートホールディングス

2025年8月、株式会社リクルートホールディングスは自社株買いを行うことを発表しました。今回の自社株買いは資本効率の向上と株主還元の充実を目的としたものです。

| 取得し得る株式の総数 | 5,000,000株(上限)(発行済株式総数に対する割合0.35%) |

| 株式の取得価額の総額 | 450億円(上限) |

| 取得期間 | 2025年8月12日 |

| 取得方法 | 自己株式立会外買付取引(ToSTNeT-3)による市場買付 |

株式会社三菱UFJフィナンシャル・グループ

2025年5月、株式会社三菱UFJフィナンシャル・グループは自社株買いを行うことを発表しました。今回の自社株買いは資本効率の向上に資する株主還元策として行われるものです。

| 取得し得る株式の総数 | 175 百万株(上限)(発行済株式総数に対する割合1.52%) |

| 株式の取得価額の総額 | 2,500 億円(上限) |

| 取得期間 | 2025 年5月16日~2025年7月31日 |

| 取得方法 | 東京証券取引所における市場買付 |

自社株買いをする際の注意点

自社株買いにはメリットがあるものの、失敗すると企業の財務状況に大きな影響を及ぼすこともあります。自社株買いをする際、次のような点に注意が必要です。

| ・自社株買いには財源規制が適用される ・自己株式には議決権がない ・取得する割合を見極める必要がある・取得価額は適切な金額で設定する |

以下では、自社株買いをする際の注意点についてそれぞれ解説します。

自社株買いには財源規制が適用される

自社株買いを行う際には、財源規制のルールに従う必要があります。

| ・買い付けの上限金額 ・1日の買い付け数量の制限 |

分配可能額を超える自社株買いは、財源規制によって制限されています※。無制限に自社株買いを繰り返すと、自己資本の低下によって会社の経営が悪化するでしょう。あくまでも買い付けルールを遵守し、余剰資金内で行ってください。

※分配可能額:余剰金の範囲内のこと

自己株式には議決権がない

自社株買いで取得した株式には議決権がないため、議決権を目的とした自社株買いはできません。

また、一気に自社株買いを行なった場合、既存株主の間で議決権比率が変わり、混乱を招く可能性があるでしょう。

取得する割合を見極める必要がある

自社株買いの主な目的は、株主への還元や投資家へのアピールです。財務状況を一気に変えるために自社株買いをすると、市場への影響が大きく、混乱を招くでしょう。

自社株買いをする際には、各所への影響を考慮したうえで、取得する割合を見極める必要があります。

取得価額は適切な金額で設定する

自社株買いを行う際、取得価額を高くしすぎると、法人税法の規定によって「みなし配当」と見なされてしまい、株主に多額の所得税負担が生じることがあります。

取得価額を高く設定すれば、株式を売却してもよいと考える株主が増えて自社株買いがスムーズに進む可能性はありますが、みなし配当と見なされて株主に多額の税負担が生じると、かえって市場が混乱する可能性もあります。

非上場企業が自社株買いを行う場合や、上場企業が市場取引ではなく公開買付などの方法で自社株買いを行う場合は、適正な買取価額を設定することが重要です。

まとめ

自己株買いは企業にとって重要な経営戦略の1つです。実際に実施する場合は、メリットとデメリットの両方を理解したうえで、取得割合や取得価額を適切に設定して行う必要があります。

株価上昇や投資家へアピールできる点や敵対的買収リスクを減らせる点、社員に付与するストックオプションとして活用できる点などが自社株買いのメリットです。一方で、自己資本比率の低下や手持ち資金の減少などのデメリットもあります。

自社株買いを行う場合は、法律や会計に関する専門知識が必要となるため、専門家と相談しながら慎重に進めましょう。fundbookでは、経験豊富なアドバイザーが経営者の方に寄り添い、総合的なサポートを提供しています。事業経営に関して悩みや困り事がある方は気軽にご相談ください。

fundbookのサービスはこちら(自社の譲渡を希望する方向け)

fundbookのサービスはこちら(他社の譲受を希望する方向け)