事業を譲渡する際、経営者が気にするポイントの一つが譲渡価格です。最終的には出来る限り高く譲渡したい譲渡企業と、出来る限り安く譲受したい譲受企業との交渉次第ではありますが、双方が納得のいく価格であれば、それがベストです。本記事では、事業売却での価格の決まり方と、希望価格に近づける方法についてお伝えします。

▷関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

事業売却とは?

まず、事業売却とは何かについて解説します。

事業売却とは、文字どおり会社が運営している事業を売却(譲渡)することです。狭義では、特定の事業だけを譲渡する場合の「事業譲渡」を指しますが、すべての事業(会社の株式)を譲渡する場合の「株式譲渡」も事業売却と呼ぶことがあります。

この記事では、事業譲渡を中心にお伝えしますが、まずはそれぞれのケースについて簡単にご説明します。

▷関連記事:M&Aの売却時にリスクを減らす方法

▷関連記事:会社を売却するメリットと方法・注意点 従業員の雇用は維持されるのか

特定の事業を売り渡す「事業譲渡」

自社が手掛ける複数の事業のうち、特定のものだけを指定して、個別に譲渡するのが事業譲渡です。不採算部門を整理したり、経営戦略上の選択と集中を行い、経営資源の配分を効率化したりするときなどに用いられます。

例えば、飲食業界において飲食店の経営と食材・資材の卸、コンサルティングをトータルに手掛けている会社が、飲食店の経営だけを譲渡するというようなケースが挙げられます。この場合、譲渡後は卸とコンサルティング事業に集中することになります。

▷関連記事:M&Aの事業譲渡とは?株式譲渡や会社分割との違いからメリット・デメリットまで解説

すべての事業の経営権を譲渡する「株式譲渡」

一方、譲受企業に50%超の自社株を持たせることで、経営権そのものを譲渡するのが株式譲渡です

前項で挙げた飲食店の例でいうと、これまでどおりに店舗経営と卸、コンサルティングのすべての事業は継続して運営され続けますが、持ち株比率の変化によって経営権が譲渡企業から譲受企業へと移ります。

▷関連記事:株式譲渡とは?中小企業のM&Aで最も活用される手法のメリットや手続き、事前に確認しておくべき注意点を徹底解説

事業譲渡にはメリット・デメリットがある

ここからは、事業譲渡について詳しく説明していきましょう。

事業譲渡には、譲渡企業と譲受企業のそれぞれに、メリット・デメリットが存在します。

譲渡企業から見た事業譲渡のメリット・デメリット

まず、譲渡企業から見た場合のメリットとしては、承継する資産や負債、契約を限定しながら譲渡対価を得ることができるという点が挙げられます。

また、事業を整理することで主力事業に注力し、「選択と集中」を行うことが可能です。特に事業を複数展開している規模の大きい会社の場合、収益が低下傾向にある事業を抱えることもあるでしょう。その事業を他の企業に譲渡することで、本来取り組むべきコア事業に注力できるようになります。また、不採算部門などを抱えている中小企業などでも、その事業を切り離して譲渡できれば、経営の安定化を図ることができます。

その反面で、事業譲渡にはデメリットも存在します。事業譲渡を行う場合、実際には事業単位ではなく個別の資産を指定して譲渡します。その個別の資産や取引ごとの譲渡の手続きが煩雑であったり、仕入先や顧客を含んだ契約の承継が困難だったりする場合があります。

また、従業員を承継するにはそれぞれに同意が必要となります。さらに事業を売却して経営権を手放すわけですから、譲渡後の事業運営については関与できなくなります。

譲受企業から見た事業譲渡のメリット・デメリット

次に、譲受企業側から見た事業譲受のメリットとデメリットについて確認してみましょう。まず、メリットとしては、株式譲渡で会社全体を譲受すると買収金額が大きくなりすぎるところを、特定の事業であれば少ない投資で譲受できます。

また、自社の経営戦略に合った事業を譲受することで、みずから新規開拓して成長させるよりも早くその事業を軌道にのせることができます。

不採算事業を引継ぎたくなければ断ったり、逆に再生させて収益化させたりできる可能性もあります。異業種の事業を譲受して多角経営化を進めたり、自社事業と関連の深い事業を譲受すれば、企業価値を高めたりすることにもつながります。

一方、デメリットもあります。譲渡企業と同様ですが、事業譲渡は手続きが煩雑だったり、仕入先や顧客との契約を承継するのが困難だったりする場合があります。また、それまでの従業員を雇用する場合、改めてそれぞれと契約し直す必要があります。

また、事業譲渡では許認可を原則として引き継ぐことができません。例として、人材紹介業や産業廃棄物処理業などが当てはまります。そのため特定の許認可が必要な事業の場合には新たに取得する必要があります。

▷関連記事:事業譲渡と株式譲渡の違いとは?メリット・デメリットの違いと使い分けを判断するためのポイントを解説

事業譲渡の価格はどうやって決める?

事業売却で一番気になるのは、譲渡価格の決め方です。譲渡企業が希望売却価格を提示することもあれば、譲受企業が評価額を提示することもあります。しかし、そこで大事になるのが、企業や事業の価値の評価額を求める計算方式や理論・根拠です。予め算出した金額を基に交渉を行い、最終的な価格に決定します。

企業や事業の価値を算出する上では「企業価値評価(バリュエーション)」という手法を活用します。財務諸表や株式など様々な指標を基に企業の価値を算出する手法です。特に非上場企業においては株式が発行されていないため、譲渡価格を決める際の重要な指標となります。

企業価値評価には参考にする指標の違いによって3つのアプローチが存在します。

- 「コストアプローチ」:企業の保有している資産および負債をベースにして株式価値を算出する方法

- 「マーケットアプローチ」:株式市場やM&A市場における取引価額を基準に算定する評価方法

- 「インカムアプローチ」:譲渡企業に今後見込まれる収益やキャッシュフローから、リスクなどを考慮して企業価値を算出する評価方法

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

▷関連記事:【図解付き】コストアプローチとは?メリット・計算方法・他の方法との違いを解説

▷関連記事:企業価値評価の一つ、マーケットアプローチとは?よく使われる計算方法やシミュレーションも解説

▷関連記事:【徹底解説】企業価値評価の手法の一つ、インカムアプローチとDCF法の計算方法を解説

事業売却の価格を希望のラインに近づけるためには?

譲渡企業側にとって、会社や事業の評価額はとてもきびしいものです。どのような方法で評価額を算出するにせよ、その価額が本当に実情に沿っているのか、それだけの価値があるのかをきびしく査定されるためです。評価の過程で、買掛金の未払い分や借入金の返済などがある場合は、すべて含み損として計上され、思わぬ減額をされることもしばしばあります。

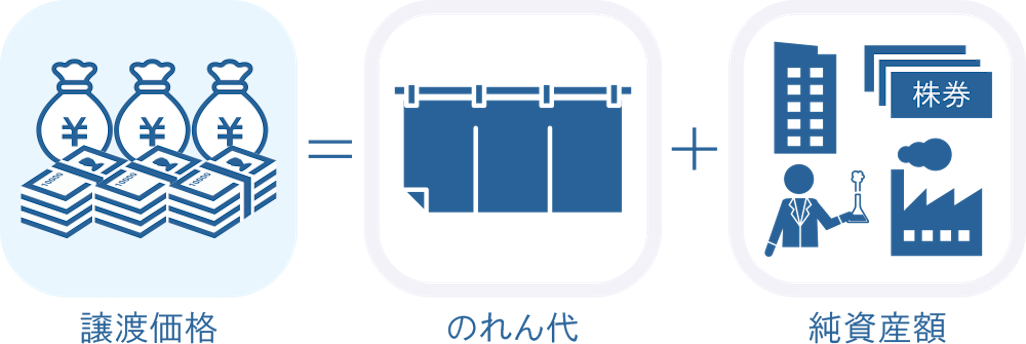

しかし、独自の技術や業界内でのネームバリューなどがあれば、事業価値として加算することができます。例えば、純資産額が5,000万円の会社や事業であっても、それが100年続いた誰もが知っている老舗であれば、譲受企業によっては1億円でも2億円でも手に入れたいと考えるかもしれません。そうしたいわゆる「のれん代」も、価格交渉の上で希望の譲渡価格に近づけるための有効な材料になります。

▷関連記事:M&Aで必ず知っておくべき「のれん代」を徹底解説

より高額で事業売却するためには、相手探しも重要

「事業を売却したい」と思っても、すぐに譲渡できるものではありません。譲受企業を見つけて交渉するまでには、短くとも数ヵ月〜1年近くの時間が必要です。そのため、今すぐ譲渡するかどうかは別として、自社の事業にどれほどの資産価値があるか、あらかじめ知っておくことも大切でしょう。それが、譲渡が必要となった際に、交渉期間を短くする準備にもなります。

希望に近い価格で譲渡するための有効な方法は、まず「自社事業の資産価値を試算しておくこと」と、時価純資産額にプラスアルファとなる要素がないかを確認しておくことです。どの要素が企業価値に影響しているのかが明確になれば、企業価値を上げるための施策を打つことが出来ます。そして、さらに重要なのは「自社の事業を最も高く評価してくれる譲受企業を見つけること」になります。

事業売却は、最終的には譲渡企業と譲受企業との合意によって成立します。そこには「定価」というものはありません。ある譲受企業が5,000万円の価格を提示し、別の譲受企業が1億円の評価額を提示するということも起こりうるのです。また、企業価値の算出はもちろんのこと、譲受企業の予算も大きく影響します。

企業同士のマッチングをオンラインで行うM&Aプラットフォームは、自社をより高く評価してくれる相手を探す上でも役立ちます。FUNDBOOKには全国の多種多様な業界から4,000社以上の譲受企業が登録しており(2020年4月現在)、さらに専門アドバイザーが相手企業とのM&Aを仲介する相談や無料の簡易企業価値診断を行っています。

まずはプラットフォームに登録して、どのような相手がどれくらいの評価額で打診してくるのか、M&Aアドバイザーに相談しながら待ってみるのもいいでしょう。