自社の売却を検討している経営者にとって、「会社や事業の売却に最適な方法を知りたい」「引き継いでくれる会社は従業員を大切にしてくれるだろうか」といったことは気になるのではないでしょうか。

譲渡側(売り手)が企業の売却を成功させるには、企業価値評価や売却先企業の選定方法などの必要な情報を入手し、検討することが重要です。

そのため本記事では、M&Aの基礎知識を紹介したうえで、会社の売却を成功に導く方法を解説します。

▷関連記事:M&Aを売り手企業の視点から考える手続きの流れ、メリット、リスクとは

▷関連記事:事業売却とは?個人事業、イグジット、事業承継など目的別に解説

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

M&Aによる売却(買収)とは?

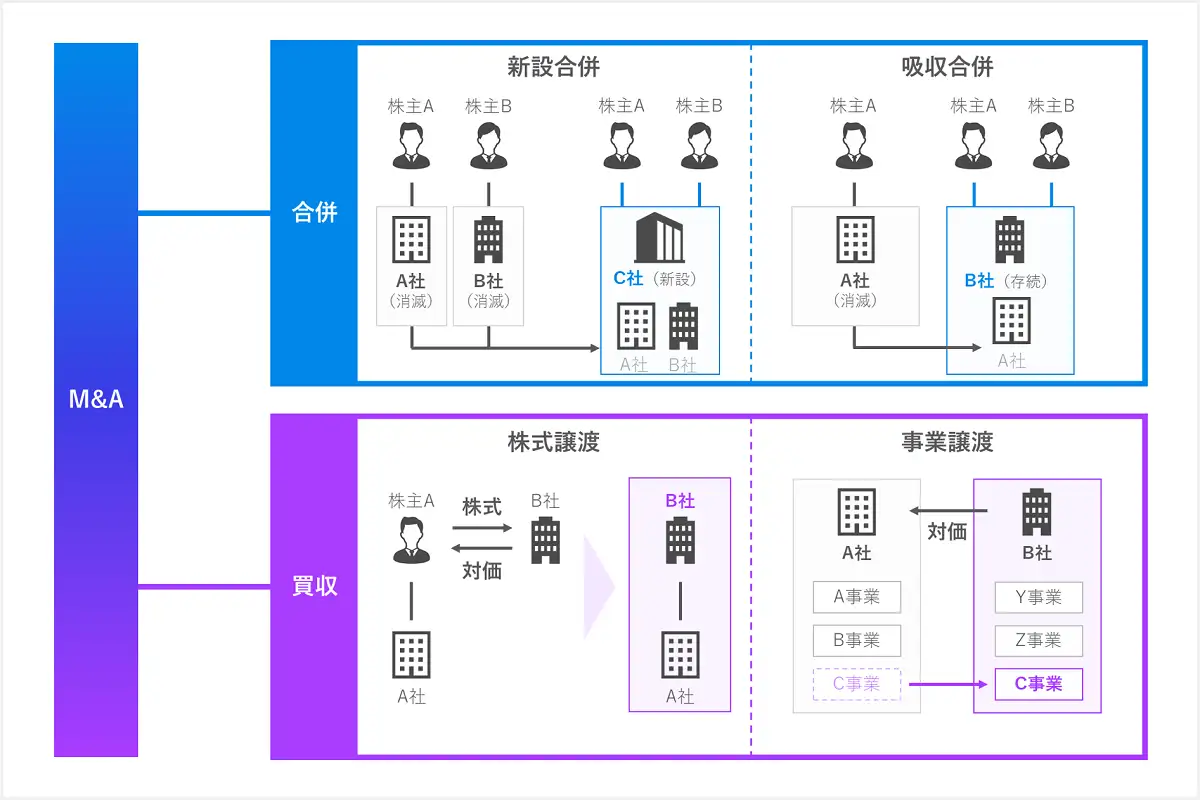

M&Aは、大きく「合併」と「買収」に分けることができます。M&Aによる売却とは、買収を意味しており、対価と引き換えに会社や事業を第三者に譲り渡すことで、「株式譲渡」と「事業譲渡」に大別できます。

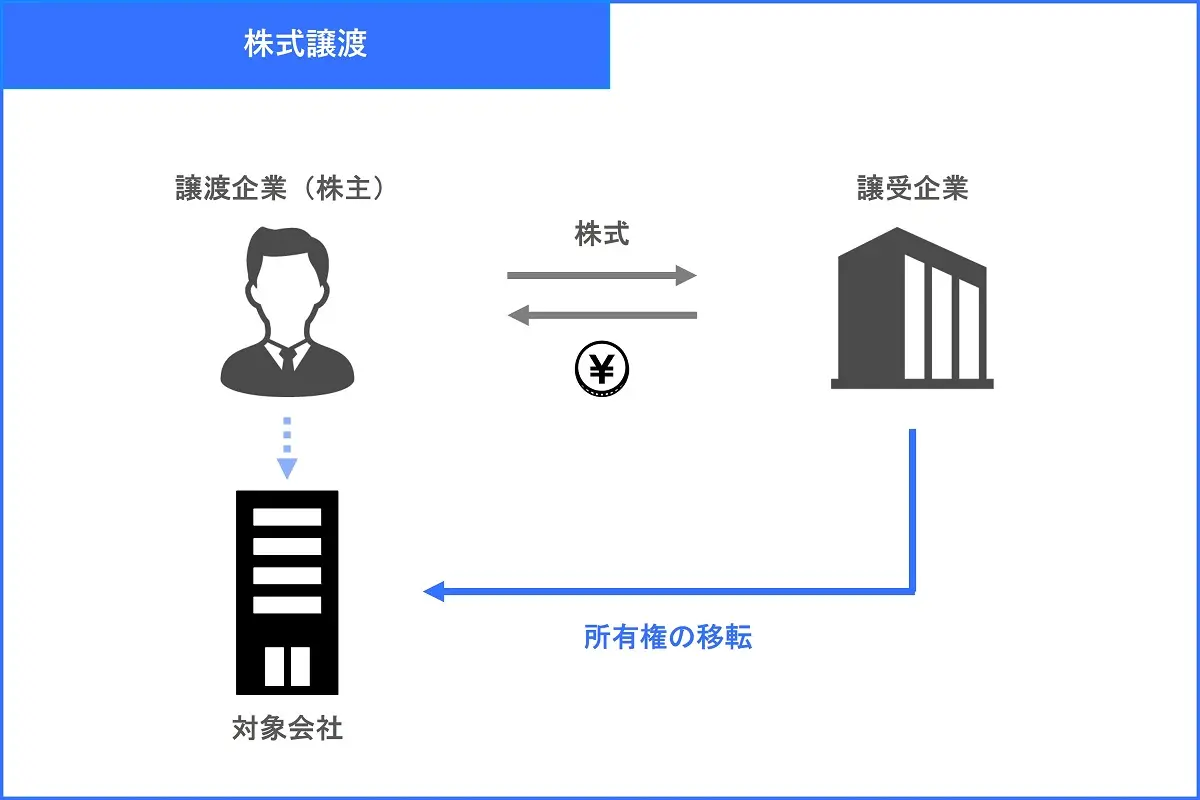

株式譲渡は、譲渡側(売り手)の株式を譲受側(買い手)が買取る方法となり、株式の買い取りによって譲渡側の経営権は譲受側に移動します。

これは譲受側が譲渡側に株式の対価を支払い、株主名簿を書き換えるというシンプルな手法です。中小企業のM&Aでは、株式譲渡が用いられるケースが多いです。

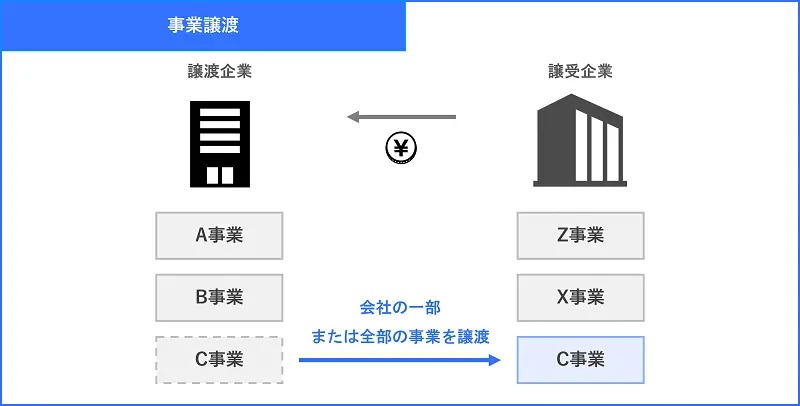

一方、事業譲渡は、譲渡企業内の特定事業の全部または一部のみを切り出して譲渡する手法です。事業譲渡では経営権を譲渡するのではなく、対象の事業の工場、設備、店舗、特許、ブランドなどに加え、その事業にかかわる販路やノウハウなどを個別に譲渡します。

売却(買収)と合併の違いは?

M&Aの意味する「合併」と「売却(買収)」は、そもそも取引の形態が異なりますが、大きな違いは譲渡側の存続の有無です。

・合併:譲渡側(合併される側)の会社は消滅する

・売却(買収):譲渡側の会社・事業は存続できる

合併とは2つ以上の会社が1つの会社になることです。合併する側の会社を「合併会社(存続会社)」、合併される側の会社を「被合併会社(消滅会社)」と呼び、合併によって被合併会社は消滅します。

合併には「吸収合併」と「新設合併」があります。吸収合併は、合併会社が被合併会社の権利義務や債務を含む全てを承継する手法です。そのため、吸収合併では既存の会社に被合併会社の全てが承継されます。

一方、「新設合併」は、合併に伴い新しい会社を設立し、新設会社へ被合併会社の全ての財産を移行する手法です。吸収合併とは違い、新設合併では既存の会社は存在せず、新設会社に全て承継されます。

M&Aで会社や事業を売却(買収)する手法

M&Aは、大きく「検討・準備フェーズ」「マッチング・交渉フェーズ」「最終契約フェーズ」の流れで実施されます。

| フェーズ | 主な内容 |

| 検討・準備 | M&Aの相談・検討 自社の経営状況や純資産、負債などの把握 M&A仲介業者選定・M&Aアドバイザーとのアドバイザリー契約 |

| マッチング・交渉 | ノンネームシートや企業概要書などの資料作成 M&Aスキームの選択 トップ面談 M&A基本合意・デューディリジェンス |

| 最終契約 | M&Aの最終契約締結 クロージング M&Aの事後処理・PMI |

売却を成功させるには、双方のM&Aの基本的な合意(基本合意)後の手順を1つずつ確実に踏んでいく必要があります。以下では、中小企業のM&Aでよく用いられる株式譲渡と事業譲渡に焦点を当て、基本合意以降の基本的な流れと手続きを紹介します。

なお、M&A全体の流れを詳しく知りたい方は、以下の記事もあわせてご覧ください。

▷関連記事:M&Aの流れは?検討からクロージングまでの進め方を徹底解説

株式譲渡の手続き・流れ

株式譲渡の手続き・流れは、以下のとおりです。

1.譲受側によるデューディリジェンス

2.株式譲渡の承認を請求する

3.取締役会・株主総会を開催する

4.株式譲渡契約を締結する

5.株主名義を書き換える

まず、譲受側(買い手)はデューディリジェンス(企業調査)を行います。譲受側はリスクを減らすため、譲渡側(売り手)に対して様々な監査を行います。

また、株式非公開会社の場合、株式の譲渡に関しては制限を付けていることが多いです。その場合、基本的に株主総会の承認を得なければならないため、株式譲渡承認請求を行う必要があります。株式譲渡承認請求を受けた会社側は株主総会を開催し、譲渡を承認するか決めます。また、取締役会設置会社は特定の条件を満たしていれば取締役会にて決めることができます。

そして、株主総会または取締役会で株式譲渡が承認されたら、譲渡側と譲受側の間で株式譲渡契約を締結します。株式譲渡契約には、株式数や対価などの内容を盛り込みます。

株式譲渡契約の締結後、対価の支払いと株主名義の書き換えをします。株主帳簿に新しい株主名が記載されることで、譲受側は正式に株主となります。

▷関連記事:株式譲渡の手続きがわかる!具体的な手順をパターン別に完全ガイド

▷関連記事:株主総会とは?目的から決議事項・方法や開催時期・場所までわかりやすく解説

事業譲渡の手続き・流れ

事業譲渡の手続き・流れは、以下のとおりです。

1.譲受側によるデューディリジェンス

2.取締役会の承認

3.事業譲渡契約の締結

4.株主への通知

5.株主総会での特別決議

6.財産などの名義変更と許認可の手続き

株式譲渡と同様に、まず譲受側(買い手)によるデューディリジェンスが行われます。譲受側はデューディリジェンスの内容を踏まえて自社の取締役会で事業譲渡の承認をします。また、譲渡側(売り手)も取締役会で事業譲渡の承認を得ます。

譲渡側、譲受側の双方の取締役会の承認が得られた後に、株主総会の承認を条件とする事業譲渡契約が締結されます。その後、一定の場合を除いて株主総会の特別決議を得ます。

対価が支払われたら、財産などの名義変更を行ったり、許認可の手続きを行ったりします。

▷関連記事:事業譲渡の手続きとは?進め方や期間、債権者保護の手続きまでを解説

▷関連記事:事業譲渡と株式譲渡の違いとは?メリット・デメリットの違いと使い分けを判断するためのポイントを解説

M&Aでの売却価格(企業価値評価)の決め方

企業価値評価には、以下の3つの方法が用いられます。

・コストアプローチ

・マーケットアプローチ

・インカムアプローチ

それぞれ現在の経営状態や今後の展望、事業の特性などを考慮し、対象企業に適した評価方法で算出します。

企業価値評価についての理解は、M&Aの成約のために重要なポイントとなります。

コストアプローチ

コストアプローチは、譲渡企業の純資産価値に着目した評価方法です。そのため、客観性に優れた評価を行うことができ、中小企業のM&Aではよく用いられます。中でもよく用いられるのは、「簿価純資産法」と「時価純資産法」の2つです。

簿価純資産法は、貸借対照表上の帳簿価格に基づいて譲渡企業の価値評価を実施します。時価純資産法は、事業の資産や負債を時価に置き換えて算出する方法です。

| メリット | 譲渡企業が保有する資産や負債の価値が明確になり、客観性が高い 計算が簡単 |

| デメリット | 将来的な収益性を評価できない 帳簿上の数値と実態に乖離が生じる可能性がある |

▷関連記事:【企業価値評価】コストアプローチとは?メリット・計算方法・他の方法との違い

マーケットアプローチ

マーケットアプローチは、株式市場やM&A市場における取引価額をもとに算出する評価方法です。客観的な価値を算定することができますが、中小企業と同じビジネスモデルで同規模の上場企業を探し出すことが難しいという欠点があります。

マーケットアプローチの代表的な方法は「市場株価法」と「マルチプル法」です。

市場株価法では、企業の株式の市場価格を基に企業価値を算出します。マルチプル法は、対象となる企業と類似する企業の株価倍率(マルチプル)を基準に企業価値を計算します。

| メリット | 実際の株式市場の相場や動向を価格に反映できるため、客観性が高い 将来的な収益性も反映できる |

| デメリット | 譲渡企業と同等の事業規模・内容の企業がなければ評価できない 株式市場の影響を受けやすい |

▷関連記事:【企業価値評価】マーケットアプローチとは?よく使われる計算方法やシミュレーション方法

インカムアプローチ

インカムアプローチは、譲渡企業に今後見込まれる収益やキャッシュフローに基づいて、リスクなどを考慮して企業価値を算出する評価方法です。会社が持つ将来の収益獲得能力や固有の性質を評価結果に反映させられる点で優れていますが、将来情報に対する恣意性が排除されにくいという問題もあります。

インカムアプローチでよく採用される方法は「DCF(Discounted Cash Flow)法」です。DCF法では、将来的に期待されるキャッシュフローを現在価値に割り引いて企業価値を算出します。

| メリット | 将来的な収益性を価格に反映できる シナジー効果による影響も考慮できる |

| デメリット | 将来的な予測のため、客観性が担保されにくい傾向がある 情報の収集に時間を要することがある |

▷関連記事:【企業価値評価】インカムアプローチとは?DCF法の計算方法

M&Aの売却益にかかる税金

M&Aの売却益には税金がかかります。税金の種類はM&Aの手法によって異なるため、事前に理解しておきましょう。以下では、中小企業のM&Aで用いられることが多い、株式譲渡と事業譲渡の際に発生する税金を紹介します。

詳しくは以下の記事でも紹介しているため、ぜひあわせてご覧ください。

▷関連記事:M&Aにかかる税金は?株式譲渡・事業譲渡に分けて節税方法も紹介

株式譲渡の売却益にかかる税金

株式譲渡は、譲渡側が「個人」の場合と「法人」の場合で売却益にかかる税金が異なります。

・個人:所得税(復興特別所得税含む)+住民税

・法人:法人税(法人税、地方法人税、法人住民税、事業税など)

株式譲渡では、一般的に個人が主体になるケースが多いため、ここでは個人にかかる税金を中心に紹介します。

個人の場合、株式譲渡で得た売却益には、所得税(復興特別所得税含む)と住民税がかかります。株式譲渡で得た売却益は申告分離課税となるため、他の所得と合算せずに計算することが特徴です。

課税の対象は、株式譲渡の際の譲渡価額から必要経費を引いた額です。例えば、譲渡金額が5,000万円で取得費が2,000万円、手数料が300万円かかった場合、5,000万円から必要経費である取得費2,000万円と手数料300万円を引いた「2,700万円」が課税対象となります。

この場合、取得費とは会社を設立した時に出資した資本金や株式を得る際の費用などのことを指し、手数料とは譲渡の際にM&A仲介会社などにサポートを依頼した場合に仲介会社などに支払う仲介手数料などのことを指します。

このように計算された売却益に対して、所得税15.315%(復興特別所得税0.315%)、住民税5%を合計した20.315%が課税されます。概算する時は譲渡益の2割がかかると考えれば良いでしょう。

事業譲渡の売却益にかかる税金

事業譲渡では課税対象が法人になるため、売却益に法人税(法人税、地方法人税、法人住民税、事業税など)がかかります。譲渡所得にかかる法人税の計算方法は、以下のとおりです。

・譲渡益=譲渡金額-(譲渡資産-譲渡負債)

・法人税=(譲渡益+本業の利益)×実効税率

実効税率は、会社の規模や所得に応じて異なりますが、一般的には30%程度になるケースが多いです。

なお、事業譲渡に伴い、譲受側には消費税が発生します。消費税は、譲渡側が負担するわけではありませんが、実際の納税は譲渡側が行うので覚えておきましょう。

M&Aで会社や事業を売却するメリット

会社および事業の売却は、譲渡側(売り手)である経営者だけでなく、働いている従業員にもメリットがあります。主なメリットとして挙げられるのは以下の4つです。

・事業を承継できる

・経営基盤を強化できる

・譲渡側は創業者利益を確保できる

・従業員の雇用が守られる

それぞれ解説します。

事業を承継できる

後継者不在などにより、廃業を迫られる中小企業は少なくありません。しかし、第三者に売却すれば、譲受側(買い手)に事業を承継させることができます。廃業を避け、自身が続けてきた事業が継続されることは大きなメリットといえます。

経営基盤を強化できる

事業譲渡によって、不採算事業や本業との関連性が薄い事業を切り離すことができます。不採算事業を売却することで、採算性の高い事業への集中も見込めます。また、株式譲渡においても資金が豊富な譲受企業の傘下に入ることで、経営基盤の強化が見込めます。

譲渡側は創業者利益を確保できる

会社の売却によって創業者利益を確保できるかもしれません。創業者利益を得ることができれば引退後の生活資金の確保も見込めるでしょう。また、創業者が会社の連帯保証人になっている場合、多くのケースで譲受側が個人保証を引き継いでくれます。

事業譲渡のスキームを活用する際は、個人に対してではなく会社に対価が支払われるため、譲渡後の引き継ぎ業務などへの報酬として支払われることもあります。

従業員の雇用が守られる

譲渡側にとって会社を売却するメリットには、従業員の雇用が継続されることがあります。仮に後継者不在などによって廃業した場合、従業員の雇用を継続することはできなくなります。こうした事態を避けるために、第三者へのM&Aが選択される場合があります。

M&Aで会社や事業を売却するデメリットと対処法

会社および事業の売却には、次のようなデメリットが発生する可能性があります。

・事業の運営方針が変わる

・雇用条件が変わる

・取引先との関係が変わる

会社や事業を売却すると、その後の事業の進め方は、原則として譲受側(買い手)に委ねられることになります。そして、譲受側の事業の進め方は、必ずしも創業者(譲渡側、売り手)の進め方と合致するわけではありません。

また、譲受側が従業員全員の雇用を継続したとしても、万が一賃金や労働条件が悪化した場合は、従業員の退職に繋がる可能性もあります。会社の売却内容によっては、従来通りの取引を継続しないこともあり得ます。

それでは、譲渡側は以上のデメリットを、どのように回避したらいいのでしょうか。以下では、各デメリットの対処法を解説します。

事業の運営方針が変わる場合

まず、「事業の運営方針が変わる可能性」は、事前に譲渡側と譲受側の間で事業の将来について綿密に話し合うことで回避できます。譲受側がその会社や事業を買収するのは、その事業を成長させる見込みがあるためです。

したがって、譲渡側が譲受側から方向性を詳しく聞くことができれば、事業の方針転換に対応できるかもしれません。また、譲渡側は、M&A後に変えたくない方針をきちんと譲受側に伝えることが大切です。

雇用条件が変わる場合

次に、「雇用条件が変わる可能性」は、譲渡側が譲受側に対し従業員が不利益を被るような労働条件に変えないで欲しい旨を伝えることが大切です。譲受側としても、M&A後の優秀な従業員の退職は避けたいことです。また、雇用条件が変わる場合には、従業員にきちんとした説明を行い、理解を得るようにしましょう。

取引先との関係が変わる場合

最後に「取引先との関係が変わる可能性」については、譲渡側が取引先にM&Aの目的を理解してもらうことで回避できるでしょう。

取引先との関係性を考えるうえで重要なのが、チェンジオブコントロール条項です。企業と企業が契約している時に、どちらかの企業で経営権の移動があった場合、契約内容に制限を設けたり、契約を解除することができたりする取り決めのことです。金融機関との契約で盛り込まれることも多い一般的な条項です。

また、チェンジオブコントロール条項にて、経営権の移動を事前に相手企業へ通知することを義務としていることもあります。

チェンジオブコントロール条項は守るべきものですが、実際のところ、通知によるリスクもあるため、通知のタイミングは慎重に決める必要があります。そのため、取引先への情報開示のタイミングを含め、M&Aの専門家に相談することをおすすめします。

▷関連記事:「チェンジオブコントロール条項(COC )」とは?目的や注意点を徹底解説

▷関連記事:M&Aの相談は銀行、証券会社、税理士、弁護士、M&A専門家など、どこにすればいいのか?費用の違いは?

M&Aによる売却(イグジット)を成功に導く方法

譲渡側が会社の売却を成功に導くには、譲受側がどのようなことを求めているかの把握や、譲受企業をどのように探すかなどが重要になります。それぞれを詳しく見ていきましょう。

・譲受側が魅力的に感じる売却しやすい会社になる

・譲受企業の探し方を知る

・譲受企業の選択肢を知る

譲受側が魅力的に感じる売却しやすい会社になる

他社から事業を買収しようとしている譲受側(買い手)は、その会社がどのような事業を展開しているかなどを詳しく調べます。その際、会社や事業の売却を検討している経営者(譲渡側)は、その事業を譲受側が魅力的に感じるようにしておくことをおすすめします。

譲受側が魅力的に感じられるようにするためにも、M&Aの検討段階から譲渡側は次のことを準備しておきましょう。

・収益性を改善する

・借入金を圧縮する

・債務と資産を整理する

・経営権(株式)を集中させておく

・自社の特徴や取引先を洗い出しておく

収益性を上げることは簡単なことではないうえ、収益が上がらないことを売却の理由として検討している譲渡側もいるでしょう。しかし、「収益性を上げること」と「収益を上げること」は異なります。仮に収益を上げられなくても、収益性を高められるケースはあります。

M&Aの準備として事業の生産性を向上させたり効率化させたりしておけば、譲受側は「このまま推移すれば収益が上がりそうだ」と判断できます。生産性の向上、業務の効率化、人材育成、技術力の向上、取引先との連携の強化などによって収益性の改善が図れます。

また、一般的に譲受側は、譲渡側(買収する会社)に自社の持っていない特徴や取引先が含まれていることを期待します。そのため、譲渡側は日頃から、優れたビジネスモデルを構築し、優良な取引先の開拓に努めましょう。

譲受側はM&Aによって譲渡側の債務などを引き継ぐことも多いため、借入金や債務や資産を詳しく知ろうとします。したがって、譲渡側は、借入金の圧縮と債務の整理をすることをおすすめします。

資産は譲受側に評価されるため、資産表などを作成し譲受側が一覧できるようにしておくと良いでしょう。

譲受企業の探し方を知る

譲受企業の探し方には様々な方法がありますが、主に以下の依頼先が考えられます。

・マッチングサイト

・商工会議所

・M&A仲介会社

・譲受企業の選択肢を知る

独力で相手先候補企業の情報集めや選定を進めることは難しいことも多いため、M&Aを実施する際は、業者に依頼することが一般的です。

マッチングサイト

M&Aの相手探しのマッチングサイトに登録して、サイト上で相手を探す方法です。登録は無料でできる 場合が多く、数千件もの案件を掲載しているサイトもあります。成約時の手数料が安いことがメリットですが、M&Aの交渉や手続きのサポートは行っていないことも多いです。

▷関連記事:M&Aマッチングサイトとは?メリットや選定方法など成功のポイント

商工会議所

商工会議所の持つ地域に根ざした情報や、地元の企業のネットワークを活用して、相手を探してもらう方法です。

全都道府県に存在し、市の区域単位で設置される公益法人の組織のため、地元企業の情報に強いというメリットがあります。また、事業承継に向けての経営支援を行っている会議所も存在します。しかし、M&Aに関するサポート業務を専門に行っているわけではないため、登記、税務の処理などの手続きはサポートしていないことがあります。

M&A仲介会社

M&A仲介会社に依頼して、希望にあった譲受企業を探す方法です。M&A仲介会社は譲渡側の希望を鑑みて、譲受候補の企業に打診します。M&A仲介会社は自社にあった企業を選定してくれることが期待できます。

M&A仲介会社では、M&Aで必要となる書類の準備や交渉など、M&Aの成約まで一貫したサポートが提供されます。M&Aでは税務、法務などの専門的な知識が求められる他、複雑な手続きや交渉が求められるため、自社のみで通常業務と並行して行うことは難しいでしょう。そのため、M&A仲介会社やM&Aアドバイザーに相談することをおすすめします。

▷関連記事:【2024年最新】M&A仲介会社とは?FAとの違いや選び方・メリット【動画付き】

譲受企業の選択肢を知る

譲受企業ごとにM&Aの目的は異なり、目的によって候補先が変わります。

例えば新しい事業を起こしたい場合、一から立ち上げるよりも、M&Aで譲り受けた方がリスクやコストの低減が見込めます。

また、既存事業の強化を目的とする場合は、自社のサービスなどと関連した事業を譲り受けることによって生産性の向上や必要とする人材、新たな取引先の獲得が可能です。

その他、譲渡企業の資産や従業員などを得て、会社の規模拡大を図ることができるスケールメリットの獲得といった目的もあります。会社の規模が拡大すると交渉力やブランド力が強化され、コストの引き下げや知名度向上による広告費の削減や採用力の強化につながります。

このように、譲受企業はそれぞれの目的にあわせて譲り受ける企業を決めます。譲渡側はその選択肢の中に自社が入るよう、強みやシナジーなどを明確に打ち出せると良いでしょう。

M&Aの売却で専門家を利用する際の契約形態

会社や事業の売却はM&Aアドバイザーなどの専門家のサポートを受けながら進めることが一般的です。

前述の売却のデメリットの回避も専門家の支援を受けることでスムーズな実施が見込めます。また、M&Aでは法律や会計などの高い専門性が必要となりますが、譲渡側(売り手)が自社にM&Aの専門家を抱えていることは少ないです。

M&Aでは様々な条件交渉が行われますが、M&Aの知識と関連法の知識がないと自社にとって有利な方向に導くのが難しいことも事実です。

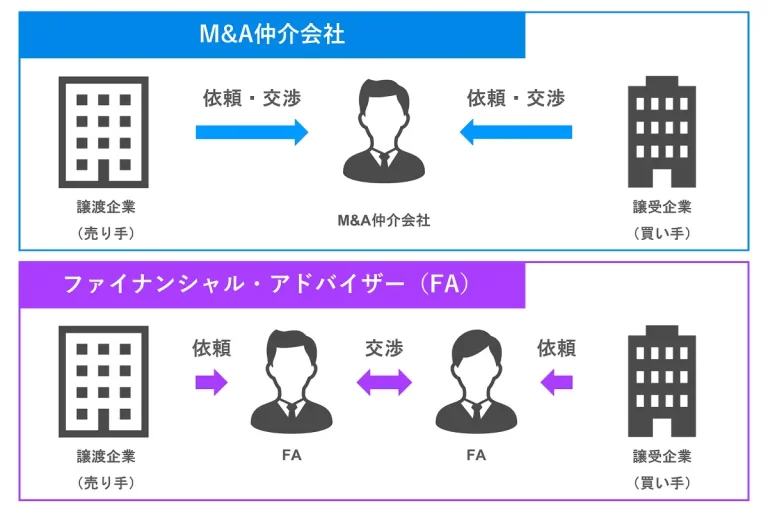

M&Aの専門家から会社や事業の売却の支援を受けるには、アドバイザリー契約を結びます。このアドバイザリー契約には仲介方式で契約を結ぶ方法とアドバイザリー方式で契約を結ぶ方法の2つがあります。

仲介方式では、M&Aの専門家が譲渡側と譲受側に対して原則「中立的」「客観的」に仲介を行います。M&Aの専門家が、譲渡側と譲受側の双方の仲介を行うので、双方の利益の調整がスムーズに進むことがメリットです。

一方、アドバイザリー方式は、M&Aの専門家が譲渡側または譲受側の片方とのみ契約を結ぶ形態です。M&Aの専門家が片方の利益を最大化することを目指して交渉してくれる点はメリットでしょう。

しかし、譲渡側と譲受側の双方が自社の利益を主張することで、M&Aが長期化しやすいことや破談になりやすいというデメリットがあります。

▷関連記事:アドバイザリー契約とは?専任契約、非専任契約の違いと規定内容

▷関連記事:中小企業のM&A 企業の合併・買収をアシストする仲介会社の役割とは

まとめ

M&Aには、大きく「合併」と「買収」がありますが、M&Aによる売却とは、買収を意味しており、対価と引き換えに会社や事業を第三者に譲り渡すことです。

M&Aによる会社や事業の売却には、事業を承継できることや創業者利益を確保できることなどのメリットがあります。一方で、運営方針や従業員の雇用条件が変わるなどのデメリットもあるため、事前に理解しておくことが大切です。

M&Aでは、税務や法務、財務などの幅広い知識が必要となるため、専門家のサポートを受けながら行うことをおすすめします。

fundbookでは、会社や事業の売却を検討している事業主が安心してM&Aを実施できるようサポートしています。まずはお気軽に無料相談をご利用ください。