FAとは、M&Aを検討している企業に対して、計画立案から成約に至るまでの過程で助言業務を実施する業者です。FAとM&A仲介会社では、譲受企業や譲渡企業との関わり方が異なります。M&Aを検討する際は、自社に合ったサポートを受けるためにも、両者の役割の違いを押さえることが必要です。本記事では、M&AにおけるFAの役割やM&A仲介会社との違い、選び方を解説するため、ぜひ参考にしてください。

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

M&AにおけるFA(ファイナンシャル・アドバイザー)とは?

FAとはファイナンシャル・アドバイザーの略で、M&Aを検討している企業に、M&Aにおける計画の立案からクロージング(成約)に至るまでの一連の助言業務を行う者のことを指します。

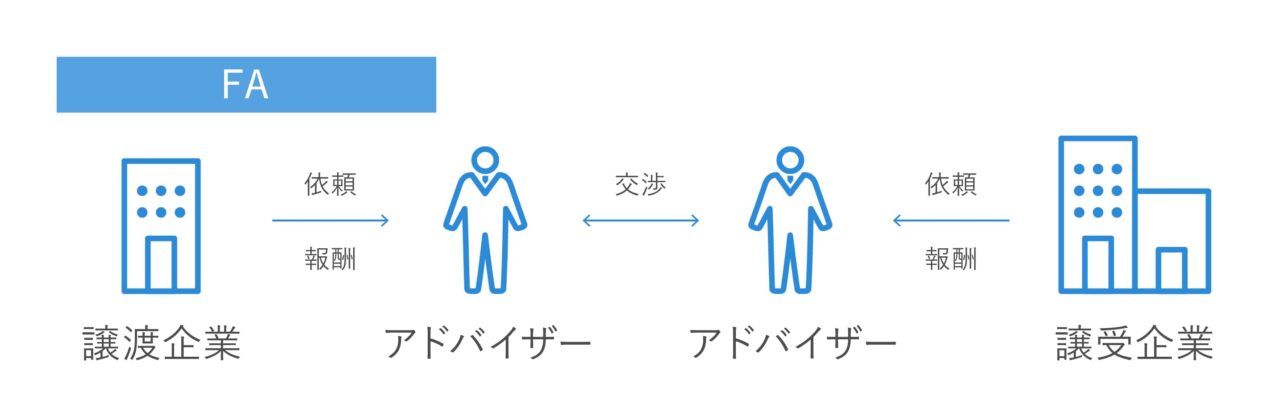

FAは譲渡企業もしくは譲受企業のどちらかと個別に契約を結び、一方のみをサポートすることが特徴です。なお、FAの担い手はM&A事業者以外にも銀行や証券会社(投資銀行)、会計事務所・法律事務所などが挙げられます。

M&AにおけるFAの役割・業務内容

M&AにおけるFAの役割は、契約を結んだ譲受側もしくは譲渡側の利益最大化をサポートすることです。その他、M&Aの専門家としての詳細な分析やデューディリジェンス(DD)、専門知識を活かした法務・財務・税務面への助言や戦略立案、交渉への参加などもFAの役割です。

FAとの契約、M&A仲介会社との契約はどちらもアドバイザリー契約とよばれ、業務内容や範囲、そして報酬額について取り決めを交わします。基本の契約期間は、M&Aの検討開始からクロージングまでであることが多いです。

上場企業同士のM&AやクロスボーダーM&Aなどの大型取引においては、法的リスクの回避と自社利益最大化を目的として、M&AのプロセスをFAに委託することが一般的です。FAを活用すれば、M&Aの手続きが適正か、譲渡条件が妥当であるかなどを厳密に検討でき、経営陣が不特定多数の株主に訴えられるリスクが低減されます。

M&AにおけるFAの担い手

FAの主な担い手としては、以下の4つが挙げられます。

1. M&A業者

2. 銀行

3. 証券会社(投資銀行)

4. 会計事務所・法律事務所

以下、各担い手の特徴を紹介します。

1. M&A業者

M&A業者は、FAに関する豊富な実績・知識を有しており、的確な助言をもらえます。

業者規模は小規模から大手まで様々あり、業者によっては本業を別に持つケースもあります。この場合、本業のネットワークを活かしてM&Aを有利に進行できる可能性もあるでしょう。

2. 銀行

銀行は、国内の中規模案件を中心にFA業務を実施しています。メガバンクは、基本的に自社がメインバンクになっている会社同士のM&Aを取り扱う機会が多いです。

また、メガバンク以外に地方銀行・信用金庫などでもFA業務を実施している場合があります。銀行は、法人顧客を多数抱え良質なネットワークが構築されているため、中小企業からのM&Aニーズを幅広く拾うことが可能です。

3. 証券会社(投資銀行)

証券会社は、主に大型案件を中心にFA業務を実施しています。国内・海外に数多くの拠点・協力企業を有し、クロスボーダー案件にも積極的に取り組んでいることが特徴です。外資系投資銀行がFA業務を実施している場合もあります。外資系投資銀行はグローバルに展開しているため、クロスボーダーのM&Aに強みを持っています。

なお、通常の銀行と異なり、投資銀行では「融資」を実施していません。また、日本において投資銀行は「証券業」に分類されます。

4. 会計事務所・法律事務所

会計事務所(公認会計士・税理士)や法律事務所(弁護士)が、会計や法律に関する専門知識を活かしてFA業務を実施している場合もあります。

なお、FA業務を単独で遂行するのではなく、M&A業者と提携して行うケースも多いです。

FAとM&A仲介会社の違い

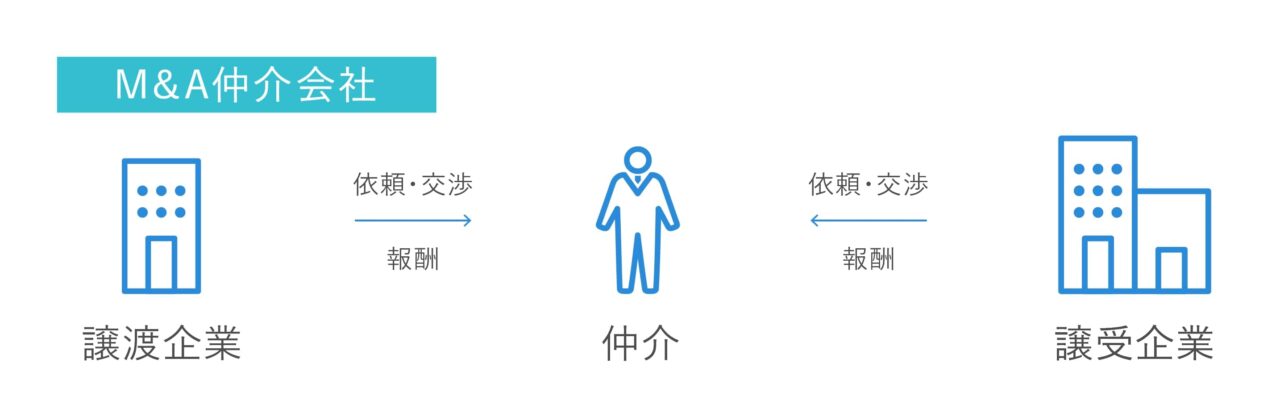

FA以外に、M&Aを行う際に業務を依頼できる専門業者として挙げられるのは「M&A仲介会社」です。両社はどちらもM&Aを行う際に業務を依頼できる専門業者です。

M&A仲介会社とFAの大きな違いは、M&A仲介会社が譲受企業と譲渡企業の間に入るのに対し、FAは基本的に譲渡企業か譲受企業のどちらか一方の専属になるという点です。

M&A仲介会社は双方の利益最大化を図りながらバランスも重視するのに対し、FAは、双方ではなく契約する会社の利益のみが最大になるよう尽力します。

実際の交渉では相手企業の事情や目的や意向も考慮しますが、契約している会社をメインにサポートするため、戦略コンサルタントとしての助言を受けられます。このように、FAに依頼すれば、自社の意向を最大限に反映してくれるため、M&A仲介会社への依頼と比べても大きなメリットがあります。

▷関連記事:M&Aの業務とは?アドバイザーはM&Aの成功を支援する

M&A仲介会社とは

M&A仲介会社は、譲渡企業と譲受企業の間に入ってM&Aの仲介業務を行う会社です。手法や相手企業の選定、譲渡価額の規模設定など、それぞれの要望を考慮してM&Aを希望する譲渡企業と譲受候補企業をマッチングさせます。

希望する条件の相手が見つかれば、トップ面談を行い、基本合意の締結、最終契約、クロージングへと進めていきます。

M&A仲介会社は、譲渡企業と譲受企業の双方を代理するため、FAに比べてM&Aが成約しやすいというメリットがあります。

M&A仲介会社との契約について、譲渡企業がM&Aの方向性や仲介会社の方針などに納得すると、仲介業務を依頼するアドバイザリー契約および秘密保持契約を締結します。その後、譲受企業へのネームクリアやノンネーム検討、トップ面談などを経て、譲受企業と基本合意を締結する流れが一般的です。

▷関連記事:M&A仲介会社とは?業務内容をFAと比較しながら紹介

仲介会社とFAの報酬体系は基本的に同じ

M&Aで支払う報酬には、複数の支払項目があります。また、FAとM&A仲介会社の報酬体系は基本的に同じです。

FAもしくはM&A仲介会社に支払う、主な報酬や手数料の相場は下記のとおりです。

・相談料(無料~数百万円)

・着手金(無料~数百万円)

・中間金(成功報酬の10〜30%)

・月額報酬(リテイナーフィー)(30~200万円)

・成功報酬(譲渡価額額に一定の料率をかけるレーマン方式が一般的)

この他にも企業価値評価費用などを設定しているM&A仲介会社もあります。また、最近ではM&Aが成約するまで、相談料や着手金、中間金、月額報酬など、アドバイザリー業務に関する報酬が発生せず、譲渡価額に応じた成功報酬のみを支払う「完全成功報酬型」を採用する会社も少なくありません。

なお、M&A仲介会社は譲渡企業と譲受企業の両方から報酬を得られるのに対し、FAは譲渡企業と譲受企業のどちらかからのみ、報酬を受け取ります。

▷関連記事:M&Aアドバイザーに支払う料金・報酬の相場は?成果報酬・レーマン方式などの種類と確認のポイント

M&AでFAは必要?選ぶ時の注意点

M&Aを行う際、基本的な交渉や手続きは自社で行い、複雑な手続きのみ専門家に依頼すれば、少ない費用でM&Aを進められるのでは、と考える方もいるかもしれません。

しかし、適切な相手先候補の選出、機密情報の漏洩対策を徹底しながらの手続きや交渉、丁寧なデューディリジェンスなどの作業は、専門的かつ広域な知識が必要になるため、自分たちだけでは実行困難です。

また、専門家が不在の状態では、専門知識に基づく交渉において不利であり、自社にとって条件が悪い契約を締結してしまう可能性もあります。

M&Aをスムーズに進めるためには、各フェーズにおいて専門知識やノウハウを持つ、FAを含めた専門家への依頼を必ず検討しましょう。

▷関連記事:M&Aアドバイザーとは?その業務内容と必要性について

1. 検討段階から支援を受ける

後継者不在の解決策として事業承継を考えている中小企業には、多くの場合、専門知識を有する相談相手が社内にいないため、専門家の助言が必須です。

FAは、譲渡企業や譲受企業の状況や抱えている悩みなどを汲み取り、最適な相手を見つけ出してM&Aの交渉をまとめます。検討段階からFAやM&Aアドバイザーによるアドバイスやサポートを受けることで、納得のいくM&Aを実現できる可能性が高まるでしょう。

▷関連記事:中小企業のM&A

2. 過去の実績・得意分野をチェックする

FAを選ぶ際は、過去の実績や得意分野を必ず確認するようにしましょう。実績が豊富なFAであれば、細やかな折衝に対応する交渉能力を有する可能性が高まります。

また、自社の業種・規模を得意分野とする業者を選べば、自社に有利な形でM&Aを実現しやすくなります。

3. 自社との相性を把握する

自社の事業に関して、強みや弱みを的確に理解してくれるFAでなければ、満足のいくM&Aは実現できません。

M&Aは、自社の状況を全て開示する一大プロジェクトです。コミュニケーションを円滑に取れるかどうかも含めて、自社との相性を把握しておきましょう。

4. 業務の範囲や料金体系を確認する

業務範囲や支払項目・支払のタイミングなど、料金体系に関する事項を確認することも欠かせません。

買い手側の場合は、報酬の計算方式としてレーマン方式が採用されると、FAと買い手の間で利害相反が生じる場合があります。

買い手は「なるべく安く買収したい」と考える一方、レーマン方式では買収価格が高いほど成功報酬が高額なため、FAは「買収価格を高くしたい」と考える可能性もあります。報酬体系についてはレーマン方式だけでなく、固定報酬を選択することも検討しましょう。

5. 複数の業者を比較する

FAを選ぶ際は、1社だけ

ではなく、複数の業者に相談して内容を比較することが大切です。

契約前の相談は無料の場合が多いため、FA業務に関して不明な点がある場合は、契約前の段階で払拭できるようにしましょう。

まとめ

M&AにおけるFAの仕事内容や報酬の相場、FAの担い手、M&A仲介会社との違い、FAを選ぶ際の注意点について解説しました。専門的な知識を持ち、M&Aの専門家として業務を行うFAは、自社の目的に沿ってM&Aを進め、トラブルの解決も行う心強い味方です。

しかし、自社のM&Aの目的によっては、M&A仲介会社の活用が有効な場合もあります。金額やニーズなどに応じて様々な相談先を選択肢に入れ、幅広い視野で依頼するパートナーを探しましょう。