近年のEC市場の拡大に伴い、細かな時間指定や温度管理など利便性の高い宅配便輸送が消費者の支持を得ており、運送業界・物流業界の市場が拡大しています。

国土交通省の調査によると、2020年度の宅配便取扱個数は48億3647万個と、前年度と比較して11.9%の増加となりました。その結果、運送業界・物流業界では、深刻な人手不足が叫ばれています。2013年には佐川急便がAmazonとの取引を停止し、2017年前半にはヤマト運輸もAmazonの一部配送サービスから撤退。これらのように、世間を騒がせるほど配送物が増加し、運送業界のオペレーションが逼迫しています。

一方でAmazonや楽天市場を中心としたネット通販市場は今後も成長が期待されるため、宅配便の需要は引き続き伸びていくと予想されます。加えて、国内の貨物輸送量全体でも前年比0.3%増と3年連続でプラスの数字を記録しており、今後も緩やかではありますが増加が見込まれています。

さらに、物流業界では「2024年問題」と呼ばれる諸問題が課題とされています。2024年4月1日から、働き方改革関連法により「自動車運転業務における時間外労働時間の上限規制」が適用されます。具体的には、トラックドライバーの時間外労働時間が年間960時間に制限されます。これにより、ドライバーの労働時間に罰則付きで上限が設定されることとなるため、「売上・利益減少」や「ドライバーの収入減・離職」、「荷主側における運賃上昇」といった副次的な問題が生じる可能性があります。

こういった状況を打開するための手法として、近年運送業界ではM&Aが注目を集めています。

本記事では、M&Aアドバイザーが運送業界・物流業界の定義や現状を説明し、運送業界の様々な課題を解決した最新のM&Aの事例を紹介していきます。運送業界・物流業界のM&Aを考えている方は、ぜひ参考にしてください。

過去セミナーの動画はこちら

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

運送業界・物流業界とは?最新の業界動向を紹介

運送業界・物流業界とは、その名のとおり、商品を運んだり、流通させたりする業界のことです。商品を保管しておく倉庫事業も物流業界に分類されます。

運送業界は、陸上、海上、航空運送のうち、主に陸上運送を指す物とされます。よって、この記事では、陸上運送である、車(トラック)での運送を運送業界と定義します。

公益社団法人全日本トラック協会「日本のトラック輸送産業 現状と課題」(2020)によると、日本の物流事業全体の市場規模はおよそ27兆円。この27兆円のうち、運送業界の市場規模は16兆3,571億円と物流市場の約6割を占めています。

運送業界は多重下請け構造となっており、ユーザー企業から仕事が大手企業へと受注された後、子会社や中小企業に仕事が下請けされていく流れです。労働集約型で、運転手一人が対応できる仕事量に限界があるため、スケールメリットを活かして効率性を上げることが重要重要となってきます。

また、全日本トラック協会「経営分析報告書」により、トラック運送事業の経営への影響を確認すると、軽油及びガソリンの価格上昇でトラック運送事業1社の営業利益率は他の数字が変わらなければ、計算上3.1%も悪化し、業界全体で大きな赤字を出すことになるなど、外的要因が多いことも特徴です。

業界の現状としては、2008年リーマンショックによる世界的な金融危機と同時不況により輸送需要が急速に減少したことから、2008年以降は、全輸送機関で減少傾向もしくは横ばい状態にあります。しかし、2018年以降もEC産業の成長により宅配便産業の需要増加が予想されるため、今後は緩やかではありますが成長していくと考えられます。

なお、2020年以降は新型コロナウイルスの影響により、飲食店やアパレルショップへの輸送は減少。しかし、その分、個人宅への日用品の宅配物は増加しました。

業界大手によるM&A事例15選

運送業界のM&A事例を15事例紹介していきます。

1.日本通運株式会社による名鉄運輸株式会社の資本業務提携

日本通運株式会社は2016年4月、愛知県名古屋市で宅配便を含む陸運事業を業務とする名鉄運輸株式会社の株式の20%を取得し、資本業務提携を結びました。

その結果、日本通運株式会社は親会社の名古屋鉄道株式会社に次いで、出資比率20%の第2位株主に台頭しています。名鉄運輸は1943年に創業し、特別積合せ運送事業を中心に名鉄運輸グループのネットワークを基盤に国内物流を展開している企業です。

この業務提携では、特別積合せ輸送ネットワークの相互利用、物流の連携強化、情報システムの共同開発、仕入れや購買の共同化による原価のコスト削減が狙いでした。

両社は資本提携業務を結び、特に特別積合せ貨物運送事業の強化を図っています。

なお、M&Aの業務提携は、以下の記事で詳細に解説しています。

▷関連記事:M&Aの「業務提携」とは?M&Aと提携の違いは?アライアンスの基礎知識

2.香港ヤマト運輸株式会社による広州威時這沛運集団有限公司への出資

ヤマトホールディングス傘下の香港ヤマト運輸株式会社は、2016年11月、中国広州市を本拠地とし、国際物流事業を展開する広州威時這沛運集団有限公司(以下、WTD)に出資しました。

香港ヤマト運輸が、樟樹威馳及び広州威馳からWTDの持ち分を4割取得し、その後3年の間にヤマトグループが経営権を掌握する予定です。

WTDは20年もの間、国際物流サービスに携わっており、売上高約74億円、営業利益約6億円(2015年)を計上していました。

経済成長に伴い、中国はアジア進出の拠点だけに留まらず、消費市場としての魅力が高まっています。香港ヤマト運輸の宅配事業とWTDの企業間物流を組み合わせることで、現地での一貫輸送サービス提供を目的として今回の出資に至りました。

3.日本郵政株式会社による豪州最大手トール・ホールディングスの買収

日本郵政株式会社は2015年5月、豪州最大手トール・ホールディングスの株式を買収しました。

トール・ホールディングスは、航空機を主体とした国際宅急便、宅配、ロジスティクスサービスを行っており、豪州だけでなく、欧米諸国やアジアでもネットワークを保持しています。

グローバルなロジスティクスカンパニーとしての知名度もあり、国際間輸送にも定評・実績のあるトール社の買収は、海外展開に向けて着実な準備を行う狙いであったと考えられます。

4.株式会社サカイ引越センターによる株式会社SDホールディングスの子会社化

2016年4月、引越運送業の株式会社サカイ引越センターは、株式会社ダスキンのクリーンサービス事業のフランチャイジーで関連会社の株式会社SDホールディングスの株式を取得し、子会社化しました。

サカイ引越センターは、2009年より株式会社ダスキンと業務提携し、サカイ引越センターの顧客にダスキンの商品を無料提供するなど、サカイ引越センターの顧客満足度を高めています。

SDホールディングスをサカイ引越センターグループ内に迎え入れ、引越の際の部屋の清掃サービスの需要をグループ内に取り込むことで、グループの業績・ブランドイメージを更に発展させることを狙い、子会社化するに至りました。

5.株式会社丸和運輸機関による株式会社国際トランスサービスなど2社から生協向け個配事業の取得

2018年3月、株式会社丸和運輸機関は、株式会社国際トランスサービスと関東運送株式会社の両社が受託していたコープデリ生活協同組合連合会(生活協同組合コープみらい)の商品個配事業を譲り受けました。

個別配送サービスは、シニアや共働き・子育て世帯を中心に需要が高まっているため、首都圏における商品個配事業への参入を目的とした事業譲受です。

もともと丸和運輸は、関西圏で生活協同組合の商品個配事業を展開していました。しかし、今回の事業譲受により、首都圏でも同様のサービスに乗り出しました。

M&Aの事業譲渡については、以下の記事で詳しく紹介していますので、ご活用ください。

▷関連記事:M&Aの事業譲渡とは?株式譲渡や会社分割との違いからメリット・デメリットまで解説

6.鴻池運輸株式会社によるBEL INTERNATIONAL LOGISTICS LTD.の完全子会社化

鴻池運輸株式会社は、2018年10月に香港の国際航空貨物会社BEL INTERNATIONAL LOGISTICS LTD.(以下、BEL社)の株式を完全子会社化しました。

鴻池運輸は2015年に同社の株式を30%取得しており、追加取得による子会社化となります。BEL社は欧州向けの航空貨物事業を主力とし、近年、中東やインド、北米にも展開し、この3年間で貨物取扱量を約7割増やすなど注目を集めていました。

鴻池運輸はBEL社を傘下に収めることにより、日系企業だけでなく現地の非日系企業や外資系企業にも、自社のロジスティクス事業を融合させた国際一貫物流サービスを提案し、取引拡大を目指しています。

7.SBSホールディングス株式会社によるリコーロジスティクス株式会社の連結子会社化

SBSホールディングス株式会社は、2018年8月に株式会社リコーの完全子会社で運輸・倉庫業のリコーロジスティクス株式会社の株式66.6%を取得し、連結子会社化しました。

リコーロジスティクスは1964年にリコーの物流部門が独立して誕生し、リコーグループの物流全般を担っています。同社は国内に100を超える拠点、海外に5つの拠点を持っています。

こうした中、SBSホールディングスは2017年に創業30周年の節目を迎え、成長戦略の一環としてリコーロジスティクスを連結子会社とし、運送ネットワークの強化、機械化・自動化への対応、海外事業への拡大を図る狙いです。

8.トナミホールディングス株式会社による株式会社ケーワイケーの完全子会社化

トナミホールディングス株式会社は、2018年4月、株式会社ケーワイケーの全株式を取得し、完全子会社化しました。

株式会社ケーワイケーは、一般貨物自動車運送事業や営業倉庫、引越・事務所移転作業などを手がけている企業です。

ケーワイケーの実運送力や地域密着型の配送サービスのノウハウを活かし、トナミグループの新たな企業価値の創造や、輸送サービスの高度化促進といった、事業拡大面においてのシナジー効果が狙いでした。

9.鴻池運輸株式会社によるエヌビーエス株式会社の完全子会社化

鴻池運輸株式会社は、2018年5月にエヌビーエス株式会社の全株式を取得し、完全子会社化しました。

エヌビーエス株式会社は、福岡に本社を構え、横浜、高砂、長崎に拠点を構えるプラント・エンジニアリング事業の電気工事業社です。2017年9月期の売上高は、7億558万円でした。

鴻池グループの注力事業であるエンジニアリングサービスを、エヌビーエスの子会社化によって強化し、従来のプラント機器・設備の機械設計に加え、電気・計装設計や据え付け工事、機械の運転管理まで一貫したサービス提供が可能となりました。

10.日本通運株式会社による伊ファッション物流会社TRANSCOF S.R.Lの買収

日本通運株式会社は、子会社の欧州日本通運有限会社を通じ、2018年3月にイタリアのファッション物流会社Transcof S.r.l(以下Traconf)を買収しました。

Transcofはイタリア・ヴェローナに本拠地を構え、ファッション、ライフスタイル関連の倉庫保管、配送サービスを中心とした事業をイタリアをはじめオーストラリアやアメリカ、中国で展開しています。2017年12月期におけるTranscofの売上高は、1億3020万ユーロ(約170億円)でした。

日通グループの特徴である国際輸送、製品保管、市場への配送といったワンストップ型のロジスティクスを強化し、ネットワークを拡大、欧州にとどまらず、世界の「ファッションロジスティクス分野のリーディングカンパニー」を目指していく狙いです。

2013年に買収しているイタリア高級ファッションブランドFranco Vago S.p.A.と連携させ、アパレル分野で高品質な物流基盤を形成しました。

11.鴻池運輸株式会社による、子会社の前川運輸株式会社の株式会社ベストラインへの切り離し

鴻池運輸株式会社は2022年3月に連結子会社の前川運輸株式会社の株式の81%を、同業である株式会社ベストラインに譲渡しました。

鴻池運輸は陸運事業の基盤強化と成長を加速させることを狙いとして、全国 8 拠点で主に一般消費財を扱う陸運事業を展開するベストラインに前川運輸の主たる経営を委ねる決断に至りました。

なお、鴻池運輸とベストラインは業務提携契約を締結し、鴻池運輸、ベストライン、前川運輸 3 社の共同営業、車両・車庫・整備場・運行管理システムの利用を深めることや、幹線輸送の連携を強化することで事業シナジー創出を図っていく考えとのことです。

12.株式会社五健堂による徳島県の有限会社六ツ星運送の子会社化

株式会社五健堂は、2022年4月に徳島県の有限会社六ツ星運送を株式譲渡によって子会社化しました。

六ツ星運送は1992年設立の、大型冷凍ウイングを中心に31台の車両を保有する主に関東方面への一般貨物を取り扱う企業で、極めて業績の推移が安定していました。2021 年3月期における売上は約4億円でした。

五健堂は、六ツ星運送の安定した業績や関東方面の取扱いが多い面に業容やエリアの拡大の可能性を感じ、また、物流の2024年問題解決への取り組みに資することが期待できるとし、子会社化を実行しました。

13.株式会社ゼロによる陸友物流有限公司の子会社化

株式会社ゼロは日系・欧米系自動車メーカーを対象に中国で完成車の陸上輸送を手がける陸友物流有限公司の株式の40%を取得し、2021年7月に子会社化しました。陸友物流有限公司の当時の売上高は約37億5000万円でした。

陸友物流は2004年に中信興業投資寧波有限公司が35%、ゼロが25%、商船三井が21%、住友商事が19%を出資して設立した企業で、中国内での完成車の陸上輸送を中心に、海上輸送・鉄道輸送を手がけるほか、通関・保管・PDI(納車前整備点検)などの業務も担っていました。

本件により、今後整備が見込まれる中国の中古車市場における車両輸送への本格参入などに備えだけでなく、商船三井、住友商事の保有する全株式を取得し、陸友物流の経営権を獲得し、世界最大の自動車市場に成長した中国で一層の事業拡大につなげることが狙いです。

14.株式会社ヒガシトゥエンティワンによる山神運輸工業の子会社化

株式会社ヒガシトゥエンティワンは運送業の山神運輸工業(売上高20億8000万円)を株式譲渡により2022年4月に子会社化しました。

山神運輸は1952年に設立し、鋼材や機械などの重量物輸送を中心に海上コンテナ輸送を含めた一般貨物輸送事業と、機械据え付け・メンテナンスを手がけるエンジニアリング事業を二本柱としている企業です。

ヒガシトゥエンティワンは鋼材メーカーを主要顧客としているため、山神運輸が得意とする重量物輸送とのシナジー効果を見込んでいるほか、海上コンテナ輸送やエンジニアリング事業など新たな分野での事業展開につなげる狙いです。

15.日本通運株式会社による、医薬品物流の米MD LOGISTICSなど2社の子会社化

日本通運株式会社は、米物流会社のMD Logistics(インディアナ州)、MD Express(同)の全持分を取得し、2020年9月に子会社化することを決めました。両社はインディアナ州を本拠地に医薬品産業向け物流事業を展開し、売上高は合計約55億円でした。

MD社は、医薬品取り扱いに係る許認可・ガイドラインに則した管理体制において流通加工業務を担う企業で、全米を網羅する迅速な配送サービスを提供しています。また、「アメリカの十字路」と称されるインディアナ州に4棟の倉庫を配置し、国際・国内航空便へも好アクセスを実現しています。

日本通運はMD社の子会社化により、医薬品需要で世界全体の約4割を占める米国において国内ロジスティクス機能を獲得し、国際間輸送ネットワークとの結合によって一貫物流を提供していくことが狙いです。

専門家からのコメント

運送業界は、平成元年の物流二法の成立により、トラック運送事業は免許制から許可制になるなど、経済的規制が大幅に緩和されました。

それに伴い、運送業界への新規参入者が増加しました。その時に参入した経営者が現在60代となり、後継者を探す時期を迎えています。そのため、運送業界のM&Aは、今後も増加していくと予測します。

運送業界はここ2、3年で、売上が100億円規模の大手企業と、売上が1億円〜10億円の中小企業がM&Aを行うケース、中小企業同士がM&Aを行うケースが増えています。

この要因は、大手メーカーなどの荷主企業による物流子会社の切り離しがさかんに行われ、物流子会社によるM&Aが増加していることが挙げられます。運送業界は、外的要因が多い業界であり、ガソリン代といった燃料費の変動によって利益にも大きな影響を及ぼします。

M&Aによって大きなグループに入り込むことで、ドライバー数の増加や拠点の増加による配送の効率化といったスケールメリットを享受することができます。

また、佐川急便といった大手宅配会社が荷主に対して値上げすることを表明しました。しかし、中小企業は荷主に対しての立場が弱いため、大手企業のように荷主に対して値上げ交渉をすることが容易ではない状況です。

そのため、M&Aを行うことによって荷主への値上げ交渉力の強化を狙うことも可能となります。今後、運送業界の中小企業がこういった問題を解決し、健全な状態で企業を継続させるためには、M&Aを前向きに検討する必要があると思います。

運送業界・物流業界の市場の変化

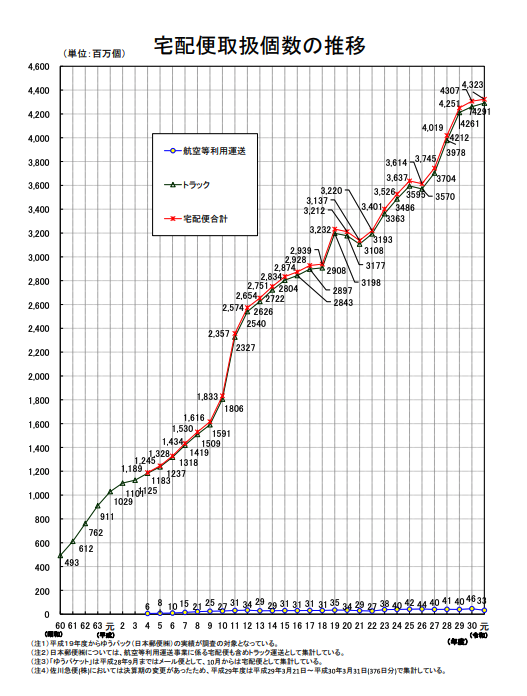

国土交通省が調査を行った「令和元年度 宅配便等取扱個数の調査及び集計方法」を元に運送業界・物流業界の市場の変化をお伝えしてきます。

ネットショッピングやネットオークションが普及したことで、宅配便の取扱個数はほぼ右肩上がりに増えていることがわかります。

今後もECサイトの普及により、ネットショップで物を買う人が増えると予想されるため、運送業界・物流業界の需要もますます増えていくと予想されます。

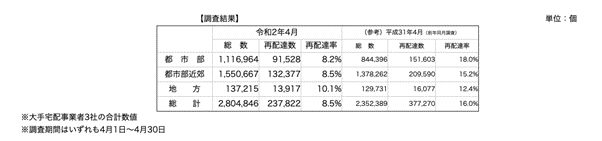

また、国土交通省が行った調査によると再配達率が2017年の16%から2020年には8.5%まで下がりました。これは、新型コロナウイルスによって、在宅時間が増加したことが要因と考えられています。

現在は、効率的な流通戦略を荷主に提供する3PL(サード・パーティ・ロジスティクス)という業態も注目を集めています。

運送業界・物流業界の今後の課題

運送業界・物流業界の今後の大きな課題は、人手不足です。ドライバーの高齢化やなり手の不足が挙げられています。

人手不足の原因は、「荷物の積み下ろしや宅配業務の負担が大きい」「シフトが不規則」「長時間労働」と仕事内容に対してハードなイメージがあることが原因の一つとなっているようです。

2015年には、国土交通省・厚生労働省が「トラック輸送における取引環境・労働時間改善中央協議会」を設置しました。労働環境を改善し、新卒ドライバーや女性ドライバーの採用によって業界の問題を解消を目指しています。

また、今後は、宅配BOXの普及による再配達の抑制、IT化による走行ルートや配送スケジュールの最適化をすれば、労働環境は効率化されると予想されています。

労働環境が効率化すれば、働きやすい職場となるため、従業員の定着率も向上します。

運送業界・物流業界のM&Aのメリット

運送業界・物流業界のM&Aのメリットは、以下のとおりです。

・EC市場の拡大とともに、受注できる仕事が増える

・不足しがちな人材を確保できる

・需要がなくなりづらい

上でもお伝えしましたが、ECサイトの普及に伴って、運送業界・物流業界の仕事も増加していきます。

また、M&Aを行うことで、不足しがちな人材を確保できます。既に、運送業界・物流業界の経験がある人材を確保できるのは、大きな利点です。人材を確保することで、スケールメリットも出しやすくなります。

さらに、需要が0にならないのが、運送業界・物流業界のメリットです。人間が生活していくためには、必ず消費活動が伴います。そのため、人間が生活必需品や医療品などを扱う物流の需要はなくなりづらいのが魅力です。

まとめ

ECの成長スピードは非常に早いです。2019年のAmazon日本事業の売上高は1兆7442億円1,900円で、伸び率は前期比13.6%となりました。Amazonの日本事業の売上は直近7年連続で増えています。

今後もそのペースで伸びていくと、10年後には大手宅配会社1社分の宅配貨物がマーケットに誕生する計算になります。つまり10年後には、「物流のあり方そのものが大きく変わる時代」がかなりの確率でやってくると言えるでしょう。

これらは、運送業界の更なるニーズが生まれる予兆ではないでしょうか。テクノロジーと共に運送業も生き残りをかけてM&Aが更に行われていくでしょう。

売るのも買うのも正解ですが、どれだけ正しい情報を仕入れて早く行動するかが鍵となるでしょう。

M&Aに役立つ情報をお伝えしておきますので、ぜひご活用ください。

▷関連記事一覧:M&Aの動向と業界別の事例

▷参考:成約事例

なお、M&Aを検討している方は、経験豊富なfundbookのアドバイザーにぜひ一度ご相談ください。