M&Aのアドバイザリー契約とは、M&A仲介会社やFAを始め、M&Aの専門家にサポートを依頼する際に締結する契約です。アドバイザリー契約という言葉は耳にしたことがあっても、その内容や締結するタイミングなどは詳しく知らない方も多いのではないでしょうか。

本記事では、M&Aのアドバイザリー契約の内容から締結するタイミング、契約形態・交渉方式の種類、報酬体系まで解説します。他の契約との違いなども紹介しているため、M&Aを検討する際の情報として参考にしてください。

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

M&Aのアドバイザリー契約とは

M&Aのアドバイザリー契約とは、M&Aアドバイザーが属するM&A仲介会社にM&Aの仲介業務を依頼する契約のことです。なお、「M&Aアドバイザー」は、M&Aに関わる全てのフローにおいて、経営者やM&A担当者を支えるパートナーです。

M&Aアドバイザーが一般的に担う役割は、単なる仲介業務や専門領域のサポートだけではなく、企業を取り巻く業界の市場・経済状況の調査なども含まれます。他にも、必要書類の草案作成・M&Aの候補先企業探し・交渉の調整・成約までのスケジュール管理など、M&Aに関わる全ての業務を総合的にサポートします。

M&Aのアドバイザリー契約を結ばない場合は、M&Aを進めるうえで必要な業務や情報収集を自社で行うことになり、経営者やM&A担当者の大きな負担になります。M&Aのアドバイザリー契約を締結することで、深い専門知識や経験が必要なM&Aをスムーズに進めることができます。

▷関連記事:M&Aの流れは?売却の検討からクロージングまで進め方を徹底解説

M&Aのアドバイザリー契約と他の契約の違い

M&Aのサポートを依頼する際に締結する契約には、M&Aのアドバイザリー契約の他に「コンサルティング契約」と「顧問契約」があります。この3つの契約はM&Aをサポートする面では共通しているものの、内容の異なる契約です。以下では、M&Aのアドバイザリー契約とその他の契約の違いを解説します。

▷コンサルティング契約との違い

「コンサルティング契約」とは、コンサルタントが、依頼元の企業に事業や経営に関するコンサルティング(アドバイス)を行うために締結する契約です。

M&Aのアドバイザリー契約とコンサルティング契約は、依頼元の悩みに対してコンサルティング(アドバイス)を行うという観点では同じ業務です。

しかし、「コンサルティング契約」は経営戦略・人事制度・IT導入などテーマごとに限定された特定の分野・課題に対してのサポートを行い、「M&Aのアドバイザリー契約」は企業の買収・売却・事業承継などのM&A取引全般に関する専門的な助言・サポートを行うという違いがあります。

両者を比較すると、M&Aのアドバイザリー契約のほうが、サポート範囲が比較的広いことが特徴です。

▷顧問契約との違い

「顧問契約」とは、特定分野に深い知見や能力を持つ専門家からサポートを受ける際に締結する契約です。サポートが必要なタイミングで助言・対応してもらえるように、対価として顧問料を支払います。

「顧問契約」は、「~の成功」など具体的な目的や業務に対する期間が決められていないことが多く、通常は月単位や年単位で契約を結び、毎月固定報酬を支払う方法が一般的です。

一方、「M&Aのアドバイザリー契約」は目的や期間を細かく設定し、より明確なゴールに向かってサポートする点で異なります。

M&Aでアドバイザリー契約を締結するタイミング

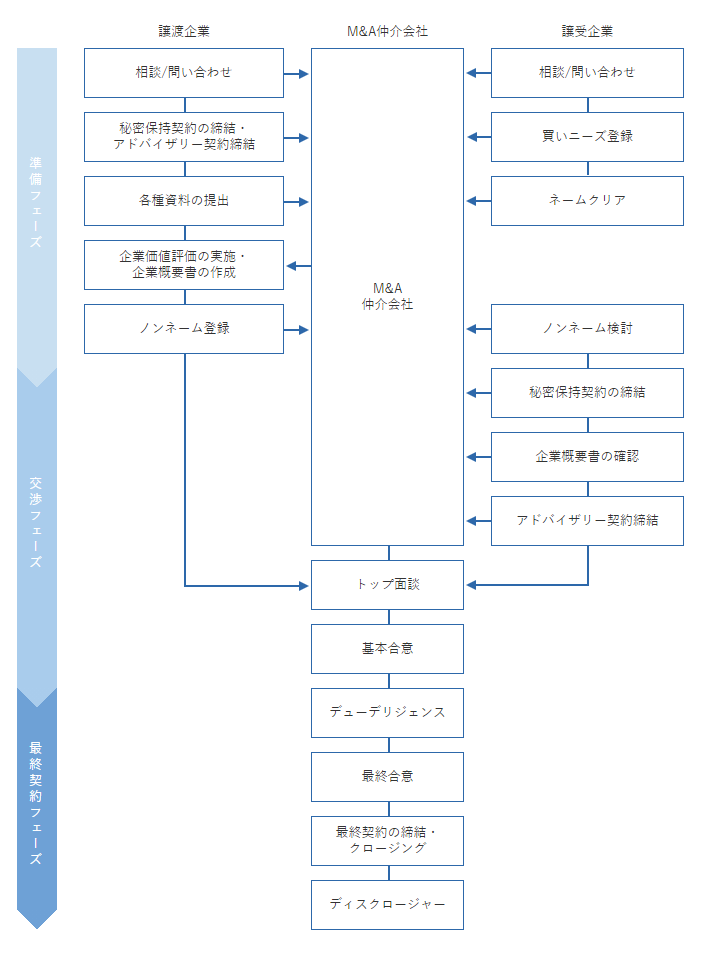

M&Aのアドバイザリー契約は、秘密保持契約の締結後、M&Aの具体的なやり取りが始まる際に締結されます。M&Aアドバイザーは契約後、企業から提供された情報をもとに譲渡企業の資料作成や、譲受企業への打診を開始します。

M&Aにおけるアドバイザリー契約の種類

M&Aのアドバイザリー契約は、「契約形態」と「交渉方式」でそれぞれ種類があります。

また、契約形態は大きく「専任契約」と「非専任契約」に分かれ、交渉方式は「仲介方式」と「アドバイザリー方式」に分かれます。

M&Aのアドバイザリー契約を締結する際は、それぞれの違いを理解しておくことが必要です。以下で詳しい内容を解説します。

▷契約形態【専任契約と非専任契約】

M&Aのアドバイザリー契約の契約形態は、依頼したM&A仲介会社とのみM&Aを進める契約を行う「専任契約」と、複数のM&A仲介会社と契約を行う「非専任契約」があります。

専任契約は、依頼したM&A仲介会社とのみM&Aを進めるため、自社がM&Aを検討しているという秘密情報の漏洩リスクを軽減できる点がメリットです。

また、譲渡企業は「譲受を検討する1企業に対して複数のM&A仲介会社が自社を紹介する事態」に陥らないよう、注意する必要があります。多方面から同じ企業を紹介された場合、譲受企業は「この企業は経営が厳しいのでは?」などと考えられてしまい、忌避される傾向があります。専任契約で譲受候補企業への情報の出し方をコントロールすることで、上述のような状況になりにくいこともメリットです。

その他、契約締結手続きや資料作成に関する情報提供なども、専任契約であれば1社のみとやり取りを行えば良いため、工数軽減にもつながります。

非専任契約の場合、複数のM&A仲介会社と契約することでそれぞれから候補先企業を紹介され、より良いM&Aの相手企業が見つけられる可能性が高まる点はメリットといえます。

一方で、先述したとおり、複数のM&A仲介会社が同じ譲受企業に自社を紹介するリスクがあり、結果的にスムーズな交渉が行われなくなる可能性もあります。一見すると、非専任契約で複数のM&A仲介会社に仲介を依頼することはM&A成約の近道に見えますが、実際は成約が遠のいてしまう可能性もあります。

▷交渉方式【仲介方式とアドバイザリー方式】

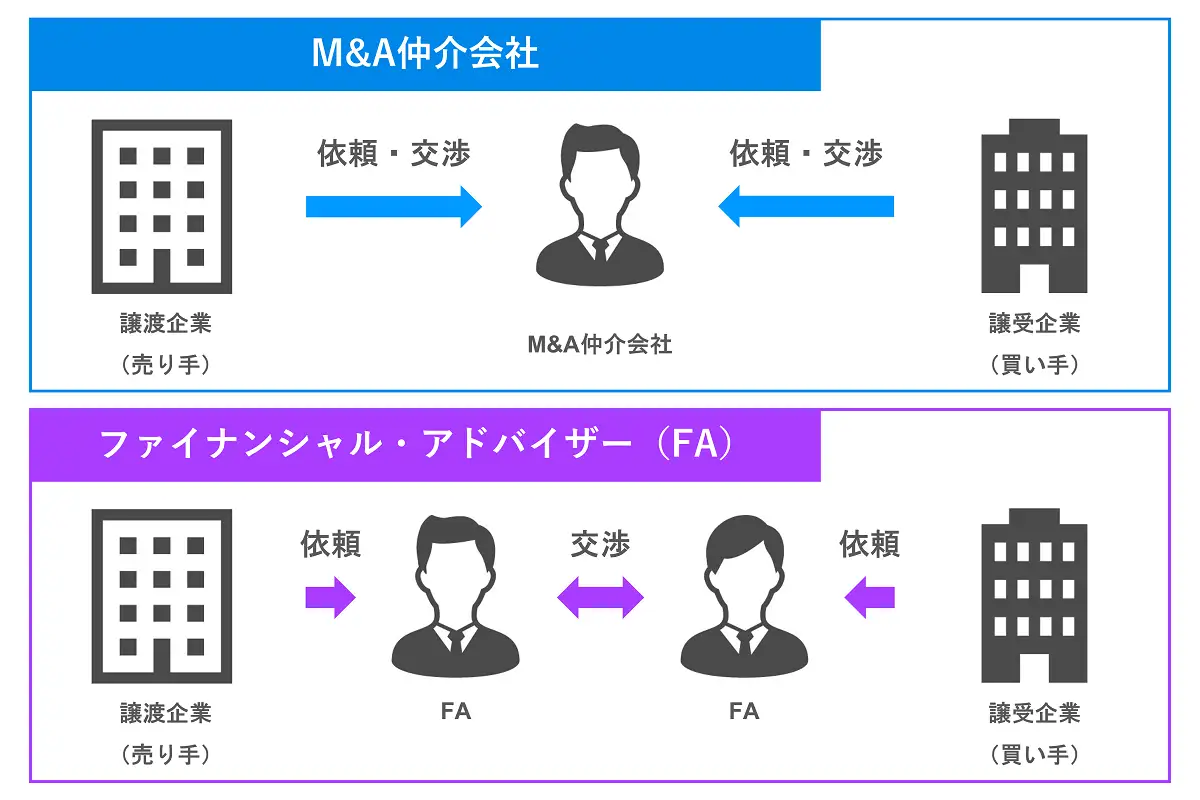

M&Aのアドバイザリー契約の交渉方式は「仲介方式」と「アドバイザリー方式」という2つの種類があります。

「仲介方式」は、同一のM&Aアドバイザーが譲渡企業・譲受企業の双方を仲介する方式です。中小企業のM&Aの多くは仲介方式にて行われます。

一方「アドバイザリー方式」は、譲渡企業・譲受企業がそれぞれ別のアドバイザリー契約を結び、それぞれのM&AアドバイザーがM&Aの交渉を行う方式です。

仲介方式とアドバイザリー方式の違いは以下の記事で詳しく解説しているため、あわせてご覧ください。

▷関連記事:M&AにおけるFAとは?役割やM&A仲介との違い、選ぶ時の注意点を解説!

M&Aのアドバイザリー契約で規定する内容

M&Aのスムーズな進行には、M&Aのアドバイザリー契約が欠かせません。では実際、どのような内容が規定されているのでしょうか。以下では、業務内容とその範囲など規定される主な項目を解説します。

・業務内容とその範囲

・報酬体系

・秘密保持義務

・その他の規定項目

▷業務内容とその範囲

M&Aのアドバイザリー契約では、一般的に、M&Aアドバイザーの業務内容とその範囲を規定します。M&Aのアドバイザリー契約で業務内容・範囲を規定する目的は、実際のM&Aに関わる業務の中で、M&Aアドバイザーに依頼する範囲を明確にするためです。明確に規定することによって、進行中の業務は自社で行うべきかM&Aアドバイザーに依頼すべきかを判断できます。

▷報酬体系

報酬体系は依頼するM&A仲介会社によって異なるため、事前の把握が重要です。M&Aに関する業務を依頼した時点で発生する「着手金」、M&Aを進める中で発生する「中間金」や「月額のアドバイザー報酬」、また、M&A成約時の「成功報酬」など、M&Aの報酬体系は仲介会社によって様々です。

仲介会社によっては、「相談料」や「企業調査手数料」などの報酬を設けている場合もあります。M&Aのアドバイザリー契約を締結する際は、入念に確認しておきましょう。

報酬体系の詳細は記事内で後述しています。あわせてご覧ください。

▷秘密保持義務

M&Aに関する情報の秘密保持義務を規定する項目です。

M&Aでは、自社の基本的な情報からM&Aの希望条件、財務・税務状況、資産の状況まで多くの内部情報を開示するため、情報漏洩を避けるために規定されます。主な規定項目は、秘密情報の範囲・有効期間・秘密保持の例外などです。

▷その他の規定項目

M&Aのアドバイザリー契約では、業務内容や報酬以外にもいくつかの項目が規定されます。主な規定項目と内容は以下のとおりです。

| 規定項目 | 内容 |

| 専任条項 | 他のM&A仲介会社・FAへの支援依頼を禁止する項目 |

| 直接交渉の制限 | 依頼者が直接M&Aの候補企業と交渉することを禁止する項目 |

| 有効期間 | M&Aのアドバイザリー契約を締結する期間を記載する項目 |

| 解除の要件 | M&Aのアドバイザリー契約が解除される事由を記載する項目 |

| 準拠法と管轄の裁判所 | 日本法への準拠や紛争時の管轄裁判所を記載する項目 |

| 誠実協議 | 契約上想定されていない事態が生じた際に、誠実な協議によって決定することを記載する項目 |

M&Aのアドバイザリー契約は、M&A仲介会社からサポートを受ける際に基本となる契約です。契約を締結する際は、必要な条項が明記されているかを事前に確認しましょう。

M&Aにおけるアドバイザリー契約の報酬体系

M&Aのアドバイザリー契約を締結すると、依頼先に報酬を支払います。アドバイザリー契約の主な報酬の種類は以下のとおりです。

| 報酬の種類 | 相場 |

| 相談料 | 無料~1万円 |

| 着手金 | 無料~数百万円 |

| 月額報酬 | 無料~数百万円 |

| 中間報酬 | 成功報酬の10~30% |

| 成功報酬 | レーマン方式によって算出 |

各報酬の詳しい内容を解説します。

▷相談料

M&A仲介会社にサポートを依頼する際、最初に発生する報酬が「相談料」です。M&Aの初期相談への対価ですが、無料で対応するケースも多いです。

▷着手金

「着手金」は、M&Aのアドバイザリー契約の締結時に支払う報酬です。

M&Aに着手した際の調査や書類作成に対する報酬であるため、M&Aが不成立となった際でも返還されません。着手金の設定はM&A仲介会社によって異なり、着手金自体を請求しないケースもあります。

▷月額報酬

「月額報酬」はリテーナーフィーとも呼ばれ、契約期間中は毎月発生する報酬です。

着手金同様、月額報酬を設けていないM&A仲介会社もあり、成功報酬に既に支払われた月額報酬が含まれるなど、設定の仕方は様々です。

▷中間金

「中間金」はマイルストーンフィーとも呼ばれ、基本合意の締結時など一定の条件が達成された際に発生する報酬です。

「〇〇万円」のように金額を固定する、「成功報酬の○○%」のように割合で設定する、中間金を請求しないなど、M&A仲介会社によって体系が異なります。

▷成功報酬

「成功報酬」は、M&A成約時に発生する報酬です。

多くの場合、譲渡価格を基準に一定の料率を乗じて算出する「レーマン方式」で報酬額が決まります。

中小企業庁がM&A支援機関(M&A仲介会社・FAなど)を通じて実施した調査によると、2023年度では、「成功報酬のみ」の報酬体系を採用する支援機関が最も多い結果でした※1。次いで、「着手金・中間報酬・成功報酬」の報酬体系を採用する支援機関が多い状況です。

なお、M&Aのアドバイザリー契約の報酬については、以下の記事もあわせてご覧ください。

▷関連記事:「M&A仲介の手数料、成功報酬の費用相場は?計算方法や会計処理を解説!」

※出典:中小企業庁「登録支援機関を通じた中小M&Aの集計結果」

M&Aのアドバイザリー契約を締結する際の注意点

M&Aのアドバイザリー契約を締結すると、M&A仲介会社からM&Aに関する支援を受けられます。ただし、契約の際はいくつかの点に注意が必要です。以下で主な注意点を解説します。

▷契約する内容・範囲は明確に決める

M&Aのアドバイザリー契約を締結する際は、契約する内容・範囲を明確に決めましょう。

提供されるサポートは、依頼するM&A仲介会社によって異なります。受けられる支援は「マッチングまで」「デューディリジェンスまで」「スキームを策定するまで」「クロージングまで」「PMI(M&A後の統合作業)まで」などどこまでなのか、契約前にサポート範囲を確認しましょう。

その他、希望条件を明確に伝えて、締結前に納得できるまで説明を受けることも重要です。

▷中途解約条項について事前に確認する

契約前には「中途解約条項」について必ず確認しておきましょう。

特に、専任契約の場合、柔軟な中途解約規定がないとリスクが高まります。専任条項を設け、契約期間を最長でも6ヶ月~1年以内を目安として定め、任意の時点で契約を中途解約できる条項を記載しておくと良いでしょう。

トラブルを防ぐためにも、契約前に中途解約条項を確認することが大切です。

まとめ

M&Aのアドバイザリー契約は、「専任契約」と「非専任契約」の違いや、報酬の規定などをきちんと確認してから締結しましょう。M&Aアドバイザーは、専門知識にもとづいた助言や案件紹介をしてくれるため、M&Aをスムーズに行ううえで欠かせない重要なパートナーです。そのためM&A仲介会社と契約するアドバイザリー契約は、M&A成約への第一歩です。

fundbookには、M&Aの実績や各業界の専門知識が豊富なアドバイザーが在籍しており、M&Aの進行をサポートします。M&Aをご検討中の方は、ぜひfundbookのM&Aサービスをご活用ください。