会社が合併する場合、原則としては、合併される会社(被合併法人)から合併する会社(合併法人)に移転する資産の譲渡損益に対して課税が生じます。また、被合併法人の持っていた繰越欠損金は消滅します。

この例外として、譲渡損益への課税を将来に繰り延べ、全部または一部の繰越欠損金を合併法人に引き継げる「適格合併」という制度があります。

この記事では、専門家が合併について経営者が疑問を持ちやすい「繰越欠損金の引き継ぎ」について、知っておきたいポイントをまとめました。どのような場合に繰越欠損金を引き継げるかも解説をします。

なお、M&Aの合併については、こちらの記事で詳しくまとめています。

▷関連記事:M&Aにおける合併とは?意味や手続き、種類の違いを解説

以下の記事では、M&Aの全体像を図解付きで解説していますので、参考にしてください。

▷関連記事:M&Aとは?M&Aの目的、手法、メリットと流れ【図解付き】

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

目次

繰越欠損金ってどんな制度?

繰越欠損金とはどんな制度なのでしょうか?順番に解説していきます。

・繰越欠損金とは

・繰越欠損金による節税効果

・繰越欠損金の限度

繰越欠損金は覚えておくと経営を有利に進められるため、この機会に理解しておくことをおすすめします。

繰越欠損金とは

繰越欠損金とは、過去の欠損金を将来に繰り越す制度のことを指します。

法人税は、税金計算上の損益(課税所得)について、それぞれの事業年度ごとに計算されるため、昨年が赤字であっても、今期が黒字となれば、今期は黒字分に相当する税金を納付する必要が生じます。この税金計算上の赤字のことを「欠損金」といいます。

しかし、青色申告をしている法人では、過去の年度に発生した欠損金を繰り越す制度があります。この将来に繰り越す欠損金を、「繰越欠損金」といいます。繰越欠損金は、現状10年(平成30年4月1日前に開始した事業年度において発生したものは9年)の繰り越しができます。

繰越欠損金を使うと、一定の計算ルールのもと、将来の年度の黒字と相殺することにより、将来の法人税を圧縮することが可能です。

繰越欠損金による節税効果

繰越欠損金による節税効果を具体例を上げて説明します。

たとえば、今年度で200万円の利益が出ているA社があったとします。法人税率が15%なので、30万円の法人税が発生します。

しかし、繰越欠損金が100万円あった場合、利益は100万円(200万円-100万円)となり、発生する法人税は15万円になります。

繰越欠損金の限度

繰越欠損金の限度はいくらなのでしょうか?結論からお伝えすると、資本金が1億円以下の会社であれば、繰越欠損金の限度はありません。

しかし、以下の企業は繰越欠損金の利用に制限がかかっています。対象となる事業年度によって、繰越欠損金が使える金額が50%〜80%に制限されます。

・資本金が1億円を超える企業

・資本金5億円以上の会社に完全支配されている企業

規模が大きい会社は、繰越欠損金の活用に制限がかかっているのです。

合併を行うと繰越欠損金はどうなるのか?

繰越欠損金を持っている会社が合併される場合、原則としては、その会社が持っていた繰越欠損金は消滅し、合併後に使用することはできません。

ただし、その合併が「適格合併」となる場合には、被合併法人の繰越欠損金を合併後に引き継げる可能性が出てきます。

M&Aにおける繰越欠損金の取り扱いと節税方法

M&Aにおける繰越欠損金の取り扱いと節税方法を紹介します。

買収企業の業績を立て直し、黒字化した場合

赤字の買収企業の業績を立て直し、黒字化した場合、買収した事業の繰越損失金を利用して節税を行うことが可能です。

買収企業を清算させる

買収企業を清算した場合はどうなるのでしょうか?100%出資の支配関係から5年が経過してから精算をすれば、繰越損失金を全額引き継ぐことができます。

しかし、100%出資の支配関係から5年以内に清算すると繰越損失金の引き継ぎには、制限がかかります。

繰越欠損金がある子会社を合併する場合

繰越欠損金がある子会社を合併する場合は、繰越欠損金の引き継げる場合と引き継げない場合があります。

これは、繰越欠損金の不正利用を防止する目的で定められています。

詳しくは長くなるので、次の章から解説していきます。

合併における繰越欠損金の引き継ぎ可否の要。「適格合併」とは?

合併における繰越欠損金の引き継ぎ可否の要である「適格合併」について説明します。

適格合併の要件とは?

適格合併となるか否かの検討にあたっては、下記のような要件が出てきます。

・金銭等不交付要件

・完全支配関係(支配関係)継続要件

・従業者引継要件

・事業継続要件

・事業関連性要件

・事業規模要件、または、経営参画要件

・株式継続保有要件

各要件の概要は下記のとおりです。

金銭等不交付要件

合併の対価として、合併法人やその親会社の株式以外の資産の交付がないことが求められます。

すなわち、現金など、上記株式以外の資産を交付した場合、一定の少数株主への支払いなどのいくつかの例外を除き、この要件は満たせません。

完全支配関係(支配関係)継続要件

合併前にあった完全支配関係(支配関係)が、合併後も継続することが求められます。

従業者引継要件

被合併法人の合併直前の従業者のうち、おおむね80%以上が、合併後に合併法人の業務に従事する見込みであることが求められます。

事業継続要件

被合併法人が合併前に行っていた主要な事業が、合併後に合併法人において引き続き行われる見込みであることが求められます。

事業関連性要件

被合併法人の主要な事業と合併法人の事業が、相互に関連するものであることが求められます。

事業規模要件

被合併法人の主要な事業と、それに関連する合併法人の事業について、売上金額、従業者の数、資本金の額などの割合のうちいずれかひとつが、おおむね5倍を超えないことが求められます。

経営参画要件

合併前の被合併法人の特定役員のいずれかと、合併法人の特定役員のいずれかが、それぞれ、合併後の合併法人の特定役員となる見込みであることが求められます。

特定役員とは、社長、副社長、代表取締役、代表執行役、専務取締役、常務取締役などの役員です。

株式継続保有要件

被合併法人に50%超保有の支配株主がいる場合に、合併にあたって交付される合併法人などの株式を、その支配株主が継続して保有する見込みであることが求められます。

2社の関係によって、満たすべき要件は異なる

ここでポイントとなるのは、すべての要件をみたす必要はなく、合併する2社の関係に応じて、それぞれ満たすべき要件が異なってくる点です。

【ケース1】 完全支配関係(100%)企業グループ内の合併

【ケース2】 支配関係(50%超)企業グループ内の合併

【ケース3】 共同事業を行うための合併の場合

【ケース1】 完全支配関係(100%)企業グループ内の合併

100%グループ内の組織再編のケースは、最も適格要件が緩和されています。この場合、「金銭等不交付要件」と「完全支配関係継続要件」の2つのみを満たせば適格合併となります。

【ケース2】 支配関係(50%超)企業グループ内の合併

この場合、「金銭等不交付要件」と「支配関係継続要件」に加えて、「従業者引継要件」と「事業継続要件」の合計4つの要件を満たせば適格合併となります。

【ケース3】 共同事業を行うための合併の場合

2社間に完全支配関係や支配関係がない状況であっても、共同で事業を行うための合併であると認められる場合には、適格合併となります。

この場合、更に多くの要件が求められることになり、「金銭等不交付要件」「事業関連性要件」「事業規模要件」または「経営参画要件」のどちらか、「従業者引継要件」「事業継続要件」「株式継続保有要件」の合計6つの要件を満たすことが必要です。

それぞれのケースで求められる適格要件を表にまとめると、下記のようになります。

以上の要件を満たし「適格合併」となった場合でも、被合併法人の繰越欠損金の全てを必ず引き継げるわけではありません。

合併と繰越欠損金の制度を利用した租税回避を防ぐため、繰越欠損金の引き継ぎには、更に条件が追加されています。次に、この繰越欠損金の「引き継ぎ制限」について解説をしていきます。

| 要件 | 【パターン1】完全支配関係 | 【パターン2】支配関係 | 【パターン3】共同事業 |

|---|---|---|---|

| 金銭等不交付要件 | 〇 | 〇 | 〇 |

| 完全支配関係(支配関係)継続要件 | 〇 | 〇 | ー |

| 従業員引継要件 | 〇 | 〇 | |

| 事業継続要件 | 〇 | 〇 | |

| 事業関係性要件 | 〇 | ||

| 事業規模要件または経営参画要件 | 〇 | ||

| 株式継続保持要件 | 〇 |

以上の要件を満たし「適格合併」となった場合でも、被合併法人の繰越欠損金の全てを必ず引き継げるわけではありません。

合併と繰越欠損金の制度を利用した租税回避を防ぐため、繰越欠損金の引き継ぎには、更に条件が追加されています。次に、この繰越欠損金の「引き継ぎ制限」について解説をしていきます。

適格合併時の繰越欠損金は「引き継ぎ制限」を要チェック

適格合併となった場合でも、繰越欠損金を引き継ぐためには、さらに「引き継ぎ制限」の確認が必要です。

引き継ぎ制限の対象となるのは、どのような場合か?

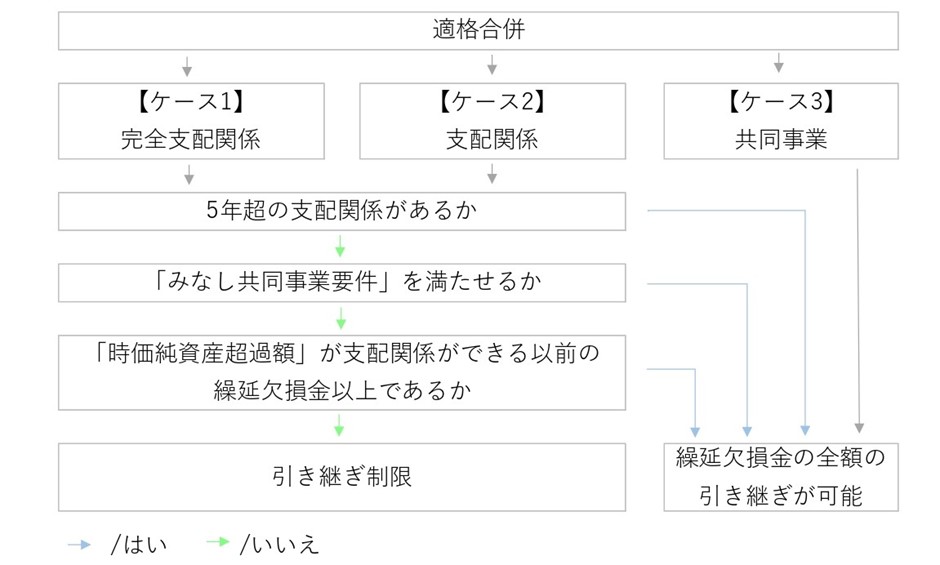

引き継ぎ制限は、先ほどの【ケース1】(完全支配関係)と【ケース2】(支配関係)の場合にのみ検討が必要であり、一方で、【ケース3】(共同事業を行うための適格合併)の場合には、引き継ぎ制限はありません。

下記のフローチャートをご覧ください。

5年超の支配関係があるか

合併法人の適格合併があった年度開始の日の5年前から支配関係がある場合、欠損金の引き継ぎ制限は適用されません。

「みなし共同事業要件」を満たせるか

みなし共同事業要件を満たせる場合、欠損金の引き継ぎ制限は適用されません。みなし共同事業要件は、下記のいずれかの組み合わせで要件を満たす必要があります。

組み合わせ1.「事業関連性要件」+「事業規模要件」+「事業規模継続要件」

組み合わせ2.「事業関連性要件」+「特定役員引継要件」

それぞれの要件について、概要は下記となります。

事業関連性要件

被合併法人の主要な事業と合併法人の事業が、相互に関連するものであることが求められます。

事業規模要件

被合併法人の主要な事業と、それに関連する合併法人の事業について、売上金額、従業者の数、資本金の額などの割合のひとつが、おおむね5倍を超えないことが求められます。

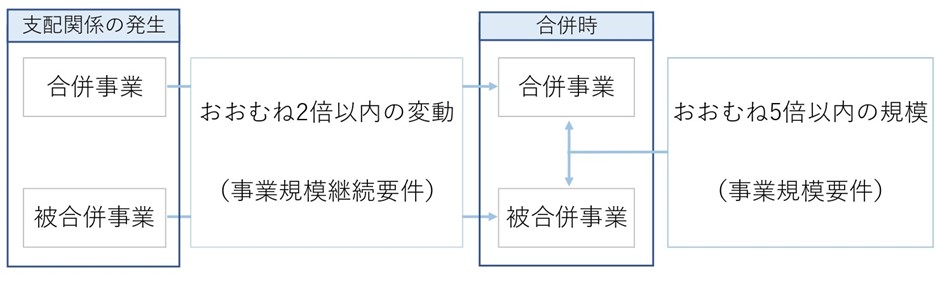

事業規模継続要件

被合併事業と合併事業それぞれが、支配関係ができた日から合併直前まで継続して営まれていて、それぞれ、上記の「事業規模要件」の判定で使用した指標について、支配関係ができた日と合併直前を比較したときに、その規模がおおむね2倍を超えないことが求められます。

「事業規模要件」と「事業規模継続要件」のイメージは下記のようになります。

特定役員引継要件

被合併法人と合併法人、それぞれの合併前の特定役員のいずれかが、合併後に特定役員として合併法人に残ることが求められます。

「時価純資産超過額」が繰越欠損金額以上か

支配関係ができた日の直前年度末において、被合併法人の時価純資産超過額が、繰越欠損金の額以上である場合には、引き継ぎ制限を受ける欠損金額はないものとされ、被合併法人の繰越欠損金を全額引き継げます。

ここでいう「時価純資産超過額」は、資産と負債を時価評価した場合に出てくる含み益の部分です。

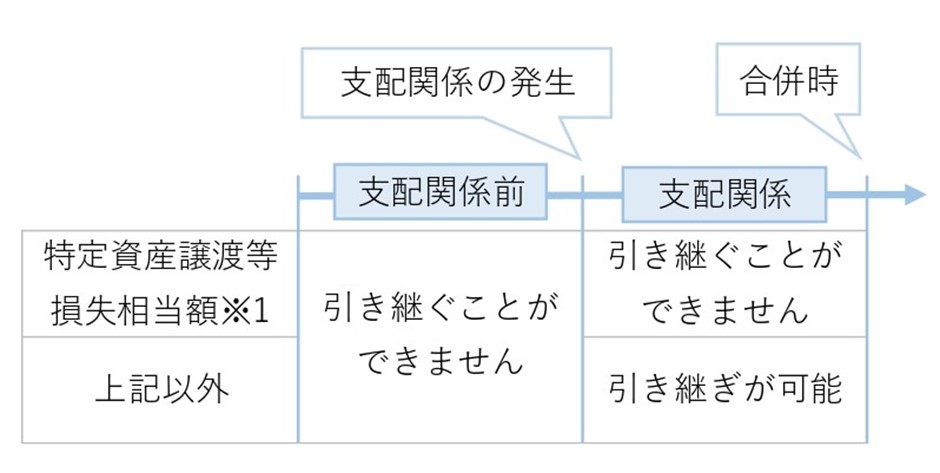

引き継ぎ制限を受ける場合、どのような制限になるか?

引き継ぎ制限を受ける場合でも、全ての繰越欠損金が引き継げないわけではなく、一部の欠損金は引継ぎ可能です。原則的な取り扱いは、下記のようになります。

※1 被合併法人が支配関係のできる前から有していた一定の資産から生じた損失にあたる部分

合併法人側の繰越欠損金の使用制限にも注意

被合併法人の繰越欠損金の引き継ぎ制限は前述のとおりですが、併せて、合併法人の合併直前年度までの繰越欠損金の使用についても、同様の制限がかけられますので注意が必要です。

これにより、いわゆる逆さ合併による「繰越欠損金の引き継ぎ制限」への抜け道を防いでいます。

まとめ

合併をする場合の繰越欠損金の取り扱いについては、「適格合併の要件」と「繰越欠損金の引き継ぎ制限」という2点の確認が重要です。

まず、「適格合併」となるためには、完全支配関係がある場合、支配関係がある場合、共同事業を行うための場合の3つのパターンに分けて、それぞれ必要な適格要件を満たすことが求められます。

また、適格合併となるだけでは必ずしも全ての繰越欠損金の引き継ぎができるわけではありません。繰越欠損金を利用した租税回避を防止するために、「繰越欠損金の引き継ぎ制限」があるためです。

「完全支配関係がある場合」と「支配関係がある場合」の2つのパターンの適格合併の場合には、「支配関係が5年超である」など、追加の要件を満たして初めて繰越欠損金の全額の引き継ぎが可能となります。

合併にあたり、繰越欠損金の引き継ぎができるかどうかは、将来の税金負担に与える影響が大きく、大変重要なポイントです。

個々の事実関係・状況によって取り扱いが変わってくることや、細かい例外規定の存在、また、繰越欠損金の取り扱い以外にも、含み損のある資産から合併後に生じる損失への制限(特定資産譲渡等損失額の損金不算入制度)などもあります。

合併を検討する際は、M&Aアドバイザーや公認会計士、税理士などの専門家に相談することをおすすめします。

なお、「まずは何を相談して良いのかわからない」という方は、このページからお問い合わせをください。M&Aの全般的な知識を持つM&Aアドバイザーが初回は無料でM&Aの相談を受け付けています。

「M&Aで失敗をしたくない」とお考えの方は、この機会をぜひ活用してください。