M&Aは事業承継の手法の1つです。経営者の高齢化などを理由に近年は事業承継が行われるケースが増え、 事業承継の手法としてM&Aが注目を集めています。

本記事では、M&Aと事業承継の意味や違い、事業承継型M&Aのメリット・デメリット、事業承継で活用できる補助金を紹介します。

実際に事業承継でM&Aを行う際の手続きの流れや失敗しないためのポイントも解説するので、M&Aや事業承継を検討中の方は参考にしてください。

▷関連記事:事業承継が問題になっている背景と解決策としてのM&A

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

目次

事業承継とは

事業承継とは、会社の事業や経営権、資産など、会社に関わるあらゆるものを後継者に渡す手続きのことを指します。中小企業庁が策定する「事業承継ガイドライン」では、事業承継の構成要素は「人(経営)」「資産」「知的資産」の大きく3つに分類されています。

| 【構成要素】 | 【内容】 |

| 人(経営)の承継 | ・経営権 |

| 資産の承継 | ・株式 ・事業用資産(設備・不動産等) ・資金(運転資金・借入等) |

| 知的資産の承継 | ・経営理念 ・従業員の技術技能 ・ノウハウ ・経営者の信用 ・取引先との人脈 ・顧客情報 ・知的財産権(特許等) ・許認可 等 |

上記の経営資源を適切に後継者に承継させていくことが、円滑な事業承継を実現するポイントとなるでしょう。

▷事業承継の種類

事業承継の手法には、後継者となる人の属性の違いによって、以下の3種類があります。

| ・親族内承継:親族・親族外承継:親族以外の役員及び従業員・第三者承継(M&A):社外の第三者への引き継ぎ |

ここでは、各手法について解説していきます。

▷親族内承継

親族内承継とは、経営者自身の子どもをはじめとした親族に事業を引き継ぐ手法です。一般的には自身の子どもへ承継するケースが多くなります。

他の手法とは違い、経営者の身内に事業を引き継ぐため、心情面や長期間の準備期間の確保がしやすいこと、相続等による財産・株式の後継者移転が可能ということから、所有と経営の一体的な承継が期待できます。

▷親族外承継

親族外事業承継とは、親族以外の役員や従業員に事業を引き継ぐ手法です。経営者自ら、経営者能力の高い人材を見極めて事業を承継できる特徴があります。

また、一般的に後継者候補となるのは、自社で長期間勤務してきた従業員のため、自社の経営方針や文化を理解しており、承継後も既存の従業員から受け入れられやすいというメリットがあります。

▷第三者承継(M&A)

第三者承継(M&A)とは、株式譲渡や事業譲渡を活用して社外の第三者(企業や創業希望者等)へ事業を承継する手法です。

親族や社内に適任者がいない場合でも広く候補者を求めることができるため、近年は後継者問題解決のための事業承継手段として用いられています。

また、譲渡企業の経営者は、創業者利益を得られるため、新たな事業を起こすための資金やセカンドライフのための資金などを確保できます。

M&Aとは

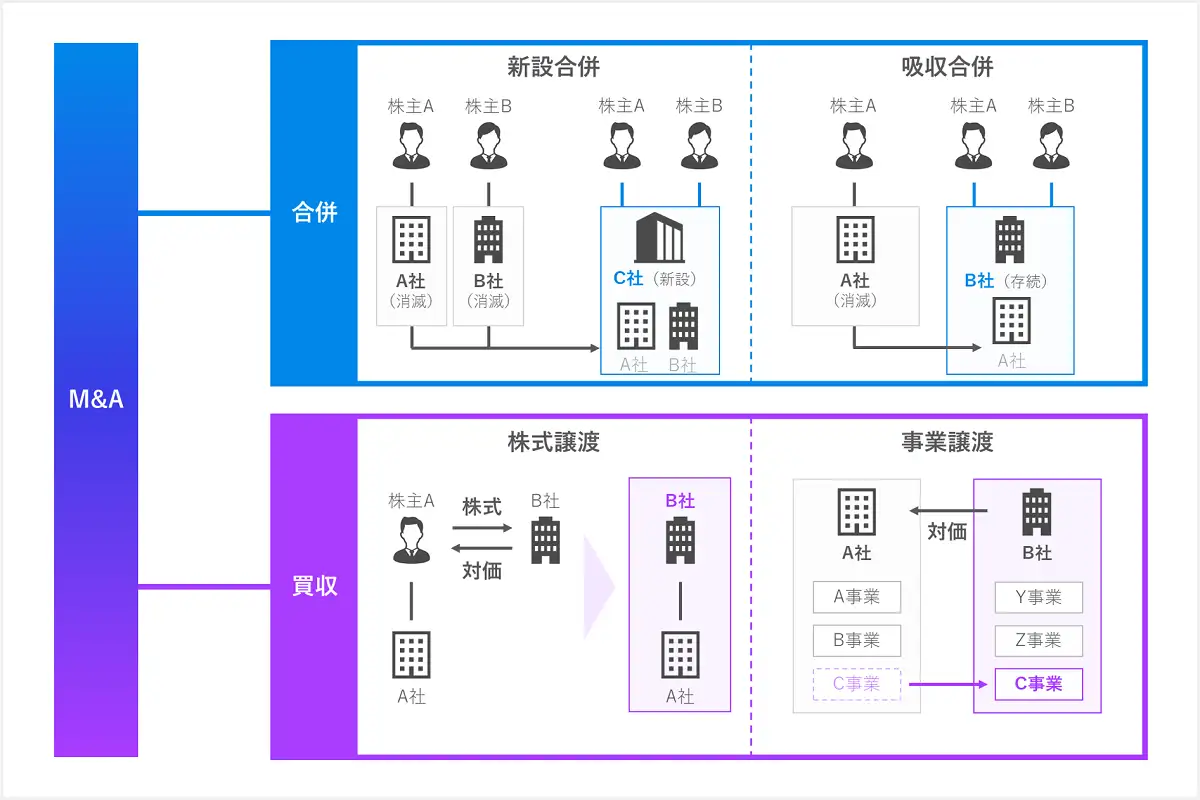

M&Aとは、「Mergers and Acquisitions」の略称で、「企業の合併・買収」を意味します。

| ・合併:2つ以上の会社が1つになること ・買収:ある会社が他の会社を譲受すること |

M&Aのスキームには株式譲渡や事業譲渡、会社分割、合併など、いくつか種類がありますが、日本国内のM&Aにおいて最もオーソドックスなスキームは、株式譲渡(譲渡企業の株主が保有する株式を譲受企業へ譲渡し、経営権を移行させる手法)です。

特に中小企業のM&Aでは、8割以上のケースで株式譲渡が用いられ、残りのほとんどが事業譲渡(譲渡企業が有する事業の一部または全てを譲受企業に譲渡する手法)といわれています。

一昔前までは、M&Aというと「身売り」や「敵対的買収」のイメージが強かったこともあり、よい印象を持っていない方もいるかもしれませんが、近年は事業承継手段の1つとして活用されるなど、様々な目的でM&Aが実施されています。

▷関連記事:「M&Aとは?M&Aの意味・流れ・手法・費用などゼロからわかる完全ガイド【2026年最新】」

▷関連記事:「【2025年版】M&A事例と動向」

M&Aと事業承継の違い

M&Aと事業承継は、後継者に事業を引き継ぐ点は同じです。しかし、前述のとおり、事業承継にはM&Aだけでなく親族内承継と親族外承継も含まれます。3種類ある事業承継のうちの1つがM&Aです。

企業や創業希望者など、社外の第三者に事業を承継するM&Aとは違い、事業承継では経営者の親族や社員に事業を承継するケースも含まれます。M&Aよりも事業承継のほうが広い概念です。

事業承継型M&Aとは

事業承継型M&Aとは、M&Aによる事業承継のことです。親族や社員など自社内に後継者がいない場合でも、事業承継型M&Aによって社外の第三者に事業を承継すれば、廃業を回避できて企業を存続させることが可能です。

M&Aが現在のように一般的ではなかった時代には、自社内に後継者がいないと、現在の経営者の引退と同時に企業が廃業するケースが多く見られました。企業が廃業すると従業員や取引先が仕事を失うなど、その影響は決して小さくありません。

しかし、事業承継型M&Aを活用すれば、事業を継続できて従業員の雇用を維持でき、事業活動を通じて培ったスキルやノウハウを後世に残すことができます。譲受企業とのシナジー効果が生まれて譲渡企業のさらなる成長を期待できるなど、事業承継型M&Aは事業承継問題の解決策としても企業の成長戦略としても活用が可能です。

事業承継におけるM&Aの現状

国の相談窓口である事業承継・引継ぎ支援センターにおける第三者承継(M&A)の相談者数と成約件数が2024年度に過去最高を更新するなど、M&Aは事業承継の手法の1つとして日本国内で浸透しつつあります。M&Aによる事業承継が増加している背景には何があるのか、以下では日本社会におけるM&Aの現状を紹介します。

▷後継者不足によるM&Aが増加

中小企業白書によると、中小企業における後継者不在率(2024年)は50%を超えており、中小企業では2社に1社の割合で後継者がいない状況です。中小企業では経営者の高齢化が進み、60歳以上の経営者が過半数を占めています。

現経営者が高齢になる一方で後継者候補がいなければ、企業として事業の継続が難しくなり、廃業も検討しなければいけません。事業承継の意向に関する調査結果によると、個人企業の経営者のうち約4割が「現在の事業を継続するつもりはない」と回答しており、自らの代で廃業することを考えている様子がうかがえます。

また、東京商工リサーチの調査によると、2024年に後継者不在が要因となった「後継者難」倒産(負債1,000万円以上)の件数は462件でした。前年比で7.4%増加し、5年連続で過去最多を更新しています。

人手不足や物価高など、企業を取り巻く経営環境は厳しさを増しており、中小企業を中心に倒産や廃業をする企業が今後も増えることが予想されます。

出典:中小企業庁「2025年版 中小企業白書」

出典:東京商工リサーチ「2024年の「後継者難」倒産」

▷関連記事:減少する親族承継、多様化する事業承継

▷政府も後押しするM&Aによる事業承継

廃業によって従業員が職を失って生活に困ったり、技術・ノウハウが後世に引き継がれず失われたりすることがないように、M&Aによる事業承継を政府が様々な形で支援しています。主な支援策としては以下のものが挙げられます。

| 【国による事業承継支援の取組事例】 ・事業承継・引継ぎ支援センターによるM&Aサポート ・中小M&Aガイドラインの提供 ・M&A支援機関登録制度の創設 |

事業承継・引継ぎ支援センターは、事業承継に課題を抱える中小企業・小規模事業者をサポートするため、国が47都道府県に設置している公的な相談窓口です。事業承継・引継ぎ支援センターにおけるM&Aの相談者数と成約件数は、2024年度にそれぞれ16,045件と2,132件を記録し、過去最高を更新しました。

中小M&Aガイドラインは、中小企業M&Aにおける手続きの流れやポイント、事例などをまとめたものです。中小企業がM&Aを検討・実行する際に手引きとして活用できます。

2021年には、中小企業が安心してM&Aを実施できる環境を整えるため、支援機関登録制度がスタートしました。M&A仲介会社などが本登録制度に登録された事業者であるのか、公式サイトで検索することができ、中小企業などがM&Aを検討する際、相談・依頼する仲介会社を探すときに活用できます。

▷活用すべき税制・補助金

活用すべき税制、補助金は、以下の2つです。

| ・事業承継税制 ・事業承継・引継ぎ補助金 |

制度の内容について、以下でそれぞれ解説していきます。

出典:中小企業庁「事業承継の支援策」

事業承継税制

事業承継税制とは、一定の要件を満たすと事業承継に関する相続税や贈与税の支払いが猶予・免除される制度です。

事業承継では、多額の相続税や贈与税がかかる可能性があり、その猶予・免除を通じて、事業承継を行いやすくする環境を整えています。事業承継税制には「法人版事業承継税制(一般措置・特例措置)」と「個人版事業承継税制」があり、法人版と個人版では制度内容が異なります。

法人版事業承継税制(特例措置)では、2026年3月までに特例事業承継計画を提出し、2027年までに事業承継を実施することが必要です。個人版事業承継税制では、2026年3月までに個人事業承継計画を提出し、2028年までに事業承継を実施する必要があります。

▷関連記事:「事業承継税制を賢く活用するには?利用の流れ、メリット・デメリットをわかりやすく解説」

▷関連記事:「事業承継税制の会社要件とは?間違えやすい従業員の定義や数え方も詳しく解説」

事業承継・引継ぎ補助金

事業承継・引継ぎ補助金とは、事業承継で発生する経費の一部を補助する制度です。企業の費用負担を軽減して事業承継・M&Aをスムーズに実施できるようにするため、事業承継に伴う設備投資や専門家への依頼費用などを対象として国から補助金を受け取れます。

事業承継・引継ぎ補助金には「事業承継促進枠」「専門家活用枠」「PMI推進枠」「廃業・再チャレンジ枠」の4種類の制度があり、要件や補助対象経費の種類がそれぞれ定められています。

| 主な対象企業 | |

| 事業承継促進枠 | 5年以内に親族内承継・従業員承継を予定している企業向け |

| 専門家活用枠 | 買い手・売り手問わず補助事業期間内に経営資源の譲り渡し・譲り受けを予定している企業向け |

| PMI推進枠 | M&A後の経営統合を円滑に進め、統合効果の最大化を目指す企業向け |

| 廃業・再チャレンジ枠 | 事業承継や事業引継ぎに伴い廃業や再チャレンジを検討または実施予定の企業向け |

要件など制度の内容は年によって変わる場合があるので、補助金の活用を検討する場合には最新の制度内容を中小企業庁HPなどで確認するようにしてください。

▷関連記事:「事業承継・M&A補助金(事業承継・引継ぎ補助金)とは?要件や金額・対象経費を解説」

▷成長戦略・業界再編を企図した譲渡も増加

成長戦略・業界再編を企図した譲渡も増加しています。事業を譲渡すれば、残った事業に集中でき、事業の成長に必要な資金を手に入れることができるからです。

また、M&Aによって事業承継をする場合、譲受企業は相対的に資金力のある会社が多いです。譲受企業の資金力によって、譲渡企業・事業が飛躍的に成長する可能性もあります。

成長戦略・業界再編を考えるうえで、M&Aは有効な経営手法の1つです。成長戦略としてのM&Aについては、以下の記事で詳しく解説しているのであわせて参考にしてください。

▷関連記事:M&A戦略を考える 経営基盤を安定させる成長戦略としてのM&A

事業承継M&Aのメリット

事業承継型M&Aには、譲受企業・譲渡企業・事業オーナーのそれぞれにとって様々なメリットがあります。事業承継型M&Aのメリットについて以下で具体的に見ていきましょう。

▷譲受企業のメリット

譲受企業のメリットは以下のとおりです。

| ・ブランド力の獲得 ・人材の獲得 ・技術の獲得 ・シェアの拡大 ・新規事業への進出 |

事業承継型M&Aをすることで、譲受企業はブランドや人材、技術など、多くのものを引き継げます。

ブランドや人材、技術は、自社だけで獲得しようとすると時間がかかりますが、事業承継型M&Aなら、人材や技術などを素早く手に入れられる点がメリットです。

人材や技術などを比較的短期間で獲得できれば、自社のシェアの拡大、新規事業への進出をスムーズに実施できます。事業承継型M&Aは経営の多角化を含め、様々な経営戦略の選択肢となる手法です。

▷譲渡企業のメリット

譲渡企業のメリットは以下のとおりです。

| ・後継者問題の解消 ・従業員の雇用維持 ・取引先との取引継続 |

譲渡企業は事業承継型M&Aによって後継者問題を解決でき、従業員や取引先との関係を継続できる点がメリットです。

事業承継型M&Aを活用すれば、親族や従業員に適した方がいない場合でも外部から広く後継者を確保できます。事業承継型M&Aで廃業を回避できると、長年事業をともにしてきた従業員の雇用の維持や取引先との取引の継続が可能になり、結果として従業員や取引先の家族の生活を守ることにもつながります。

▷事業オーナーのメリット

事業オーナーのメリットは以下のとおりです。

| ・創業者利益の獲得 ・個人の債務保証からの解放 |

事業オーナーは、事業承継型M&Aによって、創業者利益でまとまった資金を得られる上、個人の債務保証からも解放されるため、豊かな老後を過ごせる「ハッピーリタイア」を目指せます。譲渡後の生活にゆとりが生まれる点がメリットです。

事業承継型M&Aのデメリット

事業承継型M&Aにはメリットがある一方でデメリットもあります。事業承継型M&Aのデメリットについて以下で具体的に見ていきます。

▷譲受企業のデメリット

譲受企業のデメリットは以下のとおりです。

| ・まとまった資金が必要 ・人材が離脱してしまうリスクがある ・期待していた投資リターンが得られない可能性がある |

事業承継型M&Aを行う際には、株式や事業用資産の取得のためにまとまった資金が必要です。自己資金で賄えない場合は、金融機関などから資金を調達しなければなりません。

また、事業承継型M&Aを実施すると、経営権は譲渡企業から譲受企業へと移ります。会社の風土や労働環境の変化で、人材が離脱してしまうリスクに注意しましょう。

その他、2つの異なる企業の経営統合(PMI)が難航し、当初期待したシナジー効果が得られないなどの理由で、十分なリターンが得られない可能性もあります。

▷譲渡企業のデメリット

譲渡企業のデメリットは、以下のとおりです。

| ・完璧な相手が見つかるわけではない ・これまで描いていたビジョンから経営方針が逸脱する可能性がある |

譲渡企業としては、事業承継型M&Aを行っても、完璧な譲受企業が見つかるわけではなく、これまで描いていたビジョンから経営方針が逸脱する可能性がある点がデメリットです。

親族内承継や従業員への承継とは異なり、事業承継型M&Aでは外部の第三者へと事業を承継します。最適な譲渡先を見つけるためには、自社の特性や経済環境を考慮して、十分に時間的な余裕を確保することが大切です。

▷事業オーナーのデメリット

事業オーナーにとって、長年苦労して経営してきた会社には愛着を感じる場合もあるでしょう。事業承継型M&Aでは、ご自身が育ててきた会社を第三者に引き渡す決断ができるか、この点も課題になります。希望する価格で売却できるとは限らない点もデメリットです。

また、事業承継型M&Aを行おうと思っても、譲受企業候補との交渉が難航する可能性があります。交渉が難航してしまうと、時間も工数もかかることになります。

しかし、これらのデメリットは、十分に事前準備を行い、適切なM&Aアドバイザーの選択・相談によって回避できる可能性が高まります。

M&Aのメリットとデメリットは、以下の記事でも解説していますので参考にしてください。

▷関連記事:M&Aのメリット・デメリットとは?買手・売手企業の視点から解説

事業承継型M&Aを成功させるポイントや注意点

事業承継型M&Aをする際のポイントや注意点は以下のとおりです。

| ・公的な制度や支援を活用する ・株主の理解を得ておく ・売却のタイミングを逃さない ・M&Aの専門家に相談する |

それぞれ解説していきます。

▷公的な制度や支援を活用する

後継者問題などから政府も事業承継を後押ししており、第三者承継(M&A)で活用できる公的支援が多数あります。

| ・事業承継税制 ・事業承継・引継ぎ補助金 ・事業承継・引継ぎ支援センター ・遺留分に関する民法の特例・所在不明株主に関する会社法の特例 ・事業承継ファンド ・所在不明株主に関する会社法の特例 ・経営資源集約化税制 ・登録免許税・不動産取得税の特例 ・承継円滑化法に基づく金融支援 |

上記のような公的支援を活用することで、事業承継にかかる費用の一部融資や、事業承継後の設備投資などにかかる費用の補助など、様々な支援を受けられます。詳しくは、中小企業庁のホームページを参照してください。

▷株主の理解を得ておく

事業承継型M&Aを行う場合、株主の理解を得ることが大切です。株主の理解を得ていなければ、事業承継型M&Aに反対されてしまい、事業承継型M&Aが不成立となるリスクがあります。

なお、情報漏洩の危険性を最小化するために、事業承継型M&Aはできるだけ株主や役員などの守秘性を担保できる限られた関係者だけに話すようにしておきましょう。

従業員に事業承継型M&Aについて話してしまうと、他の従業員や取引先に対する情報漏洩の危険性が増え、M&Aが不成立になる確率が高くなります。

▷売却のタイミングを逃さない

事業承継型M&Aを行う場合、タイミングを逃さないことがポイントです。

企業が廃業寸前になってから事業承継型M&Aを行っても、事業として高く評価されないため、一般的には高額な売買価格は付きません。

逆に、事業が好調で利益が出ていれば、事業として高く評価され、高額な売買価格でM&Aが成立する可能性があります。

▷M&Aの専門家に相談する

M&Aでは税務や法務など専門的な知識が必要になるため、一般的にM&A仲介会社などの専門家に相談・依頼して進めることになります。M&Aを成功させるためには、信頼できる専門家を見つけられるかどうかもポイントの1つです。

M&A仲介会社やM&Aアドバイザーなどの専門家に依頼することで、交渉相手となる企業探しやM&Aの成立までに必要な各種対応をスムーズに進めることができます。

▷関連記事:「M&A仲介とは?FAとの違いや選び方、メリットや手数料の一覧・相場を紹介」

▷関連記事:「M&Aアドバイザリーとは?業務内容や必要な資格、利用する際の手数料を解説」

事業承継でM&Aを行う際の流れ

中小企業庁がまとめた「事業承継ガイドライン」に基づいて事業承継型M&Aを行う際の流れを解説します。

| ・ステップ1:準備の必要性の把握 ・ステップ2:経営状況・経営課題などの「見える化」 ・ステップ3:磨き上げ(経営改善) ・ステップ4:事業承継計画書の策定とマッチング ・ステップ5:事業承継・M&Aの実⾏ |

事業承継は人も資金も大きく動くため、1つずつ丁寧に対応していくことが重要です。

▷ステップ1:準備の必要性の把握

最初に事業承継における準備の必要性の把握をしましょう。

承継計画の策定や事業承継の関係当事者の洗い出しなど、事業承継のために何を準備したらいいのか把握しておきましょう。

なお、後継者の引き継ぎには5年〜10年はかかると言われています。そのため代表者が60歳になるころには、事業承継の準備を進めておくことが理想です。

▷ステップ2:経営状況・経営課題などの「見える化」

続いて、経営状況・経営課題などの「見える化」を行いましょう。

どの商品・サービスが強いのか?市場はどう変化しているのか?資金繰りはどうなっているか?などをまとめましょう。

貸借対照表や損益計算書の情報に加えて、そこから導き出される自社の価値を評価し、適正価値を「見える化」することで、譲受企業との交渉をスムーズに行いやすくなります。

▷ステップ3:磨き上げ(経営改善)

自分の事業をM&Aで事業承継してもらうために、磨き上げ(経営改善)を行いましょう。

事業承継をする場合、不安要素・不確定要素を可能な限り減らして、事業を安定的かつ魅力的にすることが重要です。取引先や従業員との信頼関係の強化、技術力やブランドの向上を行って事業を磨き上げましょう。

▷ステップ4:事業承継計画書の策定とマッチング

事業承継計画書の策定とマッチングを行います。 事業承継を行う場合、親族内・親族外・M&Aを問わず、事業承継計画書は重要なものです。事業承継計画書には、事業の現状や事業の理念などをまとめておきます。

事業承継計画書によって、事業の理念の再確認も行います。そして、事業承継計画書に基づいてマッチングを実施しましょう。

マッチングは、財務や税務、法務などの専門知識が求められるため、独自で行うのは困難です。M&Aに関する専門知識を持ったM&A仲介会社やM&Aアドバイザーに相談することが一般的です。

▷ステップ5:事業承継・M&Aの実⾏

ここまでのステップで明らかになった課題を解決しながら、事業承継計画やM&Aを進めていきましょう。

なお、手続きを進める中で、社会状況や経営環境が変化することもあるので、関係者と話し合いながら、柔軟に事業承継計画を修正していきましょう。

事業承継を行うためには長い時間がかかりますが、企業を存続させるために粘り強く行動しましょう。

個人事業でも事業承継型M&Aは可能

「うちは法人じゃないから、事業承継型M&Aはできない」とお考えの方もいるかもしれません。

個人事業でも事業譲渡による事業承継型M&Aは可能です。そのため、法人化していない事業であっても、事業譲渡を通じた事業承継型M&Aによって事業を売却し、事業承継が可能です。

▷関連記事:「個人事業のM&A・事業譲渡とは?成功させる方法や手続きの流れを解説」

M&Aによる事業承継は早めの検討を

M&Aによって事業承継を行えば、廃業を回避できて従業員の雇用を守ることができ、事業活動の中で培った技術やノウハウを後世に残すことができます。親族や社員に事業を承継するケースとは違い、第三者に事業を承継するM&Aであれば後継者候補となる人材を社外から探すことが可能です。

実際に事業承継型M&Aを行う場合は、メリット・デメリットを理解して必要な準備を進めるとともに、株主や従業員、取引先などの理解を得ることが大切です。関係者の協力を得てこそ、M&Aをスムーズに進めることができます。

事業承継やM&Aでは、税務や法務、補助金活用など、専門的な知識が必要になります。企業の経営者や担当者が自分たちだけで準備をすることは難しいので、事業承継を検討中の方はfundbookにお問い合わせください。経験豊富なM&Aアドバイザーが対応させていただきます。

fundbookのサービスはこちら(自社の譲渡を希望する方向け)

fundbookのサービスはこちら(他社の譲受を希望する方向け)