M&Aを検討する場合、売却する自社の企業価値や買収候補企業の価値を評価する「企業価値評価」を行う必要があります。買収・売却を行う価値があるのか判断する際や、売却価額・買収価額を決定する際に、重要になるのが企業価値評価です。

昨今では、会社の事業規模を短期間で拡大するなどの目的で、M&A取引が活発に行われています。大企業だけでなく中小企業同士のM&A事例も増加傾向にあり、企業価値評価をはじめ、M&Aに関する知識の重要性が増しています。

本記事では、企業価値評価の基礎知識やM&Aで使用される際の算出方法などについて解説します。

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

https://matsuura-law.jp/

目次

企業価値評価(バリュエーション)とは

「企業価値評価(バリュエーション)」とは、特定の企業自体の価値やその株式の価値を算出するための手法を指します。

特に非上場企業は株式が証券市場に出回っていないため、市場価値を知ることができません。そのため、M&Aにおいて自社にどのくらいの価値が付くか明確にするために企業価値評価が必要です。

企業価値や評価方法について理解を深めることで、譲渡価額を予測したうえでM&A後の計画を立てることができます。また、その算出方法を「企業価値評価(バリュエーション)」といいます。

算出された自社の企業価値が適正かどうかを把握することで、譲受企業との交渉に臨む際に納得感を持って進めることができます。

「企業価値」「事業価値」「株式価値」の違い

企業価値評価の実務では、「企業価値」「事業価値」「株式価値」など様々な用語が使用されます。まずは、それぞれの違いを把握し区別しましょう。

「事業価値」は、企業が行う事業から生まれる価値です。事業価値には、企業が持つ純資産に加え、貸借対照表では読み取れない企業の収益力や無形資産(ブランド力や特許など)が含まれます。

「企業価値」は、事業価値だけでなく、事業以外の非事業用資産を含めた価値です。非事業用資産の例には、事業上必須ではない余剰現預金や有価証券、遊休不動産などが含まれます。

事業価値が企業の事業活動そのものに焦点を当てる一方、企業価値は企業が保有する全ての資産を含める点が主な違いです。

「株式価値」は、株主に帰属する価値です。借入金や社債などは企業全体の経済価値に含まれますが、返済が必要な債務であり、その権利は債権者に帰属します。そのため、株式価値は、企業価値から借入金や社債などの有利子負債を差し引いて算出します。

企業価値評価の算出手法

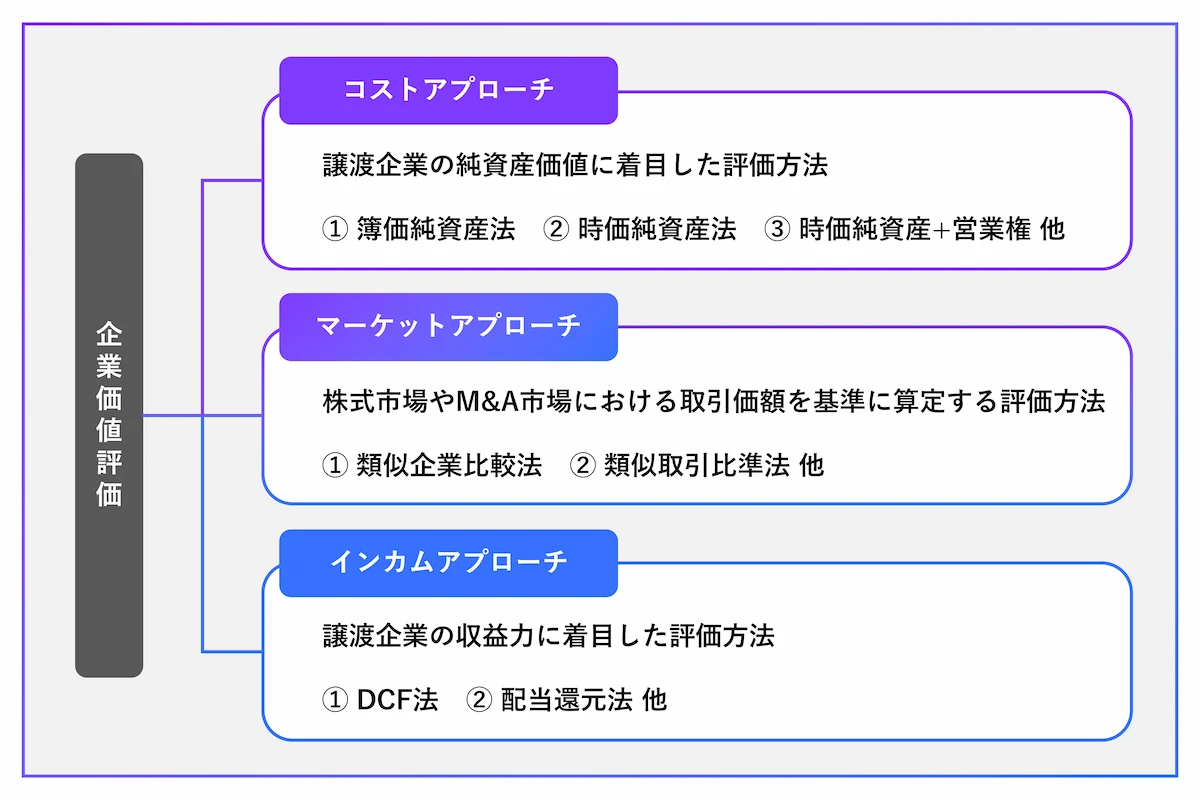

M&Aにおける企業価値とは、一般的に「事業価値(事業から創出される経済的価値)」と「事業以外の非事業資産の価値」を合わせた価値を指します。企業価値の評価方法には様々な手法があり、大きく分けると以下の3つに分類されます。

| 評価方法 | 概要 |

| コストアプローチ | ・譲渡企業の純資産価値に着目した評価方法 ・「簿価純資産法」「時価純資産法」「時価純資産+営業権法」などの手法がある |

| マーケットアプローチ | ・株式市場やM&A市場における取引価額を基準に算定する評価方法 ・「市場株価法」「類似企業比較法」「類似取引比較法」などの手法がある |

| インカムアプローチ | ・譲渡企業の収益力に着目した評価方法 ・「DCF法」「配当還元法」などの手法がある |

各評価方法にはメリット・デメリットがあり、どの評価方法を用いるべきかはケースごとに異なります。

評価方法を決める際は、評価を行う目的や評価対象となる企業を取り巻く環境、業種の特性などを踏まえて、最適な評価方法を選ぶことが重要です。適切でない評価方法を選ぶと、企業価値が正しく評価されず、M&Aに影響を及ぼす可能性があります。

また、いずれか1つの評価方法を用いることが適切なケースもあれば、複数の評価方法を組み合わせて企業価値評価を行うべきケースもあります。総合評価を行う方法は以下の3つです。

| 総合評価の方法 | 概要 |

| 単独法 | ・特定の評価方法を使って企業価値評価を行う方法 |

| 併用法 | ・複数の評価方法を適用し、一定の幅をもって算出された各評価結果の重複などを考慮して評価額を算出する方法 |

| 折衷法 | ・複数の評価方法を適用し、各評価結果に一定の折衷割合を適用して加重平均値を算出する方法 |

コストアプローチ

「コストアプローチ」とは、企業が保有する資産および負債を基に企業価値を算出する方法です。

| メリット | ・企業が保有する資産および負債に基づく客観的な評価ができる |

| デメリット | ・業績や収益性、市場の状況を反映できない |

純資産を基準にするため、客観性に優れた評価を行うことができる点がメリットです。中小企業のM&Aではコストアプローチを採用することが多くあります。しかし、資産や負債の価値を重視するため、業績や収益性、市況を評価に織り込めない点がデメリットです。

コストアプローチの中でもよく用いられるのは「簿価純資産法」「時価純資産法」「時価純資産+営業権法」「清算価値法」の4つです。以下で各手法について解説します。

▷関連記事:【企業価値評価】コストアプローチとは?メリット・計算方法・他の方法との違い

▷簿価純資産法

「簿価純資産法」では、評価対象企業とその企業が持つ事業の資産・負債を、帳簿に基づいて計算します。

計算方法は、帳簿に記載されている資産の合計から負債を差し引いた額を企業価値とします。

なお、簿価純資産法は帳簿の数値のみを基に算出するため、資産や負債に対して現在の市場価値が反映されていません。帳簿上の数値の差し引きがその企業の現在の正しい価値を表している可能性は低く、実際の市場価格との差異(含み益・含み損)が生じることがあります。

▷時価純資産法

「時価純資産法」では、譲渡企業の資産・負債を時価に直したうえで、時価換算した資産合計から時価換算した負債合計を引いた額を算出します。

上記の簿価純資産法とは異なり、市場での資産価値の変化を反映することができます。そのため、M&Aで多く使用される手法です。

なお、時価純資産法は企業が保有する資産と負債を基に算出するため、ブランドや技術力など帳簿に反映されていない無形資産(「のれん」と言います)を加味していません。そのため、のれんを加味する他の算出方法と組み合わせて価値を算出します。

▷時価純資産+営業権法

「時価純資産+営業権法」は、資産・負債を時価で評価した純資産に、将来的な収益力やブランド力などの無形資産である営業権を加えた算出方法です。時価純資産法では考慮されない企業の無形資産を含めるため、将来の企業価値を反映できるメリットがあります。

時価純資産+営業権法のうち、年買法(年倍法)は「時価純資産+利益×年数」という簡易な計算式で算出可能です。そのため、M&Aの実務では比較的小規模なM&Aでよく採用されます。

▷清算価値法

「清算価値法」は、主に会社を清算する際に使用されます。評価対象企業の全資産の売却額から負債の金額を差し引いた残額(正味売却価額)に着目して企業価値を算出する方法です。

企業や事業が廃業するのを前提としているため、清算価値が実際の株式価値を上回る際に用いられます。そのため、企業の売却を急いでいる場合は利便性の高い方法とされています。

マーケットアプローチ

「マーケットアプローチ」とは、株式市場やM&A市場における取引価額を基準に算定する評価方法です。

| メリット | ・類似した企業や取引を基に評価するため客観性が高い ・市況を反映でき、実際の取引相場に近い評価額を算出できる |

| デメリット | ・類似の事例がないと評価ができない ・市況に左右される |

外部情報に基づいて評価が行われるため、比較的客観性の高い価額を算定できる点がメリットです。公開されている同業他社の株価や取引価額をもとに行う評価方法であり、他の評価方法と比較すると、複雑な計算が少なく比較的容易かつ早く評価額を算出できます。

一方で、中小企業の場合は、同程度の規模の企業で同じビジネスモデルの上場企業を探し出すことができない場合が少なくありません。そもそも類似事例が見つからず、マーケットアプローチを採用できないケースが多い点がデメリットです。また市場の影響を受けるため、業界全体が低迷していると評価額が低く算出されてしまう場合があります。

マーケットアプローチの中でもよく用いられる手法は「市場株価法」「類似企業比較法」「類似取引比準法」の3つです。以下で各手法について解説します。

▷関連記事:【企業価値評価】マーケットアプローチとは?よく使われる計算方法やシミュレーション方法

▷市場株価法

「市場株価法」は、上場企業の市場価格を基に評価する方法です。参考にする企業の株価と自社の株価を比較して評価するため、市場価格がある上場企業を対象とします。

株価は、現在の企業状況や将来性、収益性など様々な要素が織り込まれて形成された価格であり、そのような株価を基に評価を行う市場株価法は客観性が高い評価方法といえます。3ヶ月や6ヶ月など、一定期間の株価の平均値を使って評価するのが一般的です。

▷類似企業比較法

「類似企業比較法」は、評価対象会社と事業内容や事業規模、収益性などの観点で類似した公開会社を複数選出し、類似企業の企業価値と財務数値を基に比較して算出する方法です。

財務数値は売上高、EBITDA、EBITなどの複数の指標から選んで計算するのが一般的です。多くの場合、企業価値とEBITDA倍率が使用されます。

▷類似取引比準法

「類似取引比準法」は、同一業界で公開されている過去のM&A事例から入手可能な譲渡価額や各財務指標を基に取引倍率を算出し、その取引倍率を用いて価値を計算します。

ただし、日本では類似取引や基準となる倍率のデータベース化が進んでいないため、実務ではあまり活用されていないのが現状です。

インカムアプローチ

「インカムアプローチ」とは、譲渡企業に今後見込まれる収益やキャッシュフローから、リスクなどを考慮して企業価値を算出する評価方法です。

| メリット | ・企業の将来性まで評価に反映できる |

| デメリット | ・将来予測を織り込むため、客観性が低く恣意性が排除しづらい |

会社が持つ将来の収益獲得能力や固有の性質を評価結果に反映させられるため、仮にM&A時点で業績がそれほど伸びていない場合でも、将来性が見込めれば高い評価額として反映できます。

市場が変動しても、その企業の将来性が変わらなければ評価額が大きく変わることはなく、市場変動に強い評価方法である点もメリットです。ただし、未来のことを予測するという側面があることから、将来情報に対する恣意性が排除されにくいという難点もあります。

インカムアプローチの中でもよく用いられるのは「DCF法」「配当還元法」「収益還元法」の3つです。以下で各手法について解説します。

▷関連記事:【企業価値評価】インカムアプローチとは?DCF法の計算方法

▷DCF法(Discounted Cash Flow =割引キャッシュフロー法)

「DCF法」は、将来的に見込まれるキャッシュフローから、リスクの大きさに合わせて設定した割引率(将来的な価値を現在の価値に直すための利率)で割り引くことで算出します。

そのため、事業計画を作成し、将来のキャッシュフローの予測を立てることが必要になります。

譲渡企業の会計上に現れない無形資産(のれん)についてもDCF法では考慮されるため、キャッシュフローだけでは測れない企業価値をより正確に評価することができます。

▷配当還元法

「配当還元法」は、株式の配当金と資本金を基準にして企業価値を算出する方法です。

過去2年間の配当金を10%割り戻して株価を算出します。3%〜5%程度の少数株式を保有している人が株式を譲渡する際に活用される手法です。

▷収益還元法

「収益還元法」は、企業の収益力を基準に企業価値を算出する方法です。

事業計画書を基に算出した各事業年度の予想利益を現在価値に換算して企業価値を算出します。

DCF法のフリーキャッシュフローの部分を予想平均利益として固定化するため、計算がシンプルである点が特徴です。収益が安定した中小企業の簡易的な評価に適しています。

企業価値評価で算出する金額は「価格」ではなく「価額」

M&Aの譲渡に関する金額は「価格」ではなく「価額」と表現されます。

まず、需要と供給のバランスで決まるものが「価格」です。スーパーで売っている品物など、他者がどのように評価した場合でも、その金額が表示されていれば、それが「価格」に該当します。

一方、「価額」とはモノの実質的な資産価値を表す金額です。価格に比べて、客観的に評価されたものになり、そのものにいくらの価値がつけられるかで決まることが特徴です。そのため、売り手側が高い値段をつけたくても、客観的に適切でないと判断されれば、価額は下がる可能性があります。

企業を譲渡する際は、企業規模や事業などに適した手法で客観的に企業価値を判断します。そのため、企業の譲渡に関する金額は「価格」ではなく「価額」であるといえます。場合によっては、譲渡企業の価値を判断する際に、譲受企業から当初期待していた評価を得られないこともあります。

評価の過程で、多額の買掛金や借入金残高などがある場合は含み損となるケースもあり、企業価値が低く評価されることも想定されます。しかし、独自の技術や業界内でのブランドを持っていれば、のれんとして高い評価を得られる場合もあります。

そのため、譲受企業によって評価額が変わることもあります。譲渡企業は自社を最大限評価してもらえるよう、適切な経営管理を行うなど譲渡に向けた十分な準備をしましょう。譲渡企業は自社を最大限評価してもらえるよう、適切な経営管理を行うなど、譲渡に向けてた十分な準備を行いしましょう。

企業価値評価における譲渡企業・譲受企業の視点

売却する側の譲渡企業としては、当然ながら少しでも高い金額で評価してもらいたいと考えます。評価が高ければ、譲渡により得られる対価も大きくなるためです。財務状況や今後の事業計画・展望をもとに、様々なアプローチ手法で企業価値を算出し、譲渡価額の希望額を設定します。

希望額には、帳簿には反映されない要素が勘案されることがあります。具体的には、以下の内容が挙げられます。

帳簿に反映されない可能性がある要素

・特許やノウハウ、ブランド

・優れた技術者などの人的資源

・特定の取引先などの外部との関係性

これらは定量化しづらい項目であるものの、金額交渉の後ろ盾となる場合があります。

譲受企業は逆に、少しでも低い金額で買収したいと考えます。取得価額を抑えて浮いた資金を対象会社の事業拡大などに充てられるだけでなく、買収時に発生するのれんの償却負担も抑えられるためです。

譲受企業は、譲渡候補企業から過年度の財務情報や事業計画などの情報を入手し、独自に企業価値の算出を行い、譲渡企業の希望額が妥当かどうかを判断します。その妥当性は、自社の買収戦略や譲渡企業の業種などによっても変わります。

企業価値評価を行うタイミング

M&Aでは、大きく2つのプロセスを経て最終的な譲渡価額を決定します。

1つ目は「譲渡企業と仲介会社との話し合い」、もう1つは「譲渡企業と譲受企業の間で行われる譲渡価額のすり合わせ」です。

前者の時点で、仲介会社がM&Aの交渉を進めるうえで基準となる「譲渡企業にどれくらいの市場価値があるか」について算出します。

企業価値評価は、譲渡企業が仲介会社との秘密保持契約・アドバイザリー契約を締結し終えた段階で行います。M&Aの交渉にあたり、譲渡企業・譲受企業それぞれにとって目安となる譲渡価額がなければ、検討を進められません。

譲渡企業にとっては、「M&A実行後にどのくらいの金額が手元に残るか」が非常に大きな関心事です。また、譲受企業にとっても「M&Aでどの程度のお金が動くのか」を予測することで、M&A実行後の事業計画を立てやすくなります。

まとめ

企業価値評価は譲渡企業、譲受企業の双方にとって、M&Aをスムーズに行うための重要な指標です。譲渡企業が、譲受企業との話し合い以前に企業価値を算出しておくことで、譲渡額の目安を把握できます。

なお、企業価値評価において完璧な評価方法は存在しません。本記事で紹介したいずれのアプローチも、ある一定の仮定のもとに企業価値を算出するものです。そのため、各アプローチ手法の長所と短所を認識し、相互補完的に分析を行うことが重要です。1つの手法で算出された企業価値を他の手法で算出された企業価値と比較するなど、その値の妥当性を適宜判断する必要があります。

企業価値評価を適切に行うことは、M&A成約の重要なポイントとなるため、しっかりと理解しておきましょう。

なお、fundbookではM&Aのアドバイザリー契約を結ぶ前に無料で簡易的な企業価値評価を行っています。企業価値についてご不明点がある方はお気軽にfundbookにお問い合わせください。