株式交換によるM&Aを検討する場合、「同じように全株式を引き渡して子会社化する、株式移転との違いがいまいちわからない」といった声も聞かれます。

ここでは、その違いを明確にしたうえで、株式交換のことをより把握するために、実際の事例もあげていきます。

本記事では、株式交換と株式移転の違いを知り、自社にとって最良のM&Aとは何かを選択できるような情報をお届けします。

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

M&Aにおける株式交換と株式移転の違い

株式交換と株式移転は、それぞれM&Aの手法の1つです。どちらも会社の組織と形態を変更する組織再編行為の1つであり、会社を完全子会社関係にする手法である、という点では同じですが、対価とするものや譲り受けする会社などに違いがあります。

ここでは、株式交換の基本的な情報から、株式交換と株式移転の違いまでを詳しく解説していきます。

株式交換の意義

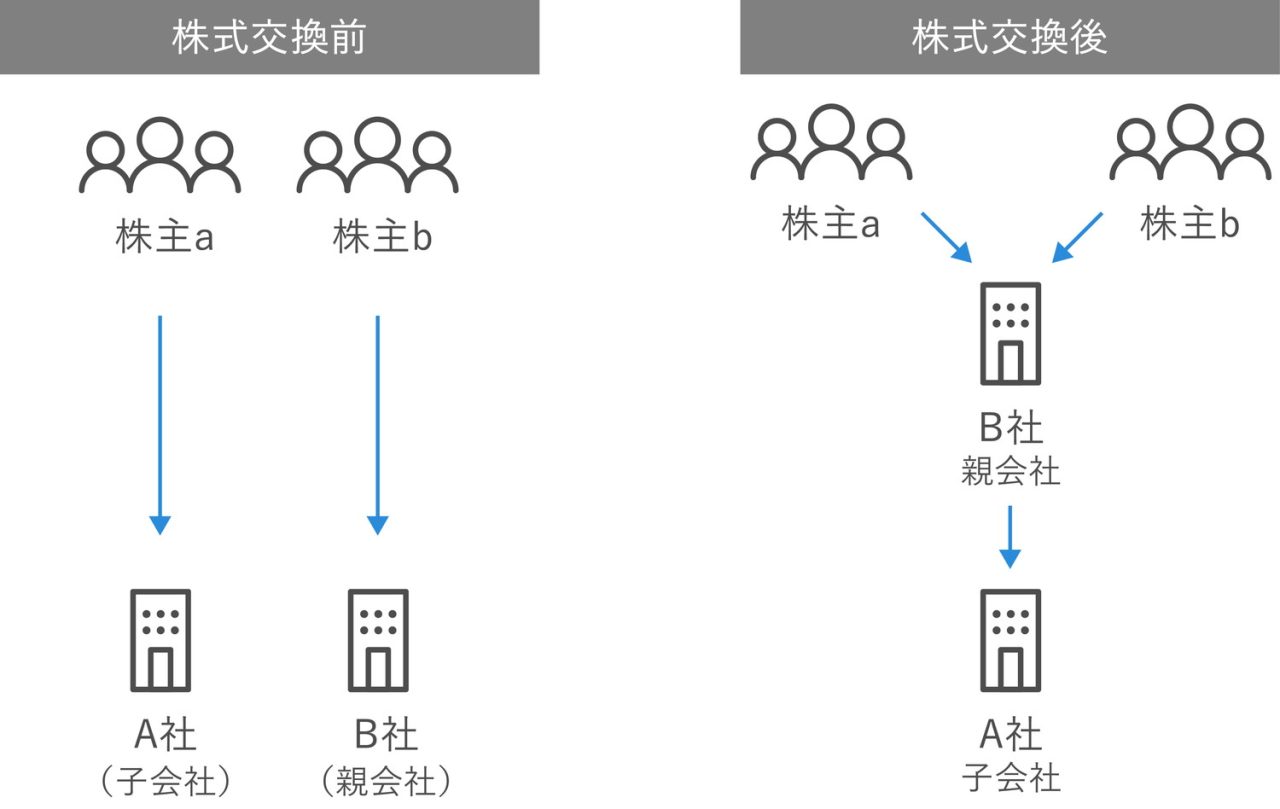

株式交換とは、対象とする株式会社、もしくは合同会社に対し、自社の発行済株式の全部を取得させ、完全子会社化することです。

これは完全親子会社関係を実現する組織再編行為にあたります。目的として、経営統合や子会社の完全子会社化による経営効率の向上など、グループ再編において効果を発揮する手法として知られています。

手続きとしては、親会社になるA社と、子会社になるB社の間で株式交換契約を締結し、基本的に当事会社それぞれで株主総会の承認を得た後に実行されます。

A社(子会社)からB社(親会社)には全ての株式が引き渡され、B社がA社に交付する対価は株式(発行済株式もしくは新たに発行する新株)や現金、社債、新株予約権などが選択できます(2006年施行の新会社法による対価柔軟化)。しかし、実際には現金の流出を避けるために株式を選択する場合が多くなります。

株式交換と株式移転の違い

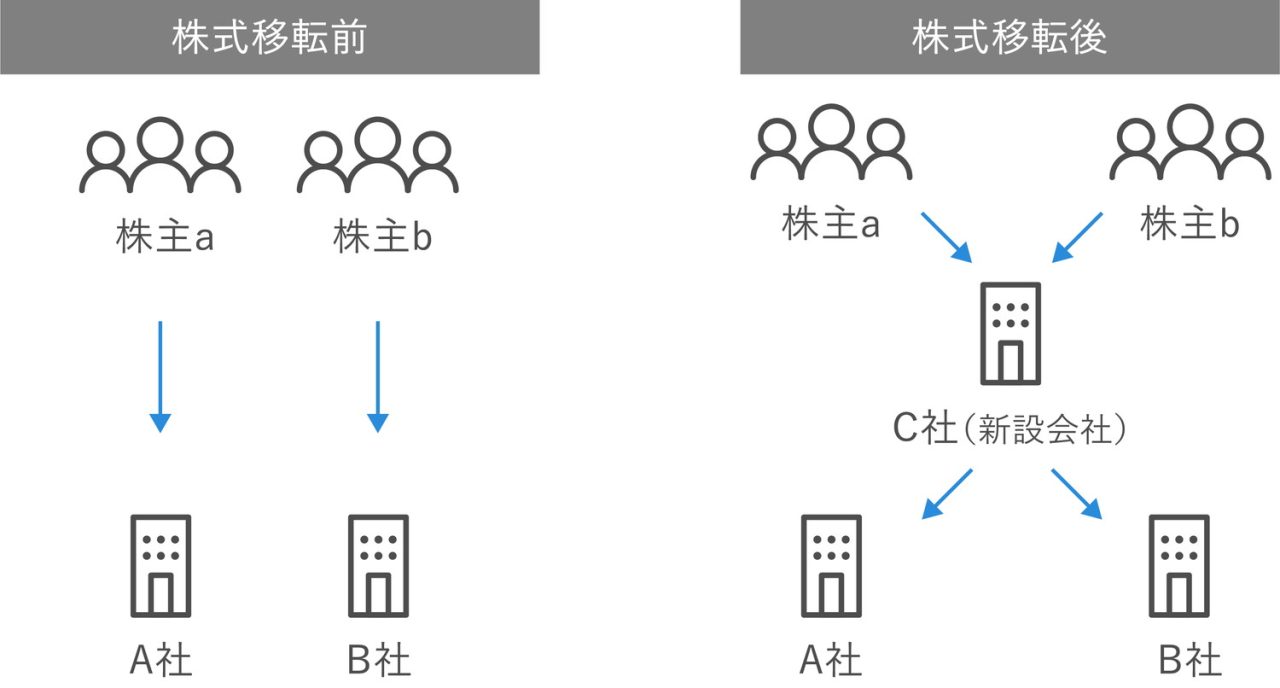

株式移転とは、1または2以上の会社が、その発行済株式の全部を新設する会社に取得させることをいいます。主に持株会社(ホールディングカンパニー)と呼ばれる会社を設立するために行われます。

完全親子会社関係を実現するための組織再編行為という点では株式交換と同様です。しかし、株式交換と違う点として、株式交換は完全親会社になるのが「既存の会社」、株式移転は「新設会社」が完全親会社になります。

| 手法 | 株式交換 | 株式移転 |

| 親会社 | 既存会社 | 新設会社 |

| 主な利用目的 | ・グループ内子会社の完全子会社化 ・企業譲受 | ・迅速な対応が難しく、譲受には不適 ・主にホールディングス設立などに利用される |

| 効力発生時 | 株式交換契約書で定めた効力発生日 | 新設した会社の成立の日 |

また、株式移転では対価柔軟化が認められていないため、子会社になる会社の株主が受け取る対価は、新設会社が発行する株式か社債などに限られ、原則金銭などで支払うことはできません。

▷関連記事:株式交換と株式移転の違いとは?メリットや手続きを解説、事例も紹介

実際に行われた株式交換の事例。現金対価の事例も紹介

株式交換は、低コストながら完全親子会社関係を作り上げて組織的なメリットを得られるとともに、譲渡企業が別法人として存続してブランドを保つことができるM&A手法です。

ここでは、実際に行われた株式交換の事例を紹介し、どのような目的だったのか、何を対価にして株式交換が行われたのかを解説していきます。

株式会社ゼンショーホールディングスによる株式会社マルヤの完全子会社化

引用元:https://www.zensho.co.jp/jp/

「すき家」や「なか卯」などの外食事業と小売事業を行う企業を傘下に持つのがゼンショーホールディングスです。同社は、より多くの商品提供チャネルを展開するために、関東でスーパーマーケットを展開する小売業のマルヤを2012年に連結子会社にしました。

しかし、経営状態は厳しく、事業戦略の共有化や経営資源の効率化などのために、2014年に株式交換により完全子会社化し、マルヤは上場廃止となりました。

手続きの際、ゼンショーホールディングスは簡易株式交換の手続きにより株主総会の承認を得ず、マルヤは臨時株主総会の承認を経て株式交換の効力発生となりました。

ゼンショーホールディングスは、マルヤの発行済株式の全てを取得する代わりに、ゼンショーホールディングス以外のマルヤの株主に対し、普通株式1株につき200円を現金交付しています。この200円という対価は、上場廃止の発表の前日(2013年12月19日)の東京証券取引所でのマルヤ普通株式の終値182円に、約9.9%のプレミアムを付けた形になりました。

日産自動車株式会社による愛知機械工業株式会社の完全子会社化

引用元:http://www.nissan.co.jp/

当時カルロス・ゴーン氏が社長を務めていた日産自動車は、日産パワー88という中期経営計画を打ち出していました。その計画にはクオリティの向上と、事業の拡大を通じた成長の加速化およびコスト削減といった目標があり、2012年に目標達成に向けて、自動車部品メーカーの愛知機械工業を完全子会社化することを決めました。

この完全子会社化により、両社の役割分担の見直し、また、グループ内のリソースの有効活用などが期待されました。

手続きは、日産自動車は簡易株式交換の手続きを行い、愛知機械工業は臨時株主総会の承認を受けたうえで、株式交換の効力発生となりました。

対価(割当ての内容)に関しては、愛知機械工業の株主は全ての株式を日産自動車に受け渡し、日産自動車は、愛知機械工業の普通株式1株に対し、日産自動車の普通株式0.4株を割当て交付しました。この0.4株という数字は、複数の外部機関がそれぞれ株式交換比率の算定を実施し、その結果に基づき、両社で交渉や協議を行った結果として決められました。

株式会社村田製作所による東光株式会社の完全子会社化

引用元:https://www.murata.com/ja-jp

2016年には、村田製作所が電子部品メーカーの東光を株式交換によって完全子会社化しています。

それまでは業務提携を結んだり、東光の株式の過半数を村田製作所が保有する親子会社関係でした。しかし、販路や技術力などの経営資源を集約させることで、連携するシナジーを十分に発揮し、両社のコア事業をさらに強化できるとして、両社は完全子会社化に合意したのです。

手続きは、村田製作所は株主総会の承認を必要としない簡易株式交換の手続きを行い、東光は定時株主総会で株式交換契約の承認を受ける形になりました。

東光の株に対しての対価は、村田製作所の株が割当てられることになり、その割当比率は、東光の普通株式1株に対して、村田製作所の普通株式0.027株になりました。この数字は、第三者算定機関が算定した株式交換比率算定書を元にしたもので、両社の株主の利益を損なうことなく、妥当なものだと判断された結果、決められたものです。

株式会社パソナグループによる株式会社パソナメディカルの完全子会社化

引用元:https://www.pasonagroup.co.jp/

総合人材サービス企業のパソナグループは、看護師の転職・派遣を支援する情報サイトを運営するパソナメディカルを2016年に完全子会社化しました。

両社の関係は、パソナグループがパソナメディカルの株を99.53%所有する連結子会社というものでした。しかし、一層効率的な連結経営体制を確立し、グループ内の経営資源を活かした事業の持続的成長や企業価値の向上のために完全子会社化に至ります。

この株式交換は、パソナグループが交付する財産の金額が純資産額の5分の1以下になるため、簡易株式交換となります。また、パソナメディカルにとっては、親会社が子会社の90%以上の議決権を保有している略式株式交換です。そのため、両社とも株主総会の決議による承認を受けずに株式交換を行うことができました。

割当ての内容は、パソナメディカル株式1株に対して、パソナグループの普通株式27株を割当交付するというものです。

算定方法は、上場企業のパソナグループは市場価格法を用い、非上場会社のパソナメディカルの株式価値は事業状況や同社を子会社化した際の取得金額、直近の株主からの取得金額などから算定されました。

まとめ

株式交換による完全親子会社関係の構築は、会社同士の連携を高めたり、シナジー効果が期待できたりと大きなメリットをもたらしてくれます。

既存の会社の完全子会社になったり、親会社として他社を完全子会社化することを検討する場合は、上記を参考に、会社の経営状況や方針、中核事業の分野などと照らし合わせ、自社と近い条件の事例を参考にしてください。

しかし、事例はあくまで参考にするものであり、実際にM&Aを成功へと導くには専門家の助力が欠かせません。株式交換を最大限に活用するためにも、ご不明点があればぜひM&Aアドバイザーへご相談ください。