M&Aの手法の一つである会社分割を行う目的として、少子高齢化を原因とする後継者問題の解決や、事業の整理・集約による経営の効率化などがあります。会社分割を実施すると、会社が保有している事業の権利義務の全部、または一部を他の会社に包括的に継承できます。

会社分割を活用する場合、会計処理(仕訳)や税務面についての知識も身につけておいた方が良いでしょう。

本記事では、事業承継を考えている中小企業の経営者をはじめとして、会社分割の税務について詳しく知りたい方を対象に、会社分割における税務の基本的な考え方や具体的な取扱いについてご紹介します。

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

会社分割の税務はどうする?適格・非適格分割を確認

会社分割の税務を考える上で重要なのは、税務上どのような取扱いなのか、そしてどうすれば税金を抑えることができるのか、という点です。

会社分割は一定の要件を満たすかどうかによって、税務上「適格分割」と「非適格分割」に分類されます。適格分割の場合は税制上の優遇を受けられるため、条件を満たすことができるなら適格分割になるよう会社分割を進めた方が良いといえるでしょう。

税務上の基本的な考え方

会社分割は法人税法上、原則として時価換算による資産の譲渡という取扱いになります。つまり、分割会社は譲渡損益を計上して、その分の税金を納めなければなりません。

しかし、ある一定の要件を満たしている場合、分割会社、分割承継会社、その株主には原則として課税は発生しません。 この一定の要件を満たした会社分割のことを、適格分割といいます。

会社分割の手法には「新設分割」と「吸収分割」があり、それぞれ株主に対して事業承継の対価を交付する「分割型分割」(人的分割)と、会社に対して交付を行う「分社型分割」(物的分割)の2種類に分けられます。

また課税の対象についても、上記の会社分割の形態によって異なります。

▷関連記事:M&Aの税務、税金の基礎知識。株主譲渡、事業譲渡など手法で異なる注意点

適格分割と非適格分割の違い

先述の通り、適格分割とは、税法上の適格要件を満たした会社分割のことを指します。

適格分割では、原則として法人税、所得税が課税されません。一方、非適格分割では、非適格分社型分割で分割会社、非適格分割型分割では分割会社とその株主が税金を支払う必要があります。

適格要件は、会社の支配関係によって異なります。そのため、要件を満たすには支配関係によって異なる一定の条件を揃える必要があります。

要件としては、例えば「分割会社が分割する事業と分割承継会社の分割前のいずれかの事業とが相互に関連するものであること」や、「分割会社の分割直前に行っていた事業が、分割後に分割承継会社において引続き行われることが見込まれていること」などのいくつかの条件があり、これらを満たすことで適格分割となります。

こちらは他にもいくつか条件があるため、詳細な点については専門家に相談することをおすすめします。

分割当事会社の法人税の取扱いを確認

分割当事会社とは、事業を分割する分割会社と、事業の分割を受ける分割承継会社のことを指します。

ここでは、会社分割における、資産や法人税の取扱いについて解説します。

法人税の原則的取扱い

分割会社は、原則として資産や負債を時価で分割承継会社へ譲渡したことになり、譲渡利益額または損失額を計上することになります。

一方、分割承継会社においては、基本的に課税は発生しません。

純資産のケースごとの取扱い

税務上の取扱いに関して、適格分割に該当する場合は、分割会社の分割により移転する事業にかかる資産および負債は簿価により引継がれたものとされます。

純資産は、会社分割の形態が、適格・非適格、分社型・分割型によって取扱いが異なります。以下の表で確認して下さい。

会社分割の繰越欠損金の取扱いを確認

繰越欠損金とは将来に繰り越すことのできる欠損金のことで、適切に扱えば、節税に役立つ要素になります。

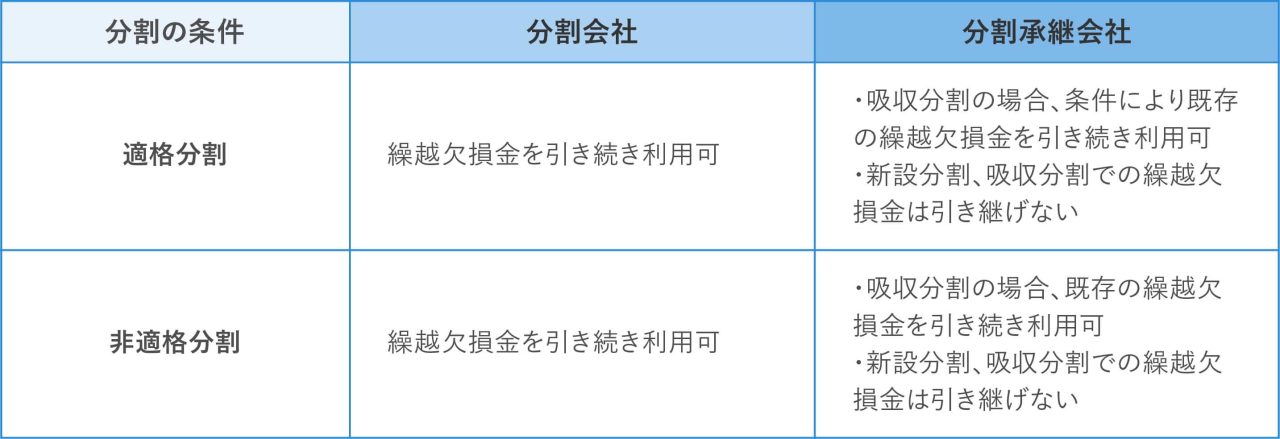

ただし、取扱いは分割会社・分割承継会社、そして適格分割か非適格分割かで変わります。

分割会社の繰越欠損金を分割承継会社へ引継ぐ

会社分割において、分割会社の繰越欠損金を分割承継会社へ引継ぐ場合は、適格分割か非適格分割かなどで条件が変わります。なお、分社型分割、分割型分割による違いはありません。

繰越欠損金の引継ぎ制限

会社分割を実施する際、条件を満たせば繰越欠損金を制限なく引継げるというわけではありません。分割承継会社が、分割会社の繰越欠損金の損金算入を行ったりすることによる租税回避を防止する目的から、繰越欠損金の引継ぎ制限が設定されています。

具体的には、支配関係発生日の属する事業年度よりも以前に発生した繰越欠損金は消滅しますが、それ以降に発生した繰越欠損金は引継がれます。

繰越欠損金の引継ぎ制限に関しては、その他にも細かい規定がなされているので、詳しくは専門家へ相談ください。

分割継承会社の繰越欠損金の控除制限

分割承継会社の既存の繰越欠損金を利用する租税回避を防止するためにも、その特定資本関係が分割事業年度開始の日の5年前の日以後に生じている場合には、分割承継会社の一部の欠損金額は、繰越控除ができないという控除制限が設けられています。

まとめ

以上が会社分割の基本的な税務の考え方と繰越欠損金の取扱いについてです。

会社分割の税務が、適格・非適格要件によって非課税・課税という大きな差が発生し、課税される場合は分割会社と分割承継会社それぞれで、法人税や純資産、繰越欠損金の取扱いに違いがあることがおわかりいただけたと思います。

会社分割の税務を一般の経営者が全て把握するのは困難なので、少しでも不明点があれば、会計士やM&Aアドバイザーなどの専門家に相談してみましょう。