1990年以降、医薬分業を背景に成長を続けてきた調剤薬局業界は、近年、そのあり方に変化が見られ始めています。

調剤薬局数の大幅な増加を受けて市場は成熟化の兆しを見せており、異業種からの新規参入などの新しい動きも生まれました。さらに、国は政策方針の変更を打ち出しており、調剤薬局業界ではM&Aが活発になる傾向にあります。

本記事では、調剤薬局業界のM&Aの動向や、M&Aを実施するメリット・デメリット、M&A事例などを解説します。

▷関連記事:「M&Aとは?意味・流れ・手法・費用などゼロからわかる完全ガイド【2025年最新】」

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

調剤薬局の特徴と業界の現状

調剤薬局は、医師の処方箋をもとに薬剤師が調剤を行い、適正な用法とともに患者へ薬を提供する薬局のことです。「保険薬局」の別名を持っており、都道府県にある地方厚生局から指定を受け、保険診療による処方箋の調剤を実施しています。

もともと日本では、医師が診療とともに薬の調剤まで行うのが一般的でした。しかし、欧米の医薬分業の考え方が浸透したことを受け、国内でも医薬分業が進んでいます。近年、医薬分業率は70%を超えており、コンビニエンスストアを上回る数の調剤薬局が存在します。

調剤薬局業界の拡大に伴い、調剤薬局のM&Aも積極的に実施されており、その件数は増加傾向にあります。なお、調剤薬局の設置には行政への許認可も関わってくることから、調剤薬局のM&Aでは株式譲渡による経営権の移行が一般的となっています。また、事業譲渡の手法もよく採用される手法です。

▷調剤薬局の市場規模

厚生労働省が公表した「令和6年度 調剤医療費(電算処理分)の動向」によると、調剤医療費は近年、以下のように推移しています。

| 2019年度 | 2020年度 | 2021年度 | 2022年度 | 2023年度 | 2024年度 | |

| 調剤医療費(億円) | 77,464 | 75,447 | 77,515 | 78,821 | 83,077 | 84,347 |

| 処方箋枚数(万枚) | 84,284 | 76,497 | 80,205 | 83,762 | 88,759 | 89,859 |

| 1枚当たり調剤医療費(円) | 9,191 | 9,863 | 9,665 | 9,410 | 9,360 | 9,387 |

2024年度の調剤医療費は、前年度比1.6%増の約8.4兆円でした。2019年度と比較すると約7,000億円増加しており、毎年数%程度の伸びを示しています。高齢化の進展や健康志向の高まりなどを背景に、調剤薬局の市場規模は堅調に成長している状況です。

また、2024年度の処方箋1枚当たりの調剤医療費は、前年度比0.3%増の9,387円でした。処方箋枚数の増加の影響もあり、調剤医療費全体の伸びと比べて1枚当たりの調剤医療費の伸びは小さくなっています。

▷調剤薬局の店舗数と市場構造

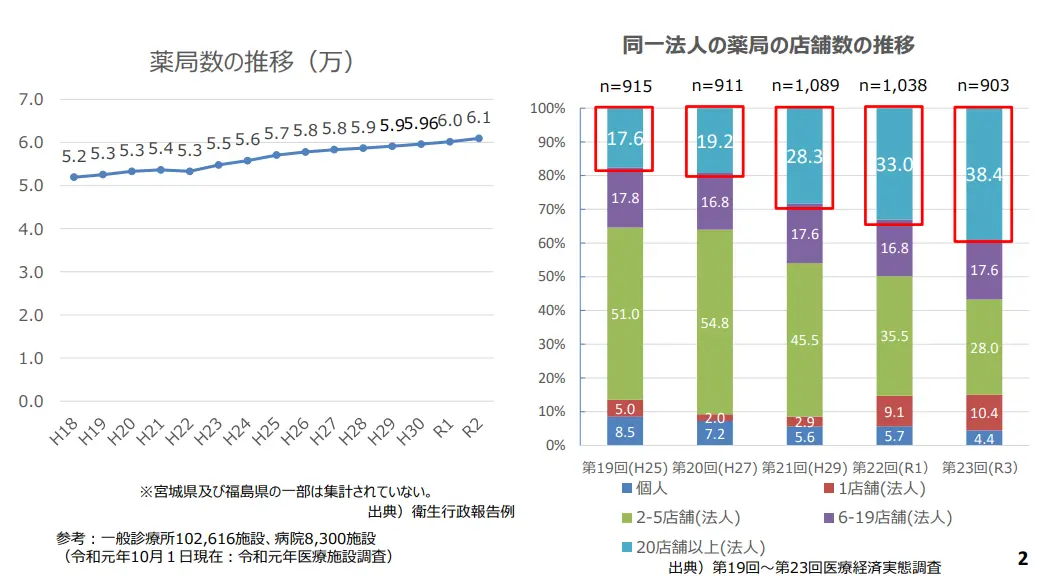

調剤薬局は市場規模の堅調な推移とともに、店舗数も年々増加してきました。2020年には約6.1万店舗に達し、その後も6万店舗前後で推移しています。

市場構造の観点から見ると、調剤薬局業界は、店舗数が少ない個人・法人が多い点が特徴です。厚生労働省の医療経済実態調査(2021年)では、調査に回答した中で保有店舗数が5店舗以下の個人・法人の割合は約43%でした。

ただし、20店舗以上を保有する法人は、2013年の17.6%から2021年には38.4%へ増加しており、市場内での大手調剤チェーンの存在感は年々増しています。

調剤薬局のM&Aの動向

調剤薬局業界の大きな特徴には、小規模な個人・法人薬局が多い点があります。大手調剤チェーンや大手ドラッグストアの市場における占有率は、他業種と比較すると低い状態です。今後は大手調剤チェーンが事業拡大を図り、個人薬局や小規模店舗に対するM&Aが進む見通しです。

また、調剤薬局数の増加により飽和状態に近づきつつある点も、M&Aの増加を後押ししています。現在も新規出店は行われていますが、その伸び率は年々鈍化している状況です。新規出店数の伸び率減少と歩みを合わせるように、大手チェーンや中規模企業によるM&A件数は増加しています。

その他、異業種による調剤薬局業界への参入の動きも見逃せません。近年、コンビニエンスストアや家電量販店、鉄道会社の駅ターミナル内など、消費者の生活により近い場所への調剤薬局の出店が増えてきました。このような異業種の新規参入により、業界再編の動きはさらに加速すると予想されています。

調剤薬局業界でM&Aが加速する理由

ここまで、調剤薬局業界におけるM&Aについてマクロな視点から解説してきました。調剤薬局のM&Aが加速する理由には、調剤薬局を取り巻く環境の他、調剤薬局自体の変化もあります。

以下では、薬価改定や調剤報酬改定への対応など、3つの視点から調剤薬局業界でM&Aが加速する理由を紹介します。

▷薬価改定や調剤報酬改定への対応

国の医療費削減の方針により、薬価や調剤報酬はマイナス改定の傾向にあります。特に調剤報酬の改定を受け、多数の店舗を持つ大手調剤チェーンや病院に隣接する門前薬局では、相対的に低い調剤報酬が適用されるため、収益減が予想される状況です。

上記の状況を受け、大手調剤チェーンはM&Aにより事業を拡大することで、スケールメリットによる収益性の確保を狙っています。また、経営資源に乏しい小規模な調剤薬局では、大手調剤チェーンに吸収されることで事業の存続を図っています。

▷かかりつけ薬局への移行

厚生労働省は「患者のための薬局ビジョン」のもと、住まいの身近なところにある「かかりつけ薬局」へ移行する方針を打ち出しました。今後、かかりつけ薬剤師が一定要件を満たした業務には「かかりつけ薬剤師指導料」という名称の薬学管理料が加算されます。

ただし、かかりつけ薬局となるには在宅患者への対応や24時間体制での対応などが求められ、対応のための薬剤師の確保や人件費・設備費への投資が欠かせません。このような「かかりつけ薬局」への移行に対応するために、人材確保や経営資源の集約化を目的としたM&Aが加速すると想定されています。

▷後継者不在問題

近年、多くの中小規模の企業・会社が抱えている共通課題として「経営者の高齢化」と「後継者不在」の問題があります。調剤薬局業界も同様の課題を抱えており、高齢の薬剤師が経営する調剤薬局の事業承継は大きな課題です。

事業承継には親族内承継と親族外承継、第三者承継の3つの手法があり、従来は経営者の親族が承継する親族内承継や、社内の役員や従業員が承継する親族外承継が一般的でした。近年では後継者不在の問題から、第三者承継であるM&Aの手法を採用する調剤薬局が増加しています。

調剤薬局のM&Aのメリット・デメリット

調剤薬局をM&Aで譲渡・譲受する場合、どのようなメリットとデメリットがあるのでしょうか。ここでは、譲渡側と譲受側に分けて、M&Aのメリットとデメリットをまとめました。

▷譲渡側のメリット・デメリット

調剤薬局を譲渡する場合、以下のようなメリットとデメリットがあります。

| 譲渡側のメリット | 譲渡側のデメリット |

|---|---|

| ・事業の安定的な継続 ・創業者利益の獲得 ・後継者不在の解消 ・事業拡大の機会獲得 ・会社清算と比べ高額譲渡の可能性 | ・従業員の待遇悪化や人員整理 ・経営における裁量の制限 ・競業避止義務による新規開業の制限 ・処方元医療機関との関係悪化の可能性 |

日本で深刻な問題となっている後継者不足に対し、M&Aを活用すれば第三者に事業を引き継ぐことができ、経営者は創業者利益(売却益)を得ることができます。

また、譲受企業がグループ企業の場合、人材不足の解消や新規顧客の獲得、仕入れ額の抑制などが期待できるため、事業拡大や安定化の機会も生まれるでしょう。

一方、デメリットは、M&A実施による待遇の悪化や人員の整理などで、既存従業員にとって不利益が発生する可能性があることです。

その他、処方元の医療機関から理解を得られない場合は、取引を中止される可能性もあるなど、リスクも考えられます。

▷譲受側のメリット・デメリット

調剤薬局を譲受する場合のメリットとデメリットは、以下のとおりです。

| 譲受側のメリット | 譲受側のデメリット |

|---|---|

| ・スケールメリットの享受 ・人材(薬剤師やスタッフ)の確保 ・短期間でのスムーズな開業 ・顧客(患者)の引継ぎ ・許認可の手続きの省略(株式譲渡の場合) | ・経営者の変化による従業員(譲渡先)の反発や離職 ・経営者の変化による顧客(患者)の減少 ・経営統合の失敗のリスク ・簿外債務や偶発債務発生の可能性 |

譲受企業は、M&Aによって店舗数が増えると一度に仕入れる医薬品の量を増やせるスケールメリットにより、コスト削減ができる可能性があります。また、譲渡企業の既存従業員をそのまま雇用できるため、人材不足の解消にもつながるでしょう。

新たに薬局業界に参入する場合は、開業までに店舗の決定や許認可の手続き、開店準備などが必要になりますが、M&Aですでに開業している調剤薬局を譲り受けることができれば、開業までの工程を大幅に短縮できるため、その後の経営をスムーズに行うことが可能です。

一方、デメリットとしては、簿外債務や偶発債務などのマイナスの財産も引き継いでしまうリスクがあることです。

その他、社風や労働環境の変化などによって既存従業員が離れてしまうことや、経営者が代わることで既存顧客が離れてしまう可能性もあります。

調剤薬局のM&A価格相場

調剤薬局でM&Aを実施する場合、譲渡価額の相場は主に以下の2つの方法により決定されます。

| ・営業権価格 ・時価純資産価額 |

「営業権価格」とは、調剤薬局の収益力をもとに算出する価格です。調剤薬局の営業利益に保有人材や将来性などの付加価値を加算し、経営上のリスクを差し引いて計算します。

「時価純資産価額」とは、調剤薬局が保有する調剤機器などの設備、ソフトウェア資産、不動産、売掛金などの資産を時価ベースで再評価し、算出する価額です。

調剤薬局の相場は、上記の営業権価格と時価純資産価額の総和で求められます。一般的な目安は、時価純資産価額+純利益の3~5年分です。ただし、あくまで目安であり、実際の譲渡価額は調剤薬局の収益性や譲渡側・譲受側のシナジー効果も見込み、双方で条件交渉を重ねたうえで決定されます。

調剤薬局のM&Aを実施する流れ

調剤薬局のM&Aを実施する流れは、一般的なM&Aと変わりません。基本的には以下の流れに沿って行われます。

| 1. 検討・準備 2. マッチング・交渉 3. 最終契約 |

M&Aは「検討・準備」「マッチング・交渉」「最終契約」の3つのフェーズに分かれます。

「検討・準備」のフェーズでは、M&Aの相談と検討を行い、M&Aの実施を決定した後はM&A仲介会社やアドバイザーとアドバイザリー契約を締結します。

「マッチング・交渉」のフェーズでは、ノンネームシートの登録や譲受企業候補の選定、トップ面談、基本合意の締結などを行います。その後、デューディリジェンスを経て「最終契約」のフェーズに移ります。

▷関連記事:「上場企業とは?市場の種類や株式公開までの流れ、メリットやデメリットを解説」

調剤薬局のM&Aを成功させる大切なポイント

調剤薬局のM&Aを成功させるには、ポイントを押さえることが重要です。以下では、調剤薬局のM&Aを成功させるために重要な主なポイントを紹介します。

▷有資格者の在籍率をできるだけ高める

調剤薬局は、常勤薬剤師1名の店舗が多い傾向にありますが、譲受企業は人材の確保を目的としている場合も多いため、在籍している薬剤師が多いとM&Aの成功率が高くなる傾向があります。

厚生労働省によれば、2022年12月31日時点で薬剤師の資格を保有している方は、323,690人です。このうち、薬局に勤めている方は190,735人となっており、有資格者全体の約59%を占めています。

薬局以外で働いている方もいますが、働き手として雇用できる可能性は十分にあるため、調剤薬局のM&Aを目指す場合は、有資格者の在籍率を高めることを検討してみましょう。

▷調剤薬局のM&Aに精通した専門家のサポートを受ける

薬局業界の動向は、薬価改定や調剤報酬改定、かかりつけ薬局への移行など、年々変化しています。

また、薬局のあり方も変わってきており、個人経営や2店舗~19店舗を展開している法人が減少する一方、20店舗以上を展開する法人が増えています。M&Aを成功させるには、業界の動向やトレンドを把握することが大切です。

その他、調剤薬局のM&Aでは、取引先の医療機関との関係や規制なども考慮する必要があります。そのため、調剤薬局のM&Aを実施する場合は、業界に精通した専門家のサポートを受けることをおすすめします。

調剤薬局のM&A事例

最後に、近年実施された調剤薬局のM&A事例を紹介します。調剤薬局の譲渡・譲受を検討する際の参考にお役立てください。

▷クリエイトSDホールディングスによるサンエフのM&A事例

2025年8月、株式会社クリエイトSDホールディングスは、連結子会社を通じた株式会社サンエフの子会社化を決議しました。

株式会社クリエイトSDホールディングスは、調剤薬局事業やドラッグストア事業、デイサービス事業などヘルスケアに関する幅広い事業を展開する企業です。

東京都府中市を中心に9店舗の調剤薬局を持つ株式会社サンエフの子会社化により、同地域での地域医療への貢献とシナジー効果による企業価値の向上が期待されます。

▷アインホールディングスによるさくら薬局のM&A事例

2025年5月、株式会社アインホールディングスは、さくら薬局グループを運営するクラフト株式会社の全株式を取得する株式譲渡契約を締結しました。これにより、さくら薬局グループはアインホールディングスの完全子会社となりました。

株式会社アインホールディングスは調剤薬局大手の企業であり、さくら薬局グループは首都圏や関西圏などで800店舗以上を展開する企業です。

株式会社アインホールディングスは今回のM&Aを通じて、中長期ビジョンで掲げる事業拡大の達成とともに、地域医療のインフラ充実への貢献を目指します。

▷ウエルシアホールディングスによるコクミンとフレンチのM&A事例

2022年1月、ウエルシアホールディングスは6月1日付でドラッグストアのコクミンと薬局運営のフレンチの株式を取得し、連結子会社化することを発表しました。

コクミンのドラッグストアのうち44店舗で調剤薬局が併設されており、子会社化することで調剤薬局事業の強化につなげる目的です。

▷ココカラファインによるイー・ウェルなど3社のM&A事例

2021年7月、ココカラファイングループは有限会社イー・ウェル、有限会社ウェル・サポート、有限会社メディカル・サポートの全株式を取得し、完全子会社化しました。

ココカラファインの中核事業であるドラッグストア事業と調剤薬局事業を拡充することを目的としています。

▷地域ヘルスケア連携基盤によるベストシステムのM&A事例

2021年7月、株式会社地域ヘルスケア連携基盤(CHCP)は、グループ会社を介して株式会社ベストシステムの株式を取得しました。

ベストシステムが運営する調剤薬局との連携を進め、医療・介護領域において効率的かつ質の高いサービスを提供することが目的です。

fundbookのM&A成約事例

以下では、調剤薬局業界における株式会社fundbook(当社)のM&A成約事例を一部ご紹介します。

譲受企業にノウハウをもたらす、独自経営の個人薬局

譲渡企業:有限会社大泉薬局

譲受企業:株式会社エスシーグループ

東京都練馬区の有限会社大泉薬局は、西武池袋線「大泉学園」駅前にある歴史の長い薬局です。3世代にわたって通われる患者様がいらっしゃるなど、地域に根ざした薬局として愛されてきました。

同社の杉山貴典社長は「地域に愛される薬局を次世代に残したい」との想いからM&Aの検討を開始し、最終的に株式会社エスシーグループへ株式を譲渡しました。しかし、その過程には独自の経営方針ゆえの悩みや苦労もあったといいます。譲渡成立から約2年、杉山社長と譲受企業の株式会社エスシーグループ皿澤康孝会長にお話を伺いました。

小豆島の元気を守る、調剤薬局の事業承継M&A

譲渡企業:調剤薬局げんきまん

譲受企業:株式会社あけぼの関西

瀬戸内の穏やかな海に囲まれた香川県の小豆島は、日本のオリーブ発祥の地として広く知られ、映画『二十四の瞳』の撮影地にもなった自然溢れる島です。高松市からはフェリーで1時間ほど、現在およそ3万人が暮らしています。

インタビューでは、この島で「調剤薬局げんきまん」を創業し、17年間経営されてきた平井先生と、2018年8月に「調剤薬局げんきまん」を譲り受けた株式会社あけぼの関西・森社長にお話を伺いました。

まとめ

調剤薬局は薬の販売による利益と調剤報酬が主な収益である特性上、処方箋を発行する医療機関といかに緊密な関係を保持するかが、安定的な経営をするために重要な課題でした。

しかし、厚生労働省の方針転換を受け、調剤薬局に求められる役割に変化が見られています。また、調剤薬局数が大幅に増加し、市場が成熟しつつあることから、多くのM&Aが実施されています。

このような環境にある調剤薬局業界では、M&Aは今後の経営戦略を考えるうえで重要な選択肢の1つです。

fundbookにはヘルスケア業界のM&Aに特化したヘルスケアチームがあります。着手金などはなく、無料でご相談可能ですので、お気軽にご相談ください。