2016年の保険業法改正や新型コロナウイルス感染拡大の影響などにより、保険代理店の数は減少傾向にありますが、業界の市場規模は増加しています。このような背景から、大手保険会社や異業種によるM&Aを活用した保険代理店の買収も増えています。

本記事では、保険代理店業界の現状や動向、M&Aを活用するメリットなどを解説します。また、保険代理店業界におけるM&Aの最新事例も紹介するため、ぜひ参考にしてください。

・関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

保険代理店業界のM&Aの現状と動向

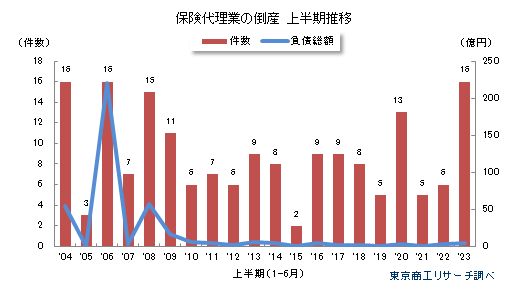

東京商工リサーチの調べによれば、保険代理店業界では2016年の保険業法の改正に伴い、手数料やインセンティブなどの収入が減少したことに加え、管理コストの増加によって経営状況が厳しくなる店舗も多くありました。

また、NISAやiDeCoなどの登場により、主要商品であった貯蓄型保険は競合を余儀なくされ、そこに新型コロナウイルスの感染拡大が追い打ちをかけた状況となっています(出典:東京商工リサーチ「2021年の保険代理店の廃業が最多、店舗乱立やコロナ禍が影響」)。

特に、2023年上半期(1-6月)には16件の保険代理業の倒産が発生し、リーマンショック時を超えるペースで急増している状況です。(出典:東京商工リサーチ「TSRデータインサイト」)。

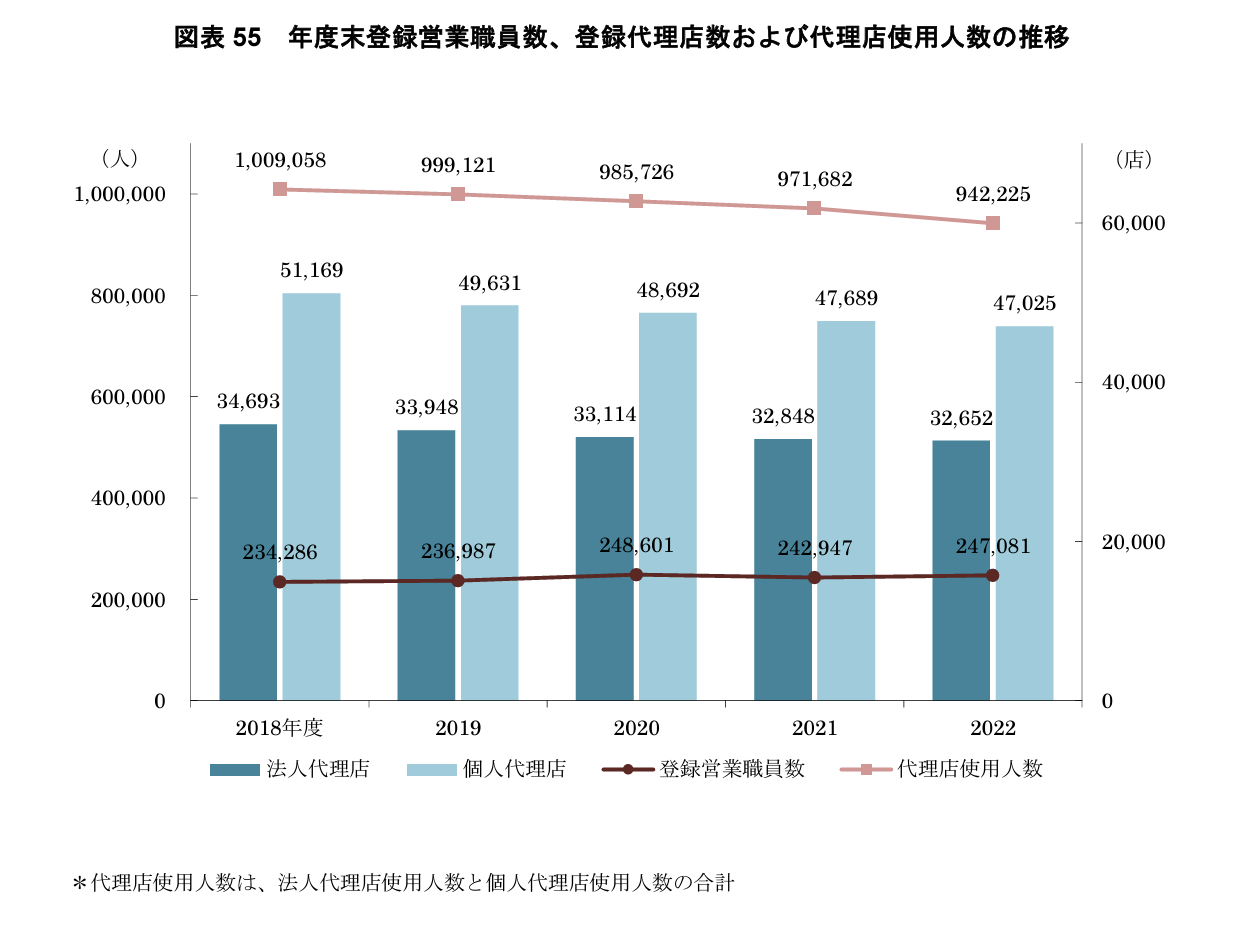

事実、一般社団法人 生命保険協会の「生命保険の動向」によれば、法人代理店は2018年度の34,693店から2022年度は32,652店へと減少し、個人代理店は51,169店(2018年度)から47,025店(2022年度)へと減少しています。

しかし、保険代理店の店舗数は減少傾向にあるものの、業界の市場規模は、Web相談・オンライン契約やオンラインセミナーなどにより、増加に転じています。

このような背景の中、保険代理店業界では、異業種の会社や大手保険会社による出店が目立ってきており、新規参入や事業規模の拡大の手段としてM&Aが活用されています。

保険代理店業界でM&Aを活用するメリット

保険代理店業界でM&Aを活用するメリットは、譲渡側と譲受側によって異なります。ここでは、譲渡側と譲受側のそれぞれのメリットをいくつか紹介するので、参考にしてください。

譲渡側がM&Aを活用するメリット

譲渡側がM&Aを活用する主なメリットは以下のとおりです。

・既存従業員の雇用を維持できる

・大手企業の傘下に入ることで安定した経営が期待できる

・創業者利益を得られる

譲渡側の各メリットについて詳しく解説します。

譲渡側のメリット①:既存従業員の雇用を維持できる

保険代理店の中には、事業を継続していくための資金調達が難しかったり、後継者が見つからなかったりといった理由で廃業を余儀なくされるケースがあります。廃業すると、既存の従業員も職を失うことになってしまいます。

そこで、M&Aを活用して第三者に事業を承継すれば、廃業せずに事業を継続できるため、従業員の雇用を守れる可能性があります。

譲渡側のメリット②:大手企業の傘下に入ることで安定した経営が期待できる

譲受側が大手企業の場合、譲渡側はM&Aによる買収によって大手企業の傘下に入ることができます。大手企業が収集したマーケティングや顧客データなどを共有できたり、大手企業の事務管理システムの利用でコスト削減ができたりするため、譲渡側は安定した経営が可能になるメリットがあります。

また、大手企業のブランド力を活かして、新規顧客の獲得につなげることもできるでしょう。

譲渡側のメリット③:創業者利益を得られる

譲渡側の経営者は、保険代理店を譲渡することで創業者利益の獲得が期待できるため、引退後やセカンドライフのための資金調達が見込める可能性があります。

また、中小規模の保険代理店では、創業者が会社の債務を保証する個人保証人になっているケースもありますが、M&Aによって保険代理店を譲渡すれば譲受側が個人保証を引き継いでくれるケースもあります。

譲受側がM&Aを活用するメリット

譲受側がM&Aを活用する主なメリットは以下のとおりです。

・事業展開の時間とコストを抑えられる

・営業基盤を引き継げる

・競合店の減少につながる

譲受側の各メリットについて詳しく解説します。

譲受側のメリット①:事業展開の時間とコストを抑えられる

譲受側のメリットの1つには、事業展開にかかる時間とコストを抑えられる点が挙げられます。保険代理店業界に限ったことではありませんが、新規事業参入時や事業規模拡大時には、多大な時間とコストが必要となります。

M&Aを活用することで、譲受側は譲渡側の店舗や人材を引き継げるため、一から事業を立ち上げるより、効率的に事業を展開できるでしょう。

譲受側のメリット②:営業基盤を引き継げる

譲渡側の営業基盤や営業のノウハウを承継できる点も、M&Aによる譲受側のメリットです。

保険代理店の主な収入源は、保険の契約に応じて保険会社から支払われる手数料です。M&Aによって保険代理店を譲り受けることで、譲渡側の既存顧客もそのまま引き継げる可能性があるため、譲受側は顧客を確保した状態、つまり確実な収入が見込める状態で事業を開始、展開できる可能性が高くなります。

また、譲渡側がすでに開拓した販路も承継できるため、従業員の負担も軽減されるメリットがあります。

譲受側のメリット③:競合店の減少につながる

譲受側が同業種の場合は、M&Aによって競合店が減少するというメリットがあります。競合店が減少するということは、顧客を取り合うライバルが減るということです。M&Aでは、まとまった資金が必要となりますが、競合店の減少や譲渡側の既存顧客をそのまま引き継げると考えると、企業としての将来への投資と考えることができるでしょう。

保険代理店業界のM&Aの相場

保険代理店のM&Aの相場は、案件の規模によって異なります。大型案件(大手・中堅企業)の相場は、数億円~数十億円となるのが一般的で、全国展開の保険代理店のM&Aでは、100億円を超えるケースもあります。

一方、中小規模案件の相場は、譲渡側の「純資産」に「営業利益の2~5年分」を加えた価額となるのが一般的です。例えば、純資産900万円、営業利益(平均)が1,000万円の保険代理店の場合は、2,900万円~5,900万円の価額がM&Aの相場となります。

ただし、相場はあくまでも一例に過ぎず、相場どおりにM&Aが成約するとは限らないので注意が必要です。多額の負債がある場合などは、相場より低い価額で取引されることもあります。

また、ここには手数料もかかるため、手にする金額はさらに下がることを覚えておきましょう。

保険代理店業界のM&Aで活用される手法

M&Aには様々な手法がありますが、保険代理店業界のM&Aでよく活用される手法は、「株式譲渡」「事業譲渡(商権譲渡)」「合併」の3つです。以下では、各手法の特徴を解説します。

なお、M&Aの手法は以下の記事で詳しく解説しています。あわせてご確認ください。

▷関連記事:M&Aとは?M&Aの意味・流れ・手法・費用など基本をわかりやすく解説

株式譲渡

株式譲渡は、譲受企業が譲渡企業の株式を取得し、会社そのものを引き継ぐ手法です。株式譲渡は、保険契約や従業員の雇用、許認可の再取得などが簡便であるため、保険業界のM&Aでよく採用される手法の1つです。

一方、株式譲渡では、簿外債務や偶発債務も引き継ぐリスクがあります。会社の事業を全て引き継ぐことから、収益性の高い事業だけでなく赤字の事業を引き継ぐ可能性がある点に注意が必要です。

事業譲渡(商権譲渡)

保険代理店のM&Aでは、事業譲渡の1つ「商権譲渡」が採用される場合も多いです。商権譲渡では、譲渡企業が保有する保険代理店業務の営業権を、対価と引き換えに引き継ぎます。

商権譲渡の手法を採用すると、譲渡企業の「保険代理店業務のみ」のように、特定の事業だけを譲受できる点がメリットです。その反面、資産や契約を個別に手続きする必要があり、許認可は原則取り直しが必要なデメリットを持ちます。

合併

合併は、複数の企業を1つに統合する手法です。会社法の定める組織再編行為の1つで、吸収合併や新設合併などの種類があります。

合併のメリットは、シナジー効果が見込める点、株式の交付で行えるため資金調達が不要な場合が多い点です。一方、会社法上の要件を満たす必要があり、手続きが煩雑になりやすいデメリットがあります。

保険代理店業界におけるM&Aの注意点

M&Aには、譲渡側と譲受側のそれぞれに様々なメリットがありますが、実施時にいくつか注意しておきたい点もあります。ここでは、保険代理店業界におけるM&Aの注意点を紹介します。

・顧客層を確認しておく

・月次試算表を確認しておく

顧客層を確認しておく

譲受側は、譲渡側の保険代理店の顧客層を確認しておきましょう。例えば、保険や証券業界の特殊性として「担当者に顧客が付いている」ケースも多く、担当者の変更によって契約自体がなくなる場合があります。

また、顧客に年配の方が多い場合は将来的に顧客が減少してしまう可能性があり、逆に若年層の契約者が多ければ将来的にも安定した顧客を確保できる可能性が高くなるかもしれません。

その他にも、一般的に保険の契約を行う顧客の属性は、サラリーマンが多い傾向があります。サラリーマンは転勤や転職などで居住地域が変わることもあるため、契約者が各地に散らばってしまっている可能性があり、遠方の契約者が多くなるとフォローするのに労力が必要になるため、従業員の負担が増えてしまいます。

そのため、譲受側は事前に契約者の分布状況も確認しておくと良いでしょう。

月次試算表を確認しておく

譲受側は、M&Aによって保険代理店を買収する場合に、直近のものを含めた月次試算表を確認しておくことが大切です。先述したように、保険代理店の主な収益は保険の契約に応じて保険会社から支払われる手数料となります。

しかし、M&Aの実施を決めた時点では手数料による収益がある状態でも、M&Aの成約間近では顧客が減ってしまい、想定していた収益が確保できていないケースもあるので注意が必要です。

また、保険代理店によっては1年目の高い手数料を狙って、2年目に乗り換えさせる営業方針の場合もあります。譲渡側がこのような営業を行っている保険代理店の場合は、長期かつ安定した収益の保証がないため、M&Aを実施する際は慎重に検討しましょう。

【最新版】保険代理店業界におけるM&Aの成功事例

M&Aの成功事例を知ることによって、M&Aの目的や手法について理解を深めることができます。ここでは、保険代理店業界のM&Aの最新事例を紹介します。

人生設計がアイリックコーポレーションに事業を譲渡

2024年6月、株式会社アイリックコーポレーションは、株式会社人生設計が持つ来店型保険ショップ事業に関する事業譲渡基本合意書を締結したと発表しました。

株式会社アイリックコーポレーションは、生命保険代理店業や損害保険代理店業などを運営している企業で、272店舗の来店型保険ショップ「保険クリニック」を全国に展開しています。

株式会社人生設計の保有する来店型保険ショップの一部を譲受して、自社の直営店として運営し、事業拡大を目指しています。

FPパートナーによるサプライズジャパンの株式取得

2024年1月、株式会社FPパートナーは、サプライズジャパン株式会社の全株式の取得について合意したことを発表しました。

サプライズジャパン株式会社は、東京海上日動火災保険株式会社や東京海上日動あんしん生命保険株式会社の専属専業代理店です。株式会社FPパートナーは今回の株式取得により、損害保険事業の拡大を企図しています。

朝日生命によるNHSIG社の完全子会社化

2021年1月、朝日生命保険相互会社は、NHSインシュアランスグループ株式会社(NHSIG社)の全株式を取得し、完全子会社化したことを発表しました。譲渡価額は非公開です。

NHSIG社は、保険代理店である「株式会社NHS」、「株式会社創企社」、「株式会社FEA」、「ライフナビパートナーズ株式会社」の4社を傘下に持ち、テレマーケティングと訪問を組み合わせた「ハイブリッド型」の営業体制を確立している企業です。

朝日生命は、NHSIG社のビジネスモデル・ノウハウを導入・活用していくことにより、非対面と対面を柔軟に組み合わせて、With/Afterコロナに適応する新たなスタイルの営業モデル構築に取り組んでいくとしています。

信和実業がトータル保険サービスに事業を譲渡

2021年1月、株式会社白洋舍は、連結子会社である信和実業株式会社の保険代理店事業について、株式会社トータル保険サービスへ事業譲渡しています。譲渡価額は2億2,000万円です。

譲渡理由は、信和実業株式会社の主軸となる不動産業へ注力するため及び、グループ全体の業務効率改善の観点からです。なお、保険代理店業務の事業譲渡に伴って、信和実業株式会社は親会社の株式会社白洋舍に吸収合併されています。

新生銀行によるフィナンシャル・ジャパンの完全子会社化

2019年5月、フィナンシャル・ジャパン株式会社は株式会社新生銀行に全株式を譲渡することを発表しました。これにより、フィナンシャル・ジャパンは新生銀行の完全子会社となりました。譲渡価額は非公開です。

フィナンシャル・ジャパンは、新生銀行グループの一員となることで、新生銀行グループが有するリソースやブランド力を活用し、従来の保険代理店の枠組みを超えた金融コンサルティング事業を展開していくとしています。

また、新生銀行は、コンサルティング機能を有するフィナンシャル・ジャパンの保険代理店のチャネルを持つことで、個人向け保険ビジネスの強化を図るとしています。

まとめ

保険代理店は店舗数が減少しているものの、業界の市場規模は増加傾向にあります。そのため、保険会社大手や異業種の参入が活発となっており、M&Aが活用される機会も増えています。

保険代理店業界でM&Aを活用するメリットは、譲渡側と譲受側によって異なりますが、譲渡側と譲受側の双方にそれぞれ大きなメリットがあるので、M&Aを検討している保険代理店の経営者は、事前に把握しておくと良いでしょう。

また、保険代理店業界でM&Aを成功させるためには、譲渡側の保険代理店の顧客層や月次試算表を確認しておくことが重要です。その他、M&Aでは幅広い専門知識と豊富な経験が必要になるため、M&Aアドバイザーのような専門家に相談・依頼することをおすすめします。