会社を経営する上で、避けては通れない問題が資金調達です。新規事業を立ち上げて設備や人員を補充するときや、経営が悪化して資金繰りが難しくなったときなど、新たな資金の調達が必要になる場面があります。

増資を用いて資金調達を行う手法の一つが第三者割当増資です。第三者割当増資(だいさんしゃわりあてぞうし)は、一般的には資金調達の手段として知られていますが、実は、M&Aの手法としても活用される場合があります。

この記事では、M&AアドバイザーとM&AプラットフォームであるfundbookがM&Aの視点から見た第三者割当増資について、知っておくべき基本的な知識や注意点、また他の資金調達手段との相違点などを紹介します。

資金調達を考えられているなら、ぜひ参考にしてください。

▷関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

目次

増資とは?資金調達の手段の1つ

まずは大枠の増資について説明します。資金調達は大きく、新株発行による増資と融資の2種類に分けられます。表でまとめると以下のようになります。

| 増資 | 融資 | |

|---|---|---|

| 返済義務 | なし | あり |

増資は融資と異なり返済義務がないので、自己資本比率の増加による経営基盤の安定化が見込めます。増資には大きく分けて株主割当増資、公募増資、第三者割当増資の3つの方法があります。

そのなかでも特定の第三者から出資を受ける手法を第三者割当増資といいます。今回はこの第三者割当増資を中心に解説していきます。

第三者割当増資とは?一般的な利用方法について

では、第三者割当増資は具体的にどのような増資方法なのでしょうか。

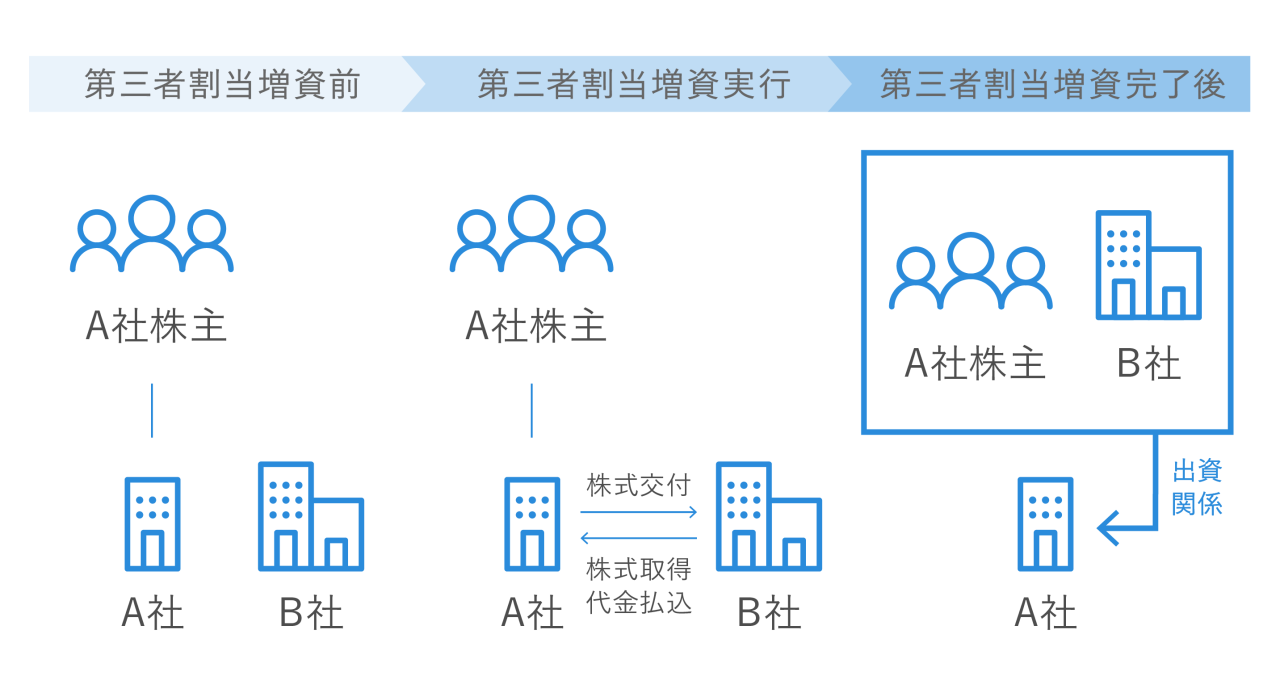

一般的に第三者割当増資とは、会社が新しく株式を発行して、その割り当てを受ける権利を特定の第三者に対して与えることをいいます。第三者割当増資は、議決権の増加による支配力の強化、対象会社の資金調達という2つの目的が実現できるという特徴があり、上場企業だけでなく未上場企業の資金調達方法としても用いられています。

ベンチャーキャピタルによる第三者割当増資の引受けなどは、近年ニュースでもよく話題にのぼります。第三者割当増資は、縁故者である第三者から資金を調達するため、関連する会社や人との連携の強化を図ることができます。

縁故者に新株を割り当てて資金を調達することが多いため「縁故者割当増資」とも呼ばれています。特定の者から増資を行うという点では株主割当増資と類似する部分があります。

第三者割当増資は、新規事業や設備投資資金への充当や、敵対的買収の標的となった際による株式買い占めへの対抗策として利用されることがありますが、M&Aの手法の一つとして行われるケースの場合、譲渡企業が新株発行し、譲受企業がその株式を引受けることになります。譲受企業が50%超の株式を保有することで、譲渡企業の経営に関与することができるため、M&Aの成約(経営権の異動)とみなされます。

第三者割当増資によるM&Aとは?目的は資本業務提携など

第三者割当増資とは、前述の通り、会社が第三者に対して新株を引き受ける権利を割り当てることです。新株の引受人が発行会社の一定割合の株式を取得することが可能となるため、M&Aの手法として活用されることもあります。

また、第三者割当増資を利用する際には、割当先と発行会社における資本業務提携を目的として行われることもあります。資本の関係を持たない業務提携はお互いの利益や目的の達成のために、技術開発や研究、営業活動などを協力します。

資本業務提携は、第三者割当増資などを用いて資本関係を持ち、この業務提携の協力関係を強化するものともいえます。資本業務提携を行うことで、契約を結んだ企業への経営参画や、財務面での支援など、業務提携単独での契約よりも強力な関係構築が期待できるためです。

第三者割当増資によるM&Aのメリット・デメリット

では、M&Aにおいて第三者割当増資を行うとどのようなメリットやデメリットがあるのでしょうか。買手企業と売手企業に分けて、それぞれのメリットとデメリットを解説していきます。

買手企業のメリット・デメリット

買手企業の第三者割当増資のメリットは以下のとおりです。

メリット1:売手会社との強固な関係性が期待できる

売手企業と資本関係となることで、強固な関係性が期待できます。売手企業との関係性向上によって、自社と売手企業の事業の相乗効果が生まれやすくなります。

メリット2:連結決算における利益取込み効果

連結決算とは、親会社だけでなく、資本関係にあるグループ全体で決算を行う方法です。第三者割当増資を行い連結決算を進めた場合、グループ全体に利益の取込み効果を得ることができます。

メリット3:100%買収と比較するとリスク回避が期待できる

100%買収では、買収のために投下する資金が多くなりやすいです。そのため、万が一、対象会社の事業運営が滞った場合、投資損失額が多くなる傾向があります。

株主は有限責任ではありますが、日本では、100%株主は「道義的責任」を追求される恐れがあります。有事の際には、対象会社従業員の引取りや親会社から見た時の債権・貸付金の放棄等が発生するリスクがあります。

その点、第三割当増資で議決権を取得した場合、株式譲渡を組み合わせない限りは必ず他株主が存在します。そのため、他株主と「道義的責任」を分担し、リスク回避が期待できます。

買手企業の第三者割当増資のデメリットはこちらです。

デメリット1:株式譲受と比較して多額の資金が必要

第三者割当増資を行う際は、株式譲受と比較して、同じ議決権を取得する場合に多額の資金が必要です。そのため、多額の資金を用意する必要があります。

デメリット2:議決権を100%取得できない

第三者割当増資では、株式の一部は取得できます。しかし、100%の株式を得ることはできないため、議決権を100%取得できません。そのため、グループ法人税制のように議決権が100%必要な仕組みを活用できません。また、取得する議決権の割合によっては、売手企業とのガバナンスが低下するリスクもあります。

売手企業側のメリット・デメリット

売手企業の第三者割当増資のメリットは以下のとおりです。

メリット1:企業の資金繰りの安定

第三者割当増資は、新株を発行して資金を集められるため、財務基盤を強化でき、資金繰りの安定が期待できます。また、上場企業の場合、通常は取締役会決議で第三者割当株式、あるいは新株予約権の発行が可能なため、他の資金調達方法と比較して短期間で実施することが可能です。その上、調達した資金は原則として返済義務がないこともメリットとなります。

メリット2:新株主を選択でき、関係性向上が期待できる

第三者割当増資では、特定の第三者に割り当てを受ける権利を与え、新株を引受けてもらいます。その際に、既存・新規取引先など自社に関係のある第三者に新株を引受けてもらうことで、業務で関わりのある相手が株主になり配当を受ける側となります。

売手会社が新株主を選択できるのがメリットです。また、買手企業と互いの利益の向上を目指すこととなり、事業面での安定した関係性構築が期待できます。

メリット3:取引先や金融機関からの信用力が増す

第三者割当増資は、信用力がある企業が買手企業になった場合、取引先や金融機関からの信用力が増します。

メリット4:事業拡大を目指せる

第三者割当増資で調達した資金の投入により、事業規模の拡大や新規事業への進出などが可能になります。資本金が増加することで企業としての信用力も増し、資金調達のハードルも下がります。これにより、事業へのさらなる投資が可能となります。

売手企業の第三者割当増資のデメリットはこちらです。

デメリット1:既存株主の持ち株比率の低下

新しい株式を発行して、それを新たな第三者に引受けてもらうことで、既存株主の持株比率が下がることになります。

持株比率が低下すると、経営の主要な意思決定のフローに影響が出る危険性があります。このことを株式の希薄化と呼びます。株式の希薄化については、以下の記事で詳しく解説しています。

▷関連記事:第三者割当増資による株式の希薄化とは?「25%ルール」の内容を含めてわかりやすく解説

デメリット2:既存の株主は譲渡対価を直接受け取れない

後ほど詳しくお伝えしますが、第三者割当増資では、出資金(額)の支払先が既存の株主ではなく売手企業となるため、既存の株主は出資金(額)を直接受け取れません。

デメリット3:増資による税負担の増加

第三者割当増資によって増資して資本金が増えた場合、新株発行企業の税負担が増加することがあります。資本金が1,000万円や1億円を超えた場合は、翌年に納める税金が増えてしまうので、税負担が増えるリスクがあると覚えておきましょう。

こちらの記事では、第三者割当増資のメリットとデメリットをさらに詳しく解説しています。

▷関連記事:第三者割当増資のメリットとデメリットとは?増資全体のメリットとともに解説

第三者割当増資を行う手順

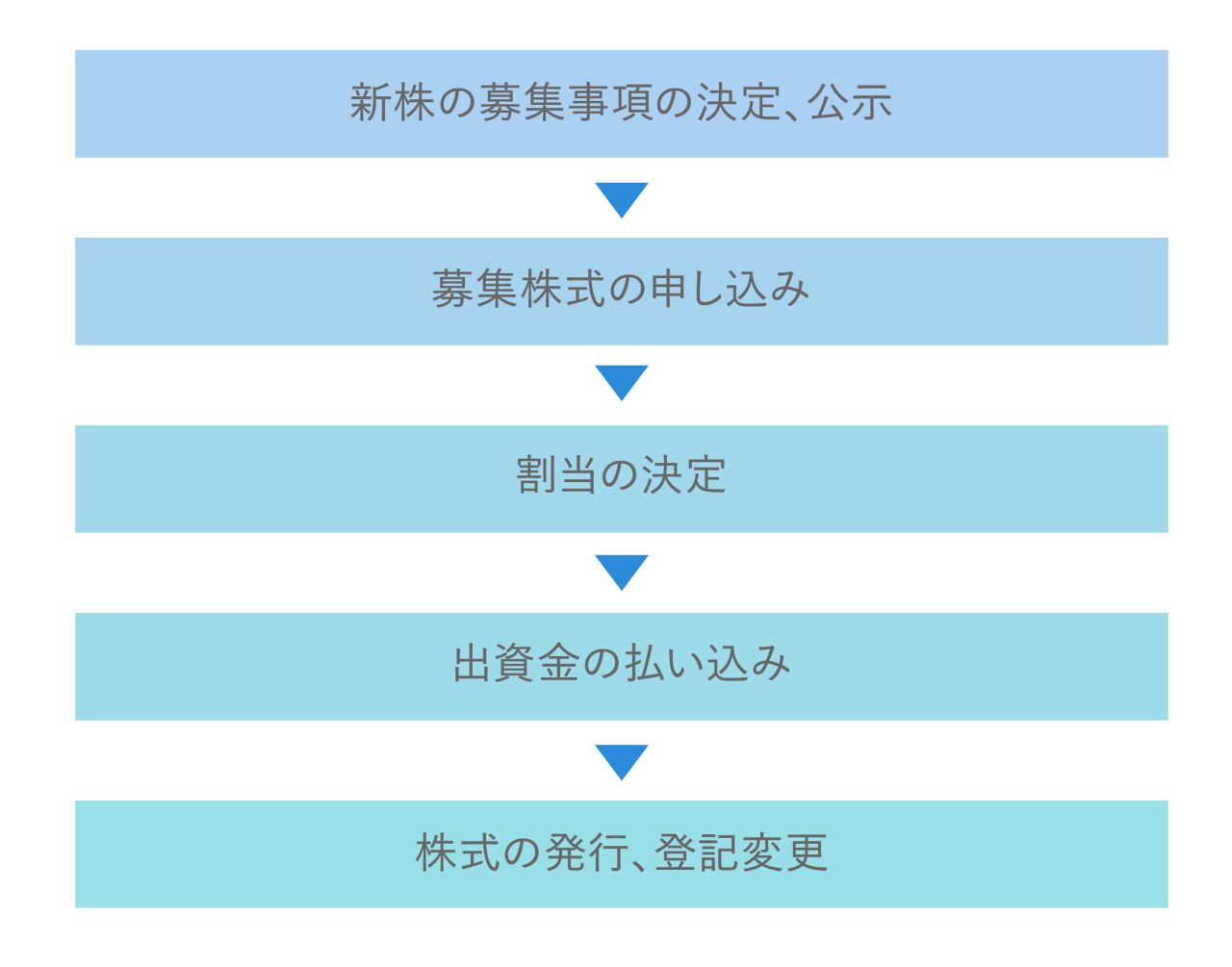

1新株の募集事項の決定

株式割当による新株発行の具体的な内容を決定します。募集事項として決定すべき内容として、以下に項目の例をあげます。

募集事項に関しては、公開会社の場合は取締役会でその内容を決定し、非公開会社の場合は株主総会の特別決議で決定し、必要な内容を株主に通知する流れです。

・募集株式の数

新しく発行する株式の数

・募集株式の払込金額又はその算定方法

募集株式1株と引換えに払い込みを受ける金額、又は給付を受ける財産の価額

・現物出資の旨並びに当該財産の内容及び価格

金銭以外の財産を出資する場合に決める必要があります。

・払込(給付)期日又は払込(給付)期間

募集株式と引換えにする金銭の払い込み(財産の給付)の期日、又はその期間を定めます。

・増加する資本及び資本準備金に関する事項

増加する資本金の計上を行います。ただし、会社法では払い込まれた金額の2分の1を超えない額は、資本金として計上しない、という判断も可能となります。

2株主宛の通知

新株の募集事項が決定した場合、新株の引受希望者に株式会社の商号と募集事項を通知する。(会社法203条1項)

3募集株式の申し込み

募集株式の引受けを申し込む人は、氏名、住所、引受株式数を記載した申込書を提出します。

4割当の決定

申し込みを受け付けてから、発行会社は募集株式を割り当てる相手と新たに発行する株式数を取締役会または株式総会の特別決議で決定します。

5出資金の払い込み

割当を受けた出資者は、定められた期日までに指定された方法で全額を払い込みます。

6株式の発行、登記変更

株式を発行し、資本金額や発行株式数の増加の登記変更を、払込期日又は払込期間の末日から2週間以内に行います。

上の2~4の手順は、総数引受契約という方法を使用すれば不要です。1,5-6の手続きは必須ですが、早ければ1日ほどで完了させることができます。

取引のスピードを速めたい方はぜひ専門家にご相談ください。

▷関連記事:【公開会社・非公開会社の違いも】第三者割当増資の手続きとは

▷関連記事:第三者割当増資の引受の手続きと注意点を、総数引受とあわせて解説

第三者割当増資を行う際の株価算定方法

第三者割当増資を行う際の株価の算定方法は、一般的な株価の算定方法と同じように「コスト・アプローチ」、「マーケット・アプローチ」、「インカム・アプローチ」の3つの手法があります。

以下で詳しく解説します。

コスト・アプローチ

コスト・アプローチは、対象企業の貸借対照表における純資産に着目し、それを元に評価する手法です。対象企業の純資産を元に評価するため、株価を容易かつ客観的に評価することが可能です。

その中でも、以下の2つの手法がよく用いられます。

簿価純資産法:対象企業とその企業が持つ事業の資産・負債を、帳簿に基づいて計算を行う

時価純資産法:対象企業の資産・負債を直に直した上で、時価換算した資産合計から時価換算した負債合計を引いた額を算出する

コストアプローチについては、以下の記事で詳しく解説しています。

▷関連記事:【企業価値評価】コストアプローチとは?メリット・計算方法・他の方法との違い

マーケット・アプローチ

マーケット・アプローチは、上場企業のうち、譲渡企業の同業他社や類似する企業の市場での株価をもとに企業価値を評価する手法です。

市場株価を元に算定するため客観性は高いものの、中堅・中小企業の株価算定においては、類似企業の選定が困難という欠点があります。

マーケットアプローチについては、以下の記事で詳しく解説しています。

▷関連記事:企業価値評価の一つ、マーケットアプローチとは?よく使われる計算方法やシミュレーションも解説

インカム・アプローチ

インカム・アプローチは、譲渡企業の将来的なキャッシュフローに基づいて評価する手法です。

対象企業の将来的な収益獲得能力などを反映できる一方、事業計画をもとに推測するのが一般的なため、希望的観測や恣意性が排除されづらいという欠点があります。

インカムアプローチについては、以下の記事で詳しく解説しています。

▷関連記事:【企業価値評価】インカムアプローチとは?DCF法の計算方法

株価の算定方法については、以下の記事も参考にしてください。

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

第三者割当増資の会計処理

第三者割当増資の会計処理を買手企業と売手企業別に解説します。

買手企業

買手企業は、通常の「株式買取」と同様の処理をします。第三者割当増資であっても、支払先が異なるだけで、取引自体は通常の株式買取と同じだからです。

100万円の第三者割当増資を引き受けた場合、以下のように処理します。

| 借方 | 投資有価証券 1,000,000 |

| 貸方 | 現金 1,000,000 |

売手企業

株式譲渡の場合、譲渡を行う株主が会計処理をする必要があります。それに対して、第三者割当増資は企業が新株の譲渡対価を受け取るため、企業が会計処理をします。

第三者割当増資によって、100万円を増資した場合、資本金として処理します。

| 借方 | 現金 1,000,000 |

| 貸方 | 資本金 1,000,000 |

第三者割当増資と株式譲渡による取得の違い

第三者割当増資で増資した後の持株比率が半数を超える場合は、第三者が対象企業の経営権(支配権)を持つことになります。過半数の株式を取得し、対象企業の経営権を得る第三者割当増資は、M&Aの一手法と言えます。

株式譲渡の違いとして、既に発行されている株式を扱う株式譲渡の場合、譲渡対価は株主に支払われますが、第三者割当増資では出資対価が対象会社に支払われます。

| 発行済みの株式譲渡 | 第三者割当増資 | |

|---|---|---|

| 譲渡対価の支払先 | 株主 | 対象会社 |

第三者割当増資を検討する中小企業は、資金の必要性が高い一方で、銀行や信用金庫などの金融機関から既に融資を借り入れていて、「利息の支払い」や「返済義務」を負いたくないという考えがあります。

また、株式譲渡に比べて獲得される株の割合が少ない第三者割当増資では、既存株主が議決権割合に応じて、M&A後にも引き続き経営に参画できることなどを理由に、M&Aの手法として採用されることがあります。

ただし、買手側の留意点として、支払金額と比して、獲得できる議決権割合が少ない点があげられます。

なお、平成27年度の税制改正によって、内国法人からの受取配当金の損益不算入制度が見直されました。見直し後も引き続き、完全子会社株式と、関連会社株式は受取配当金の概ね全額が変わらず、損金不算入額となります。

▷関連記事:株式譲渡とは?中小企業のM&Aで最も活用される手法のメリットや手続き、事前に確認しておくべき注意点を徹底解説

M&Aでの第三者割当増資の注意点

譲渡企業は新株を含めた全株式のうち、どれくらいの割合を第三者に引受けてもらうかについて考慮する必要があります。引受けの割合が高くなると、第三者が会社の経営に関わる割合も大きくなるためです。

法律上では普通株式の持株比率が半分を超えると、取締役の選任や解任、剰余金の処分や配当等の事項の決定が可能となります。

さらに、普通株式の持株比率が3分の2を超えると、定款の変更や、会社の解散といった重要な決定を行うことが可能となります。譲渡企業の経営者が、引き続き経営に参加したいと考えている場合には、普通株式の持株比率に留意しておくといいでしょう。

第三者割当増資の「特に有利な発行価額」である場合の注意点

会社法では、募集株式の払込価額を時価より低い金額(特に有利な価額)で発行する際には、当該株式の取得について定款の定めがない公開会社、定款で全ての株に譲渡制限がつけられている非公開会社に関わらず、株主総会での特別決議が必要です。

株主総会での特別決議が必要な理由は、有利価格で新株を発行すると既存の株主の権利を侵害するリスクがあるためです。

特別決議を行わずに有利な価格で新株発行を行った場合、取締役は会社に対し公正な払込金額との差額についての賠償責任を負うことになります。取締役と同様に、著しく不公正な払込金額で募集株式を引き受けた株主も、公正な払込金額との差額に相当する金額を支払う義務を負います。

有利な発行価額の判断は、株式会社アートネイチャー判例が有名です。この裁判では、株式会社アートネイチャーの新株発行(1株あたり1,500円)が有利な発行に該当するかが争われました。

第1審、控訴審では、「新株発行は有利な発行に該当する」と判断されました。しかし、上告審では、「新株発行は有利な発行には該当しない」と判断されました。その理由は以下のとおりです。

「非上場会社が株主以外の者に新株を発行するに際し、客観的資料に基づく一応合理的な算定方法によって発行価額が決定されていたといえる場合には、その発行価額は、特別の事情のない限り、「特ニ有利ナル発行価額」には当たらないと解するのが相当である。」(最高裁平成27年2月19日判決)

非上場企業では、客観的資料に基づく算定方法が行われていれば、特別な事情がない限り有利な発行には該当しづらいようです。

なお、有利価格ではない公開会社であれば取締役会での決議で実行できます。

第三者割当増資の事例

実際に、第三者割当増資を実施した事例を紹介します。

ヤマダ電機と大塚家具の事例

2019年12月12日に、ヤマダ電気と大塚家具が資本提携を締結した際に、大塚家具が発行した株式と新株予約権をヤマダ電機が引き受け、子会社化しました。

この第三者割当増資によってヤマダ電機の議決権割合は51.74%となり、新株予約権が行使されると議決権割合は58.23%となります。

家電販売に強みを持つヤマダ電機とインテリア販売に強みを持つ大塚家具が資本提携することにより、住空間におけるトータルコーディネートの実現や販路拡大による競争力強化が見込まれています。

朝日放送グループホールディングスとディー・エル・イーの事例

2019年5月10日に、朝日放送グループホールディングスは、ディー・エル・イーが実施する第三者割当増資の引き受けを行い、ディー・エル・イーを子会社化しました。

本件では、朝日放送グループホールディングスは、ディー・エル・イーが実施する第三者割当増資により22,000,000株を引き受け、朝日放送グループホールディングスの議決権は51.97%となりました。

コンテンツの海外販売や共同プロジェクトなどの推進を行うことによる事業上のシナジーを見込んだ案件となっています。

ユーザベースと東京放送ホールディングスの事例

2019年12月5日に、シーシャル経済メディア「NewsPics」やデータベース「SPEEDA」などの運営を行うユーザベースが、TBSの株などを保有する東京放送ホールディングスから第三者割当増資により資金調達を実施しました。

本件による資金調達額は2,000百万円で、ネットメディアのノウハウやブランドに強みを持つユーザベースを取得することにより、5G時代を見据えコンテンツの充実やメディア展開を目指しています。

第三者割当増資以外の増資方法

・株主割当増資

株主割当増資とは、既存の株主に対して、持株比率に応じて新しい株式の割り当てを受ける権利を与える増資方法です。

持株比率が変わりにくいことが特徴ですが、既存株主に引受ける義務はありません。そのため、既存株主が新株を引受けないケースもあり、増資後の株式構成比率に変化が生じる可能性もあります。

・公募増資

公募増資とは、既存の株主や自社に関係する特定の者に限らず、一般の投資家に対して株主を募集し、新株の割り当てを受ける権利を与える増資方法のことです。

株式公開会社、または株式の新規公開(IPO)をする上場会社が行うもので、株式に市場価格がついていることが前提となります。金融商品取引法に則った開示義務が課されるため、株式非公開の会社は公募増資を実施することは現実的ではありません。

メリットとしては、広く株主を集めるため大型の資金調達を行うことができます。デメリットとしては、公募増資時に多額の手数料が発生する点、公募増資後も継続的に企業情報を開示する義務が発生する点です。

まとめ

本記事で取り上げた第三者割当増資は大企業だけでなく、中小企業などの株式非公開企業でもよく行われる増資方法です。

財務状況を改善するための資金調達手段の一つではありますが、M&Aの手段としても活用され、譲受企業による経営参画、引受け人との関係性の向上が見込めます。M&Aにおける有力な手段の一つとしても認識しておくとよいでしょう。