M&Aにおいては、譲受企業から譲渡企業に渡される譲渡対価だけでなく、デューディリジェンスなどを含め様々な費用がかかります。M&Aは成長戦略として有効ですが、企業を譲受する際には資金調達の問題を解決しなければ実現が難しいのが実情です。

本記事では、M&Aにおいて活用できる資金調達の方法について解説します。

安田 亮

https://www.yasuda-cpa-office.com/

企業価値100億円の企業の条件とは

・企業価値10億円と100億円の算出ロジックの違い

・業種ごとのEBITDA倍率の参考例

・企業価値100億円に到達するための条件

自社の成長を加速させたい方は是非ご一読ください!

資金調達とは?

資金調達とは、事業を行ううえで必要となる資金を外部から調達することです。会社を設立する際には、資本金が必要です。また、新規事業を立ち上げる際も、人件費や家賃、広告宣伝費や事務消耗品費が必要です。

大型機械などの設備投資を行うためには、多額の資金が必要になります。もちろん、日々の経営を安定させ維持するためにも資金は必要です。こうした必要な資金を外部から調達することを、資金調達と言います。

資金調達の金額は、企業の規模によって大きく異なります。小規模事業者であれば、設備投資や運転資金はそれほど必要ありません。したがって、金融機関などからの融資で比較的簡単に資金を調達できます。

しかし、企業規模が大きい場合は、必要な資金の額も多額である場合が多いため、調達方法も複雑になり、伴って難易度も高くなります。

また、同じ企業でも開業したての段階と、ある程度事業規模が大きくなった段階とでは調達すべき金額が変わるため、調達方法も変わります。

資金調達は何のために行うのか

M&Aの資金調達は、M&Aに必要な資金を確保するために実施されます。M&Aで必要な主な資金の内訳は次のとおりです。

・株式や事業用資産の取得費用

・M&A仲介会社やFA(ファイナンシャル・アドバイザー)への手数料

・デューディリジェンス費用

・登記費用

・交渉にかかる費用

株式や事業用資産の取得費用は、企業買収に必要な資金です。手元資金だけで取得費用を賄いきれない場合は、外部からの資金調達が必要になります。

その他、案件の進捗全般について支援を行う、M&A仲介会社やFA(ファイナンシャル・アドバイザー)に依頼した場合の手数料もM&Aにかかる資金です。譲渡企業の調査にかかるデューディリジェンス費用、所有権移転登記や商業登記を行った場合の費用を含めて計画的な資金調達が求められます。

M&Aで活用される資金調達の種類

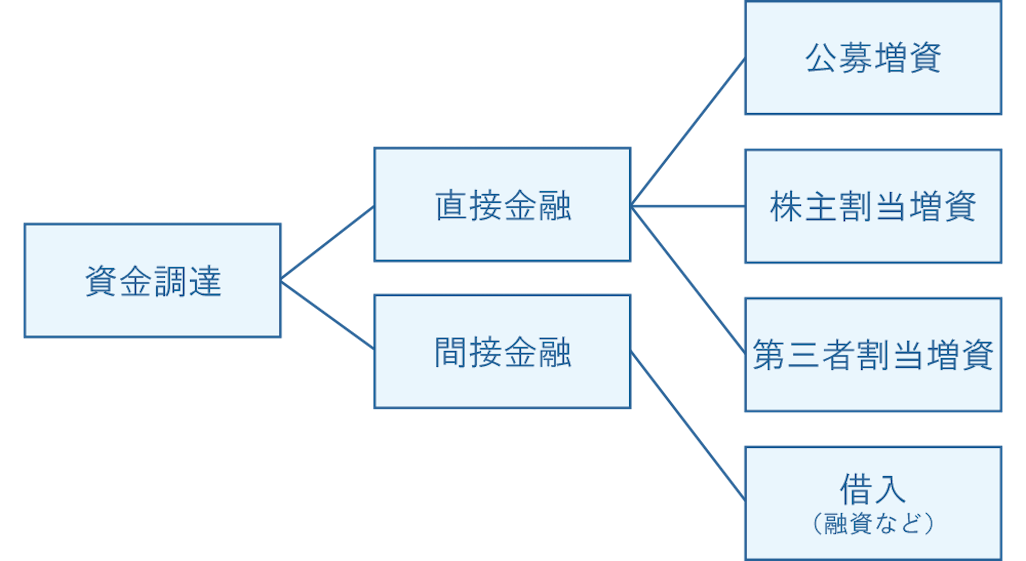

資金調達には、大きく分けると2つの種類があります。1つが「直接金融」で、もう1つが「間接金融」です。

直接金融とは、株式の発行や社債の発行によって資金調達を行う方法のことで、これに対し、間接金融とは金融機関からの融資によって資金調達を行う方法のことを指します。

直接金融は金融機関を介さずに市場から「直接」資金を調達するため、直接金融と呼ばれています。それぞれの資金調達の手法、メリットやデメリットには違いがあるため、自社のM&Aに適した方法の選択が重要です。

M&Aのための7つの資金調達方法

事業拡大を目的にM&Aを行うためには、対象企業を買収するための資金が必要です。その調達方法は様々ですが、以下では7つの資金調達方法の特徴を解説します。

| 直接金融 | 公募増資 |

| 株主割当増資 | |

| 第三者割当増資 | |

| 間接金融 | 金融機関からの融資 |

| 日本政策金融公庫からの融資 | |

| LBO | |

| MBO |

公募増資

公募増資は、新株を発行し株式市場から資金を募る方法です。

広く一般から株主を募るため、大規模な資金が必要な場合に適しています。株主層が拡大し株式の流動性が高まる一方、知名度がある上場企業でなければ実施が難しいのが実情です。そのため、未上場の中小企業ではほとんど見受けられません。

株主割当増資

株主割当増資は、既存株主に対して、保有している株式の割合に応じて新規発行する株式を引き受ける権利を与える方法です。

権利を行使しない株主がいる可能性もありますが、株主割当増資前とおおむね同じような株主構成が維持されるため、新しい株主が参入することによる経営への影響を抑えることができます。ただし、大規模な資金調達にはあまり向いていません。

第三者割当増資

特定の第三者を指定して、新規発行株を引き受けてもらう増資方法が第三者割当増資です。

既存の株主が対象となる場合もありますが、関係のある取引先や社員などを対象にすることが多いのが特徴です。

第三者割当増資の出資者は特定の第三者のみとなるため、手続きに時間がかからずスピーディな資金調達が可能です。取引先を出資者として指定することで、取引先との関係性が強まる、業務提携を行えるなどのメリットが存在します。

一方、発行済株式数が増加することで1株あたりの価値が相対的に下がり、株式の希薄化を招く恐れがあります。また、有利発行となる場合は公開会社であっても株主総会の特別決議が必要になるなど、会社法上の注意点もあります。

▷関連記事:第三者割当増資のメリットとデメリットとは?増資全体のメリットとともに解説

▷関連記事:第三者割当増資による株式の希薄化とは?「25%ルール」とともにわかりやすく解説

金融機関からの融資

金融機関からの融資は、間接金融の代表的な手法です。

借入先には、都市銀行や地方銀行、信用金庫や信用組合、ノンバンクなどが挙げられます。金融機関からの融資のメリットは、株式の希薄化が生じないこと、金利や担保の有無などにより比較的低コストで資金調達が可能な点です。

一方、高い金利が設定された場合、返済の負担が増大する可能性があります。

日本政策金融公庫からの融資

日本政策金融公庫では、「事業承継・集約・活性化支援資金※」と呼ばれる支援制度が設けられています。事業承継・集約・活性化支援資金には2つの制度があり、1つが「国民生活事業」、もう1つが「中小企業事業」です。

事業承継・集約・活性化支援資金で融資を受けるためには要件を満たす必要がありますが、民間の金融機関と比較して金利が低く、直接貸付で最大約14億円の融資(中小企業事業の場合)が受けられるメリットがあります。

また、事業承継・集約・活性化支援資金の国民生活事業は、要件を満たせば個人のM&Aの資金調達にも利用可能です。

近年、国や公的機関はM&Aを活用した事業承継の支援制度を整備しているため、自社に適用できる制度がないかチェックしてみましょう。

※参考:日本政策金融公庫「事業承継・集約・活性化支援資金」

LBO

LBOとは、Leveraged Buyout(レバレッジド・バイアウト)の略で、企業譲受の際の資金調達手段の1つです。譲受する予定の企業の資産や将来的に期待できるキャッシュ・フローを担保として金融機関などから資金を調達する方法で、レバレッジとは「てこ」を意味します。これにより、手元に資金が少なくても大きな企業を譲受することができる手法です。

事業承継を目的とする中小企業の場合は、譲受企業にLBOで資金を調達してもらい、その傘下の子会社や孫会社になる手法が考えられます。M&Aによってシナジー効果が生まれるような相手企業が見つかれば、そうした間接的な資金調達によって事業承継できる可能性もあります。

ただし、LBOで融資をする債権者は、その対象企業の事業が順調に進展して資金を返済してもらえるかということを判断材料にします。そのため、M&A後の資金回収やキャッシュ・フローが良好であることを示す事業計画書が重要になります。

一般的にLBOを活用したM&Aには多額の融資が必要となるため、買収対象となる企業のビジネスモデルが長期間安定的にキャッシュ・フローを生み出すものであることが求められます。

▷関連記事:シナジー効果とは?M&Aを成功させるシナジーの種類や事例と評価方法

▷関連記事:LBOとは?手法・MBOとの違い・メリット・事例

MBO

MBOは、Management Buyout(マネジメント・バイアウト)の略で、経営陣が自社株式を他の株主から買い取り、オーナーとなることです。元々その会社で働いていた方が経営権を得ることで迅速に経営判断を実行に移せるようになるため、事業承継でも用いられる手法です。

しかし、株式の取得にあたっては多額の資金が必要となり、通常は経営陣だけでは賄いきれません。そこでLBOの仕組みを活用し、賛同する金融機関や投資ファンド、提携企業などから資金を調達します。

一方、デメリットとしては、融資先から干渉されることでMBOの利点である自由度が確保できなくなる可能性もあります。そのため、資金調達先との関係性や条件には注意が必要です。

スキームは、後継者が経営するSPC(特別目的会社)※1を設立し、金融機関などから借入れを行います。その資金を元に株を取得し承継する企業の経営権を握り、最終的にSPCと合併するのが一般的です。

なお、MBOとは異なりますが、事業の統括責任者が勤務している会社から事業を譲り受けて独立するケースもあります。

※1 SPC(特別目的会社):企業が資金を調達する目的などで設立する会社のこと。保有する資産をSPCに移したうえで、証券化することで資金調達を行います。

▷関連記事:MBO(マネジメント・バイアウト)とは?目的やメリット、導入の流れなどをわかりやすく解説

M&Aの資金調達の注意点

M&Aで資金調達する際には、いくつかの注意点が挙げられます。以下では、2つの点に注目して事前に知っておきたい項目を紹介します。

株式の希薄化に注意する

株式の希薄化とは、新株発行で発行済株式数が増加することにより、1株あたりの価値が低下することです。公募増資や第三者割当増資などの直接金融で資金調達した場合、既存株主の株式が希薄化し、新規株主の経営への関与が強まるリスクがある点に注意しましょう。

なお、東京証券取引所では上場企業の第三者割当増資に対して基準を定めています。第三者割当増資を行った結果、希薄化率が25%以上となる場合は既存株主の意思確認などが必要です。希薄化率が300%を超える第三者割当増資は、原則として禁じられています。

無理のない返済計画を立てる

金融機関からの借入れを始めとする間接金融では、借入時に定められた償還条件に従って資金を返済しなければなりません。例えば、無理に返済期間を短く設定してしまうと月々の返済額が増え、それだけ返済の負担が増えます。

資金を借り入れる際は、資金調達後に返済の遅滞が起こらないように自社のキャッシュ・フローを考慮したうえで実行可能な返済計画を立てましょう。資金調達の金額が妥当であるか検討を行い、適正な金額を借り入れることも重要です。

資金調達に関する用語の解説

資金調達で用いられる用語のうち特に重要なものについて、その概要やメリット・デメリットについて解説します。

・デットファイナンス(負債)

・エクイティファイナンス(出資)

・アセットファイナンス(資産売却)

デットファイナンス(負債)

デットファイナンスとは、金融機関などからの融資によって資金を調達する方法のことです。調達した資金は借入金として負債に計上されるため、契約などで定められた期間に従い返済を行わなければなりません。

また、借り入れた元本部分とは別に金利も支払わなければなりません。ただし、デットファイナンスによる資金調達は他の調達方法と比べて調達コストが低く、資金調達のハードルとしては最も低いと言えます。

そのため、多くの中小企業にとってデットファイナンスは資金調達の第一選択肢として活用されています。

エクイティファイナンス(出資)

エクイティファイナンスとは、投資家から出資を受けて行う資金調達の方法です。調達した資金は資本金となるため、デットファイナンスのように月々の返済はなく、金利を支払う必要もありません。

ただし、投資家は出資に対してリターン、つまり配当金の支払いを求めるため、常に利益を出し配当金支払いのプレッシャーを受けることになります。また、エクイティファイナンスによって新たな株主が増えるため、資金調達後は株主の構成が変化します。

そのため、既存の株主や経営陣との対立が生じるリスクがあります。

▷関連記事:エクイティファイナンスとは?メリット・デメリットや種類を解説!

アセットファイナンス(資産売却)

アセットファイナンスとは、資産の売却によって資金調達を行う手法のことです。得意先に対する売掛金や不動産、車両などを売却し、その対価を得ることで資金調達が行われます。

デットファイナンスやエクイティファイナンスとは違い、会社の決算書や信用力ではなく売却する資産の信用力によって調達する金額が決まるため、売却する資産に価値さえあれば基本的に誰でも調達が可能になります。

ただし、売掛金を売却するファクタリングのように債権のリスク次第では高額な手数料が必要となることがあります。

まとめ

M&Aを実施する場合、会社の大きさや規模にかかわらず、資金調達が必要となる場合があります。なぜなら自己資金のみで全てを賄うのは非効率的で、時間がかかりすぎるからです。

しかし、M&Aの資金調達方法には本記事で述べたような様々な方法があり、どれを選択するのが良いのかは会社の状況や目的によって異なります。

そのため、M&Aの資金調達方法を検討する際には、専門家の意見を参考にしながら最終的な決断を下すことをお勧めします。資金調達に詳しい専門家に相談すれば、どの方法がベストなのかを客観的に判断できるようになるでしょう。