借金があったり、事業が不振であったりと、自社の将来に不安を抱く方々は多いと思います。

ただ、「そういった場合、企業再生という方法がある」といわれたとしても、「意味が分からない」、「難しそうで、大変そう」と思う方も多いのではないでしょうか。

そこで、本記事では、企業再生についての基礎知識に加え、企業再生を利用する方法を解説します。企業再生が身近な「使える」方法であり、経営に悩む経営者にとって有益であることをお伝えします。

▷関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

企業再生とは?事業再生との違い

まず、企業再生と事業再生という2つの言葉の意味を確認します。

▷企業再生とは

企業再生とは、債務超過や赤字収支などの理由で存続が危ぶまれる企業について、その原因を排除し、再生することをいいます。

▷事業再生とは

事業再生とは事業を抜本的に改革することで収益を上げられるように改変し、再生することであり、企業が倒産状態に陥った場合に、そのまま会社を清算するのではなく、債務の一部免除や弁済期の繰延べなどを行いながら、収益力のある・競争力のある事業を再構築することをいいます。

これは、ターンアラウンドともよばれます。

▷企業再生と事業再生の違い

いずれの言葉も、法律において明確に用いられている言葉ではありませんが、後述するように、民事再生や会社更生といった法的整理では、当事者が企業になりますので、企業再生というニュアンスが強く、私的整理ではかつての産業活力再生法にもとづく、いわゆる「事業再生ADR」のように、事業再生という用語が使用されています。

企業の再生を行うためには、その企業の事業を対象に再生を検討することになりますので、一般的には事業再生といわれることが多いです。

つまり、企業再生というのは目的を意識した言葉であるのに対し、そのための具体的な方法としては事業再生という言葉が使われることが多いのです。

主に、銀行などの金融機関(債権者)にとっては、貸付けた資金を企業から回収することが必要になり、復活してほしいのは「企業」になることから、企業再生という言葉を使うことが多いです。

ただし、その具体的な方法が事業再生になりますので、書籍や、後で解説する各種スキームでは事業再生という言葉が使用されています。

そのため、特にこの2つを区別する必要はありませんが、経営者の方々にとって大切なことは、経営する会社の再生になりますので、以下では企業再生という言葉を使ってご説明いたします。

企業再生のメリット

企業再生にはどんなメリットがあるのでしょうか。

一言でいえば、企業を再生できるのであれば、清算するよりも遥かにメリットがあるといえます。

債務超過や赤字収支などで悩む企業は、企業を継続させるか、それとも倒産(清算)させるかで悩むことになると思います。

ただ、企業を倒産させる場合、会社が無くなりますので、経営者は収入を失い、従業員の雇用も失われます。

また、破産や清算といった手続きを通じて、銀行などの債権者に金銭が支払われますが、現在の資産から支払いますので、その金額はごく僅かです。

さらに、経営者が個人保証をしている場合、会社を無くすだけでなく、経営者自身の破産手続きも必要になります。破産手続きには専門知識が必要ですので、手続きの申し立てのために弁護士に依頼する必要があり、また、破産管財人に支払う費用をあらかじめ裁判所に納める必要もあります。

このように、破産には多くの費用が必要となります。一方、企業を継続させることができれば、従業員の雇用を続けることもできます。

また、企業を支えてきた債権者に対しても、倒産させるより多くの金銭を返済することができます。

このように、企業の今後について悩む場合、まずは企業再生ができるのかを検討し、再生が可能であれば、再生をするほうが、遥かにメリットが大きいのです。

・関連記事:「個人保証を見直したい」経営者が知っておきたいガイドラインと民法改正

企業再生ができる条件

それでは、どのような条件があれば企業再生ができるのでしょうか。

以下に条件をあげていきます。

▷経営者にやる気があること

まず、企業を再生するには、リーダーとなる経営者のやる気、覚悟が最も重要です。

多くの決断が求められますし、債権者の協力を得るためにも、経営者のやる気が必要になります。

▷負債の圧縮または消滅により資金繰りが正常化できること

企業再生とは、単に現在の負債を圧縮または消滅させることではなく、事業自体を再生させることにあります。

そのため、債務免除やスケジュールの調整を行っても、これによって資金繰りが正常化できない場合は、再度資金繰りに詰まることになります。資金繰りを正常化させるために、例えば、過剰な人件費など事業にとって無駄となっている部分のリストラを行い、営業キャッシュフローを黒字化することが求められます。

また、上記のコストの削減と並行して、再生に必要な費用をまかなうためには、新たなスポンサーからの資金投入も必要になります。負債の圧縮または消滅と、上記の資金繰りの正常化が合わさることで、企業の再生は可能となります。

▷事業が再生可能な状態であること

上記のとおり、資金繰りの正常化とはコストの削減と新たに必要な費用の創出です。

そのため、そもそもコストの削減が既にできない状態であったり、事業を継続するための重要な資産が存在しないような場合は、上記の努力を行っても企業の再生はできません。

このように、事業が再生不可能な状態になっていないことも条件であり、企業再生のためにはタイミングも非常に重要となります。

▷債権者の協力が得られること

そして、後述するように企業再生を行うためには債権者の一定の協力が必要です。

特に、企業の最大債権者(金融機関が該当することが多いと思われます)は、負債の額が大きいことから、法的再生をするにはその同意が不可欠であり、私的再生においても、協力が得られなければ再生は不可能です。

企業再生の手法

上記の条件が揃えば、企業再生のチャンスがあります。

企業再生には大きく分けて法的再生と私的再生の2つの種類があり、さらに、それぞれにさまざまな手法があります。

以下、代表的なものをご説明します。

▷法的再生

法的再生とは、裁判所の関与のもとに行われる手続きを用いて行う再生をいいます。

以下、メリット、デメリットおよび各手法をご紹介します。

・法的再生のメリット

手続き内容が法律により定められていて明確であり、裁判所が関与することにより、各当事者間の公平性が確保されています。

また、再生不可能な内容の計画は認可されないため、債権者の理解が得やすい方法といえます。

さらに、特定調停を除き、法律の定めにもとづいて支払いを停止することができ、債権者の一部に反対する者がいても、債権額と債権者数によって定まる多数決により再生が実現できます。

・法的再生のデメリット

法的再生を実施していることは、信用調査会社が公表している倒産速報により公になることから、これに伴う信用や企業イメージの毀損が考えられます。

重要な取引先から不安視されて、取引を停止されたり取引量の減少などが起きると、再生に大きな影響をおよぼすおそれがあります。

また、申立てに必要な書類の作成や手続きの履行のためには、手間がかかるとともに専門的な知識が要求されるため弁護士の協力が不可欠であり、そのための弁護士費用が必要になりますし、裁判所において手続きを行うための費用を納める必要があります。

▷法的再生の各手法

・民事再生

個人、株式会社を問わずに利用が可能な方法であり、もっとも一般的な再生方法です。中小企業を想定しているとされていますが、大企業でも利用したケースがあります。

大きな特徴として、裁判所に選任された監督委員による監督がなされることもありますが、現経営陣が経営権を喪失することなく、主体的に再建に取り組むものとなります。

・会社更生

株式会社のみが利用できる方法であり、大企業による利用が想定されています。裁判所が選任する更生管財人による再建が主ですが、現在は一定の条件を満たせば、経営者が管財人となることが認められています。

民事再生との大きな違いは、担保権を有する者の権利(別除権)が認められておらず、手続き中に担保権を実行されないことにあります。

・特定調停

特定調停は民事再生や会社更生のような手続きとは異なり、あくまで当事者間の話し合いですので、法律にもとづく支払停止などはなく、裁判所は調停委員として、その話し合いの仲介をするものです。

ただし、通常の調停とは異なり、その目的は個人や企業の経済的再生であり、当事者の意思にもとづく柔軟な解決が図られます。

▷私的再生

私的再生とは債権者と債務者である企業の話し合いにもとづいて行われる再生であり、法的再生とは異なり、裁判所が関与しません。

私的再生のメリット、デメリット、各手法をご紹介いたします。

・私的再生のメリット

こちらのメリットは、法的再生のデメリットの裏返しです。

つまり、裁判所が関わらないため、非公開であり公表されることもありません。ただし、交渉の相手である債権者には知られますので、秘密保持契約の締結は必要になります。

また、必ずしも弁護士による書面作成は必要なく、裁判所に納める費用も不要ですので、コストは低額になります。

・私的再生のデメリット

こちらのデメリットも、法的再生のメリットの裏返しです。

つまり、法律による支払停止などの効力はなく、明確な手続きが定められているものでもありませんので、各債権者と個別に話し合いをする場合に、他の債権者から、一部の債権者にだけ有利な内容となっているのではないかなどと、公正さについて疑われる可能性があります。

また、多数決のようなものはありませんので、話し合いの結果、合意ができない債権者からの協力を得ることはできません。

▷私的再生の各手法

・(1)私的整理ガイドライン

私的整理ガイドラインとは、全国銀行協会などの金融機関や有識者により作成された私的整理(私的再生)に関するガイドラインであり、私的整理の準則、手続きの方法について定められています。

また、手続きを主要債権者が遂行するものとされています。そのため、この手続きに沿って私的再生をすることは、上記のデメリットを補足できるものであり、また、債権者(特に金融機関)の理解を得やすいものと思われます。一時停止通知(債権回収を禁止するように要請すること)も出されます。

ただし、再建計画の内容として、3年以内を目処に実質的な債務超過を解消する内容が求められます。

・(2)中小企業再生支援協議会による支援協議会スキーム

支援協議会スキームとは、(1)のガイドラインを踏まえ、より中小企業の特性や地域の特性を考慮して策定されたものです。

(1)との大きな違いは主要債権者ではなく、第三者である認定支援機関に設置される支援業務部門が手続きを遂行する点にあります。この意味で法的再生に近い制度といえます。

また、債務超過の解消も、5年以内を目処としており、(1)より緩やかな制度といえます。

・(3)事業再生実務家協会による特定認証ADR手続き

特定認証ADR手続きとは、産業競争力強化法にもとづく制度であり、ADRとは裁判外による紛争解決手続きのことをいいます。

手続きの実施を公表する必要なく、商取引債権者との取引きを円滑に継続でき、上場会社は上場の維持が可能、「つなぎ資金」の借入れができる、債務免除に伴う税制上の優遇措置がある、メイン以外の金融機関との調整を促進し易い点などが特徴として挙げられます。

・(4)地域経済活性化機構(REVIC)による事業再生支援業務

REVICとは企業再生支援機構を前身とする官民ファンドであり、経営人材の投入や投融資を行い、金融機関への債権の買取り、金融機関調整なども行っており、これまでも、数多くの企業の再生を実施しています。

地方の中堅・中小企業、大企業を主な対象としております。

・(5)企業再生ファンド

企業再生ファンドとは、投資家から集めた資金を元手として、金融機関から企業に対する債権の買取り、企業への出資などを行います。通常はファンド運用会社から企業再建の専門家を企業に派遣して、資金調達方法の見直し、不採算事業の売却、営業手法の改善、コスト削減などを実施することで企業の再建を支援します。

そして、株式公開や第三者への株式譲渡などを行うことで収益を上げ、かかる収益を投資家に還元することを目的とするファンドです。

中小企業の再生を主に行うファンドの場合は、中小企業再生支援協議会などと連携を取りながら、経済的支援が必要な経営不振の中小企業に対して資金を提供する目的で設立されるファンドを指します。

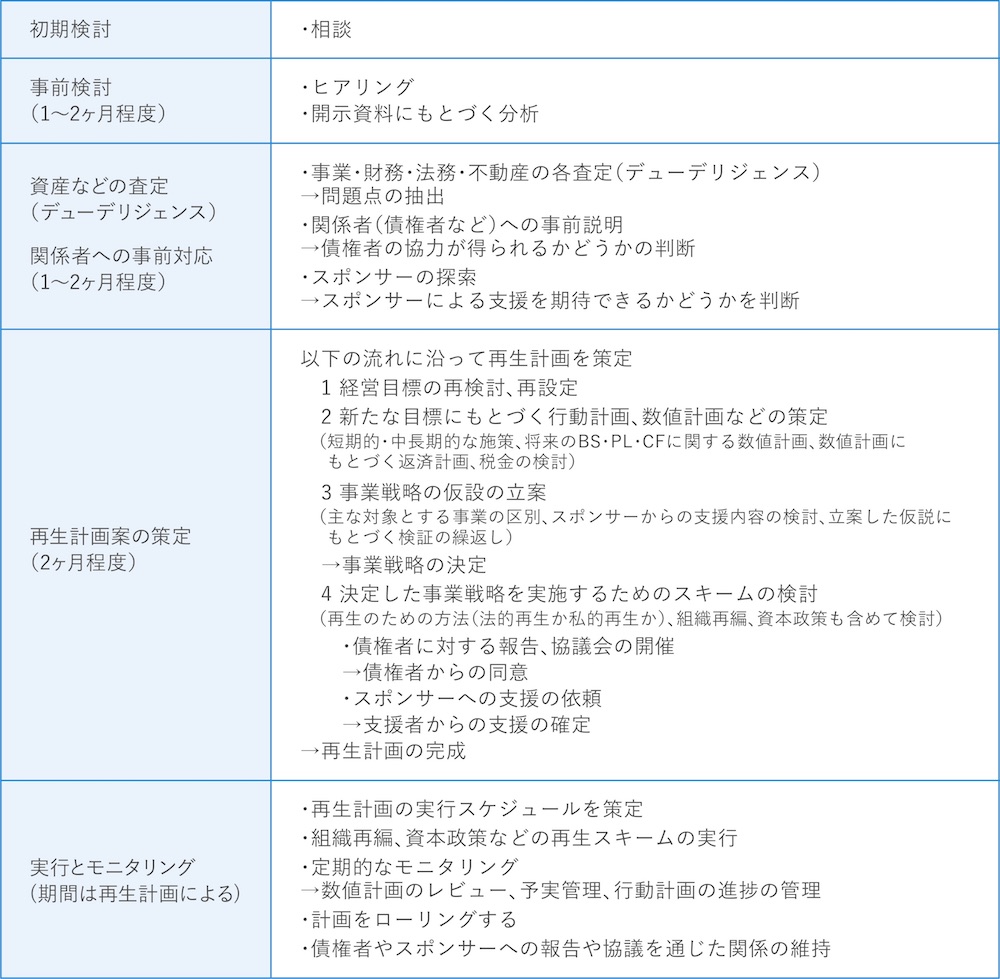

企業再生の進め方

以上を振り返り、企業再生の進め方の概要を解説します。企業再生は、主に以下の表に記載の流れで進みます。

つまり、デューディリジェンスにより企業の状況を調査し、その状況にもとづいて、企業再生のための計画を立案します。

そして、債権者や関係者からこの計画への協力を得た後、計画に沿った再生を実行していくという流れです。

再生のためには実行可能な計画を立案し、これを着実に実施することが必要となり、それぞれ意識的に行う必要がありますが、何よりも、その計画を立案するためには、正確な企業状況の把握が不可欠になるということを意識することが重要になります。

まとめ

ここまで見てきましたように、企業再生は以下のようになります。

・企業再生は悩める経営者の味方になるもの

・企業を清算するよりも再生するほうがメリットは大きい

・企業の将来に悩みを抱いた場合は、再生が可能かどうかを検討するべき

・再生が不可能にならないように、早めに検討することも重要

・再生にはさまざまな方法があり、企業ごとに最善の方法を選ぶべき

・再生は企業状況の把握→再生計画の策定→再生計画の実行の流れで行われる

このように、企業再生は経営者にとって身近で「使える」方法なのです。

もちろん、条件のところで挙げたように、再生のためには経営者のやる気が必要です。

また、再生のためにどの方法が最善なのかを判断するためには、専門的な知識が必要になります。

しかし、やる気さえあれば、経営者に協力する専門家はいます。

また、相談だけであれば、大きな費用がかからないことが一般的なうえ、条件を満たすことが難しい場合はM&Aなどの別の選択肢もあるため、企業の将来に悩みを抱いている方は、まずは気軽に専門家に相談されることをお勧めします。

気軽に専門家へご相談いただき、やる気の邪魔をする「不安」を取り除き、この「使える」方法による企業再生を検討していただければと思います。