M&Aを検討する際に譲渡対象となる企業の価値がいくらになるのか、またその評価方法はどのような根拠に基づいているのかは、譲渡企業、譲受企業双方にとって特に気に掛けるポイントの一つです。企業価値評価の方法は多数あり、企業のビジネスモデルや事業の収益力、保有資産等、それぞれの実情に応じて評価の仕方も変わってきます。

実際にM&Aの現場で譲渡企業、譲受企業の双方が納得できる適正な企業価値評価を行うためにどのような方法が採用されているのか解説致します。

企業価値評価の一つ、マーケットアプローチとは?

マーケットアプローチは、株式市場やM&A市場における取引価額を基準に算定する評価方法です。マーケットアプローチに分類される手法はいくつかあるものの、よく使われる手法としては「類似取引比較法」「類似企業比較法」があげられます。

1.コストアプローチ:譲渡企業の純資産価値に着目した評価方法

・簿価純資産法

・時価純資産法

・時価純資産 + 営業権 他

2.マーケットアプローチ:株式市場やM&A市場における取引価額を基準に算定する評価方法

・類似企業比較法

・類似取引比較法 他

3.インカムアプローチ:譲渡企業の収益力に着目した評価方法

・DCF法

・配当還元法 他

この中から今回は主に中小企業のM&Aの際に多く使われているコストアプローチ(企業の純資産価値に着目した評価方法)について説明していきます。コストアプローチ・インカムアプローチについて詳しくはこちらをどうぞ。

▷関連記事:【図解付き】企業価値評価におけるコストアプローチとは?メリット・計算方法・他の方法との違いを解説

▷関連記事:【徹底解説】企業価値評価の手法の一つ、インカムアプローチとDCF法の計算方法を解説

企業価値評価全体の概要について興味のある方はこちらをご覧ください。

▷関連記事:企業価値評価とは?M&Aで使用される企業価値の算出方法

類似取引比較法

類似取引比較法は、過去に行われたM&A事例の株式価値や企業価値をベースに各種倍率を算出し、その倍率を用いて対象企業の株式価値を算出する手法です。しかし、中小の非上場企業においては、M&Aの事例の情報を入手することが困難なため、実際に用いられることは多くありません。

類似企業比較法とは

一方類似企業比較法は、上場している類似企業を選定し、それらの企業の企業価値や株式価値、各種財務指標を参考にし、対象企業の株式価値を算出する手法です。類似上場企業の各種利益や、純資産等と企業価値や株式価値を比較した倍率を算出し、その倍率を、対象企業の利益水準や純資産等の財務指標に適用することによって、対象企業の株式価値を算出します。

この手法は、上場している企業の財務指標を利用するため、上述した類似取引比較法に比べて参考データの取得が比較的容易です。そのため中小企業のM&Aにおいても比較的よく使われています。そこで今回は、この類似企業比較法にフォーカスして解説致します。

類似企業比較法で使用される指標

類似企業比較法にて業価値評価を行う際に、一般的に用いられる指標(倍率)は下記です。

・EV/EBIT倍率(企業価値÷利払い前、税引前利益)

・EV/EBITDA倍率(企業価値÷利払い前、税引前、減価償却前、その他償却前利益)

・PER(株価÷一株当たり利益)

・PBR(株価÷一株当たり純資産)

これらに加えて、まだ利益面で実績のないスタートアップ企業等では、売上高倍率(EV/売上高)も使用するケースがあります。この中でも特に使用する指標の一つにEV/EBITDA倍率があります。

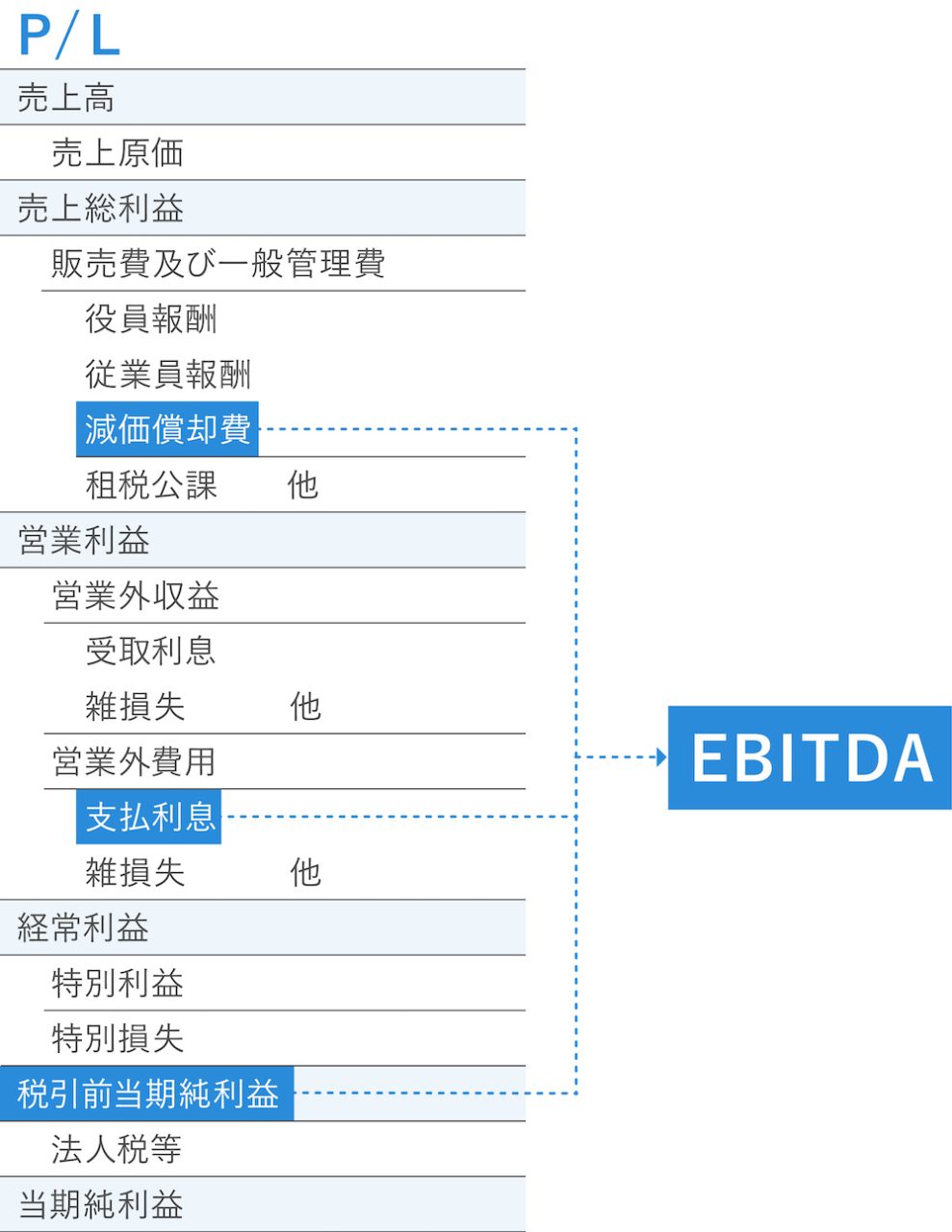

企業価値評価に欠かせないEBITDAとは

EBITDAとは「Earnings Before Interest, Taxes, Depreciation, and Amortization」の略であり、日本語で「利払い前、税引き前、減価償却前、その他償却前利益」を意味します。その名の通り、EBITDAは「利払い前、税引き前、減価償却前、その他償却前」の利益であるため、企業ごとに異なる借入金利の影響や、国や企業規模ごとに異なる税率の影響、そして、減価償却方法の違いなどによる影響を最小限に抑えることが可能となり、企業間の収益性の比較の際には非常に有用な指標となります。

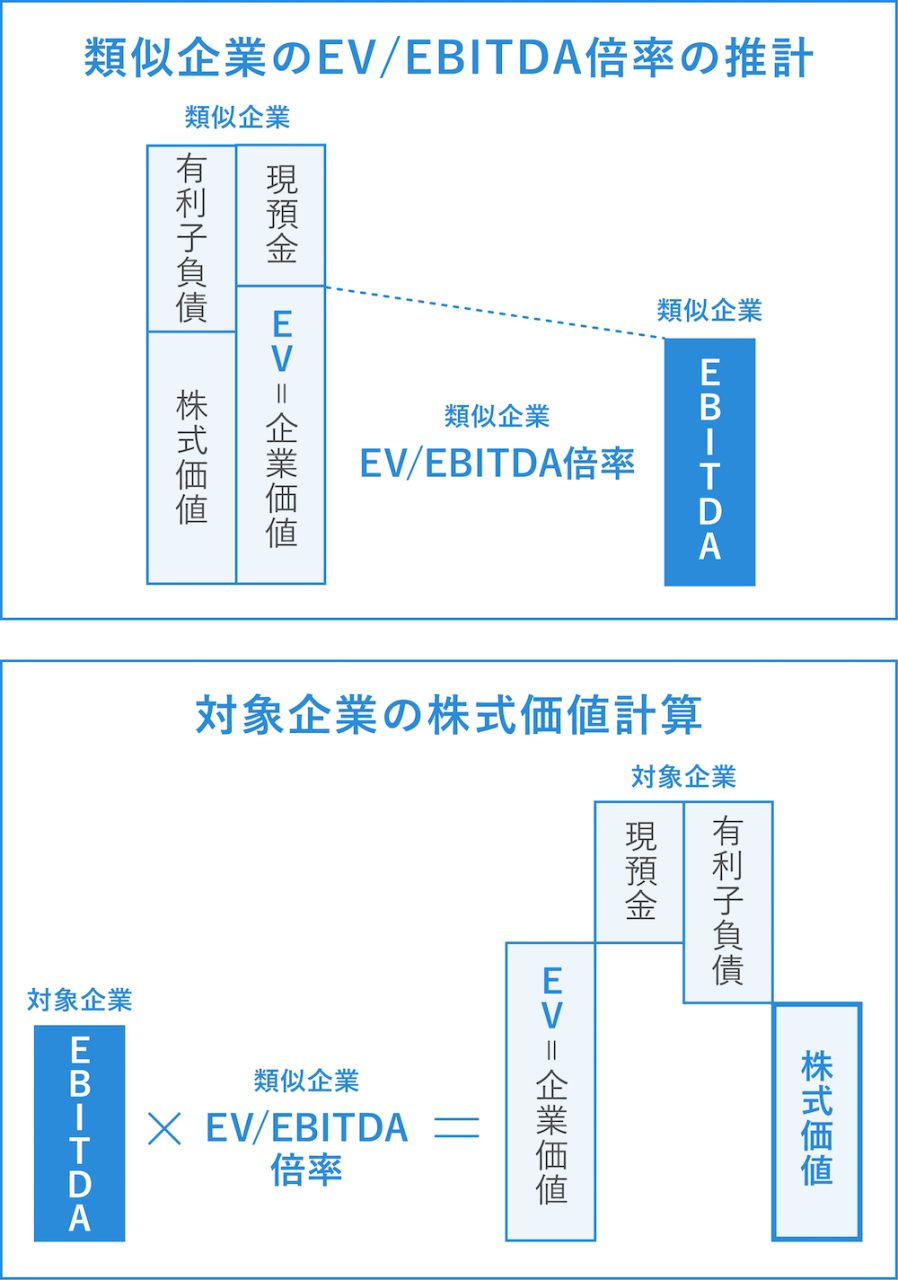

企業価値評価の現場では、このEBITDAに対して企業価値(Enterprise Value:EV)が何倍に当たるかを表す指標であるEV/EBITDA倍率がよく使われます。EV/EBITDA倍率を用いて株式価値(≒譲渡価格)を算出するために、数式を交えて理解しましょう。

EV(企業価値)とは株式価値と純有利子負債(有利子負債ー現預金)の合計額であり、出資者である株主と借入金等の提供者である債権者に帰属する価値です。式で表すとEV(企業価値)=株式価値+有利子負債ー現預金となります。

一方のEBITDAは上述した通り、「利払い前、税引前、減価償却前、その他償却前利益」であり、税前利益に支払利息と減価償却費を足し戻すことで算出されます。式で表すとEBITDA=税前利益+支払利息+減価償却費となります。

なお、実務的には、営業外損益・特別損益に一時的な損益や事業外の損益が含まれることが多いため、便宜的に営業利益+減価償却費で計算されることが多くなっています。したがって、EV/EBITDA倍率は(株式価値+有利子負債ー現預金)/(税前利益+支払利息+減価償却費)と表されます。

この式を用いて、類似上場企業のEV/EBITDA倍率の平均値(または中央値)を求め、対象企業のEBITDAに、当該倍率を乗じてEV(企業価値)を算出します。最後に算出された企業価値から純有利子負債(有利子負債ー現預金)を差し引くことで対象会社の株式価値を算出することができます。

マーケットアプローチを用いて実際に企業価値評価を行う

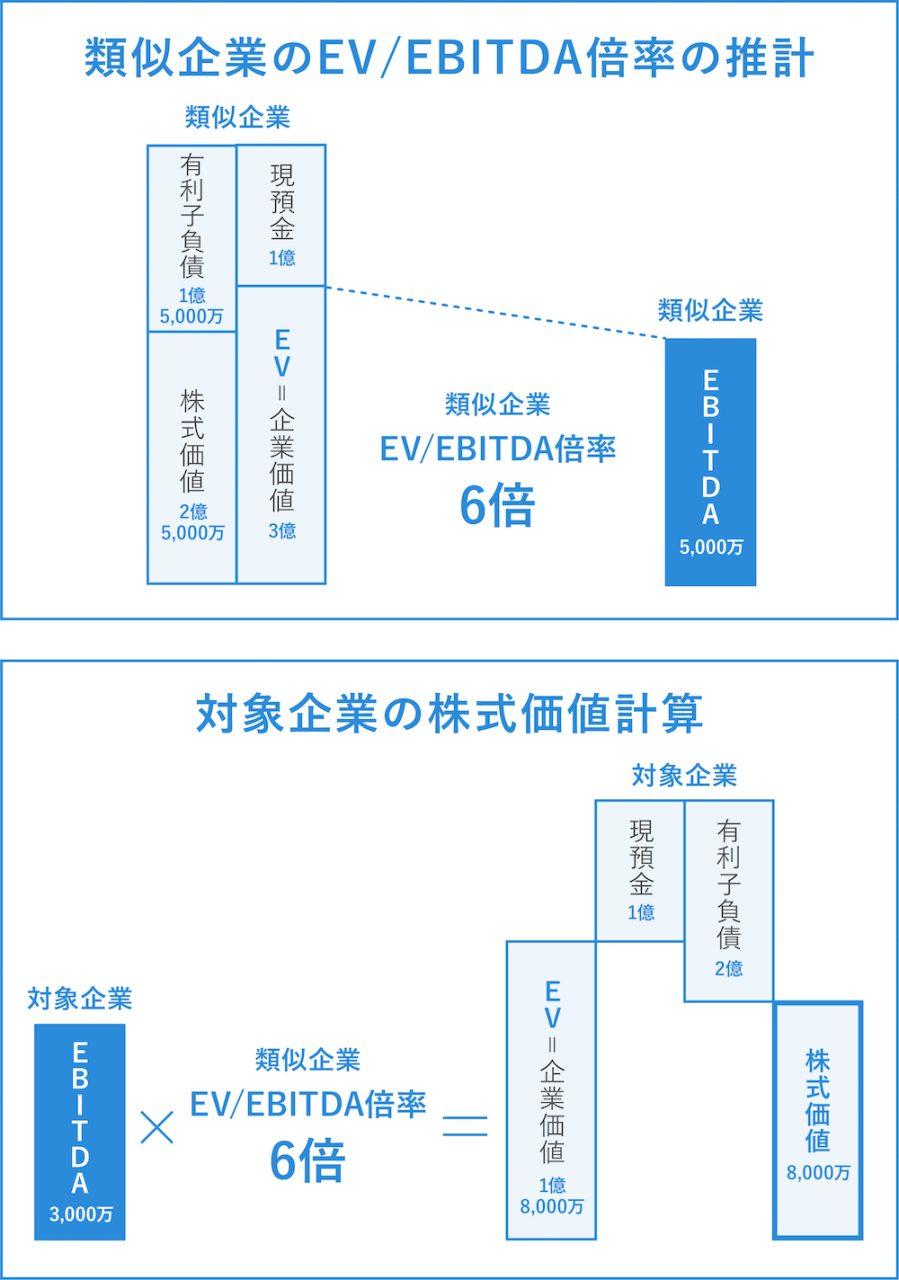

ここでは実際の財務数値を用いて、企業価値評価のシミュレーションを行います。今回は、類似企業のEV/EBITDA倍率を基に、対象会社Y社の株式価値を算出します。なお、EBITDAは5,000万円とします。

【Y社の概要】

| 科目 | 金額 |

|---|---|

| 現預金 | 1億 |

| 有利子負債 | 2億 |

| 税引前利益 | 2000万 |

| 支払利息 | 200万 |

| 減価償却費 | 800 |

【類似企業の概要】

| 科目 | 金額 |

|---|---|

| 株式価値 | 2億5000万 |

| 現預金 | 1億 |

| 有利子負債 | 1億5000万 |

ここでは実際の財務数値を用いて、企業価値評価のシミュレーションを行います。今回は、類似企業のEV/EBITDA倍率を基に、対象会社Y社の株式価値を算出します。なお、EBITDAは5,000万円とします。

1.類似企業のEV(企業価値)

=株式価値+有利子負債ー現預金

=2億5000万円+1億5000万円ー1億円

=3億円

2.類似企業のEV/EBITDA倍率

=企業価値÷EBITDA

=3億円÷5,000万円

=6倍

3.対象会社のEBITDA

=税引前利益2,000万円+支払利息+減価償却費

=2,000万円+200万円+800万円

=3,000万円

4.対象会社のEV(企業価値)

=EBITDA×EBITDA倍率

=3,000万円×6倍

=1億8,000万円

5.対象会社の株式価値(≒譲渡価格)

=EV(企業価値)+現預金ー有利子負債

=1億8,000万円+1億円ー2億円

=8,000万円

よって、対象会社の株式価値(≒譲渡価格)は8,000万円とわかります。

まとめ

マーケットアプローチは、株式市場やM&A市場における取引価額を基準に算定するため客観的であるという特徴があります。しかし、中小企業と同じビジネスモデルで同規模の上場企業を探し出すことが難しいという欠点もあるので、企業の実情に応じて適切な評価方法を取り入れることが重要です。

最近は無料で企業価値評価をやっている会社も増えてきているので、もし難しいと感じられた方はアドバイザーに相談してみるのも手でしょう。