M&Aを実施する際に減税措置の要件を満たせば、税額控除の適用や損金算入が認められるなど税負担を軽減できます。中小企業がM&Aを検討する場合は、減税措置の内容を事前によく確認しておきたいところです。

2021年度と2024年度の税制改正では、税負担の軽減が図られ、設備投資や雇用確保などを対象とした減税措置が用意されています。

本記事では、M&Aで活用できる減税措置の概要や控除内容、減税措置を利用するメリットを解説します。

安田 亮

https://www.yasuda-cpa-office.com/

目次

2021年度税制改正によるM&Aの減税措置とは

2021年度税制改正により、「経営資源集約化税制(中小企業事業再編投資損失準備金)」が創設されました。この制度が創設された結果、中小企業は経営力向上計画の認定を受けたうえでM&Aを行うと、税制上の措置(減税措置)を受けられます。

M&Aにおける減税措置は2つ設定されており、その大まかな内容は下記のとおりです※。

| 設備投資減税(中小企業経営強化税制) | 投資額の10%の税額控除(7%の場合も) または全額即時償却 |

| 準備金の積立 | M&Aで投資した金額のうち、70%以下を損金算入 |

M&A減税措置の概要【2021年度】

2021年度の税制改正でM&Aの減税措置が盛り込まれた背景には、いくつかの目的があります。以下では減税措置の対象とともに解説します。

減税措置の目的

M&Aの減税措置により経営資源の集約化を推進する目的の1つは、「中小企業における生産性の向上」です。

経済産業省が実施した調査によると、M&Aを実施した企業と実施しなかった企業の生産性の推移を比較した場合、その後の5年間でM&Aを実施した企業のほうがより生産性が向上した結果が示されています。

また、「新型コロナウイルスの影響に対する対策」も目的の1つです。当時は新型コロナウイルスの影響により企業の廃業が見込まれていたため、地域の経済や雇用を支える中小企業の経営資源の散逸リスクが高まっていました。

中小企業の生産性を向上し、廃業による経営資源の散逸を防ぐためには、M&Aによる企業・事業の統合や再編を通じて、経営資源を集約化することが重要です。このような状況を踏まえて、M&Aの障壁でもある税金負担を軽減することを狙いとして、減税措置が創設されました。

減税措置の対象

経営資源集約化税制における減税措置の対象となるのは、下記の2つの要件を満たす事業者です※1※2。

| ①特定事業者等 | ・常時使用している従業員数が2,000人以下の法人あるいは個人 ・協同組合等※3 |

| ②中小企業者等 | ・資本金あるいは出資金の額が1億円以下の法人 ・資本あるいは出資のない法人で、常時使用している従業員数が1,000人以下の法人あるいは個人 ・協同組合等※3 |

「特定事業者等」は、経営力向上計画の提出が可能な事業者です。経営資源集約化税制を活用するためには、中小企業等経営強化法における経営力向上計画の認定を要するため、本要件を満たす必要があります。ただし、雇用確保を促す税制については、2022年度税制改正により経営資源集約化税制による上乗せ措置は無くなりました。

また、「中小企業者等」は租税特別措置法上の要件です。経営資源集約化税制の適用には、上記のどちらの要件も満たす必要があります。

※1 出典:中小企業庁「経営力向上計画策定の手引き」

※2 出典:中小企業庁「中小企業等経営強化法に基づく支援措置活用の手引き」

※3 協同組合等に該当する組合は各制度で異なります。

M&A減税措置の控除内容

ここからは、以下の2つのM&A減税措置について、控除や要件など具体的な内容を解説します。

・設備投資減税(中小企業経営強化税制)

・準備金の積立(中小企業事業再編投資損失準備金)

設備投資減税(中小企業経営強化税制)

「設備投資減税(中小企業経営強化税制)」は、経営力向上計画に基づいて設備投資を実施した場合に、即時償却あるいは取得価額の10%(資本金3,000万円超1億円以下の中小企業者等は7%)の税額控除が受けられる制度です。

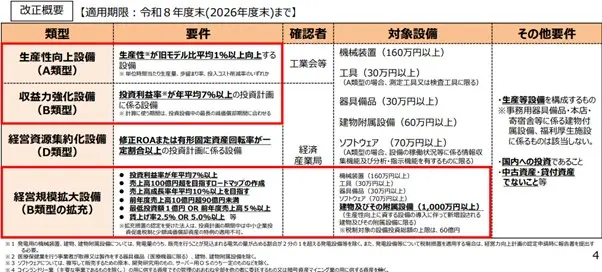

従来はA~Dの4類型がありましたが、法改正によって要件や類型の種類が変更された結果、2025年4月1日からはA類型(生産性向上設備)・B類型(収益力強化設備)・D類型(経営資源集約化設備)・E類型(経営規模拡大設備)の4つの類型が用意されています。各類型で対象となる設備や要件は以下のとおりです(2025年6月時点)※。

準備金の積立(中小企業事業再編投資損失準備金)

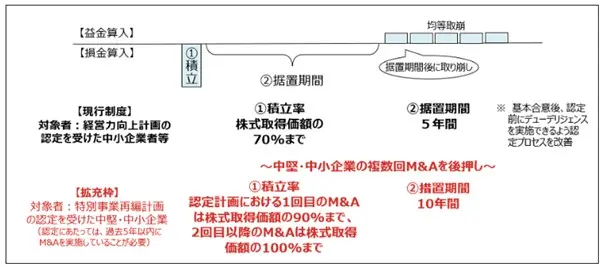

「準備金の積立(中小企業事業再編投資損失準備金)」は、株式取得または持分の取得によってM&Aを実施するときに(取得価額10億円以下に限る)、M&Aで取得した株式などの取得価額(取得価額10億円以下)の70%以下を準備金として積み立てた場合、積み立てた金額を当該事業年度に損金算入できる制度です※。

準備金には5年間の据置期間が設定されており、期間中に偶発債務・簿外債務などが発覚した時は取り崩しが可能です。取崩要件に該当するような問題が生じなければ、期間経過後に5年間に分けて均等に益金算入されます。

本税制の適用を受けるには、デューディリジェンス(事前承継などの事前調査)についての事項が含まれた経営力向上計画が認定されること、他の特定事業者等の株式などを取得し、実質的に他社の経営資源を引き継いでいること(親族内の株式移転などは対象外)、2027年3月31日までに経営力向上計画認定を受けていることなどの要件を満たす必要があります。

また、特別事業再編計画の認定を受けた中小企業の場合は積立率や据置期間が異なり、据置期間は5年ではなく10年です。減税措置の詳細な内容は中小企業庁サイト「中小企業事業再編投資損失準備金(中堅・中小グループ化税制)」で確認できます。

2024年度から中小企業事業再編投資損失準備金がリニューアル

2021年度の税制改正で設置された「中小企業事業再編投資損失準備金」は、2024年度の税制改正で内容の拡充と延長が行われました。中小企業がM&Aを実施する場合はうまく活用したいところです。以下では、2024年度税制改正による変更点を中心に、リニューアル後の「中小企業事業再編投資損失準備金」のポイントを解説します。

2024年度税制改正の変更点

中小企業事業再編投資損失準備金の2024年度における主な変更点は次のとおりです。

・積立率の引き上げ

・措置期間の延長

・株式取得金額の上限の引き上げ

・適用期限の延長

2024年度の税制改正によって設けられた拡充枠の条件を満たすと、1回目のM&Aでは株式取得価額の90%まで、2回目以降は株式取得価額の100%まで積立可能です。複数回のM&Aにより、買収に要した株式取得価額の全てを損金算入できるようになりました。

また、従来の制度での益金算入開始までの据置期間は5年間でしたが、拡充枠を活用した場合は10年間に延長されるとともに、株式取得金額の上限が100億円に増額されました。

さらに、減税措置の適用期限が2027年3月31日まで延長されています。

2024年度税制改正の対象

2024年の改正で拡充枠を活用できる対象は次のとおりです。

・産業競争力強化法で新設される特別事業再編計画の認定を受けた中堅・中小企業

・過去5年間にM&Aを実施した企業

拡充枠を利用する場合には特別事業再編計画の認定が求められます。

また、特別事業再編計画の認定を受けるためには過去5年以内にM&Aを実施した実績が必要です。

減税措置である2024年度制度改正により、中堅企業や中小企業が事業拡大のために複数回のM&Aを実施する際の負担が軽減されました。

M&A減税措置を利用するメリット

M&Aの減税措置を活用すると、具体的にどのようなメリットがあるのでしょうか。ここでは、M&A減税措置を利用するメリットとして、2つの視点から解説します。

・キャッシュ・フロー改善に役立つ

・M&Aの潜在的なリスクを低減できる

キャッシュフロー改善に役立つ

設備投資減税や雇用確保を促す税制を利用すると税額控除が受けられるため、法人税の支払いを減らすことができます。また、積み立てた準備金は当該年度の損金算入が可能なため、企業の所得が減る結果となり、同様に法人税の減額が可能です。

上記のようにM&A減税措置を利用すると、税金支払いによる手元現金の減少を抑えられ、キャッシュ・フローや資金繰りの改善に役立ちます。M&Aによる事業承継や新規事業拡大には相応の費用が伴うため、M&Aを検討している中小企業の経営者にとっては大きなメリットです。

M&Aの潜在的なリスクを低減できる

中小企業のM&Aにおける課題の1つが、簿外債務や偶発債務への対応です。簿外債務や偶発債務はデューディリジェンス(DD)によりケアされるべきものですが、中小企業ではデューディリジェンスにかけられる費用に限界があり、リスクを全て排除することには困難が伴います。

本制度により準備金を積み立てると、思わぬ簿外債務や偶発債務が発生した場合でも、準備金を取り崩すことで対応が可能です。

簿外債務や偶発債務などの潜在的なリスクを低減できる利点の多い制度となっています。

M&Aに伴う税負担を抑えるための節税対策

減税措置を活用する以外にも、M&Aの税負担を抑える方法があります。以下では、中小企業のM&Aで活用できる節税対策を2つ紹介します。

役員退職金を活用する

譲渡企業の経営者が自社株を保有している場合、M&Aを行う前に経営者へ退職金を支払ってから株式の譲渡を行えば、節税できる場合があります。

この場合、譲渡企業の経営者が得る所得は退職所得と株式譲渡による譲渡所得の2つです。譲渡企業が退職金を支払うことで現金が社外に流出するため株式譲渡時の評価額が下がって譲渡所得は減る一方で、退職金を受け取ることで退職所得として課税される形です。

退職所得には退職所得控除など優遇措置が設けられていることや、退職所得と譲渡所得では税率が異なることなどから、全てを譲渡所得として課税される場合よりも税負担を抑えられることがあります。ただし、退職金の金額によっては逆に税金が高くなることがあるため、注意が必要です。

▷関連記事:「M&A後の退職金は?手法・役職別の取扱いと節税につながるスキーム、注意点を解説」

税制適格要件を満たす

税制適格要件を満たせば、M&A実施時に資産・負債を帳簿価額で引き継ぐことができて売却損益が発生しないため、課税を繰り延べることができます。一方で、税制非適格の場合は、資産・負債を時価で引き継ぐため売却損益が発生して課税されます。

税制適格要件を満たして適格合併と見なされるためには、金銭等不交付要件などいくつかの要件を満たすことが必要です。税制適格要件の内容は完全支配関係(持分比率100%)・支配関係(持分比率50%超)・共同事業の3パターンで異なります。

具体的な要件については以下の記事で詳しく解説しているため、あわせてご覧ください。

▷関連記事:「適格合併とは?メリットや要件、繰越欠損金を全額引き継げるケースを解説」

M&Aの減税措置についてのまとめ

2021年度税制改正によって、設備投資減税や雇用確保を促す税制、準備金の積立の各制度を利用できるようになり、2024年度からは準備金の積立制度が拡充されました。減税措置の要件を満たして、税額控除の適用や準備金の損金算入ができれば、税負担を軽減できます。

減税措置はM&Aを実施する中小企業にとってメリットの大きい制度ですが、制度ごとに要件が細かく定められています。減税措置の活用を検討する場合は、中小企業庁サイトなどで要件を事前によく確認することが大切です。

税制の要件や手続きなど、M&Aの減税に興味のある方はfundbookまでご相談ください。税務を含め、多くの専門知識を持つスタッフがM&Aの初期的な相談からサポートします。相談者と同じ目線に立ち、寄り添いながら支援を行うfundbookをぜひご活用ください。