目次

第三者割当増資とは

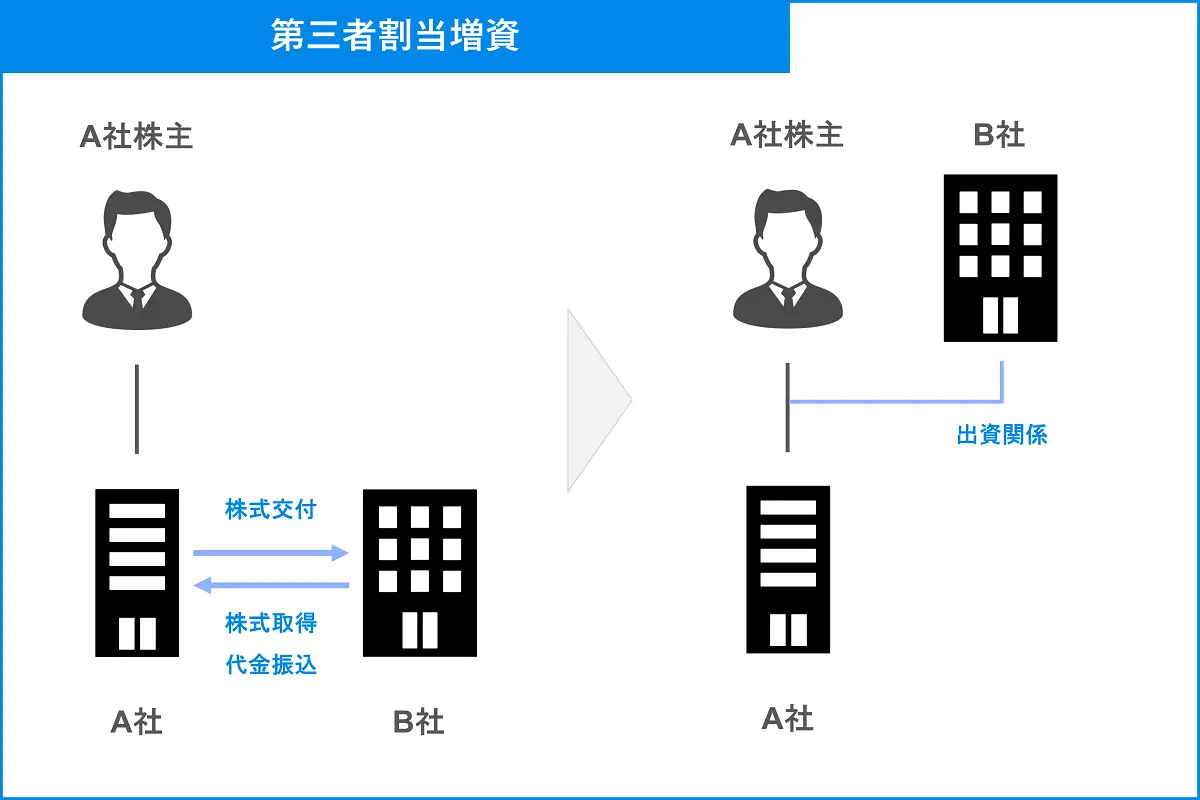

第三者割当増資とは、特定の第三者(個人・法人)に対して株式を割り当てることで資金を調達する増資の手法を指します。

増資は大きくは「無償増資」と「有償増資」に分類することが出来、無償増資は株主から資金を受領することなく新株を割り当てる増資であるのに対し、有償増資は株主から資金を受領し新株を割り当てる増資になります。

第三者割当増資は有償増資に該当し、有償増資には他に、不特定多数の出資者に株式を割り当てる「公募増資」と既存の株主に対して株式を割り当てる「株主割当増資」が存在します。

なお買収企業と被買収企業の関係は、出資比率により異なるものの、中小企業のM&Aでは役員などが派遣されるケースが目立ちます。

また第三者割当増資では既存の株主と買収企業の株主が双方で経営を行うことになるため、完全買収は出来ません。

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

第三者割当増資の目的

第三者割当増資を行う目的は主に2つあります。

1)資金調達

2)他社との関係強化

▷第三者割当増資の目的1)資金調達

まず一つ目の目的は資金調達です。

自社の事業や理念などに興味を持つ株主や、株主価値の向上を期待する新たな株主に対し、新株を発行し資金を得ますので、自社の成長のための資金を得たいという企業の目的と合致した手法になります。

▷第三者割当増資の目的2)他社との関係強化

第三者割当増資の目的として、割当先と発行会社における資本業務提携があげられます。

資本業務提携は、第三者割当増資などを用いて資本関係を持ち、この業務提携の協力関係を強化するものともいえ、資本業務提携を行うことで、契約を結んだ企業への経営参画や、財務面での支援など、業務提携単独での契約よりも強力な関係構築が期待できるためです。

また資本の関係を持たない業務提携はお互いの利益や目的の達成のために、技術開発や研究、営業活動などを協力します。

第三者割当増資のメリットとデメリット

第三者割当増資のメリットとデメリットを買い手企業・売り手企業のそれぞれの目線から整理します。

▷買い手企業のメリット・デメリット

まずは買い手企業のメリットとデメリットです。

メリット

(1):売り手会社との強固な関係性が期待できる

(2):連結決算における利益取込み効果

(3):100%買収と比較するとリスク回避が期待できる

デメリット

(1):株式譲受と比較して多額の資金が必要

(2):議決権を100%取得できない

メリット(1):売り手会社との強固な関係性が期待できる

売り手企業と資本関係となることで、強固な関係性が期待でき、関係性が向上することによって自社と売り手企業の事業の相乗効果が生まれやすくなります。

メリット(2):連結決算における利益取込み効果

連結決算では、親会社だけでなく資本関係にあるグループ全体で決算を行います。第三者割当増資を行い連結決算を進めた場合、グループ全体に利益の取込み効果を得ること期待できます。

メリット(3):100%買収と比較するとリスク回避が期待できる

100%買収では、買収のために投下する資金が多くなりやすいです。

そのため、万が一、対象会社の事業運営が滞った場合、投資損失額が多くなる傾向があります。

株主は有限責任ではありますが、日本では、100%株主は「道義的責任」を追求される恐れがあります。有事の際には、対象会社従業員の引取りや親会社から見た時の債権・貸付金の放棄等が発生するリスクがあります。

その点、第三割当増資で議決権を取得した場合、株式譲渡を組み合わせない限りは必ず他株主が存在します。そのため、他株主と「道義的責任」を分担し、リスク回避が期待できます。

デメリット(1):株式譲受と比較して多額の資金が必要

第三者割当増資を行う際は、株式譲受と比較して、同じ議決権を取得する場合に多額の資金が必要です。

そのため、多額の資金を用意する必要があります。

デメリット(2):議決権を100%取得できない

第三者割当増資では、株式の一部は取得できます。

しかし、100%の株式を得ることはできないため、議決権を100%取得できません。そのため、グループ法人税制のように議決権が100%必要な仕組みを活用できません。

また、取得する議決権の割合によっては、売手企業とのガバナンスが低下するリスクもあります。

▷売り手企業のメリット・デメリット

売手企業の第三者割当増資のメリットは以下のとおりです。

メリット

(1):企業の資金繰りの安定

(2):売り手企業が新株主を選択できる

(3):取引先や金融機関からの信用力が増す

デメリット

(1):既存株主の持ち株比率の低下

(2):既存の株主は譲渡対価を直接受け取れない

(3):増資による税負担の増加

メリット(1):企業の資金繰りの安定

第三者割当増資は、新株を発行して資金を集められるため、財務基盤を強化でき、資金繰りの安定が期待できます。

メリット(2):売り手企業が新株主を選択できる

新株主を選択でき、関係性向上が期待できる第三者割当増資では、特定の第三者に割り当てを受ける権利を与え、新株を引受けてもらいます。

その際に、既存・新規取引先など自社に関係のある第三者に新株を引受けてもらうことで、業務で関わりのある相手が株主になり配当を受ける側となります。

また、買手企業と互いの利益の向上を目指すこととなり、事業面での安定した関係性構築が期待できます。

メリット(3):取引先や金融機関からの信用力が増す

第三者割当増資は、信用力がある企業が買手企業になった場合、取引先や金融機関からの信用力が増します。

売手企業の第三者割当増資のデメリットはこちらです。

デメリット(1):既存株主の持ち株比率の低下

新しい株式を発行して、それを新たな第三者に引受けてもらうことで、既存株主の持株比率が下がることになります。

持株比率が低下すると、経営の主要な意思決定のフローに影響が出る危険性があります。このことを株式の希薄化と呼びます。

デメリット(2):既存の株主は譲渡対価を直接受け取れない

後ほど詳しくお伝えしますが、第三者割当増資では、出資金(額)の支払先が既存の株主ではなく売手企業となるため、既存の株主は出資金(額)を直接受け取れません。

デメリット(3):増資による税負担の増加

第三者割当増資によって増資して資本金が増えた場合、新株発行企業の税負担が増加することがあります。

資本金が1,000万円や1億円を超えた場合は、翌年に納める税金が増えてしまうので、税負担が増えるリスクがあると覚えておきましょう。

第三者割当増資の株価への影響

第三者割当増資は実行する理由によって、株価に影響を与える可能性があります。

株価が変動する可能性がある実行理由は以下の通りです。

▷株価が下がる理由

株式の希薄化による影響

「株式の希薄化」とは新規株式を発行することにより、株式の総数が増えることで1株の権利内容が小さくなることを指します。

具体的な原理は以下の通りです。

まず、株価は「株価収益率(PER)×1株あたりの利益(EPS)」で算出することができます。(上場企業の場合、投資家はこの計算式により適正株価を算出し、投資判断をすることが多くあります)

株価収益率(PER)は「株価÷1株あたりの利益(EPS)」であり、1株あたりの利益(EPS)は「当期純利益÷発行済株式数」で算定します。株式の新規発行により発行済株式数が増加すると、1株あたりの利益(EPS)は低下することになります。

一方で、株価収益率(PER)は業界平均やマーケット平均と比較した水準を用いるため、特に変動しません。

そのため増資によってEPSが下がると、PERが固定のため相対的に株価が下がることになります。

これを「株式の希薄化」といいます。

増資を行う目的がネガティブなものである場合

悪化した財務状況の改善などネガティブな理由の場合、臨時株主総会にて増資の目的を伝えられた既存株主が反発して株式を手放し、株価が下降する可能性が高くなります。

▷株価が上がる理由

新規事業立ち上げや技術開発など、事業成長が目的の場合

事業成長を目的とした第三者割当増資の場合、出資者や目的を聞いた他の投資家が利益が出る期待を持って株式の取得に乗り出し、株価が上昇します。

増資の引受先とのシナジー効果が見込める場合

第三者割当増資では公募増資と異なり出資者を特定できるため、出資者とのシナジー効果が発生することが想定されます。

シナジー効果により売上が向上すると期待された際には株価が向上する可能性があります。

あまり知られていない企業がポテンシャルを秘めたプロジェクトに望む場合

ケースとしては少ないですが、低位株に対して、第三者割当増資の目的を知った出資者が期待を込めて株式を取得し、株価が急上昇する可能性もあります。

※低位株とは:あまり投資家から注目されておらず、株価が低い株を指します。

第三者割当増資の手続き・流れ

第三者割当増資の流れは以下の様な流れで進めます。

1)新株の募集事項の決定・通知

2)募集株式の申込

3)割当の決定

4)出資金の払い込み

5)株式の発行・登記変更

▷1)新株の募集事項の決定・通知

株式割当による新株発行の具体的な内容を決定します。

募集事項として決定すべき内容として、以下に項目の例をあげます。

募集事項に関しては、公開会社の場合は取締役会でその内容を決定し、非公開会社の場合は株主総会の特別決議で決定し、必要な内容を株主に通知する流れです。

・募集株式の数

新しく発行する株式の数

・募集株式の払込金額又はその算定方法

募集株式1株と引換えに払い込みを受ける金額、又は給付を受ける財産の価額

・現物出資の旨並びに当該財産の内容及び価格

金銭以外の財産を出資する場合に決める必要があります。

・払込(給付)期日又は払込(給付)期間

募集株式と引換えにする金銭の払い込み(財産の給付)の期日、又はその期間を定めます。

・増加する資本及び資本準備金に関する事項

増加する資本金の計上を行います。

ただし、会社法では払い込まれた金額の2分の1を超えない額は、資本金として計上しない、という判断も可能となります。

▷2)株主宛の通知

新株の募集事項が決定した場合、新株の引受希望者に株式会社の商号と募集事項を通知する。(会社法203条1項)

▷3)募集株式の申し込み

募集株式の引受けを申し込む人は、氏名、住所、引受株式数を記載した申込書を提出します。

▷4)割当の決定

申し込みを受け付けてから、発行会社は募集株式を割り当てる相手と新たに発行する株式数を取締役会または株式総会の特別決議で決定します。

▷5)出資金の払い込み

割当を受けた出資者は、定められた期日までに指定された方法で全額を払い込みます。

▷6)株式の発行、登記変更

株式を発行し、資本金額や発行株式数の増加の登記変更を、払込期日又は払込期間の末日から2週間以内に行います。

上の2~4の手順は、総数引受契約という方法を使用すれば不要です。

1,5-6の手続きは必須ですが、早ければ1日ほどで完了させることができます。

第三者割当増資の株価算定方法

金調達額は「株価×新規発行株式数」で構成されています。

目標調達額は企業の目標に合わせて決まりますが、株価がわからなければ発行数を決めることができません。

そのため、株価を算定する必要があります。注意しなければならないのは、株価の算出方法は上場企業と未上場企業で異なることです。

上場企業の場合は市場に公表されている株価を基に算出します。この株価には経済や政治の情勢などの外的要因が反映されているため、必ずしもその時点での企業の価値を正確に反映しているとは限りません。

そのため、1ヶ月間の株価の平均を算出するのが一般的です。そのうえで、株主に対して客観的な評価であることを示すためにデューディリジェンスや企業価値評価を組み合わせる場合があります。

一方で、未上場企業は株式が市場に公表されていないため、以下の3つのアプローチを基に評価額を算出する必要があります。企業価値および株式価値を算出する企業価値評価(バリュエーション)の詳細は以下を参照してください。

▷関連記事:M&Aのバリュエーション(企業価値評価)とは?意味・重要性から算定方法まで

▷コストアプローチ

コストアプローチは企業の保有している資産および負債をベースにして株式価値を算出する方法です。純資産を基にしているため客観性に優れた評価を行うことができます。

コストアプローチの中でもよく活用される手法は以下の通りです。

・簿価純資産法

企業が持つ資産・負債を帳簿に基づいて計算する手法です。

帳簿上に記載されている資産の合計から負債を引いたものが評価額に当たります。帳簿を基に計算するため、未上場企業の評価額を算定するうえでよく使われます。

・時価純資産法

時価純資産法とは、評価対象企業の資産・負債の項目を時価に置き換えて株式価値を算出する方法です。

時価純資産法のメリットは帳簿上の資産及び負債を時価へ修正することで、現在の資産及び負債の価値を考慮した時価純資産を算出できます。一方で、時価純資産法では既存の資産及び負債にしか着目していないため、評価対象企業が有する将来の収益力については一切評価されていないというデメリットがあります。

▷関連記事:【図解付き】企業価値評価におけるコストアプローチとは?メリット・計算方法・他の方法との違いを解説

▷マーケットアプローチ

マーケットアプローチは、株式市場やM&A市場における取引価額を基準に算定する評価方法です。

マーケットアプローチの中でよく活用される手法は以下の通りです。

・類似企業比較法

事業内容や企業規模、収益性という観点で類似した他の公開会社を複数選出したうえで、企業価値と財務上の数値を基に比較し、株価とします。

▷関連記事:企業価値評価の一つ、マーケットアプローチとは?よく使われる計算方法やシミュレーションも解説

▷インカムアプローチ

インカムアプローチは、譲渡企業に今後見込まれる収益やキャッシュフローから、リスクなどを考慮して企業価値を算出する評価方法です。

インカムアプローチの中でよく活用される手法は以下の通りです。

・DCF法

将来的に見込まれるキャッシュフローから、リスクの大きさに合わせて設定した割引率(将来的な価値を現在の価値に直すための利子率)で引くことで算出する方法です。

複数の手法を解説しましたが、現状の株価・評価額を算定する際は複数のアプローチ手法を組み合わせることで客観的な株価・評価額を算出することができます。

▷関連記事:【徹底解説】企業価値評価の手法の一つ、インカムアプローチとDCF法の計算方法を解説

第三者割当増資を行う際の注意点

第三者割当増資を行うにあたって、何点か押さえておきたい注意点があります。

▷有利発行

有利発行とは時価よりも安価な価額で第三者割当増資を行うことを指し、10-15%以上安い価額の場合、有利発行とみなされる傾向があります。

有利発行を行う場合、既存株主保護の観点から株主総会において特別決議を行う必要があります。

▷既存株主の保有割合の低下

第三者割当増資により新株が発行された場合、全体の株式数が増加し、既存の株主の株式保有割合は低下します。

既存株式の中には、第三者割当増資が行われた結果、議決権を失うケースもあるかもしれません。上記の様なケースの場合、経営に影響を及ぼしたり、相互の関係性の弱体化に繋がる可能性も考えられます。

▷変更登記の申請

第三者割当増資を行った際には、振込日の翌日から2週間以内に変更登記の申請を行う必要があります。

期日を過ぎてしまった場合、申請自体は可能ではあるものの、制裁金が科される可能性があるため注意しましょう。また変更登記を行わなかった場合、休眠会社と見做され、強制的に解散させられる可能性もあります。

第三者割当増資の実施例

近年行われた第三者割当増資の事例をご紹介します。

▷AMAZON、三井物産を引受先とするアイスタイルの第三者割当増資

2022年8月、コスメ・美容の総合サイト「@cosme」を運営するアイスタイルはAmazonと三井物産を引受先とする第三者割当増資を決定しました。

本第三者割当増資を通じて、Amazon.co.jp上に「@cosme SHOPPING」(仮)のオープンを予定、また三井物産からはグローバル事業におけるパートナー紹介や国内流通事業における課題解決などの支援を受けるとしています。

▷ディー・エヌ・エー、西部リアルティソリューションズを引受先とするアルムの第三者割当増資

2022年7月、医療・ヘルスケア関連モバイルICT事業、地域包括ケア推進事業などを手がけるアルムは、ディー・エヌ・エー、西部リアルティソリューションズを引受先とした第三者割当増資を実施し、247億円の資金調達を実施しました。

この資金調達から、アルムは遠隔医療の新ソリューションの展開、既存ソリューションとIoTデバイスの連携による医療・介護現場のDX化を加速させるとともに、さらなるグローバル展開を目指すとしています。

▷SOFTBANK VISION FUND2など6社を引受先とするLEGAL FORTHの第三者割当増資

2022年6月、契約審査プラットフォーム「LegalForce」やAI契約管理システム「LegalForceキャビネ」を提供しているLegal ForthはSoftbank Vision Fund2など6社を引受先とした第三者割当増資を実施、約137億円の資金調達を行いました。

引受先は以下企業となります。

・SoftBank Vision Fund 2

・Sequoia China

・Goldman Sachs

・WiL, LLC

・みずほキャピタル株式会社

・三菱UFJキャピタル株式会社

LegalForceはこの資金調達を活用し、採用や開発、営業の強化を図るとしています。

まとめ

第三者割当増資は資金調達の他、関係性強化など様々な目的に活用できる手法です。

ただし、既存株主への対応など注意すべき点も多数存在しますので、第三者割当増資を検討する際には確認事項などを洗い出しておくとよいでしょう。