「事業承継に興味があるが、詳しい内容はわからない」という方も多いと思います。

事業承継が必要なタイミングになってから行動していても、準備不足になる可能性があります。

そこでこの記事では、現役のM&Aアドバイザーが事業承継の基礎知識からメリット・デメリットやポイントを解説していきます。

この記事を参考にすれば、スムーズな事業承継を行いやすくなります。事業承継に失敗したくない方は、ぜひ参考にしてください。

▷関連記事:事業承継が問題になっている背景と解決策としてのM&A

▷関連記事:営業譲渡とは?事業譲渡との違いやメリット・デメリットを解説!

上場企業に負けない 「高成長型企業」をつくる資金調達メソッド

本資料では自社をさらに成長させるために必要な資金力をアップする方法や、M&Aの最適なタイミングを解説しています。

・縮小する日本経済市場を生き抜くために必要な戦略とは?

・まず必要な資金力を増強させる仕組み

・成長企業のM&A事例4選

M&Aをご検討の方はもちろん、自社をもっと成長させたい方やIPOをご検討の方にもお役立ていただける資料ですので、ぜひご一読ください。

目次

事業承継とは

事業承継とは、その名の通り、自分が行っている事業の経営権を後継者に渡す手続きのことを指します。

▷事業承継(親族内承継、親族外承継、M&A活用)

事業承継には、以下の3つの手法があります。

主な違いは後継者になる人の属性の違いです。

| 承継方法 | 後継者 |

|---|---|

| 親族内承継 | 親族 |

| 親族外承継 | 親族以外の役員および従業員 |

| M&A活用 | 社内以外の第三者 |

▷事業承継の構成要素

事業承継の構成要素は、以下の3つです。

| 構成要素 | 引き継ぐもの |

|---|---|

| 事業 | 経営権 |

| 財産 | 株式・非事業用資産 |

| 無形財産 | 特許・ブランド・ノウハウ |

事業承継では、「事業」そのものを引き継ぐので、これらの3つのものを引き継ぐこととなります。

資産だけを引き継ぐ遺産相続とは違い、事業に関するものを引き継ぐため、時間がかかりやすいです。そのため、事業承継を考えている場合は、早めに準備をしておく必要があります。

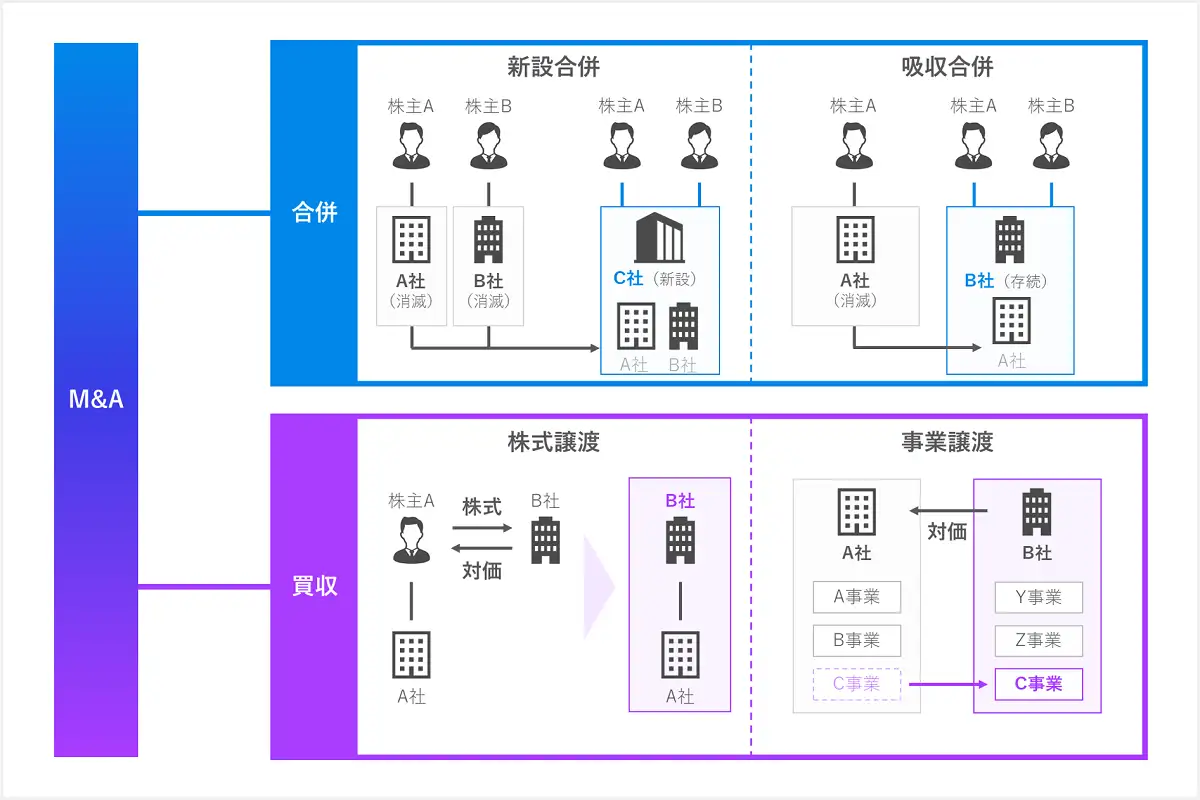

M&Aとは

M&Aとは、「Mergers and Acquisitions」の略で、他の会社を合併したり、買収したりする経営手法のことです。

以前のM&Aは「乗っ取り」というネガティブなイメージがありました。

しかし、M&Aは事業承継の問題を解決できる経営手法として注目されています。 また、M&Aは大企業が行うイメージが強かったです。

ですが、現在は、中小企業のM&Aもニュースで頻繁に取り沙汰されるようになり、中小企業の経営者にとっても一般的な話になってきました。

M&Aは、昨今大きな社会問題として注目を集める後継者問題を解決しうるため、事業承継の分野でも期待を集めています。

M&Aに関しては、こちらの記事で全体像をまとめています。図解付きなので、理解しやすいかと思います。

▷関連記事:M&Aとは?M&Aの意味・流れ・手法など基本を分かりやすく【動画付】

▷関連記事:最新のM&A事例と動向

事業承継型M&Aとは

事業承継型M&Aとは、M&Aを使って事業承継をすることを指します。

事業承継型M&Aによって、自社内に後継者がいなかったとしても、第三者に自社を譲渡することで、企業を存続することが可能です。

これまでは自社内に後継者がいないと、現在の経営者の引退と同時に、企業が廃業になることが通常でした。事業が廃業になると、従業員や取引先が仕事を失ったり、顧客が商品やサービスを利用できなくなってしまいます。

その点、事業承継型M&Aは事業承継問題の解決策として、効果的な手段です。

さらに、譲受企業とのシナジー効果があれば、譲渡企業の飛躍的な成長も見込めます。

▷M&Aと事業承継の違い

M&Aと事業承継の違いを紹介します。

事業承継は、事業の経営を後継者(社)に引き継ぐことを指します。

それに対して、M&Aは企業や事業の買収や合併のことを指します。

両者の関係は並列ではありません。M&Aは事業承継の手法の一つと言えます。

事業承継におけるM&Aの現状

事業承継におけるM&Aの現状をお伝えしていきます。

日本の企業における中小企業の割合は、約99%です。ほとんどが中小企業なのです。

しかし、1999年から2015年の間に約100万社も減少しています。中小企業庁の発表によると、経営者の半分以上は60代以上と高齢化が進んでいます。

また、後継者不在の経営者は60代では約5割、70代では約4割、80代以上では約3割となっています。(2020年版「中小企業白書」 – 中小企業庁 – 経済産業省)

同じく、中小企業庁の調べによると、親族内での事業承継は減少しており、従業員や社外の第三者への事業承継が6割を超えています。親族内の事業承継が減少した理由は、以下の記事でまとめています。

▷関連記事:減少する親族承継、多様化する事業承継

▷政府も後押しするM&Aによる事業承継

政府もM&Aによる事業承継を後押ししています。

なぜなら、事業承継がされずに企業が廃業してしまうと、従業員の働き口がなくなって失業者が増えたり、国の経済力が落ちたりしてしまうからです。

後継者問題が解決しない場合、経済産業省による試算では、2025年頃までに最大約650万人の雇用と約22兆円分のGDP(国内総生産)が失われるとされています。

そのため、M&Aによる事業承継を支援するために、各所に事業引継ぎ支援センターを設置してM&Aのマッチングを強化しています。また、税金面や補助金面の優遇措置を取っています。

▷活用すべき税制・補助金

活用すべき税制、補助金は、以下の2つです。

・事業承継税制

・事業承継補助金

それぞれ解説していきます。

事業承継税制

事業承継税制とは、一定の要件を満たすと事業承継に関する相続税や贈与税の支払いが猶予・免除される制度のことです。

事業承継では、多額の相続税や贈与税がかかる可能性があり、その猶予・免除を通じて、事業承継を行いやすくする環境を整えています。

ただし、この制度を使えるのは、2027年12月31日までの事業承継が対象です。また、2023年3月31日までに、都道府県庁に「特例承継計画」を提出することも要件となっています。

事業承継補助金

事業承継補助金は、事業承継で発生する経費の一部を補助する補助金です。

事業承継をきっかけに新しい経営体制になる企業を対象にしています。事業承継では、経費がかかるため、その一部を負担することで、事業承継を行いやすくする環境を整えています。

ただし、利用するためには要件を満たす必要があり、毎年要件が変わります。利用したい場合は、事業承継補助金の最新の要件を確認してください。

▷成長戦略・業界再編を企図した譲渡も増加

成長戦略・業界再編を企図した譲渡も増加しています。

事業を譲渡することによって、残った事業に集中できたり、事業の成長に必要な資金を手に入れることができるからです。

また、M&Aによって事業承継をする場合、譲受企業は相対的に資金力のある会社が多いです。譲受企業の資金力によって、譲渡企業・事業が飛躍的に成長する可能性もあります。

M&Aは成長戦略・業界再編としては、有効な経営手法なので、選択肢に入れておくことをおすすめします。

なお、成長戦略としてのM&Aについては、以下の記事で詳しく解説しています。

▷関連記事:M&A戦略を考える 経営基盤を安定させる成長戦略としてのM&A

またfundbookで過去に行った「成長戦略型段階的M&A」のアーカイブ動画のご視聴も可能です。ぜひお申し込みください。

▷関連動画:IPO支援のプロ・PEファンドが語る「成長戦略型段階的M&A」

事業承継M&Aのメリットとデメリット

事業承継型M&Aのメリットとデメリットを解説していきます。

▷事業承継M&Aのメリット

事業承継型M&Aのメリットは、譲受企業と譲渡企業によって以下のものが挙げられます。

譲受企業のメリットは以下の通りです。

・ブランド力の獲得

・人材の獲得

・技術の獲得

事業承継型M&Aをすることで、譲受企業はブランドや人材や技術など、多くのことを引き継げます。ブランドや人材や技術は、自社だけで獲得しようとすると時間がかかります。

しかし、事業承継型M&Aなら、資金は必要ですが、ブランドや人材や技術を素早く手に入れることができるのが大きなメリットです。

続いて、譲渡企業のメリットは以下の通りです。

・後継者問題の解消

・従業員の雇用維持

・取引先との取引継続

譲渡企業は、事業承継型M&Aによって、後継者問題を解決でき、従業員や取引先との関係を継続できます。

最後に事業オーナーのメリットは以下の通りです。

・創業者利益の獲得

・個人の債務保証からの解放

事業オーナーは、事業承継型M&Aによって、創業者利益でまとまった資金を得られる上、個人の債務保証からも解放されるため、豊かな老後を過ごせる「ハッピーリタイア」を目指せます。

▷事業承継M&Aのデメリット

事業承継型M&Aのデメリットは、譲受企業と譲渡企業によって以下のものが挙げられます。

譲受企業のデメリットは以下の通りです。

・まとまった資金が必要

・人材が離脱してしまうリスクがある

・期待していた投資リターンが得られない可能性がある

事業承継型M&Aを行う際に、譲受企業は投資をするので、投資が回収できないリスクがあります。

譲渡企業のデメリットは、以下の通りです。

・完璧な相手が見つかる訳ではない

・これまで描いていたビジョンから経営方針が逸脱する可能性がある

譲渡企業としては、事業承継型M&Aを行っても、完璧な譲受企業が見つかる訳ではなく、これまで描いていたビジョンから経営方針が逸脱する可能性がある点がデメリットとして挙げられます。

また、事業オーナーとしては、事業承継型M&Aを行おうと思っても、譲受企業候補との交渉が難航する可能性がある点がデメリットです。交渉が難航してしまうと、時間も工数もかかることなります。

しかし、これらのデメリットは事前準備やM&Aアドバイザーへの相談・起用によって回避できる可能性が高いです。

M&Aのメリットとデメリットは、以下の記事でも解説していますので、参考してください。

▷関連記事:M&Aのメリット・デメリットを買い手側と売り手側の視点からわかりやすく解説

事業承継M&Aをする際のポイントや注意点

事業承継型M&Aをする際のポイントや注意点は以下の通りです。

・株主の理解を得ておく

・売却のタイミングを逃さない

・M&Aの専門家に相談する

それぞれ解説していきます。

▷株主の理解を得ておく

事業承継型M&Aを行う場合、株主の理解を得ておきましょう。

株主の理解を得ていなければ、事業承継型M&Aをしたくても「事業承継型M&Aは行わない」と反対されて、事業承継型M&Aが不成立となるリスクがあります。

なお、情報漏洩の危険性を最小化するために、事業承継型M&Aはできるだけ株主や役員等の守秘性を担保できる限られた関係者だけに話すようにしておきましょう。

従業員に事業承継型M&Aついて話してしまうと、他の従業員や取引先に対する情報漏洩の危険性が増え、M&Aが不成立になる確率が高くなります。

▷売却のタイミングを逃さない

事業承継型M&Aを行う場合、タイミングを逃さないことがポイントです。

企業が廃業寸前になってから事業承継型M&Aを行っても、事業として高く評価されないため、一般的には高額な売買価格は付きません。

逆に、事業が好調で利益が出ていれば、事業として高く評価され、高額な売買価格でM&Aが成立する可能性があります。

▷M&Aの専門家に相談する

M&Aの専門家に相談するのもポイントです。

譲受企業はM&Aの知識や経験が譲渡企業よりも豊富な場合が多く、価格・条件交渉や手続きをスムーズに進めたい場合、M&Aの専門家であるM&Aアドバイザーを活用するのがおすすめです。

▷関連記事:M&A仲介とは?仲介会社のメリットや選び方、FAとの違い【動画付き】

事業承継でM&Aを行う際の流れ

事業承継型M&Aを行う際の流れを中小企業庁がまとめた「事業承継ガイドライン」に元にお伝えしていきます。

・ステップ1:準備の必要性の把握

・ステップ2:経営状況・経営課題等の「見える化」

・ステップ3:磨き上げ(経営改善)

・ステップ4:事業承継計画の策定とマッチング

・ステップ5:事業承継・M&Aの実⾏

事業承継は人も資金も大きく動くため、一つ一つ丁寧に対応して行くことが重要です。

▷ステップ1:準備の必要性の把握

最初に事業承継における準備の必要性の把握をしましょう。

承継計画を立てたり、事業承継の関係当事者の洗い出しなど、事業承継のために何を準備したらいいのか把握しておきましょう。

なお、後継者の引き継ぎには5年〜10年はかかると言われています。そのため代表者が60歳になるころには、事業承継の準備を進めておくことが理想です。

▷ステップ2:経営状況・経営課題等の「見える化」

続いては、経営状況・経営課題等の「見える化」を行いましょう。

どの商品・サービスが強いのか?市場はどう変化しているのか?資金繰りはどうなっているか?などをまとめましょう。

貸借対照表や損益計算書の情報に加えて、そこから導き出される自社の価値を評価し、適正価値を「見える化」することで、譲受企業との交渉をスムーズに行いやすくなります。

▷ステップ3:磨き上げ(経営改善)

自分の事業をM&Aで事業承継してもらうために、磨き上げ(経営改善)を行いましょう。

事業承継をする場合、不安要素・不確定要素を可能な限り減らして、事業を安定的かつ魅力的にすることが極めて重要です。取引先や従業員との信頼関係の強化、技術力やブランドの向上を行い事業をできるだけ磨き上げましょう。

▷ステップ4:事業承継計画の策定とマッチング

事業承継計画書の策定とマッチングを行います。 事業承継を行う場合、親族内、親族外、M&Aを問わず、事業承継計画書は、重要なものです。事業承継計画書には、事業の現状や事業の理念などをまとめておきます。

事業承継計画書によって、事業の理念の再確認も行います。

そして、事業承継計画書に基づいて、マッチングを実施しましょう。

マッチングは、財務や税務や法務などの専門知識が求められるため、独自で行うのは困難です。M&Aに関する専門知識を持ったM&Aアドバイザーに相談することが一般的です。

▷ステップ5:事業承継・M&Aの実⾏

ここまでのステップで明らかになった課題を解決しながら、事業承継計画やM&Aを進めていきましょう。

なお、手続きを進める中で、社会状況や経営環境が変化することもあるので、関係者と話し合いながら、柔軟に事業承継計画を修正していきましょう。

事業承継を行うためには、長い時間がかかりますが、企業を存続させるために粘り強く行動しましょう。

個人事業でも事業承継型M&Aは可能

「うちは法人じゃないから、事業承継型M&Aはできない」とお考えの方もいるかもしれません。

個人事業でも事業譲渡による事業承継型M&Aは可能です。そのため、法人化していない事業であっても、事業譲渡を通じた事業承継型M&Aによって事業を売却し、事業承継が可能です。

▷関連記事:個人事業のM&A|成功させる方法やM&Aの手続きの流れ

M&Aによる事業承継も早めの検討を

お伝えしたとおり事業承継には、さまざま準備が必要です。

特にM&Aによる事業承継を行う場合は自社を売れる状態にしておいたり、譲受企業を見つけたりする必要があります。

またM&Aの交渉も数ヶ月かかることも多いです。そのため、M&Aによる事業承継は早めに検討しておいた方が得策です。

「そうは言ってもM&Aはよくわからない」 という方もいらっしゃるでしょう。

M&Aに関してはお気軽にページのfundbookにお問い合わせください。経験豊富なM&Aアドバイザーが対応させていただきます。