本記事では、医療施設M&Aの、検討段階から契約成立までの進行プロセスを大まかに説明します。あわせて、医療施設の経営主体のタイプごとに異なるM&Aスキームについても簡単に確認しておきます。

年間3,000回の面談をこなすアドバイザーの声をもとにまとめた、譲渡を検討する前に知っておくべき5つの要件を解説。

・企業価値の算出方法

・M&Aの進め方や全体の流れ

・成約までに必要な期間

・M&Aに向けて事前に準備すべきこと

会社を譲渡する前に考えておきたいポイントをわかりやすくまとめました。M&Aの検討をこれから始める方は是非ご一読ください!

目次

医療施設を経営する主体のタイプ

医療施設を経営している主体には、いろいろなタイプがあります。

まず、医療法人による経営の場合と、個人(個人事業)の場合とに大別されます。次に、医療法人は、「出資持分の定めのある医療法人(以下、「持分あり医療法人」と表記)」と「出資持分の定めのない医療法人(以下、「持分なし医療法人」と表記)」に区分されます。(細かくいえば、社団医療法人と財団医療法人の区分もありますが、99%以上は社団医療法人であるため、本記事では社団医療法人を前提とします。)

医療法人のM&Aスキームの概要

M&Aには、複数のスキーム(譲渡の方法)があります。医療施設の経営形態(持分あり医療法人、持分なし医療法人、個人事業)によって、また、M&Aの目的によっても、選択し得るスキームが異なります。そこで、M&Aを検討する初期段階で、自院の状況にあわせて、どのようなスキームを選びうるのかを知っておくことも必要です。

▼持分あり医療法人の場合

現状、大多数を占めている持分あり医療法人の場合のM&Aスキームについて確認します。

①出資持分の譲渡+経営権の承継

持分あり医療法人における出資持分は、財産権であり、株式会社における株式持分と似ています。出資をした社員(※)は、社員をやめるときの出資持分の払戻請求権と、法人が解散するときの残余財産分配請求権という2種類の財産権を有しています。(※医療法上の定められた出資者のことです。従業員ではありません。)

持分あり医療法人のM&Aにおいて一般的なのは、持分あり医療法人の「出資持分の譲渡」と「経営権の承継(理事などの経営陣の交代)」を合わせて実施するスキームです。出資持分は財産権なので譲渡できます。その譲渡対価が、M&Aの対価となります。対価を受け取るのは出資持分を保有していた社員(多くの場合、理事長など)です。経営陣である理事を任命する権限は社員にありますので、出資持分を譲り受けて新しい社員となった人が、新しい理事を任命することで、経営権の承継(経営陣の交代)をします。株式会社でいえば、株式を譲渡して新しい株主が新しい取締役を任命するようなものです。もちろん、M&A契約によっては、以前の理事長が当面のあいだ引き続き理事長を勤めるなどの場合もあります。

②事業譲渡

持分を譲渡することで医療法人全体を譲渡するのではなく、医療法人の有する一部の施設(事業)を譲渡したいというニーズを持つ方も多くいます。たとえば、病院と介護老人保健施設を経営している医療法人が、介護老人保健施設だけを売却して、病院に経営資源を集中したいといったケースです。このような場合には、医療法人の一部の事業を切り離す「事業譲渡」というスキームが用いられます。事業譲渡の場合は、譲り渡す主体は社員ではなく医療法人になるので、対価も医療法人が受け取ることになります。このことにより、課税関係が変わってきます。また、事業譲渡の場合、売り手となる医療法人の有する資産や許認可、契約関係などが包括的に買い手に移転することはなく、それぞれ個別に移転のための手続きをとっていかなければなりません。そのため、M&Aの手続きは①に比べて複雑になります。

③合併

上記2つの手法ほど事例として多くはないですが、2つ以上の医療法人が組織を再編して1つの法人となる「合併」というスキームもあります。医療法人の合併には、組織が変更となるために、行政の「許可」が必要です。レアケースですが、このような方法もあることは知っておいてもいいでしょう。

▼持分なし医療法人の場合

①退職金

持分なし医療法人の場合は、出資持分という概念がそもそも存在しないため、当然ながらその譲渡もできません。ただし、持分あり医療法人と同様に、社員の交代、理事の交代というプロセスにより、法人の所有権と経営権を第三者に承継させることはできます。では、社員(=理事長)がどうやって対価を得るかというと、M&A後に退職金として支払われることが一般的です。ただし、M&Aの対象となる持分なし医療法人が、基金拠出型医療法人の場合には、基金の返還請求権を譲渡することも考えられます。

②その他の手法

持分なし医療法人においても、持分あり医療法人のように、M&Aの手法として事業譲渡や合併が用いられることもあります。

個人事業の医療施設のM&Aスキームの概要

個人事業の場合、事業は個人に属しており、個人と別の法人という法的な主体が存在しないため、持分や法人を譲渡するという考え方にはなりません。M&Aのスキームとしては、売り手となる現経営者が事業の廃業手続きを行い、買い手となる第三者は、新規に事業の開業手続きをおこないます。(これは、親子間などでクリニックを承継する場合でも、基本的には同じです)。すると、何を承継するのか、という疑問が生じるかもしれませんが、有床診療所や病院であれば病床の許認可があります。また、施設の建物、診療所名などのブランド、また、そこに通院している既存の患者さんなど、「営業権全般」を引き継ぐという考え方になります。その際には、医療法人の事業譲渡などの説明でも触れた、行政の許認可対応等に十分に留意する必要があります。たとえば、病床過剰地域にある医療施設のM&Aの場合、買い手側の開業時に予定していた病床数が確保できないといったことも起こり得ます。営業権の評価なども含めて、医療経営者だけでは判断が難しいことも多いので、専門のアドバイザーへの相談をおすすめします。

M&A進行プロセスの全体像

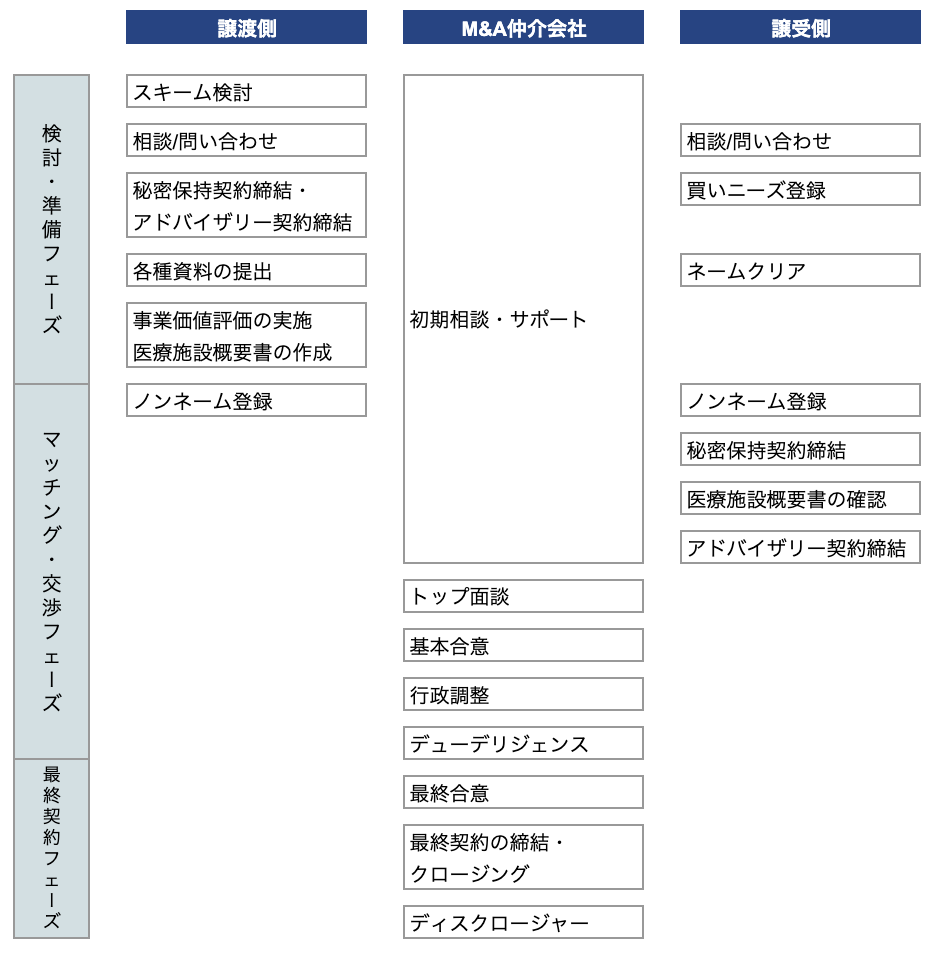

医療施設M&Aは、一般的には下図のように、「①検討・準備フェーズ」、「②マッチング・交渉フェーズ」、「③最終契約フェーズ」の3つのフェーズで進行します。

M&Aプロセスの流れ①検討・準備フェーズ

検討・準備フェーズにおいては、さらに以下のような細かいステップで進行します。

▼専門家への相談・情報収集

最初は、M&A仲介会社など、M&A専門家への相談をおこない情報収集をします。多くのM&A仲介会社では、無料相談会、セミナーなどを実施していますので、そこに参加することからスタートするとよいでしょう。その中で、上述したスキームの検討、譲渡対価の見積り、M&Aに際しての何を求めるのかの優先事項の洗い出しなどを考えていきます。M&A仲介会社の相談会やセミナーに参加したからといって、M&Aをしなければならないということはありませんし、M&Aを実施するという前提で参加する必要もありません。M&Aをするかしないか、他の選択肢も含めて、ゼロベースから考えるという気持ちで大丈夫です。いわば、「現在の経営と将来の医療経営の承継について、現時点で確認する」という意味合いで、相談会に参加してみるといいでしょう。

▼仲介業者の選定とアドバイザリー契約

ゼロベースからの検討により、自院にとってM&Aを進めることが適切との判断になれば、次にM&Aをサポートしてくれる専門アドバイザーを選定します。相手探しの面でも、法務や税務などの面でも、M&Aには高い専門性が要求されるため、専門アドバイザーがいない状態で進めていくのは難しいでしょう。アドバイザーとしては、M&A仲介会社の他にも、顧問税理士や弁護士、金融機関などが考えられます。それぞれメリットやデメリットがありますが、M&Aを初めておこなう場合は、M&Aの検討段階からクロージングまで一貫してフォローしてくれるM&A仲介会社を活用することが一般的であり、おすすめです。

また、医療施設のM&Aでは、医療法など一般の事業会社にはないさまざまな制約への理解も必要なため、医療施設のM&Aの経験が豊富なアドバイザーのサポートを受けることがベターです。

いくつかのM&A仲介会社に話を聞いてみて、その担当者の医療業界でのM&A経験や、熱意などを推し量り、任せても大丈夫だと思われる仲介会社があれば、「アドバイザリー契約」を締結します。M&Aは医療施設の機密情報を扱うため、アドバイザリー契約には、「秘密保持契約」が盛り込まれることが一般的です。

M&Aプロセスの流れ②マッチング・交渉フェーズ

買い手候補となる相手を探すマッチングを経て、その相手と交渉するフェーズです。

▼ノンネーム登録や買い手への資料の準備など

このフェーズにおいて、最初に行われるのは、「ノンネームシート」と呼ばれる紹介資料の作成です。ノンネームシートとは、売り手医療施設が特定されない範囲(名前が書かれない=ノンネーム)で、大まかな医療施設のエリア、規模などの概要や、業績・財務などの情報をまとめた提案書です。このノンネームシートは主にM&A仲介会社が、売り手の医療施設を買い手候補に紹介する際に使用されます。また、ノンネームシートによる提案を受け、買い手となることを希望した医療施設には、より詳細な医療施設の内容や財務状況、医療施設の強み、希望する取引条件(譲渡時期、譲渡価格、経営者の待遇など)をまとめた医療施設概要書(IM:Information Memorandum)が開示されます。この医療施設概要書などの資料を基に、買い手候補はM&Aを進めるかを判断します。

▼売り手、買い手のトップ面談

医療施設概要書などの資料を通じてM&Aの検討を進めた買い手候補から、正式にM&Aを進めたいとの意向が表明された後に、交渉を進めたい買い手との「トップ面談」を行います。トップ面談は、おおむね買い手候補が2~3者ほどに絞られたタイミングで実施します。トップ面談は、売り手と買い手の経営者双方の経営ビジョン、譲渡後の運営方針などについて、互いの理解を深める場という位置付けであり、ここでは譲渡価額などの交渉はしないことが一般的です。1度で不十分だと思われる場合は、2度以上の面談が行われる場合もあります。また、トップ面談とあわせて、医療施設の見学が行われることもあります。

▼基本合意契約

トップ面談やその後のやり取りを経て、M&Aを進める買い手候補を正式に決定したら、「基本合意契約」を締結します。基本合意は通常1つの相手のみと取り交わします。基本合意契約では、これまでに話し合われた条件などを整理した上で、譲渡価額やその支払い方法(出資持分買取、退職金等)、その他の条件、今後のスケジュールなどについて定めます。基本合意契約には法的拘束を持たせないことが普通(秘密保持に関する事項を除く)ですが、最終的な契約内容は基本合意の内容をベースに作成されるため、基本合意の段階で内容をきちんと確認しておくことが重要です。

▼行政調整

医療施設M&Aに独特のプロセスとして、施設の廃止と開始、経営者の交代などに関して、行政に対する調整が必要な場合があります。基本合意を踏まえて、行政に許認可をいただくための交渉をすることです。M&Aアドバイザーなどがサポートしてくれます。

▼デューディリジェンス

基本合意契約を締結した後に、買い手は、売り手に対して「デューディリジェンス(買収監査)」と呼ばれる医療施設に関する調査を実施します。デューディリジェンスは、売り手となる医療施設に対して法務、税務、事業性などのさまざまな観点から監査を行い、これまで提示されてきた資料や情報が正しいか、それ以外に問題点がないかなどを確認します。M&A実施の是非や譲渡価額の妥当性の判断、M&A後の事業計画の策定などに生かすために行われるものです。

なお、デューディリジェンスは、基本的には、買い手候補が、弁護士、公認会計士などの専門家に調査を依頼することになります。その費用は買い手が負担します。仲介会社が行うわけではありません。デューディリジェンスにより、事前情報との大きな食い違いが見つかったり、事前情報にはなかった問題点が発見された場合は、譲渡価額が引き下げられるなどの影響が出たり、場合によってはそこで交渉がストップしてしまうこともあります。

M&Aプロセスの流れ③最終契約フェーズ

最終契約フェーズでは、基本合意の段階で合意した事項にデューディリジェンスの結果を反映させ、最終契締結を進めていきます。

▼最終契約の締結

M&Aに関する最終的な合意内容を締結するのが「最終契約」です。最終契約はM&Aの手法によって、出資持分の譲渡であれば出資持分譲渡契約、事業譲渡であれば事業譲渡契約のように名称が変わります。

最終契約の主な内容は、取引金額、表明保証、補償条項や解除条件などです。なお、「表明保証」とは、一定時点(契約時点など)において、契約者や医療施設に関する一定の事項が真実かつ正確であることを表明し、内容を保証するものです。特に、売り手が買い手に対して行います。

また、もしM&A後に表明保証の内容に反する事実が見つかった場合などに、どのように補償するのかを定めるのが「補償条項」です。基本合意と異なり、最終契約には法的拘束力があるため、双方の弁護士が何度も契約書案を往復させながら、契約書の細かい文言まで詰めていきます。その内容については、医療経営者も十分に確認しなければなりません。

▼クロージング

「クロージング」とは、最終契約に基づき経営権を移転する手続きのことです。このクロージングをもってM&Aの手続きは完了します。医療法人の出資持分譲渡の場合では、出資持分の譲渡によって経営権の移転が行われ、買い手から対価の支払いなどが行われます。同時に、契約されていたスキーム通りに、前経営者が社員・理事を退任し、経営者の交代が行われます。クロージングはクロージング条件を満たしていることが不可欠です。クロージング条件は、基本的には虚偽事項がなく、事前に取り決めたことがきちんと行われていれば問題ないといえます。

たとえば、表明保証の内容がクロージング時において正確であることや、誓約事項が履行されていることなどがクロージング条件に挙げられます。クロージングは法的にM&Aを有効にするための手続きであるため、手続きに誤りが発生しないように細心の注意が必要ですが、適宜アドバイザーがサポートしてくれます。